Estratégia de RSI de intervalo de sobrecompra e sobrevenda estocástico

Visão geral

A estratégia de RSI de BOP/BOSS aleatória é uma estratégia de captura de oportunidades de mercado de forma mais flexível, através do ajuste dinâmico do intervalo de BOP/BOSS do RSI. A estratégia usa o índice de força relativa (RSI) como principal indicador de negociação e define vários parâmetros de BOP/BOSS aleatórios, que emitem sinais de negociação quando a linha RSI atravessa o intervalo de BOSS aleatório.

Princípio da estratégia

A lógica central da estratégia é usar o indicador RSI para determinar se o preço de uma ação está sobrecomprado ou sobrevendido. O RSI julga a tendência atual do preço de uma ação comparando a média de preços de fechamento e a média de preços de fechamento em um período de tempo.

Por exemplo, a estratégia RSI comum pode usar 30 como um intervalo de oversold e fazer mais quando atravessado 30 abaixo do RSI e pegar 70 no RSI. Mas a estratégia RSI de sobrevenda e venda aleatória define vários intervalos, como vários valores entre 20 e 30 como um intervalo de oversold. Isso permite uma estratégia de negociação mais flexível e permite abrir posições em mais pontos de oportunidade.

A principal lógica da estratégia é:

- Configurar o tamanho do RSI, como o RSI de 6 dias

- Configure uma zona de superalimento aleatória, uma zona de superalimento e uma zona de superalimento

- Quando o RSI atravessa um intervalo de oversold aleatório, faça uma entrada extra

- Quando o RSI atravessa um intervalo de overbought aleatório, a posição de equilíbrio é baixa

Vantagens estratégicas

A estratégia de RSI de overbought/oversold tem as seguintes vantagens em comparação com a estratégia de RSI tradicional:

A estratégia de super-zona aleatória é mais flexível, permitindo abrir posições em mais pontos de oportunidade. A estratégia de super-zona fixa tem apenas dois pontos, enquanto a estratégia de super-zona fixa tem vários intervalos aleatórios, permitindo capturar mais oportunidades de negociação.

A configuração de intervalos aleatórios pode refletir melhor a periodicidade do mercado. Como os diferentes ciclos de mercado, os intervalos de super-zona razoáveis também podem variar. A configuração aleatória pode se adaptar a diferentes circunstâncias.

A combinação de vários grupos de intervalos aleatórios pode formar um sistema de lógica de negociação mais completo. Um único sinal de negociação é mais propenso a falhar, enquanto a estratégia pode ser mais estável e confiável com a lógica de negociação múltipla formada por vários intervalos.

O indicador RSI tem uma forte estabilidade. O RSI é um indicador de tendência, que permite uma melhor compreensão do movimento dos preços. Comparado ao preço puro, a probabilidade de surgimento de um sinal falso positivo do RSI é menor.

A implementação da estratégia é simples e fácil de ser verificada no campo. A estratégia requer apenas o cálculo básico do RSI, não envolve fórmulas complexas, é muito fácil de implementar e testar. Isso também torna a estratégia fácil de otimizar e melhorar.

Risco estratégico

Apesar de ter algumas vantagens, a estratégia de RSI de superzona aleatória também apresenta os seguintes principais riscos:

O RSI em si, como qualquer outro indicador, não é uma previsão perfeita da situação. O RSI é calculado a partir de dados históricos e não tem a capacidade de prever com certeza os preços futuros.

A configuração de intervalos aleatórios ainda corre o risco de ser adaptada à curva. Precisamos evitar que os efeitos da estratégia sejam apenas os intervalos aleatórios que se adequam bem ao cenário histórico, e não muito bem adaptados ao cenário futuro.

A lógica de transação múltipla pode emitir sinais de conflito entre si. Por exemplo, após a compra, um sinal de equilíbrio é emitido. Isso requer um teste cuidadoso para encontrar o melhor parâmetro.

É preciso procurar cuidadosamente a melhor combinação de espaços. Para evitar espaços muito densos ou espaços em uma única direção, a densidade e a direção dos espaços precisam ser constantemente ajustadas e otimizadas.

A estratégia de RSI é mais adequada para a negociação de tendências de linha média e longa. No curto prazo, o sinal fornecido pelo RSI pode ter um atraso de tempo. A frequência de negociação da estratégia precisa ser controlada para reduzir o risco de reversão.

Os principais métodos de resposta ao risco são: o uso de métodos rigorosos de verificação de retorno, testar os parâmetros da estratégia em períodos de tempo longos e em várias condições de mercado, para garantir sua estabilidade e rentabilidade. Ao mesmo tempo, controlar o tamanho da posição e concentrar-se na gestão de risco.

Otimização de Estratégia

As principais direções de otimização para esta estratégia de RSI de superzona aleatória incluem:

Encontrar o melhor comprimento de parâmetro do RSI. Pode testar diferentes parâmetros, como 5, 10 e 20 dias, para garantir a escolha do parâmetro ideal.

Teste mais espaços aleatórios para encontrar a distribuição ideal.

Adicionar um fator de ganho ou um mecanismo de parada de perda para controlar o risco de uma única transação e garantir a rentabilidade contínua.

Em combinação com outros indicadores auxiliares, forma-se um modelo multifatorial mais completo. Por exemplo, a média móvel pode ser adicionada como filtro, melhorando a qualidade do sinal.

Optimizar e reduzir a frequência de negociação, para que a estratégia seja mais adequada para a posse de linhas médias e longas. Evite afetar a estabilidade por negociações muito frequentes.

Optimizar os parâmetros para as diferentes variedades, para que a estratégia possa se adaptar ao ambiente de mercado mais amplo.

Parâmetros de otimização dinâmica com métodos de aprendizagem de máquina mais avançados. Parâmetros-chave podem ser atualizados de acordo com as mudanças do mercado em tempo real.

Através dessas iniciativas de otimização, pode-se reduzir o risco de curva de ajuste e explorar o alfa interno da estratégia para obter melhores resultados no disco.

Resumir

A estratégia de RSI de overbought e oversold de zona aleatória permite uma lógica de negociação mais rica do que a estratégia tradicional de RSI, por meio da configuração flexível da zona de compra e venda do indicador-chave. Esta estratégia permite que os sinais do indicador capturem melhor as características periódicas e as flutuações de curto prazo do mercado.

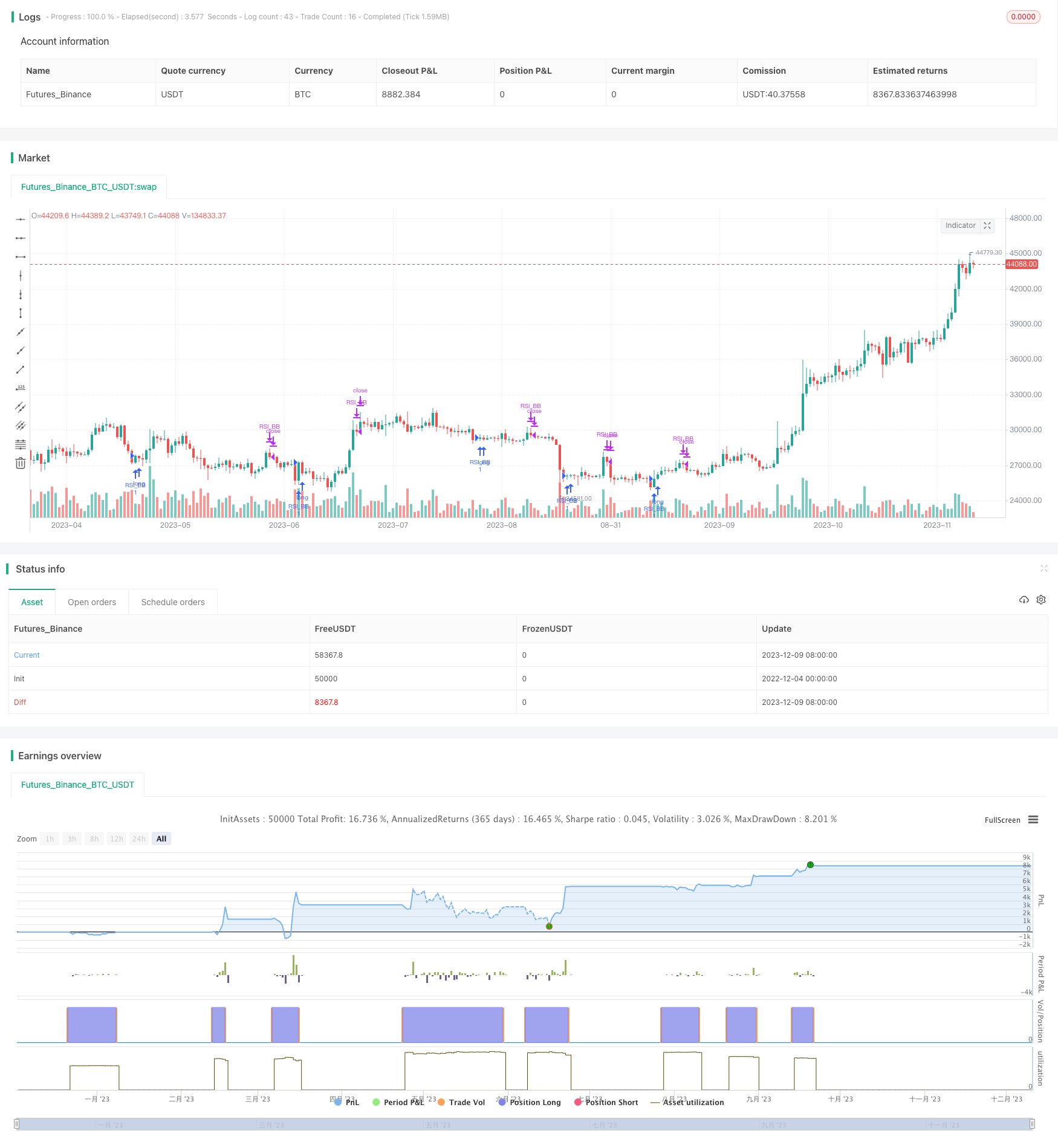

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("imrich", shorttitle="imrich", overlay=true)

RSIlength = input(6,title="RSI Period Length")

RSIoverSold1 = 1

RSIoverSold2 = 2

RSIoverSold3 = 3

RSIoverSold4 = 4

RSIoverSold5 = 5

RSIoverSold6 = 6

RSIoverSold7 = 7

RSIoverSold8 = 8

RSIoverSold9 = 9

RSIoverSold10 = 10

RSIoverSold11 = 11

RSIoverSold12 = 12

RSIoverSold13 = 13

RSIoverSold14 = 14

RSIoverSold15 = 15

RSIoverSold16 = 16

RSIoverSold17 = 17

RSIoverSold18 = 18

RSIoverSold19 = 19

RSIoverSold20 = 20

RSIoverSold21 = 21

RSIoverSold22 = 22

RSIoverSold23 = 23

RSIoverSold24 = 24

RSIoverSold25 = 25

RSIoverSold26 = 26

RSIoverSold27 = 27

RSIoverSold28 = 28

RSIoverSold29 = 29

RSIoverSold30 = 30

RSIoverSold31 = 31

RSIoverSold32 = 32

RSIoverBought1 = 70

RSIoverBought2 = 72

RSIoverBought3 = 73

RSIoverBought4 = 74

RSIoverBought5 = 75

RSIoverBought6 = 76

RSIoverBought7 = 77

RSIoverBought8 = 78

RSIoverBought9 = 79

RSIoverBought10 = 80

RSIoverBought11 = 81

RSIoverBought12 = 82

RSIoverBought13 = 83

RSIoverBought14 = 84

RSIoverBought15 = 85

RSIoverBought16 = 86

RSIoverBought17 = 87

RSIoverBought18 = 88

RSIoverBought19 = 89

RSIoverBought20 = 90

RSIoverBought21 = 91

RSIoverBought22 = 92

RSIoverBought23 = 93

RSIoverBought24 = 94

RSIoverBought25 = 95

RSIoverBought26 = 96

RSIoverBought27 = 97

RSIoverBought28 = 98

RSIoverBought29 = 99

RSIoverBought0 = 100

price = close

vrsi = rsi(price, RSIlength)

long = (crossover(vrsi, RSIoverSold5) or crossover(vrsi, RSIoverSold10) or crossover(vrsi, RSIoverSold15) or crossover(vrsi, RSIoverSold20) or crossover(vrsi, RSIoverSold25) or crossover(vrsi, RSIoverSold30) or crossover(vrsi, RSIoverSold7) or crossover(vrsi, RSIoverSold8) or crossover(vrsi, RSIoverSold9))

close_long = (crossunder(vrsi, RSIoverBought1) or crossunder(vrsi, RSIoverBought5) or crossunder(vrsi, RSIoverBought10) or crossunder(vrsi, RSIoverBought15) or crossunder(vrsi, RSIoverBought20) or crossunder(vrsi, RSIoverBought25) or crossunder(vrsi, RSIoverBought29))

if (not na(vrsi))

if long

strategy.entry("RSI_BB", strategy.long, comment="RSI_BB")

else

strategy.cancel(id="RSI_BB")

if close_long

strategy.close("RSI_BB")