Estratégia de negociação quantitativa do índice RSI

Autora:ChaoZhang, Data: 2024-01-12 13:57:36Tags:

Resumo

O nome desta estratégia é

Princípio da estratégia

A estratégia de negociação de superposição estocástica com a estratégia de negociação de quantidade do índice RSI julga a sobrecompra e a sobrevenda através do cálculo da situação de cruzamento entre a linha %K e a linha %D. Entre eles, a linha %K é calculada como a média móvel simples do dia K do preço de fechamento da ação e a linha %D calcula a média móvel simples do dia D da linha %K. Quando a linha %K cruza acima da linha %D da parte inferior, considera-se que a ação está subestimada e uma posição longa deve ser estabelecida; Quando a linha %K cruza abaixo da linha %D da parte superior, considera-se que a ação está sobrevalorizada e uma posição curta deve ser estabelecida.

Ao mesmo tempo, esta estratégia também combina o indicador RSI para julgar as condições de sobrecompra e sobrevenda de ações. O indicador RSI reflete a mudança na taxa de alta e queda do estoque. Quando o RSI é inferior a 50%, significa que o estoque está subestimado. Quando é superior a 60%, significa que o estoque está sobrevalorizado.

Combinando o indicador de média móvel dupla e o indicador RSI, quando a linha %K cruza acima da linha %D a partir de baixo e o RSI é inferior a 50%, determina-se que o estoque está seriamente subestimado e deve ser estabelecida uma posição longa; quando a linha %K cruza abaixo da linha %D a partir de cima e o RSI é superior a 60%, determina-se que o estoque está seriamente sobrevalorizado e deve ser estabelecida uma posição curta.

Vantagens da estratégia

- A combinação de indicadores de média móvel dupla e indicadores RSI para julgar a sobrecompra e a sobrevenda evita a taxa de erro do julgamento de um único indicador

- Configuração flexível dos parâmetros da média móvel e dos parâmetros do RSI para se adaptarem às diferentes características dos estoques

- Monitorização em tempo real das variações da taxa de crescimento e queda das existências e ajustamento oportuno das posições

- Pode ser configurado apenas para longo ou curto para reduzir o risco operacional

Riscos estratégicos

- Há um certo atraso na média móvel dupla e nos indicadores RSI, que podem perder o melhor horário de abertura

- É necessária uma investigação aprofundada sobre as características das acções.

- As estratégias de stop loss devem ser configuradas para evitar que as perdas se expandam

Métodos de redução do risco:

- Combinar outros indicadores para evitar perdas causadas por diferenças de preços

- Aumentar o ciclo de backtesting e o tamanho da amostra para testar a estabilidade das definições dos parâmetros

- Estabelecer pontos de stop loss, aumentar posições e outros métodos para controlar riscos

Optimização da Estratégia

- Combinar indicadores de volume de negociação para evitar falsos breakouts

- Aumentar as condições de abertura para evitar taxas de transacção excessivas decorrentes de transacções frequentes

- Otimizar o modelo de controlo de posição para aumentar as posições sob alta confiança

Necessidade de aumentar os indicadores de volume de negociação e combiná-los com outros indicadores para garantir a confiabilidade dos sinais de avanço e evitar perdas causadas por falsos sinais.

Resumo

A estratégia de negociação de sobreposição estocástica com o índice de quantidade do RSI julga as condições de sobrecompra e sobrevenda de ações por meio do uso sobreposto de indicadores de média móvel dupla e indicadores RSI, vai longo quando a ação é subestimada, vai curto quando supervalorizada e alcança arbitragem de hedge. Esta estratégia faz pleno uso da capacidade de captura de preços dos indicadores de média móvel dupla e da capacidade de julgamento de sobrecompra e sobrevenda dos indicadores RSI, evitando as limitações dos julgamentos de indicador único. Através de configuração de parâmetros flexíveis, pode ser aplicada a diferentes ações; e pode ser otimizada ainda mais para obter retornos mais altos enquanto controla riscos.

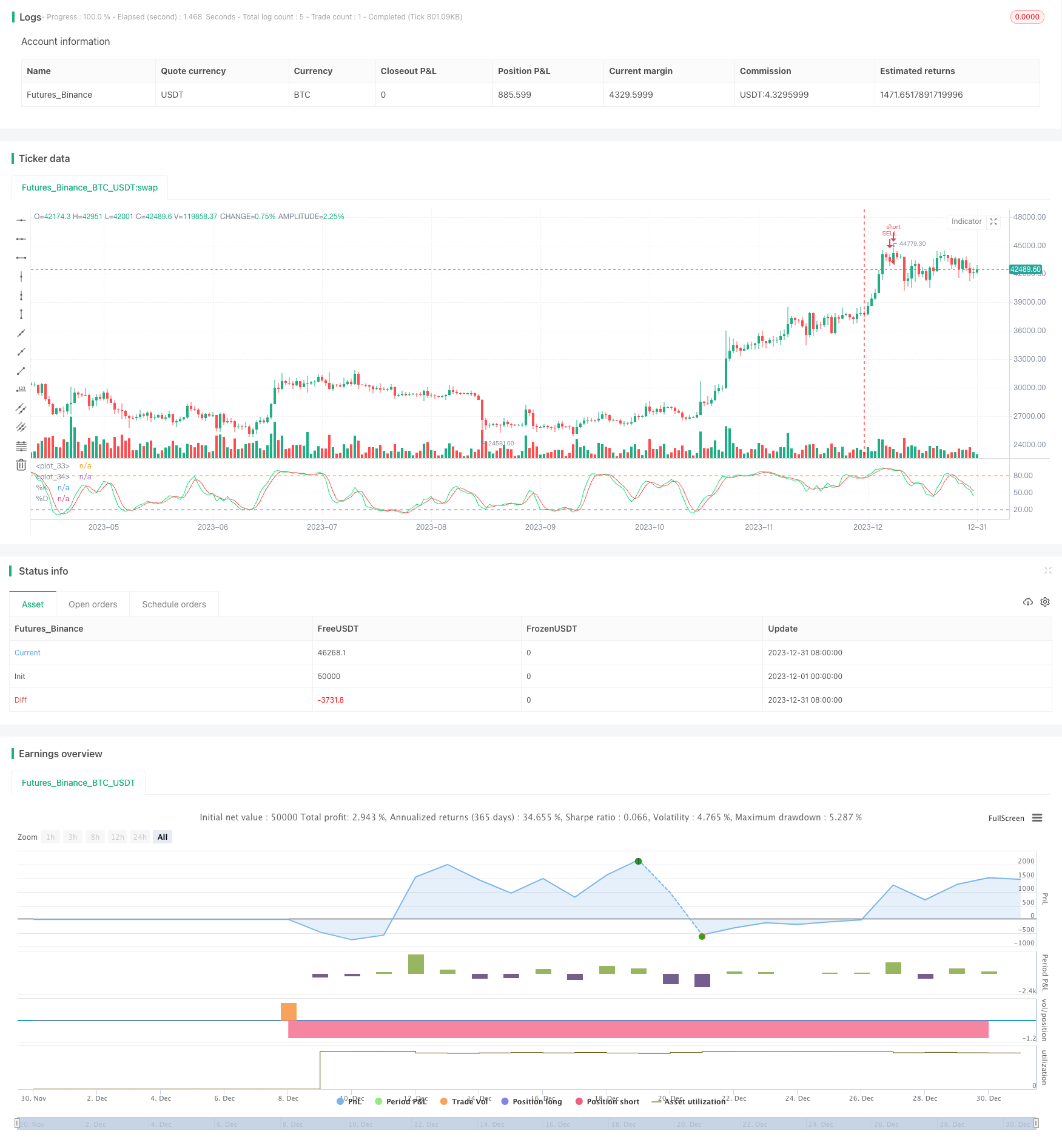

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="Easy to Use Stochastic + RSI Strategy", overlay=false)

//// Only Enter Long Positions /////

// strategy.risk.allow_entry_in(strategy.direction.long)

///// Backtest Start Date /////

startDate = input(title="Start Date", defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", defval=2014, minval=1800, maxval=2100)

afterStartDate = true

///// Create inputs /////

// Stochastics //

periodK = input(14, title="K", minval=1)

periodD = input(3, title="D", minval=1)

smoothK = input(3, title="Smooth", minval=1)

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

// RSI Values //

rsivalue = rsi(close, 14)

///// Plot Stochastic Values and Lines /////

plot(k, title="%K", color=lime)

plot(d, title="%D", color=red)

h0 = hline(80)

h1 = hline(20)

fill(h0, h1, color=purple, transp=80)

///// Submit orders /////

if (afterStartDate and crossover(k, d) and k<20 and rsivalue<50)

strategy.entry(id="BUY", long=true)

if (afterStartDate and crossunder(k, d) and k>80 and rsivalue>60)

strategy.entry(id="SELL", long=false)

- Estratégia de negociação quantitativa - Abertura de acompanhamento da tendência quantitativa

- Tendência seguindo uma estratégia baseada na diferença da média móvel

- Estratégia de negociação de inércia de inversão quantitativa de dois fatores

- Estratégia de ruptura da EMA

- Estratégia Quant Trading Baseada na Nuvem Ichimoku

- Estratégia de reversão de tendências criptográficas baseada em pontos altos e baixos de oscilação pivot

- Estratégia de negociação do oscilador de saldo final

- Estratégia de cruzamento da média móvel exponencial

- Estratégia dupla de obtenção de lucros da EMA Golden Cross

- Estratégia de regressão dinâmica do Pai Natal

- Estratégia de negociação de balanço de padrão em forma de V do RSI

- A estratégia de volatilidade do ATR para o impulso de ruptura

- Estratégia de Momentum RSI Baseada em Interpolação Polinomial

- Estratégia combinada de inversão de impulso

- Estratégia de Hash Ribbons BTC

- Estratégia de cruzamento de médias móveis de vários níveis para mestres quant

- Estratégia de negociação de reversão do rácio de volume

- Estratégia de cruzamento da média móvel ponderada do momento dinâmico

- Estratégia de negociação de poder de touro

- Estratégia de acompanhamento da média móvel diária para o valor do ouro