Estratégia de ruptura do canal de preços

Autora:ChaoZhang, Data: 2024-01-16 14:22:57Tags:

Esta estratégia é chamada de

Estratégia lógica

A estratégia calcula o máximo máximo e o mínimo mínimo durante um determinado período no passado usando as funções mais elevadas e mais baixas para determinar os trilhos superiores e inferiores do canal de preços. O ponto médio do canal é definido como a média dos trilhos superiores e inferiores. Em seguida, calcula o tamanho do corpo da linha K e suaviza-o usando SMA para determinar se o último corpo da linha K é maior que metade do corpo médio. Também julga se as duas últimas linhas K estão na mesma direção (duas linhas vermelhas ou verdes consecutivas).

Análise das vantagens

Esta é uma estratégia de ruptura que usa o canal de preço para julgar a tendência geral.

-

O uso do canal de preços para determinar a direção geral da tendência pode filtrar efetivamente o ruído do mercado.

-

Duas linhas K consecutivas a atravessar o canal na mesma direcção indicam um impulso mais forte e uma maior taxa de sucesso da ruptura.

-

Julgar o corpo da linha K maior do que metade do corpo médio pode evitar ser enganado por uma falsa fuga.

-

A lógica estratégica é simples e fácil de implementar.

-

Os parâmetros personalizáveis, tais como o período do canal, produtos de negociação, horas de negociação, etc., tornam-no altamente adaptável.

Análise de riscos

A estratégia apresenta também alguns riscos potenciais:

-

Ainda existe a probabilidade de uma fuga fracassada, o que pode levar a perdas.

-

O canal de preços pode falhar quando o mercado flutua violentamente.

-

A ausência de um mecanismo de stop loss não permite controlar eficazmente as perdas.

-

Regras comerciais simples apresentam riscos de sobreajuste.

-

Incapaz de se adaptar a ambientes de mercado mais complexos.

As soluções correspondentes são:

-

Otimizar os parâmetros para melhorar a taxa de sucesso da fuga.

-

Adicione o índice de volatilidade para evitar mercados agitados.

-

Adicione o stop loss móvel.

-

Realizar um teste de complexidade para verificar a sobreajuste.

-

Aumentar os modelos de aprendizagem de máquina para melhorar a adaptabilidade.

Orientações de otimização

As principais direcções de otimização são:

-

Adicionar um mecanismo de stop loss para controlar melhor os riscos.

-

Otimizar parâmetros como período do canal, limiar de ruptura, etc. Encontre parâmetros ideais através de algoritmo genético, busca de grade, etc.

-

Adicionar condições de filtragem para melhorar a certeza da ruptura.

-

Adicione modelos de aprendizado de máquina como LSTM para melhorar a capacidade de previsão e adaptabilidade utilizando mais dados.

-

Realizar a otimização do portfólio, combinar diferentes tipos de estratégias de ruptura para alcançar a ortogonalidade e reduzir as semelhanças.

Conclusão

Em conclusão, esta é uma estratégia quantitativa baseada no canal de preço para determinar a tendência e descobrir sinais de ruptura. Tem a vantagem de julgar a tendência e confirmar a ruptura, mas também tem certos riscos de falsa ruptura. Podemos melhorar a estratégia por otimização de parâmetros, stop loss, adição de filtros etc. para reduzir riscos. Enquanto isso, a introdução de modelos de aprendizado de máquina pode melhorar ainda mais a capacidade preditiva.

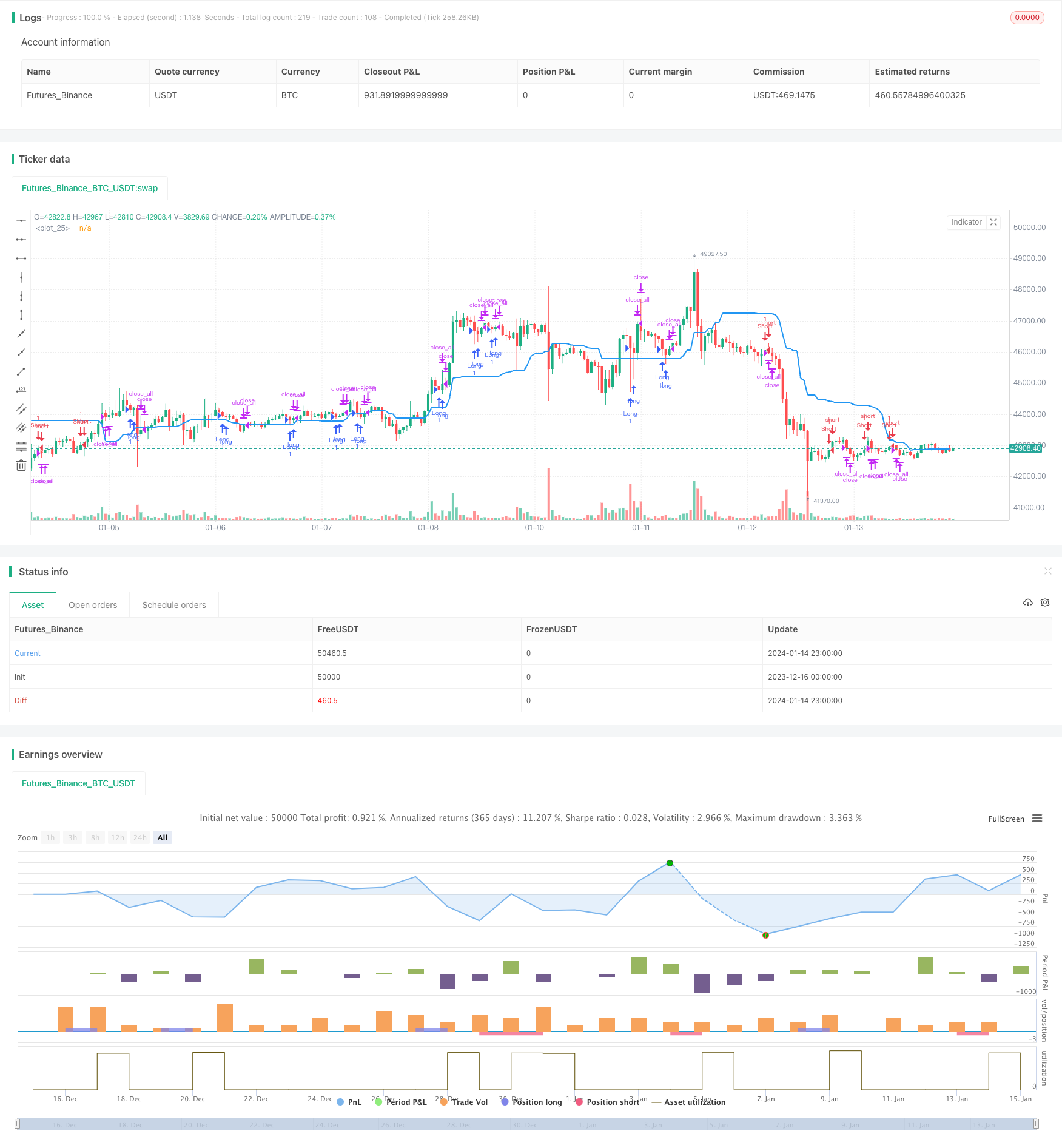

/*backtest

start: 2023-12-16 00:00:00

end: 2024-01-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Price Channel Strategy v1.0", shorttitle = "Price Channel str 1.0", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

pch = input(30, defval = 30, minval = 2, maxval = 200, title = "Price Channel")

showcl = input(true, defval = true, title = "Show center-line")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

src = close

//Price channel

lasthigh = highest(src, pch)

lastlow = lowest(src, pch)

center = (lasthigh + lastlow) / 2

col = showcl ? blue : na

plot(center, color = col, linewidth = 2)

//Bars

bar = close > open ? 1 : close < open ? -1 : 0

rbars = sma(bar, 2) == -1

gbars = sma(bar, 2) == 1

//Signals

body = abs(close - open)

abody = sma(body, 10)

up = rbars and close > center and body > abody / 2

dn = gbars and close < center and body > abody / 2

exit = ((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body > abody / 2

//Trading

if up

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : na)

if dn

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : na)

if exit

strategy.close_all()

- Estratégia de inversão de tendência dinâmica

- Estratégia diária de DCA com ligação às EMA

- Força da tendência Confirm Bares Strategy

- Estratégia de média móvel dupla de supertrend

- Estratégia de negociação swing baseada na WaveTrend e na DER

- Hull Fisher Adaptativa Inteligente Estratégia Multifator

- Estratégia dinâmica de dimensionamento das posições baseada na curva de património

- Estratégia dupla de acompanhamento de tendências

- Estratégia de negociação de redes inteligentes adaptativas

- Estratégia de inversão de tendência de rastreamento

- Estratégia de negociação SAR de prazo alternado

- Estratégia de negociação de opções cruzadas EMA/MA

- Estratégia de sincronização de tendências RMI

- Estratégia de negociação de média móvel MACD multi-tempo

- Estratégia de tendência dinâmica do ADX

- Tendência seguindo a estratégia baseada na média móvel do casco e no intervalo verdadeiro

- Estratégia de negociação quantitativa de confirmação dupla

- Confirmação da estratégia de divergência

- Estratégia de onda de Bollinger

- Myo_LS_D Estratégia quantitativa