Estratégia de negociação de curto prazo baseada no indicador RSI

Autora:ChaoZhang, Data: 2024-01-17 11:49:15Tags:

Resumo

Esta estratégia projeta uma estratégia de negociação de curto prazo baseada no indicador de Relative Strength Index (RSI), principalmente para negociação no período de 15 minutos. A estratégia gera sinais de compra e venda calculando o indicador RSI para julgar se o mercado está sobrecomprado ou sobrevendido.

Estratégia lógica

O indicador RSI é uma ferramenta de análise técnica que calcula a relação entre tendências de alta e tendências de queda de preços durante um determinado período de tempo para determinar se o mercado está sobrecomprado ou sobrevendido.

Esta estratégia define os parâmetros do indicador RSI para 14 períodos, a linha de sobrecompra para 70, e a linha de sobrevenda para 30. Quando o RSI cruza acima de 30 a partir de baixo, um sinal de compra é gerado, o que significa que o mercado se transforma de sobrevendo para alta. Quando o RSI cruza abaixo de 70 a partir de cima, um sinal de venda é gerado, o que significa que o mercado se transforma de alta para baixa. Após receber o sinal, a estratégia assume uma posição longa ou curta direcional com alavancagem de 1x dos fundos totais da conta para obter lucros da negociação de curto prazo.

Análise das vantagens

A maior vantagem desta estratégia é que as regras são simples e claras, fáceis de entender e implementar. O Índice de Força Relativa é um indicador quantitativo muito clássico, amplamente usado para julgar as condições de sobrecompra e sobrevenda do mercado. A própria estratégia não precisa prever tendências futuras do mercado e metas de preços, basta seguir os sinais do indicador RSI, o que reduz a dificuldade de otimização da estratégia.

Outra vantagem é que a estratégia tem forte adaptabilidade. Esta estratégia pode ser aplicada a qualquer variedade e período de tempo, especialmente adequado para capturar oscilação de faixa em médio e curto prazo. Além disso, a estratégia só precisa otimizar três parâmetros: período RSI, linha de sobrecompra e linha de sobrevenda. O espaço do parâmetro é pequeno, o que facilita o teste e otimização para encontrar a melhor combinação de parâmetros.

Análise de riscos

O maior risco desta estratégia é que o tempo de detenção é incerto. Quando o mercado experimenta condições prolongadas de sobrecompra ou sobrevenda, isso levará a períodos de detenção excessivamente longos das posições da estratégia e maiores perdas. Neste ponto, é necessário um stop loss oportuno para controlar os riscos.

Outro risco é que a frequência de negociação possa ser muito alta. Quando o mercado flutua para cima e para baixo em torno das linhas de sobrecompra e sobrevenda do RSI, isso frequentemente desencadeia sinais de compra e venda, aumentando as taxas de transação e os custos de deslizamento. Isso requer ajustes apropriados aos parâmetros para ampliar a distância de intervalo de sobrecompra e sobrevenda para reduzir a negociação desnecessária.

Orientações de otimização

Esta estratégia pode ser otimizada nos seguintes aspectos:

-

Otimizar os parâmetros do RSI para encontrar a melhor combinação de parâmetros do período e posições de linha sobrecompradas/supervendidas.

-

Adicionar estratégias de stop loss/take profit com preço de stop loss e take profit razoáveis.

-

Adicionar condições de filtragem para evitar negociações desnecessárias, por exemplo, faixa de flutuação mínima, filtros de volume de negociação.

-

Otimizar a utilização do capital através da definição de posições dinâmicas.

-

Combinar com outros indicadores para melhorar a estabilidade da estratégia.

Conclusão

Esta estratégia projeta uma estratégia de negociação de curto prazo simples e prática baseada no indicador RSI. As regras do sinal de estratégia são claras e fáceis de implementar com alta utilização de capital. É adequado para capturar condições de sobrecompra / sobrevenda do mercado para negociação contrária em médio e curto prazo. Através de testes e otimização contínuos, esta estratégia pode se tornar um sistema de negociação quantitativa muito estável e confiável.

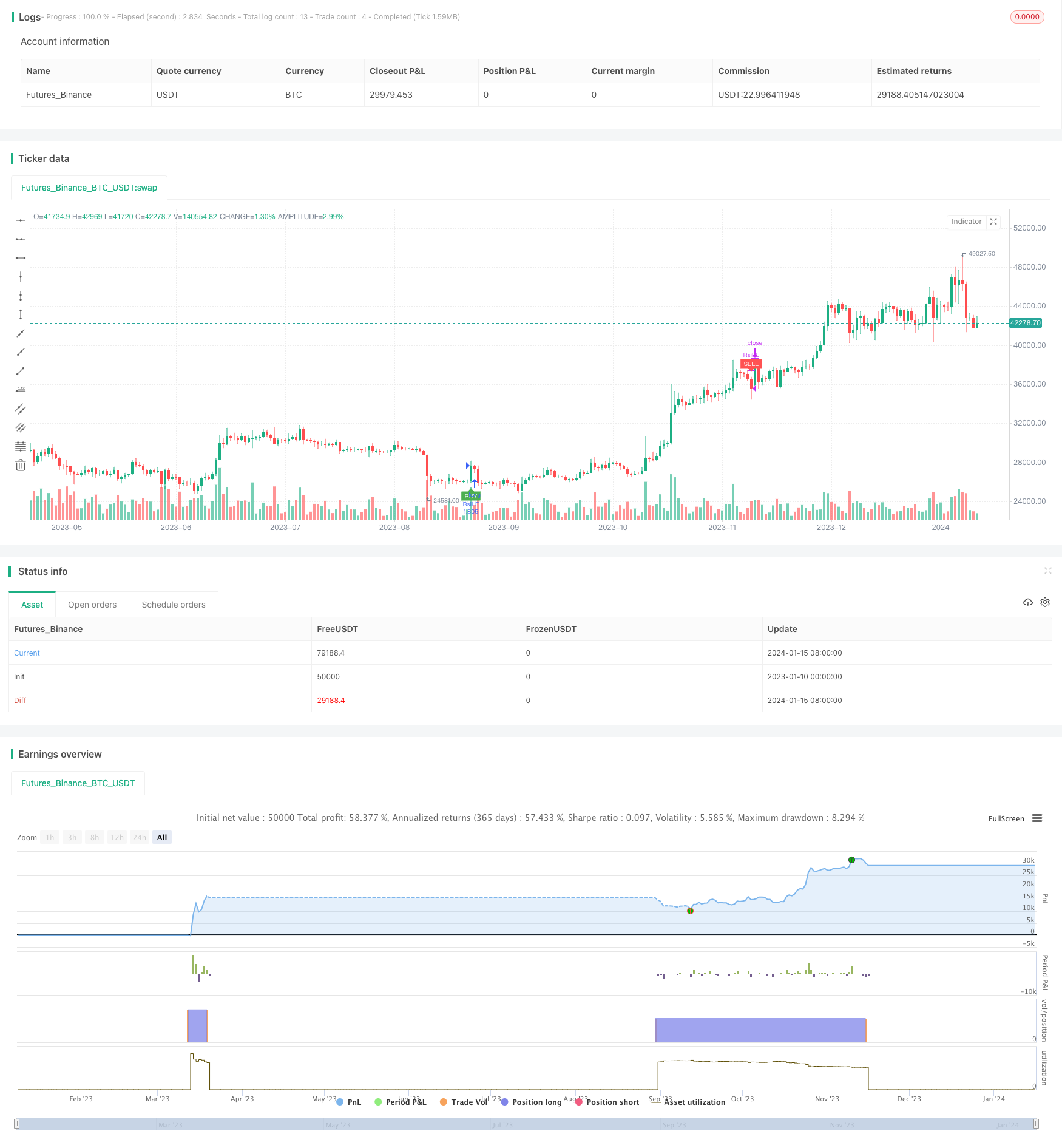

/*backtest

start: 2023-01-10 00:00:00

end: 2024-01-16 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RSI Strategy", overlay=true)

length = input( 14 )

overSold = input( 30 )

overBought = input( 70 )

sl_inp = input(10.0, title='Stop Loss %')/100

tp_inp = input(1.0, title='Take Profit %')/100

haOpen = 0.0

haOpen := haOpen[1]

st_level = strategy.position_avg_price * (1 - sl_inp)

take_level = strategy.position_avg_price * (1 + tp_inp)

price = close

vrsi = rsi(price, length)

co = crossover(vrsi, overSold)

cu = crossunder(vrsi, overBought)

strategy.initial_capital =50000

orderSize = ((strategy.initial_capital * 1) / close)

if (not na(vrsi))

if (co)

strategy.order("RsiLE", strategy.long, orderSize, take_level, st_level, comment="RsiLE")

if (cu)

strategy.close("RsiLE")//strategy.entry("RsiSE", strategy.short, qty=orderSize, comment="RsiSE")

plotshape(not na(vrsi) and co and haOpen == 0.0, style=shape.labelup, location=location.belowbar, color=color.green, size=size.tiny, title="buy label", text="BUY", textcolor=color.white)

plotshape(not na(vrsi) and co and haOpen == 1.0, style=shape.labelup, location=location.belowbar, color=color.orange, size=size.tiny, title="buy label", text="INC", textcolor=color.white)

plotshape(not na(vrsi) and cu and haOpen == 1.0, style=shape.labeldown, location=location.abovebar, color=color.red, size=size.tiny, title="sell label", text="SELL", textcolor=color.white)

if (not na(vrsi))

if (co)

haOpen := 1.0

if (cu)

haOpen := 0.0

//strategy.exit("Stop Loss/TP","RsiLE", stop=stop_level, limit=take_level)

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)

- Estratégia de impulso duplo da SMA

- Estratégia de avanço da desviação média do ímpeto

- Estratégia de negociação de rastreamento inteligente baseada em bandas de Bollinger

- Estratégia de negociação de tendências baseada em vários fatores

- Estratégia de ruptura do impulso

- Indicador RSI Baseado em Moving Stop Loss Buy Sell Strategy

- Estratégia de scalping de curto prazo extremo

- Estratégia de cruzamento da EMA otimizada

- MA Ponto de virada Estratégia longa e curta

- Estratégia de rastreamento do RSI e do stop loss

- Média móvel e supertrend de rastreamento de estratégia de stop loss

- Estratégia de canal de regressão linear

- Estratégia de negociação combinada baseada no filtro duplo EMA e bandapass

- Estratégia de rastreamento da tendência

- Estratégia chave de reversão do backtest

- Estratégia de negociação cruzada de média móvel triangular

- Estratégia quantitativa de negociação baseada na média móvel

- Tendência de seguir uma estratégia baseada na acção dos preços e no volume

- Ichimoku Kinko Hyo estratégia de fuga

- Estratégia de tendência de impulso do ADX