Valor de mercado da posição em risco da instituição

Autora:ChaoZhang, Data: 2024-01-17 16:37:23Tags:

Resumo

Esta estratégia integra o sinal de reversão da linha de base, o filtro de volatilidade ATR e o filtro de tendência HMA para gerar sinais de negociação robustos para estratégias de negociação quantitativas.

Estratégia lógica

A estratégia usa uma média móvel de 37 períodos como linha de base. Quando o preço rompe para cima desta linha de base, ele gera um sinal de compra, e quando ele quebra de cima, ele gera um sinal de venda. Para evitar sinais falsos, a estratégia requer que o preço se mova além da volatilidade de 2xATR depois de penetrar a linha de base para confirmar a validade dos sinais. Além disso, a estratégia usa um HMA de 11 períodos para julgar a tendência principal.

Para a captação de lucro, a estratégia suporta o uso de um ou vários (dois ou três) níveis de captação de lucro.

Análise das vantagens

Em comparação com as estratégias de breakout de média móvel simples, esta estratégia adiciona o filtro de volatilidade ATR que remove muitos sinais inválidos. Isso se alinha muito bem com técnicas de breakout de padrão visual, levando a taxas de vitória mais altas. Além disso, o viés de tendência HMA evita a seleção adversa e reduz significativamente as perdas desnecessárias. O esquema de lucro múltiplo também permite que mais lucros sejam bloqueados.

Riscos e soluções

O principal risco é que o filtro de volatilidade do ATR pode remover alguns sinais válidos, causando falha na abertura de posições em tempo hábil. Além disso, o julgamento da tendência do HMA não é muito significativo às vezes quando o preço está apenas tendo uma retração de curto prazo, não uma reversão. Isso pode levar a stop loss desnecessários. Para reduzir os riscos, podemos baixar o parâmetro do filtro de volatilidade do ATR para permitir mais sinais. Também podemos ajustar o parâmetro do período do HMA para usar o HMA de longo prazo para julgar as principais tendências, evitando interferência de flutuações de curto prazo.

Orientações de otimização

A estratégia pode ser otimizada nos seguintes aspectos:

-

Testar mais combinações de parâmetros para encontrar o conjunto óptimo de valores, por exemplo, período de referência, período ATR, coeficiente de volatilidade, etc.

-

Adicionar mais filtros ou osciladores para avaliar as condições de mercado para aumentar a robustez do modelo.

-

Otimizar os parâmetros dos mecanismos de obtenção de lucros, testar mais níveis de preços e sistemas de atribuição.

-

Incorporar modelos de aprendizagem de máquina para gerar sinais comerciais mais eficazes.

Conclusão

Esta estratégia integra o sinal de linha de base de média móvel dupla, o filtro de volatilidade ATR e o filtro de viés de tendência HMA em um sistema de negociação quantitativo muito prático.

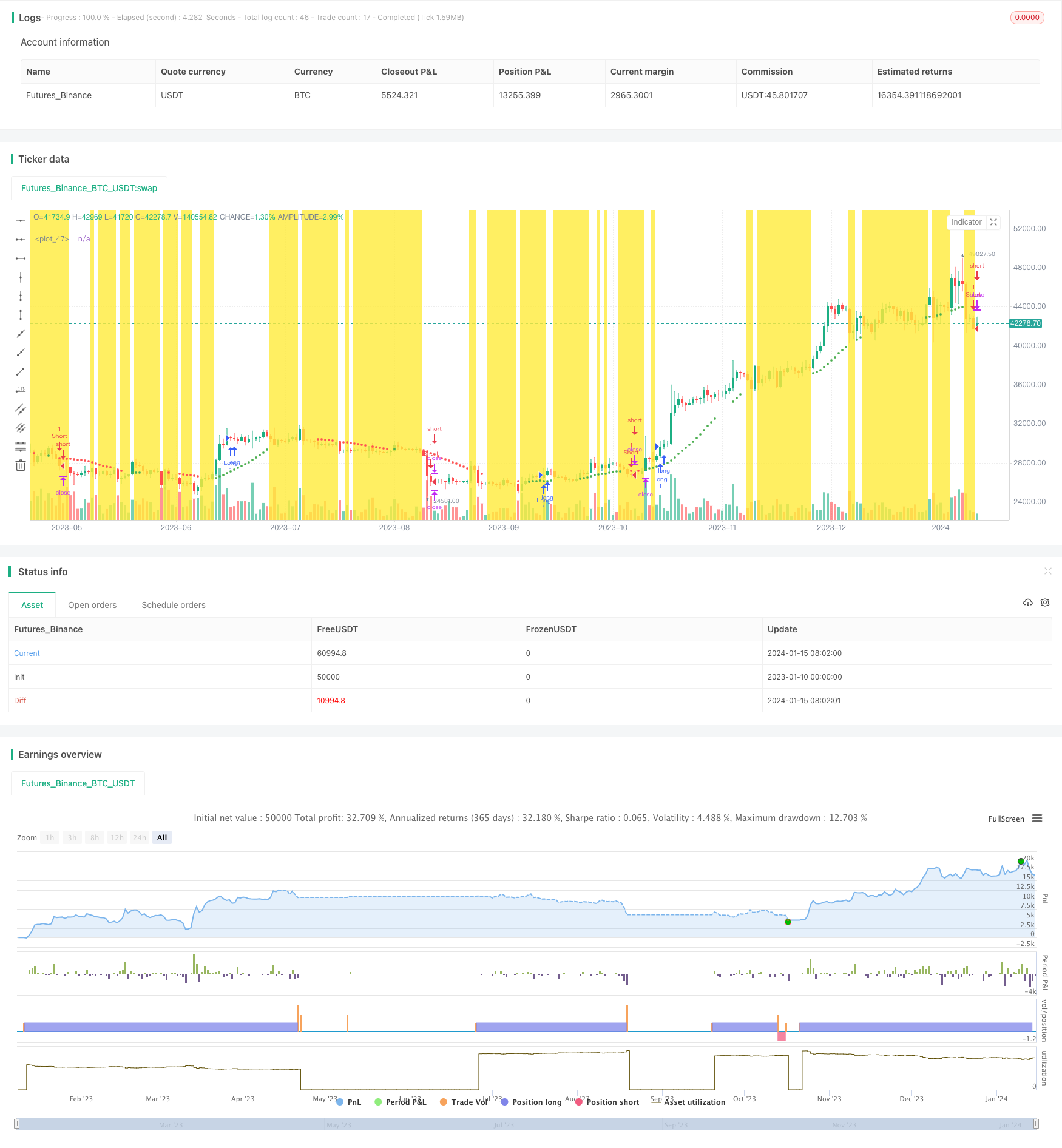

/*backtest

start: 2023-01-10 00:00:00

end: 2024-01-16 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © sevencampbell

//@version=5

strategy(title="Baseline Cross Qualifier Volatility Strategy with HMA Trend Bias", overlay=true)

// --- User Inputs ---

// Baseline Inputs

baselineLength = input.int(title="Baseline Length", defval=20)

baseline = ta.sma(close, baselineLength)

// PBCQ Inputs

pbcqEnabled = input.bool(title="Post Baseline Cross Qualifier Enabled", defval=true)

pbcqBarsAgo = input.int(title="Post Baseline Cross Qualifier Bars Ago", defval=3)

// Volatility Inputs

atrLength = input.int(title="ATR Length", defval=14)

multiplier = input.float(title="Volatility Multiplier", defval=2.0)

rangeMultiplier = input.float(title="Volatility Range Multiplier", defval=1.0)

qualifierMultiplier = input.float(title="Volatility Qualifier Multiplier", defval=0.5)

// Take Profit Inputs

takeProfitType = input.string(title="Take Profit Type", options=["1 Take Profit", "2 Take Profits", "3 Take Profits"], defval="1 Take Profit")

// HMA Inputs

hmaLength = input.int(title="HMA Length", defval=50)

// --- Calculations ---

// ATR

atr = ta.atr(atrLength)

// Range Calculation

rangeHigh = baseline + rangeMultiplier * atr

rangeLow = baseline - rangeMultiplier * atr

rangeColor = rangeLow <= close and close <= rangeHigh ? color.yellow : na

bgcolor(rangeColor, transp=90)

// Qualifier Calculation

qualifier = qualifierMultiplier * atr

// Dot Calculation

isLong = close > baseline and (close - baseline) >= qualifier and close > ta.hma(close, hmaLength)

isShort = close < baseline and (baseline - close) >= qualifier and close < ta.hma(close, hmaLength)

colorDot = isLong ? color.green : isShort ? color.red : na

plot(isLong or isShort ? baseline : na, color=colorDot, style=plot.style_circles, linewidth=3)

// --- Strategy Logic ---

// PBCQ

pbcqValid = not pbcqEnabled or low[pbcqBarsAgo] > baseline

// Entry Logic

longCondition = isLong and pbcqValid

shortCondition = isShort and pbcqValid

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Exit Logic

if (takeProfitType == "1 Take Profit")

strategy.exit("TP/SL", "Long", limit=rangeHigh, stop=rangeLow)

strategy.exit("TP/SL", "Short", limit=rangeLow, stop=rangeHigh)

else if (takeProfitType == "2 Take Profits")

strategy.exit("TP1", "Long", qty=strategy.position_size * 0.5, limit=rangeHigh / 2)

strategy.exit("TP2", "Long", qty=strategy.position_size * 0.5, limit=rangeHigh)

strategy.exit("TP1", "Short", qty=strategy.position_size * 0.5, limit=rangeLow / 2)

strategy.exit("TP2", "Short", qty=strategy.position_size * 0.5, limit=rangeLow)

else if (takeProfitType == "3 Take Profits")

strategy.exit("TP1", "Long", qty=strategy.position_size * 0.5, limit=rangeHigh / 2)

strategy.exit("TP2", "Long", qty=strategy.position_size * 0.25, limit=rangeHigh * 0.75)

strategy.exit("TP3", "Long", qty=strategy.position_size * 0.25, limit=rangeHigh * 1.5)

- Uma estratégia de inversão de tendência baseada em médias móveis, padrões de preços e volume

- Estratégia de média móvel dupla

- Estratégia de negociação cruzada de média móvel de impulso

- Estratégia de dupla média móvel da Cruz de Ouro

- Estratégia de tendência da onda de impulso Bollinger Bands

- Estratégia de negociação de impulso inverso

- Estratégia do indicador PB de banda média

- RSI & Fibonacci Estratégia de negociação de 5 minutos

- A média móvel tripla combinada com a estratégia quantitativa MACD

- Optimização de ruptura de impulso

- As bandas de volatilidade e a estratégia de negociação de tendências de ações VWAP

- Reversão de preços com estratégia de captura cruzada

- Estratégia do Ciclo Cibernético Estocástico de Ehlers

- Percussão de preço alto-baixo diário baseado em níveis de Fibonacci

- Melhoria da estratégia SuperTrend

- Estratégia quantitativa de negociação que integra MACD, RSI e RVOL

- Estratégia de acompanhamento da inversão do ímpeto

- Tendência de seguir uma estratégia baseada no cruzamento da EMA e da SMA

- Estratégia de negociação algorítmica de inversão de pivô simples

- Estratégia de negociação adaptativa baseada no indicador ADX