Стратегия прорыва в программной торговле: как заставить параметры двигаться

1

1

2274

2274

Стратегия прорыва в программной торговле: как заставить параметры двигаться

Многие из тех, кто впервые сталкивается с программированной торговлей, выбирают оптимальный параметр для выбора параметров. Постепенно, по мере изменения торговой среды, трейдеры часто начинают самостоятельно корректировать параметры. Хотя не все параметры требуют постоянной корректировки, такая практика может сделать программу более гибкой, если мы будем корректировать параметры в нашей программе по мере изменения среды.

- #### В качестве простого примера приведем стратегию прорыва в интервале N дней, или, другими словами, стратегию прорыва в палочке N корней K.

На каком рынке легче заработать на такой стратегии прорыва? Это, естественно, в том, что тенденция явно идет по большому отрезку или большинству рынков легче заработать деньги. Но если мы столкнемся с ходом скорректированной схемы, возможно, возникнет проблема повторения многочисленных сигналов.

Мы можем установить N на 5, если сейчас тенденция очевидна, то мы будем входить и входить быстрее. Но если тенденция не очевидна, внезапно, это очень неприятно.

Во-первых, тенденция - это то, что очень очевидные люди определяют размер N. Если тенденция очевидна, то это означает, что индекс будет колебаться больше. Наоборот, если тенденция является свертыванием, то это означает, что индекс будет свертываться в определенном диапазоне, то есть колебание будет относительно небольшим.

Предположим, что мы вначале установили N на 20 и получили стандартное расхождение на 20 K-станок, которое мы называем V20. Если мы хотим сделать это за короткий промежуток времени, то предположим, что мы используем 10 K-станок и получили стандартное расхождение на 10 K-станок, предположим, что это V10. Давайте посмотрим, как мы можем использовать изменения волатильности для изменения N на основе следующего источника стратегии.

- #### Принципы прорывной стратегии в течение N дней:

Предположим, что сегодняшняя высокая цена была куплена, когда она превзошла высокую цену за последние N дней, и продана, когда сегодняшняя низкая цена превзошла низкую цену за последние N дней. Эта стратегия лучше подходит для товаров с заметной тенденцией, особенно односторонних товаров.

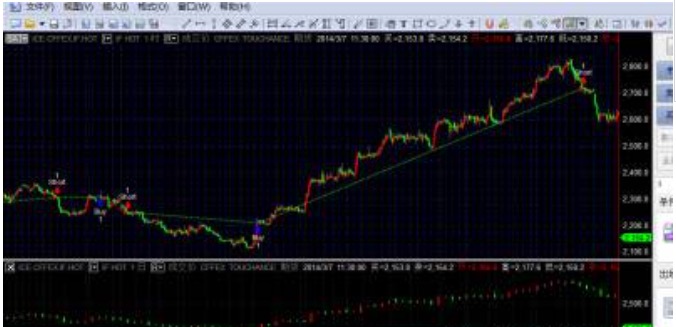

Тестирование индекса IF на товарные акции с использованием двух графиков, подграфик 1 с периодом в 1 час, подграфик 2 с периодом в 1 день.

inputs: x(20),y(10) ;

//定义波动率参数

Vars: V20(10),V10(10),N2(10),N1(10),N(10);

//定义变量

V20=Volatility(x)of data2;

V10=Volatility(y)of data2;

//定义波动率取日线数据,取子图2的日线线数。这个Volatility函数是分别取20日跟10日ATR的移动平均数值

if V10<>0 and N2<>0 then begin

N1=(N*V20)/V10;

//定义N1的值,前提让分母不为0时执行,

//这N1=(N*V20)/V10是此参数自动化的核心, 代表你将原本固定N天的参考值改成会/根据V20和V10而变动的N1值, V20是较长期的,而V10是近期,大家看到这个公式应该可以发现,当你近期的波动率变大时,表示趋势出现,你的N1就会变小,而近期的波动率变得越小时,表示在盘整,N1就会变大,这样新的N变化似乎比较合理一点。

N2=IntPortion(N1);

//给N1取整赋值给N2

end;

value1=Average(high of data2,N2)of data2;

value2=Average(low of data2,N2)of data2;

//定义前N2天的高点跟低点的值给value1和value2

if close crosses above value1 then begin

buy next bar at market;

end;

//当价格上穿高点时买入或者反向

if close crosses below value2 then begin

sellshort next bar at market;

end;

//当价格下穿低点时开空或者反向

- #### Показатель загрузки стратегии:

Это все, что вам нужно знать об автоматизации параметров стратегии прорыва, и мы надеемся, что вы будете учаться и обсуждать это вместе с нами!