Дельта-хеджирование опционов Bitcoin с использованием кривой улыбки

0

0

2654

2654

Дельта-хеджирование опционов Bitcoin с использованием кривой улыбки

краткое содержание

Мы анализируем надежное динамическое дельта-хеджирование опционов Bitcoin, используя набор подразумеваемых кривых улыбки и других дельт, скорректированных с помощью улыбки. Эти дельты либо не зависят от модели, в том смысле, что они одинаковы для каждой масштабно-инвариантной стохастической и/или локальной модели волатильности, либо они основаны на простых зависящих от режима параметризациях локальной волатильности. Эти дельты популярны среди маркет-мейкеров на рынках опционов на традиционные активы, поскольку их легко реализовать. Предыдущие эмпирические исследования динамического дельта-хеджирования основывались исключительно на опционах на индексы акций, но анализ уникальных данных по часовым историческим ценам опционов на биткоины показывает, что поведение кривой подразумеваемой волатильности биткоина сильно отличается от поведения опционов на индексы акций. Для опционов колл и пут с широким спектром финансирования и синтетическими фиксированными сроками погашения 10, 20 и 30 дней мы сравниваем динамическую эффективность хеджирования различных дельт, скорректированных по принципу улыбки, за два периода продолжительностью один год. Мы также изучаем использование бессрочных контрактов вместо стандартных фьючерсов в качестве инструмента хеджирования, поскольку базовый риск бессрочных контрактов намного меньше, чем у календарных фьючерсов. Результаты представлены в виде проверяемой статистики коэффициента дисперсии хеджированной ошибки. В определенные периоды использование коэффициента хеджирования с использованием неявной кривой улыбки может значительно превзойти простой хедж Блэка-Шоулза Delta, особенно при использовании бессрочных свопов в качестве инструмента хеджирования, прирост эффективности опционов пут вне денег может превышать 30%, в то время как при хеджировании краткосрочных опционов колл «вне денег» в периоды восходящих кривых подразумеваемой волатильности средний прирост эффективности может достигать 15%. Преимущества использования бессрочных контрактов станут особенно очевидны в 2021 году, особенно для долгосрочных контрактов, где база еще достаточно велика.

Ключевые слова :Хеджирование производных финансовых инструментов, кривая подразумеваемой волатильности, бессрочные контракты, надежное финансирование, динамическое инкрементное хеджирование

1. Введение

Любое исследование динамического дельта-хеджирования основано на модели Блэка и Шоулза (1973). Дельта Блэка-Шоулза (BS) требует только частных производных цены опциона модели относительно базовой цены, поскольку модель предполагает, что корреляция между базовой ценой и ее волатильностью равна нулю. Однако хорошо известно, что опционы на фондовые индексы имеют большую и отрицательную корреляцию цены и волатильности, что приводит к существенной асимметрии кривой подразумеваемой волатильности. Следуя основной идее Бейтса (2005) и более общим результатам Александра и Ногейры (2007a), наклон кривой подразумеваемой волатильности можно использовать для внесения корректировок в дельту BS, которая не зависит от модели, т. е. она постоянна для любого масштаба, независимого от варианта модели. Однако Александер и Ногейра (2007b) показывают, что для торгуемых инструментов (кроме процентных ставок) каждая стохастическая и/или локальная волатильная модель ценообразования опционов на акции должна быть масштабно-инвариантной, независимо от дополнительных факторов, таких как скачки или процессы Леви. Насколько сложна особенности таковы. Таким образом, любая разница между эмпирическими показателями хеджирования двух параметрических моделей волатильности (для торгуемых инструментов) объясняется просто разными ошибками калибровки моделей. Частная производная дельта (фактически гамма) цены опциона по отношению к цене торгуемого инструмента теоретически точно такая же, как масштабно-инвариантная дельта, не зависящая от модели. Примечание 1. Кроме того, простая масштабно-инвариантная дельта, предложенная Бейтсом (2005), больше (меньше), чем дельта BS, когда наклон кривой улыбки отрицательный (положительный). Поскольку Коулман и др. (2001) показывают, что дельта BS имеет тенденцию к избыточному хеджированию в рамках локальной волатильности, когда подразумеваемая волатильность имеет отрицательную асимметрию, инвариантная к масштабу дельта будет иметь более избыточное хеджирование, чем дельта BS.

Как описывают Александр и Ногейра (2007a), минимальная дисперсия (MV) общей производной по отношению к цене — это еще одна дельта, которая учитывает ненулевые корреляции цены и волатильности, но она зависит от модели. Однако эти авторы не смогли провести различие между эмпирическими результатами, полученными с использованием модели MV Delta без модели Ли (2001), и MV Delta, основанной на различных масштабно-инвариантных моделях. MV Delta Ли (2001) также «скорректирована с помощью улыбки», то есть она добавляет к BS delta член, который калибруется с использованием эмпирических характеристик кривой улыбки подразумеваемой волатильности. Другой способ корректировки BS Delta — это использование подхода, предложенного в основополагающей работе Smile-Adjusted Delta Дермана и Кани (1994) и Дермана (1999), путем добавления члена, который отражает корреляцию цены и волатильности. Они не являются полностью свободными от модели, поскольку корректировочный член зависит от параметризации локальной волатильности, которая, в свою очередь, зависит от преобладающего режима на рынке. Однако они не основаны на моделях, поскольку не делается никаких предположений о процессах, управляющих эволюцией базовой цены, таких как диффузия скачков стохастической локальной волатильности, и нет параметров, которые необходимо калибровать с использованием цен опционов и/или базовой исторической информации. данные.

Стандартной практикой для участников рынка опционов на акции является хеджирование своих рисков с помощью простых корректировок BS Delta без учета модели, поскольку они считаются так называемым «надежным финансированием», т. е. коэффициент хеджирования не зависит от модели. Подразумеваемые кривые улыбки и другие дельта-хеджи с поправкой на кривую улыбки пользуются особой популярностью среди практиков, о чем свидетельствуют многочисленные статьи и форумы. Примечание 2: Существует несколько предыдущих эмпирических исследований дельта-хеджирования подразумеваемых кривых улыбки и/или кривых, скорректированных с учетом улыбки, но все они изучали опционы на индексы акций. Не все результаты последовательны: Вахямаа (2004) показывает, что некоторые дельты, скорректированные по улыбающейся кривой, превосходят дельты BS для опционов FTSE 100, но только в периоды избыточной волатильности; Крепи (2004) подтверждает, что эти результаты применимы к опционам DAX 30; Этти ( 2017) утверждает, что подразумеваемая улыбкой дельта постоянно превосходит дельту BS при хеджировании опционов индекса S&P 500; Александер и др. (2012) расширяют структуру Дермана (1999) до настройки переключения Маркова. чтобы отразить правильную скорректированную улыбкой дельту, применимую к текущему рыночный режим, показывающий, что для опционов S&P 500 BS Delta может быть улучшена только с помощью этого расширения переключения Маркова; Франсуа и Стентофт (2021) также изучили опционы индекса S&P 500 и подтвердили, что стандартные корректировки не могут превзойти BS delta или delta-gamma хеджирования, но их новая подразумеваемая кривая дельта-гамма-вега хеджирования значительно улучшает модель BS. Мало что известно об успешности дельта-хеджирования с поправкой на улыбку по сравнению с другими типами опционов. Примечание 3

Целью данной статьи является изучение эффективности дельта-хеджирования различных подразумеваемых кривых Smile и других кривых, скорректированных с помощью Smile, применяемых к опционам на биткоины. На момент написания статьи было опубликовано лишь небольшое количество исследований, посвященных опционам на биткоины. Сиу и Эллиотт (2021), Джалан и др. (2021), а также Чэнь и Хуан (2021) изучают эмпирическое применение моделей ценообразования стохастической волатильности, но ни в одной из работ не изучается эффективность их хеджирования. Хоу и др. (2020) рассмотрели ряд моделей стохастической волатильности для оценки опционов на биткоины. Авторы представляют ряд важных результатов, которые подчеркивают важность скачков и совместных скачков, и предлагают модель стохастической волатильности с коррелированными скачками (SVCJ) для оценки опционов на биткоины. Эти модели очень полезны для ценообразования экзотических опционов, таких как кликовые или храповые опционы. Хотя Чи и Хао (2021) рассматривают стратегии дельта-хеджирования на основе GARCH, их исследование сосредоточено на сравнении различных моделей прогнозирования реализованной волатильности. Александер и др. (2022b) изучают поведение кривой улыбки подразумеваемой волатильности для опционов на биткоины, чтобы сделать вывод о том, обусловлено ли давление спроса со стороны маркет-мейкеров трейдерами, ориентированными на направление, или трейдерами, ориентированными на волатильность. На самом деле, насколько нам известно, существует только одно подробное исследование хеджирования биткоин-опционов (Matic et al., 2021), и в нем используется совершенно иной подход, чем в этой статье. Матич и др. (2021) используют ежедневную подразумеваемую волатильность, котируемую биржей Deribit, для калибровки поверхности подразумеваемой волатильности, вдохновленной параметрической стохастической волатильностью, а затем интерполируют подразумеваемую волатильность опционов от одного до трех месяцев безарбитражным способом. Волатильность. Затем выборка за период с апреля 2019 года по март 2020 года делится на три подпериода (бычий рынок, спокойный рынок и период COVID) с использованием процесса стохастической волатильности, введенного Даффи и др. (2000) и Макнилом и Фреем (2000). Плотность ядра фильтра GARCH для моделирования базовых цен криптовалют. Затем они сравнивают эффективность хеджирования BS Greeks с результатами, полученными с помощью различных моделей скачков-диффузий стохастической волатильности. Для опционов со сроком действия один месяц авторы не обнаружили существенных улучшений по сравнению с простым хеджированием BS, но для опционов со сроком действия три месяца более сложные модели значительно повышают эффективность хеджирования.

В отличие от Матича и др. (2021), мы не сравниваем эффективность хеджирования опционов с использованием различных моделей стохастической волатильности. Важным практическим преимуществом нашего исследования является то, что все значения дельты очень легко рассчитать. Поскольку вся информация извлекается из кривой улыбки волатильности прямым и надежным способом без использования модели, калибровка модели не требуется. Результаты нашего дельта-хеджирования с использованием различных корректировок BS Delta, которые зависят от текущих рыночных условий, формы улыбки подразумеваемой волатильности и/или корреляции цены и волатильности.

Мы фокусируемся на краткосрочных опционах со сроком погашения от 10 до 30 дней, которые имеют гораздо более высокую ликвидность и более широкий диапазон цен исполнения, чем опционы, изученные в работе Матича и др. (2021). Мы решили сделать это, потому что опционы Bitcoin со сроком действия от одного до трех месяцев составляют только 20% от общего объема торгов, в то время как опционы со сроком действия 30 дней или меньше составляют 50% от общего объема торгов. Около 80% всех объем торгов. Более того, нам нужна правильная кривая улыбки, чтобы скорректировать дельту BS, а диапазон ликвидных страйков этих краткосрочных опционов довольно большой. Фактически, денежность опционов, использованных в нашем эмпирическом анализе, колеблется от 0,7 до 1,3.

Мы рассматриваем только динамическое дельта-хеджирование с регулярной ребалансировкой, которая происходит каждые восемь часов во время финансирования или ежедневно в 00:00 UTC. Выбор данного экспериментального проекта обусловлен характеристиками рынка опционов Bitcoin, которые являются новыми и поэтому будут подробно объяснены ниже. Транзакционные издержки фьючерсов намного ниже, чем у опционов. Например, фьючерсные контракты имеют спреды в диапазоне от 1 до 5 базисных пунктов в зависимости от даты истечения срока, но краткосрочные опционы «на деньгах», которые часто используются для гамма-хеджирования, обычно имеют спреды около 200–300 базисных пунктов. очков. Таким образом, гамма-хеджирование обходится намного дороже, чем обычное динамическое дельта-хеджирование. Транзакционные издержки ребалансировки гамма-хеджа могут свести на нет любую прибыль, полученную за счет снижения ошибки хеджирования, тогда как транзакционные издержки ребалансировки дельта-хеджа невелики, особенно когда в качестве инструмента хеджирования используются бессрочные контракты.

Далее, Раздел 2 описывает рынок опционов и фьючерсов Bitcoin; Раздел 3 сравнивает характеристики поверхностей подразумеваемой волатильности для Bitcoin и фондовых индексов и различает их особенности; Раздел 4 описывает нашу эмпирическую структуру. Каждый коэффициент хеджирования представлен как скорректированная формула BS ; Раздел 5 описывает наши данные; Раздел 6 представляет эмпирические результаты; и Раздел 7 делает выводы.

2. Рынки опционов и фьючерсов на биткоины

На момент написания статьи шесть крупных криптовалютных бирж предлагают опционы на торговлю биткоинами и другими валютами, а также некоторыми токенами, при этом общий среднесуточный объем торгов в декабре 2021 года приблизился к 1 миллиарду долларов. В частности, объем торговли опционами на биткоины недавно подскочил до исторического максимума: среднемесячный объем торгов увеличился более чем вдвое, а открытый интерес увеличился более чем в шесть раз с января 2020 года по декабрь 2021 года. Подавляющее большинство торгов происходит на бирже опционов Deribit, которая переехала в Панаму, чтобы избежать соблюдения международных стандартов, установленных государственными органами, такими как Комиссия по торговле товарными фьючерсами США (CFTC), или любой другой формы регулирования для защиты интересов клиентов. Как и многие другие нерегулируемые биржи криптовалютных деривативов, часто зарегистрированные в офшорных налоговых убежищах, торговая платформа Deribit работает круглосуточно и без выходных и практически не придерживается протоколов «знай своего клиента». В 2020 году на Deribit было продано 4,3 млн контрактов (номинальной стоимостью около 55 млрд долларов США), а в 2021 году — 6,2 млн контрактов (номинальной стоимостью около 290 млрд долларов США). В результате всего за два года количество котируемых контрактов увеличилось более чем на 45%, а номинальная сумма торгов на Deribit увеличилась более чем на 430%. Примечание 4. Для сравнения: рынок опционов S&P 500 на Чикагской бирже опционов (CBOE) вырос всего на 10% в период с 2020 по 2021 год. Примечание 5 На рынке опционов Bitcoin новые размеры контрактов, более широкие диапазоны цен исполнения, более длительные сроки погашения и новые базовые активы выпускаются почти каждый месяц, расширяя этот развивающийся рынок деривативов как для розничных, так и для институциональных трейдеров. Превращая опционы Bitcoin в не просто нишевый продукт . В марте 2022 года Чикагская товарная биржа (CME) запустила микро-опционы на биткоины в попытке составить конкуренцию саморегулируемым платформам, ориентированным на розничных трейдеров. Однако крупные институциональные игроки также очень внимательно следят за рынком опционов, а некоторые даже называют его «следующим большим шагом». Примечание 6 С другой стороны, новые протоколы децентрализованного финансирования (DeFi), такие как Opyn или Ribbon Finance, предлагают торговлю опционами без соблюдения каких-либо нормативных требований. При номинальном объеме торгов более 500 миллионов долларов в день это уже не тот рынок, который традиционные инвесторы могут игнорировать.

Огромный объем торговли на Deribit делает ее наиболее привлекательной биржей для любого типа исследования криптовалютных опционов. Несмотря на то, что CME (и некоторые другие биржи) торгуют только опционами на биткоины, на эти биржи приходится лишь 10–15% объема торговли опционами на биткоины. На долю Deribit приходится более 90% объема торговли опционами на биткоины. Примечание 7. Одной из причин может быть то, что Deribit работает круглосуточно, а CME — только по будням. Другой причиной может быть то, что опционы Deribit маржируются и рассчитываются в биткоинах, хотя их базовым значением является долларовая стоимость индекса BTC. Для получения выплаты по истечении срока действия рассчитывается разница между стоимостью BTC в долларах США и ценой исполнения опциона (также указанной в долларах США), а результат конвертируется в биткоины с использованием значения индекса BTC на момент истечения срока действия. Примечание 8. Разница в валютных единицах между расчетной ценой (например, биткоин) и базовым активом (например, доллар США) очень похожа на выплату опциона Quanto FX, за исключением того, что в противоположном направлении нет фьючерсов или опционов. То есть не существует никаких деривативов на стоимость одного доллара биткоина, и не существует никаких опционов, которые использовали бы стоимость одного доллара биткоина в качестве базового актива. По этой причине опционы на биткоины называются «обратными опционами», и на самом деле они являются лишь одним из нескольких обратных производных продуктов, включая обратные фьючерсы, которые активно торгуются на многих биржах криптовалютных деривативов. Они привлекательны тем, что торговля деривативами на кросс-курсах фиат-криптовалюта может осуществляться без использования фиатной валюты в качестве залога на маржинальном счете или для расчетов по контракту.

Вопрос о том, может ли биткоин существовать как денежный рынок в традиционном смысле, является предметом споров (Зауэр, 2016), однако высокоактивные децентрализованные денежные рынки для биткоина (и других валют и токенов) существуют на многих фермерских сайтах и в различных пулах ликвидности. Примечание 9. Таким образом, мы можем конвертировать доллары США в биткоины, чтобы измерить эффект хеджирования любой модели в долларах США.

Независимо от того, какой метод хеджирования вы выберете, сам по себе процесс хеджирования прост. Трейдер открывает позицию по опциону и занимает противоположную позицию по базовому активу с размером позиции, равным значению дельты опциона. На традиционных рынках инструментом хеджирования обычно является фьючерсный контракт с тем же сроком погашения, что и опцион, поскольку расчетная цена не является легко торгуемым инструментом. Для индекса BTC применимы те же комментарии, поскольку он основан на среднем значении цен биткоинов на нескольких различных биржах. Но это не означает, что инструмент хеджирования должен быть обратным фьючерсным контрактом с тем же сроком погашения, что и опцион, поскольку существуют некоторые инновационные альтернативы для выбора торгуемых инструментов хеджирования в биткоине. Во-первых, существует три различных типа фьючерсных контрактов с конечной датой: стандартные линейные фьючерсы, которые ничем не отличаются от фьючерсов на традиционные классы активов; линейные фьючерсы на биткоин против стейблкоинов в долларах США (например, Tether), которые торгуются всякий раз, когда цена стейблкоина отклоняется от привязки к доллару США; , что вносит базисный риск; и обратные фьючерсы, которые имеют схожие свойства с линейными фьючерсами на доллары США, но маржинируются и рассчитываются как криптовалюты. Примечание 10

Опционы на биткоины также имеют инструмент хеджирования, который использует контракты, уникальные для рынка криптовалют. Такие контракты часто называют бессрочными фьючерсами, или бессрочными свопами, или просто «бессрочными контрактами», и они, безусловно, являются самым популярным типом криптовалютных деривативов. Их цены тесно привязаны к спотовым, используя механизм «фондирования», который автоматически выплачивает или получает небольшую часть чистой позиции каждые восемь часов. Расчет этого процента, называемого «ставкой финансирования», различается от биржи к бирже. Примечание 11 Плательщик и получатель зависят от того, выше или ниже цена бессрочного контракта, чем спотовая цена (BTC). Когда цена бессрочного контракта выше спотовой цены, ставка финансирования положительная, и пользователи, держащие длинные позиции по бессрочным контрактам, должны платить комиссию, в то время как пользователи, держащие короткие позиции, получают комиссию. Обратное верно, когда цена бессрочного контракта ниже спотовой цены. Регулярные выплаты финансирования между длинными и короткими позициями поддерживают цену бессрочного контракта очень близкой к спотовой цене.

На Binance, крупнейшей в мире бирже криптовалютных спотов и деривативов, две трети торговых продуктов представляют собой бессрочные фьючерсные контракты. Как показывает отчет CryptoCompare (2022), такое соотношение между спотовыми и деривативными инструментами является стандартным на рынке криптовалют. На момент написания этой статьи восемь криптовалютных бирж сообщают о средних дневных объемах торговли фьючерсами, превышающих 1 миллиард долларов, причем большая часть этих объемов приходится на бессрочные контракты. Примечание 12. Здесь на нерегулируемые биржи, такие как Binance, OKEx и Bybit, приходится более 65% всей торговли фьючерсами. Напротив, регулируемые биржи, в частности CME и FTX US, имеют гораздо меньшую долю рынка — около 25%. Средний дневной объем торгов фьючерсами Deribit составляет более 4 миллиардов долларов, что обеспечивает достаточную ликвидность, позволяющую рассматривать эти фьючерсы в качестве подходящих инструментов хеджирования. Однако, как и на других биржах, большая часть торговли ведется бессрочными контрактами, а не календарными фьючерсами. Для наглядности на рисунке 1 показаны условные объемы торговли этими контрактами, регистрируемые ежедневно, но сглаженные с использованием 7-дневной скользящей средней за двухлетний период, начиная с января 2020 года. Очевидно, что бессрочные фьючерсные контракты имеют гораздо больший объем, чем фьючерсы с конечным сроком исполнения, хотя для последних мы агрегировали данные о ежедневном объеме для всех трех типов фьючерсов, а также данные для каждой даты истечения срока. В 2021 году объем торгов бессрочными контрактами вырос почти в четыре раза по сравнению с предыдущим годом. Таблица 1 эмпирически демонстрирует эту эволюцию объемов торговли. Он показывает средний дневной объем и открытый интерес по трем основным производным инструментам Bitcoin на бирже Deribit. Объемы и открытый интерес по всем продуктам значительно выросли в период с 2020 по 2021 год, скорее всего, из-за интереса к криптовалютному пространству со стороны крупных банков и частных торговых компаний.

Рисунок 1. Средний дневной объем торгов фьючерсами и бессрочными контрактами Deribit.

На рисунке 1 показан средний дневной объем бессрочных свопов (синий) и средний совокупный объем всех остальных фьючерсных контрактов (красный) с января 2020 года по январь 2022 года. Дневной объем рассчитывается путем умножения общего количества контрактов, торгуемых на Deribit за 24-часовой период, на их номинальную стоимость в 10 долларов США, а затем вычитается среднее значение за последние семь дней. Результаты указаны в миллиардах долларов США.

Таблица 1. Объем и открытый интерес к деривативам Deribit Bitcoin.

3. Подразумеваемая волатильность биткоина

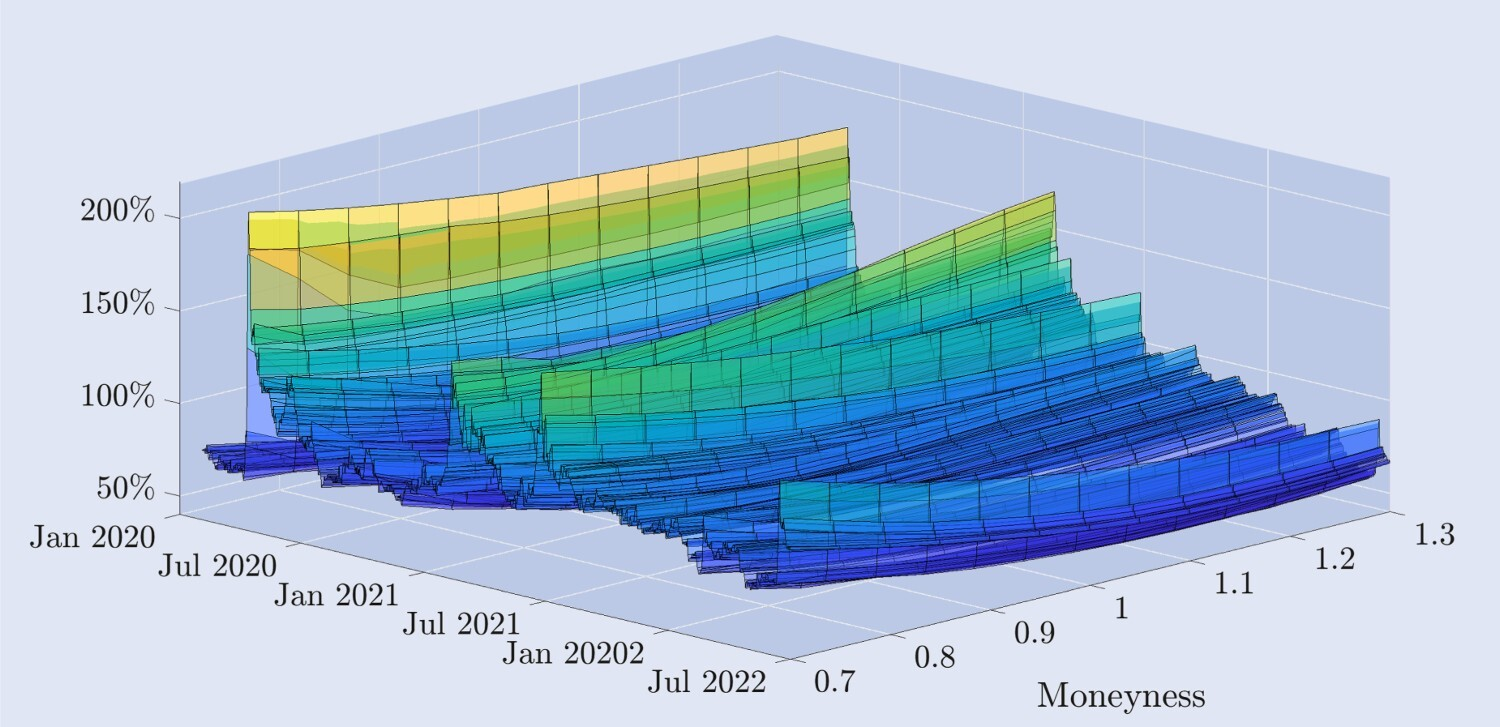

На рисунке 2 представлена эмпирическая динамика кривой подразумеваемой волатильности, полученной на основе опционов Deribit, построенная за период в два с половиной года в дневной структуре. Ось денежности представляет собой кривую волатильности, подразумеваемую ценой от опционов колл «вне денег» до опционов пут «вне денег», где денежность опционов пут «вне денег» составляет 0,7, Денежность колл-опционов глубоко вне денег составляет 1,3, а денежность опционов при деньгах составляет 1,3. Оба опциона колл и пут имеют денежность 1, и мы интерполируем данные, чтобы представить эти уровни денежности на фиксированный срок действия 30 дней. Более подробная информация о данных и их фильтрации приведена в следующем разделе.

Рисунок 2. Кривая подразумеваемой волатильности биткоина.

Кривая подразумеваемой волатильности для опционов на биткоин с постоянным 30-дневным сроком действия, охватывающая ежедневные данные с 1 января 2020 года по 30 июня 2022 года, полученная на основе опционов «вне денег» и «при деньгах». Цены исполнения варьируются от 30% ниже до 30% выше текущего базового значения индекса биткоина.

Форма кривой сильно меняется с течением времени. Вскоре после событий «Черного четверга» в марте 2020 года, когда цена биткоина упала более чем на 30% за несколько часов, кривая подразумеваемой волатильности приняла отрицательно перекошенную форму, что типично для опционов на индексы акций. То есть, Волатильность опционов пут без прибыли намного выше, чем волатильность опционов колл без прибыли. Однако в целом опционы на биткоины имеют гораздо более высокую подразумеваемую волатильность, чем опционы на фондовые индексы. На протяжении большей части периода выборки кривая подразумеваемой волатильности имеет форму «хоккейной клюшки», тогда как в особенно спокойные периоды она выпрямляется, образуя легкую симметричную улыбку. Существуют также случаи положительной асимметрии, когда волатильность опционов колл «вне денег» намного выше, чем волатильность опционов пут «вне денег». Эти характеристики не распространены на рынке опционов на индексы акций, где для их описания часто используется термин «перекос», а не «улыбка». В поддержку этой точки зрения на рисунке 3 представлен еще один вид улыбки подразумеваемой волатильности. Он показывает подразумеваемую волатильность биткоина на разных уровнях денежности (верхний график), а также отклонение от волатильности ATM, т. е. разницу между волатильностью с фиксированными деньгами и волатильностью ATM (нижний график). В большинстве выборок опционы пут «вне денег» с денежностью 0,7 имеют самую высокую подразумеваемую волатильность. На традиционных (фондовых) рынках эти крайне невыгодные опционы пут являются привлекательной страховкой от падения цен на акции. Например, в индексе S&P 500 выраженная и почти линейно скошенная форма кривой подразумеваемой волатильности означает, что опционы, которые больше всего растут в цене после снижения базового актива, имеют самую низкую денежность. Напротив, рисунок 3 показывает, что до краха 12 марта 2020 года кривая предполагаемой волатильности биткоина была относительно симметричной. Опционы ATM имеют самую низкую волатильность, около 50%, в то время как опционы пут и колл вне денег имеют примерно одинаковую волатильность, но оба выше, при этом волатильность опционов в деньгах составляет 0,7 и 1,3. около 75%. Однако в этом крахе прослеживалась явная асимметричная тенденция: опционы пут «вне денег» приносили более высокие премии инвесторам, не склонным к риску, в случае, если цены снова резко упадут. Подразумеваемая волатильность 30-дневных пут-опционов с полным отсутствием прибыли внезапно подскочила почти до 200%. Биткоин впервые продемонстрировал явный отрицательный перекос, но форма по-прежнему гораздо более плоская по сравнению с перекошенными формами, которые обычно наблюдаются в опционах на фондовые индексы. Эта асимметрия сохраняется, но по мере снижения уровня подразумеваемой волатильности форма кривой подразумеваемой волатильности снова начинает приобретать форму улыбки.

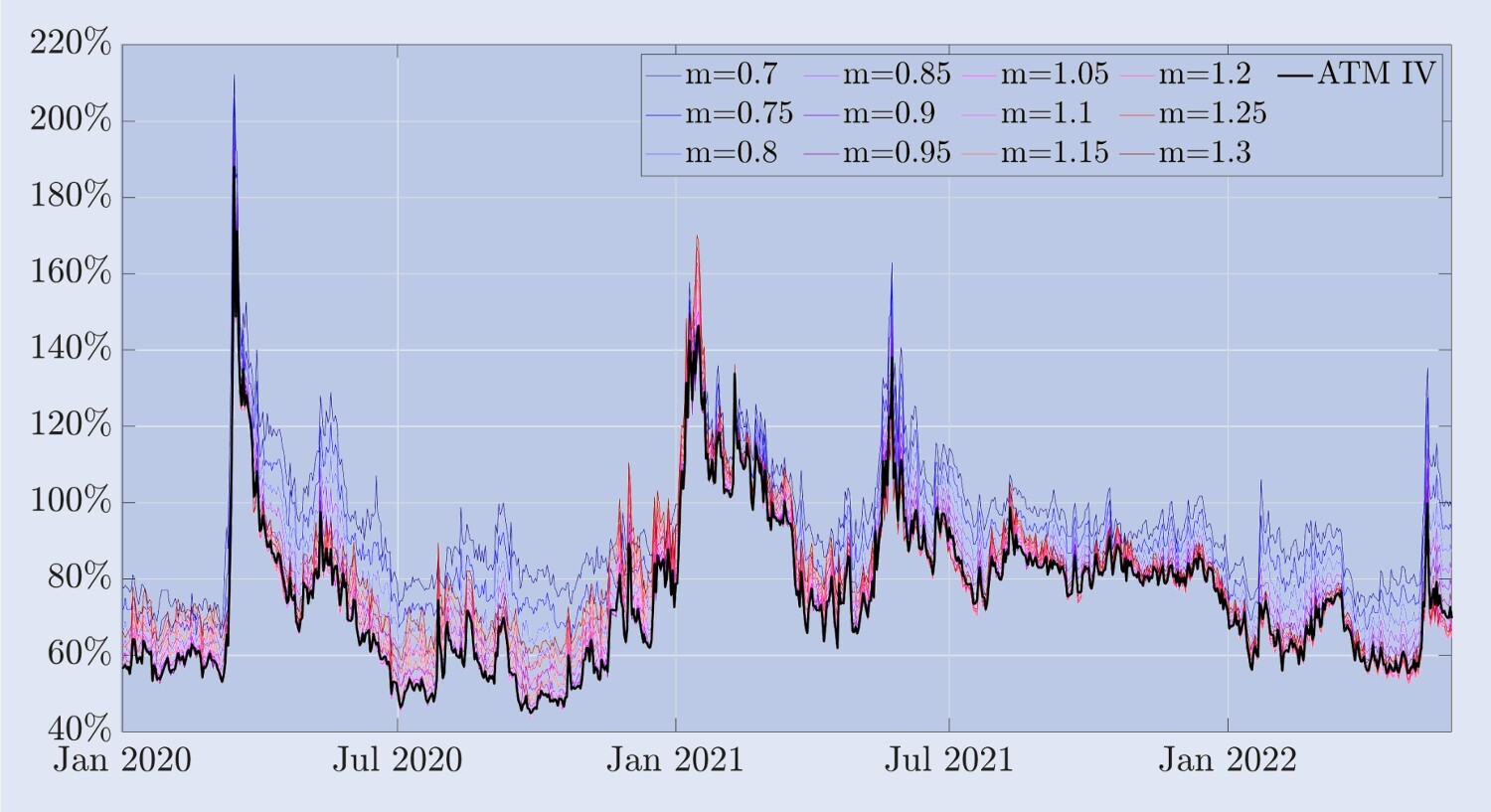

Рисунок 3. Подразумеваемая волатильность биткоина и смещение банкомата.

На рисунке показана кривая подразумеваемой волатильности для опционов на биткоин со сроком действия 30 дней и временным диапазоном с 1 января 2020 года по 30 июня 2022 года. Кривая рассчитывается с использованием опционов «вне денег» и «при деньгах», при этом цены исполнения варьируются от 30%-ного падения до 30%-ного роста текущей стоимости индекса биткоина.

На основании наших выборочных данных подразумеваемая волатильность ATM (при деньгах) представляется самой низкой точкой кривой улыбки и большую часть времени имеет отрицательную асимметрию. Однако, в отличие от опционов на индексы акций, «улыб