Оптимизация параметров стратегии сетки длительного контракта

Автор:Трава, Создано: 2023-12-08 17:00:38, Обновлено: 2023-12-14 17:07:42

Устойчивая сетка является популярной классической стратегией платформы. В отличие от насущной сетки, она не использует монет, но может быть использована с использованием рычагов. Однако, поскольку не может быть прямого количественного повторного измерения на платформе изобретателя, что неблагоприятно для фильтрации монет и определения параметров оптимизации, в этой статье будет представлен полный процесс повторного измерения Python, включающий в себя все аспекты сбора данных, повторного измерения рамок, измерения функций, оптимизации параметров и т. Д., которые можно попробовать самостоятельно в ноутбуке juypter.

Сбор данных

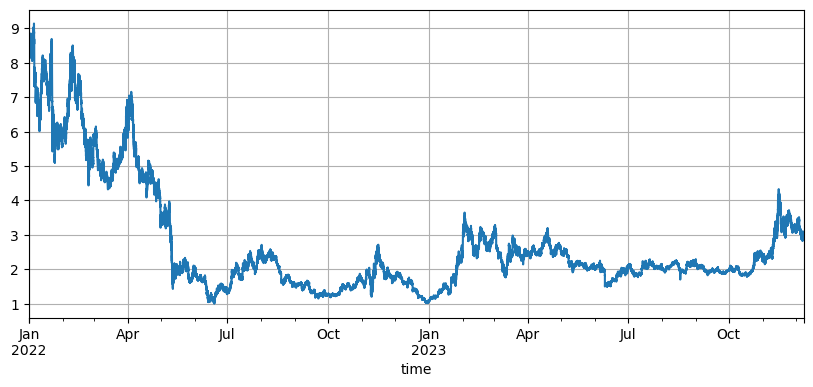

В целом достаточно использовать K-линейные данные, для точности, чем меньше циклов K-линий, тем лучше, но сбалансировать время повторного анализа и объем данных, в этом статье используется 5min для повторного анализа данных последних двух лет, и в конечном итоге объем данных превышает 20 W-линий, валюта выбирает DYDX;; конечно, конкретные валюты и циклы K-линий могут быть выбраны в зависимости от ваших интересов.

import requests

from datetime import date,datetime

import time

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

import requests, zipfile, io

%matplotlib inline

def GetKlines(symbol='BTC',start='2020-8-10',end='2021-8-10',period='1h'):

Klines = []

start_time = int(time.mktime(datetime.strptime(start, "%Y-%m-%d").timetuple()))*1000

end_time = int(time.mktime(datetime.strptime(end, "%Y-%m-%d").timetuple()))*1000

while start_time < end_time:

res = requests.get('https://fapi.binance.com/fapi/v1/klines?symbol=%sUSDT&interval=%s&startTime=%s&limit=1000'%(symbol,period,start_time))

res_list = res.json()

Klines += res_list

start_time = res_list[-1][0]

return pd.DataFrame(Klines,columns=['time','open','high','low','close','amount','end_time','volume','count','buy_amount','buy_volume','null']).astype('float')

df = GetKlines(symbol='DYDX',start='2022-1-1',end='2023-12-7',period='5m')

df = df.drop_duplicates()

Рекомендационная структура

Рецензия продолжает выбирать ранее широко используемую основу для поддержки USDT для долгосрочного контракта на многовалютные валюты, простой и полезной.

class Exchange:

def __init__(self, trade_symbols, fee=0.0004, initial_balance=10000):

self.initial_balance = initial_balance #初始的资产

self.fee = fee

self.trade_symbols = trade_symbols

self.account = {'USDT':{'realised_profit':0, 'unrealised_profit':0, 'total':initial_balance, 'fee':0}}

for symbol in trade_symbols:

self.account[symbol] = {'amount':0, 'hold_price':0, 'value':0, 'price':0, 'realised_profit':0,'unrealised_profit':0,'fee':0}

def Trade(self, symbol, direction, price, amount):

cover_amount = 0 if direction*self.account[symbol]['amount'] >=0 else min(abs(self.account[symbol]['amount']), amount)

open_amount = amount - cover_amount

self.account['USDT']['realised_profit'] -= price*amount*self.fee #扣除手续费

self.account['USDT']['fee'] += price*amount*self.fee

self.account[symbol]['fee'] += price*amount*self.fee

if cover_amount > 0: #先平仓

self.account['USDT']['realised_profit'] += -direction*(price - self.account[symbol]['hold_price'])*cover_amount #利润

self.account[symbol]['realised_profit'] += -direction*(price - self.account[symbol]['hold_price'])*cover_amount

self.account[symbol]['amount'] -= -direction*cover_amount

self.account[symbol]['hold_price'] = 0 if self.account[symbol]['amount'] == 0 else self.account[symbol]['hold_price']

if open_amount > 0:

total_cost = self.account[symbol]['hold_price']*direction*self.account[symbol]['amount'] + price*open_amount

total_amount = direction*self.account[symbol]['amount']+open_amount

self.account[symbol]['hold_price'] = total_cost/total_amount

self.account[symbol]['amount'] += direction*open_amount

def Buy(self, symbol, price, amount):

self.Trade(symbol, 1, price, amount)

def Sell(self, symbol, price, amount):

self.Trade(symbol, -1, price, amount)

def Update(self, close_price): #对资产进行更新

self.account['USDT']['unrealised_profit'] = 0

for symbol in self.trade_symbols:

self.account[symbol]['unrealised_profit'] = (close_price[symbol] - self.account[symbol]['hold_price'])*self.account[symbol]['amount']

self.account[symbol]['price'] = close_price[symbol]

self.account[symbol]['value'] = abs(self.account[symbol]['amount'])*close_price[symbol]

self.account['USDT']['unrealised_profit'] += self.account[symbol]['unrealised_profit']

self.account['USDT']['total'] = round(self.account['USDT']['realised_profit'] + self.initial_balance + self.account['USDT']['unrealised_profit'],6)

Функция регрессии сетки

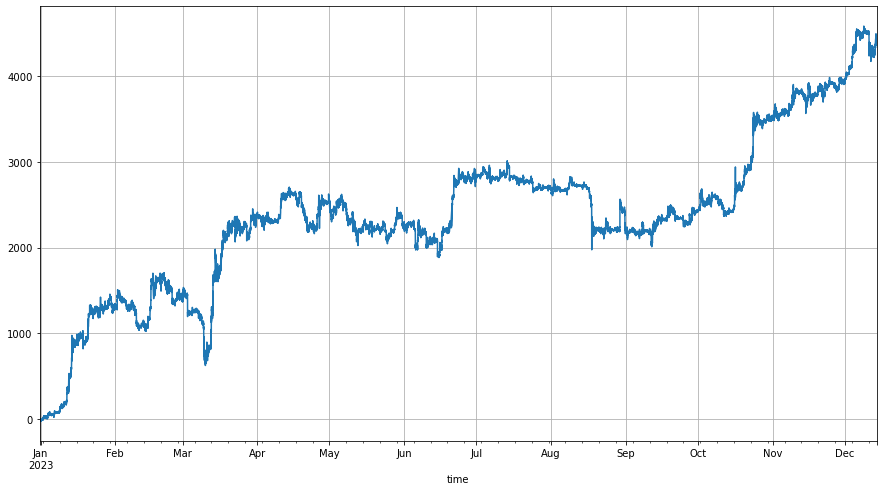

Принцип сетевой стратегии очень прост, он включает в себя три параметра: начальную цену, сетевой интервал, стоимость сделки. Рынок DYDX очень сильно колеблется, снижаясь с первоначального минимума в 8.6U до 1U, а последнее время бык снова возвращается к 3U.

symbol = 'DYDX'

value = 100

pct = 0.01

def Grid(fee=0.0002, value=100, pct=0.01, init = df.close[0]):

e = Exchange([symbol], fee=0.0002, initial_balance=10000)

init_price = init

res_list = [] #用于储存中间结果

for row in df.iterrows():

kline = row[1] #这样会测一根K线只会产生一个买单或一个卖单,不是特别精确

buy_price = (value / pct - value) / ((value / pct) / init_price + e.account[symbol]['amount']) #买单价格,由于是挂单成交,也是最终的撮合价格

sell_price = (value / pct + value) / ((value / pct) / init_price + e.account[symbol]['amount'])

if kline.low < buy_price: #K线最低价低于当前挂单价,买单成交

e.Buy(symbol,buy_price,value/buy_price)

if kline.high > sell_price:

e.Sell(symbol,sell_price,value/sell_price)

e.Update({symbol:kline.close})

res_list.append([kline.time, kline.close, e.account[symbol]['amount'], e.account['USDT']['total']-e.initial_balance,e.account['USDT']['fee'] ])

res = pd.DataFrame(data=res_list, columns=['time','price','amount','profit', 'fee'])

res.index = pd.to_datetime(res.time,unit='ms')

return res

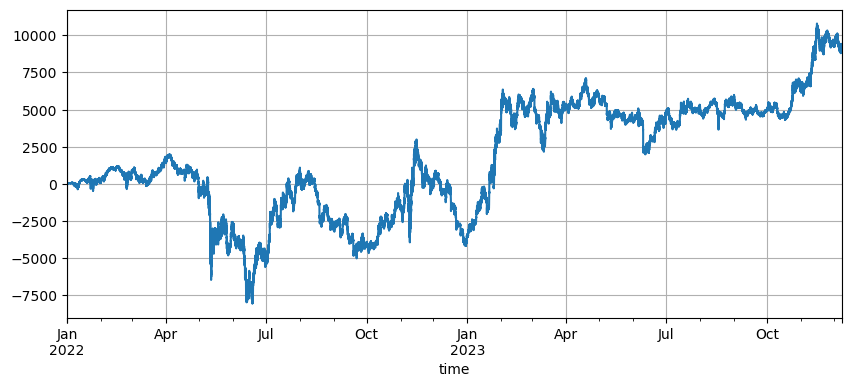

Влияние первоначальной цены

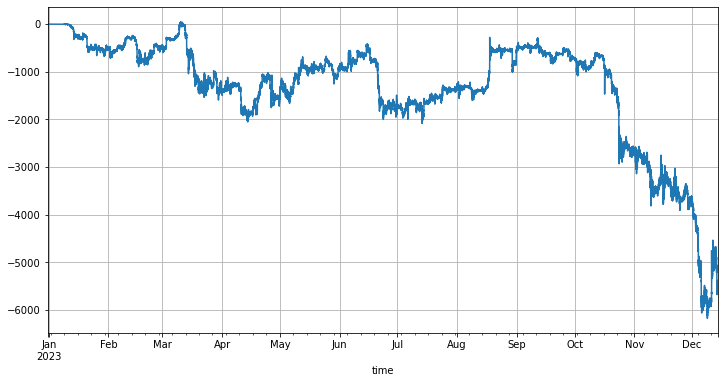

Установка начальной цены влияет на начальную цену стратегии, только что повторенная по умолчанию начальная цена - это начальная цена при запуске, т.е. нет цены при запуске. А мы знаем, что сетевая стратегия будет извлекать все прибыли при начальном возврате цены, поэтому если стратегия будет иметь правильное предвзятое отношение к будущему развитию рынка при запуске, то значительно повысится прибыль. Здесь установка начальной цены на 3U повторяем.

Однако, если начальная цена установлена на 3 U, стратегия будет иметь большое количество пустых позиций, которые будут пусты с самого начала, в этом случае прямые пустые позиции в размере 17 000 U, а потому и более высокий риск.

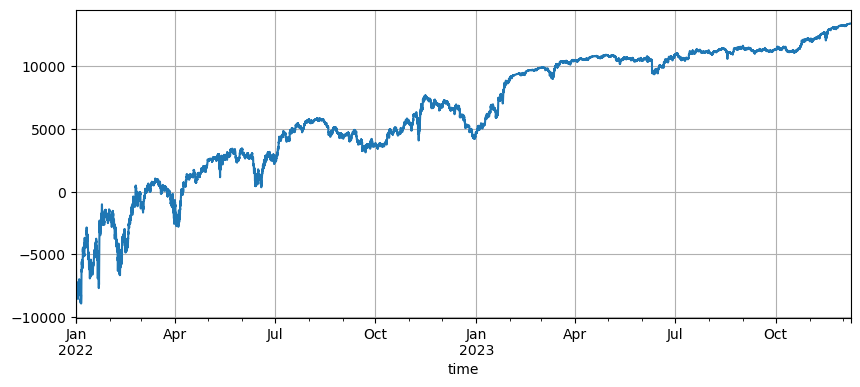

Настройка интервала сетки

Гретсовые интервалы определяют расстояние между записями, и, очевидно, чем меньше интервалы, тем чаще совершаются сделки, чем меньше прибыль на одну купюру, тем выше расходы на процедуру. Но стоит отметить, что интервалы становятся меньше, а стоимость сетки неизменна, когда цена меняется, общий объем хранения увеличивается, и риски совершенно разные.

Поскольку регенерирование использует 5 мК линейные данные, и только один раз транзакции на K-линии. Это явно не соответствует реальности, особенно в цифровых валютах волатильность очень велика, меньшие интервалы в регенерировании упускают много сделок по сравнению с реальными, и только увеличение интервала имеет значение для ссылки. При таком механизме регенерирования выводы не точные.

for p in [0.0005, 0.001 ,0.002 ,0.005, 0.01, 0.02, 0.05]:

res = Grid( fee=0.0002, value=value*p/0.01, pct=p, init =3)

print(p, round(min(res['profit']),0), round(res['profit'][-1],0), round(res['fee'][-1],0))

0.0005 -8378.0 144.0 237.0

0.001 -9323.0 1031.0 465.0

0.002 -9306.0 3606.0 738.0

0.005 -9267.0 9457.0 781.0

0.01 -9228.0 13375.0 550.0

0.02 -9183.0 15212.0 309.0

0.05 -9037.0 16263.0 131.0

Стоимость сетевых сделок

Ранее упоминалось, что при одновременном колебании стоимость активов увеличивается, риски увеличиваются и прочие пропорциональные методы, но при условии, что это не быстрый спад, 1% от общего капитала и 1% от разрыва в сетке должны справиться с подавляющим большинством рынков. В данном примере DYDX, падение почти 90% также вызвало взрыв.

Переменная цена возврата

Регрессивная цена - это начальная цена, разница между текущей ценой и начальной ценой и размер сетки определяет, сколько позиций следует держать. Если цена регрессии установлена выше текущей цены, стратегия сетки будет делать больше, и, в свою очередь, будет пуста. По умолчанию, цена регрессии является ценой, когда стратегия начинается.

При первом запуске стратегии цена возврата устанавливается на 1.6 раза превышающую цену запуска, так что сетевая стратегия начинает держать большую позицию, вызванную этой части разницы, когда цена падает в 1.6 раза до текущей цены. Если позднее цена превышает цену возврата/1.6, то пересчитывается первоначальная цена, таким образом, всегда сохраняя не менее 60% разницы для использования большего.

Конечно, если вы оптимистичнее относитесь к рынку, вы можете установить этот показатель выше, и конечная прибыль будет соответственно повышена. Конечно, если рынок упадет, такая установка также увеличивает риск хранения.

- FMZ Quant: Анализ общих требований Примеры проектирования на рынке криптовалют (II)

- Как использовать бесмозговых роботов с высокочастотной стратегией в 80 строках кода

- Квалификация FMZ: Анализ примеров дизайна общих потребностей на рынке криптовалют (II)

- Как использовать высокочастотную стратегию 80-линейного кода для эксплуатации безмозговых роботов

- FMZ Quant: Анализ общих требований Примеры проектирования на рынке криптовалют (I)

- Квалификация FMZ: Анализ примеров дизайна общих потребностей на рынке криптовалют (1)

- WexApp, FMZ Quant Cryptocurrency Demo Exchange, недавно запущена

- Подробное объяснение оптимизации параметров стратегии сетки постоянных контрактов

- Научить вас использовать расширенный API FMZ для модификации параметров бота

- Как использовать расширенный API FMZ для массовых изменений параметров диска

- Инструкции по установке Интерактивных брокеров IB Gateway в Linux Bash

- Инсталляция проникновенных ценных бумаг IB GATEWAY на Linux bash

- Что более подходит для рыболовства на дне, низкая рыночная стоимость или низкая цена?

- Нижняя рыночная стоимость или низкая цена, что лучше для копирайтинга?

- Бэйес - раскрытие тайны вероятности, исследование математической мудрости, лежащей в основе принятия решений

- Байес - секрет расшифровки вероятности и математический интеллект, лежащий в основе принятия решений

- Преимущества использования расширенного API FMZ для эффективного управления контролем группы в количественной торговле

- Цены после котировки валюты на постоянных контрактах

- Использование расширенного API FMZ для эффективного управления групповым контролем в количественных сделках

- Процесс ценообразования после выхода валюты на рынок

НанСЕГПочему fmz не может напрямую отслеживать политику сетки?