Тайкон раскрывает алгоритм торговли: стратегия маркетолога платформы FMZ Quant

Автор:FMZ~Lydia, Создано: 2023-01-29 11:41:22, Обновлено: 2024-12-24 20:24:25

Руководство по транзакциям с алгоритмом цифровой валюты

В этой статье мы рассмотрим разработку и реализацию алгоритма торговли в канадской валюте. В частности, мы сосредоточимся на алгоритмах исполнения, алгоритмах создателей рынка и нескольких аспектах микроструктуры рынка. Мы также изучим отклонение практики от теории, особенно в отношении характеристик рынка криптовалют.

Выполнить алгоритм

Целью алгоритма исполнения является преобразование состояния портфеля в различные состояния, одновременно минимизируя затраты на это. Например, если вы хотите увеличить уровень экспозиции BTCUSD на 1000, вы можете не захотеть вводить рыночные ордера в торговый канал BitMEX сразу, что приводит к большому количеству скользящих точек. Напротив, вы можете рассмотреть возможность получения желаемой позиции медленно через комбинацию рынка и ограничения ордеров нескольких разных бирж.

Алгоритм исполнения обычно имеет 3 уровня: микротрейдер, микротрейдер и умный маршрутизатор.

Макротрейдерский уровень разделяет большие первоначальные ордера или родительские ордера на более мелкие ордера, которые охватывают время. На самом деле, это часть планирования всего алгоритма. VWAP, TWAP и POV являются распространенными и простыми примерами алгоритма макротрейдера. Как правило, существует много различных моделей влияния на рынок, которые могут быть использованы для разработки сложных макротрейдерских слоев.

Расширенное чтение: влияние рынка начинает уменьшаться после внедрения алгоритмической торговли:https://arxiv.org/pdf/1412.2152.pdf.

Условия микротрейдера определяют, следует ли выполнять каждый подзаказ как рыночный ордер или лимитный ордер, и если это лимитный ордер, то какая цена должна быть указана. Существует мало литературы о дизайне микротрейдера, потому что размер субордеров обычно составляет небольшую часть всего рынка, поэтому не важно, как его реализовать. Однако рынок цифровой валюты отличается, потому что ликвидность очень мала, и даже для подзаказов обычного размера на практике скользящая точка очень очевидна. Дизайн Microtrader обычно фокусируется на времени и глубине, позиции очереди и других характеристиках микроструктуры рынка. Рыночный ордер (который является тем же самым, что и лимитный ордер, если мы игнорируем задержку) может быть гарантирован для исполнения, но лимитный ордер не имеет такой гарантии. Если вы не можете гарантировать исполнение, вы можете отстать от торгового плана, установленного макротрейдером.

Например, если Kraken имеет 60% ликвидности и GDAX (Coinbase ProPrime) имеет 40% ликвидности на определенном ценовом уровне, то микротрейдер должен импортировать заказы на биржи Kraken и GDAX соответственно на 60% и 40%.

Теперь вы можете сказать, что арбитражи и маркет-мейкеры на рынке передают ликвидность с одной биржи на другую, поэтому, если вы выполните половину ордеров в Kraken и подождете несколько секунд, некоторая ликвидность будет добавлена из арбера и статистических арбера к ликвидности GDAX в Kraken, и вы можете завершить остальную часть работы по аналогичной цене. Однако даже в этом случае arbers будет взимать с вас дополнительные сборы за собственную прибыль и переводить свои затраты на хеджирование на сборы Kraken. Кроме того, количество заказов, выданных некоторыми участниками рынка, превышает масштаб, который они хотят провести на нескольких биржах, и избыточный масштаб будет отменен, как только убыток будет остановлен.

Наконец, лучше иметь свой собственный локальный смарт-маршрутизатор. Этот локальный смарт-маршрутизатор также имеет преимущество задержки для сторонних смарт-маршрутизаторных услуг. В первом случае вы можете направить сообщение непосредственно на биржу, в то время как в последнем случае вам нужно сначала отправить сообщение в службу третьего лица, а затем они отправят ваш заказ на биржу (помимо этого, вы должны заплатить плату за маршрутизатор третьей стороне).

Алгоритм создателя рынка

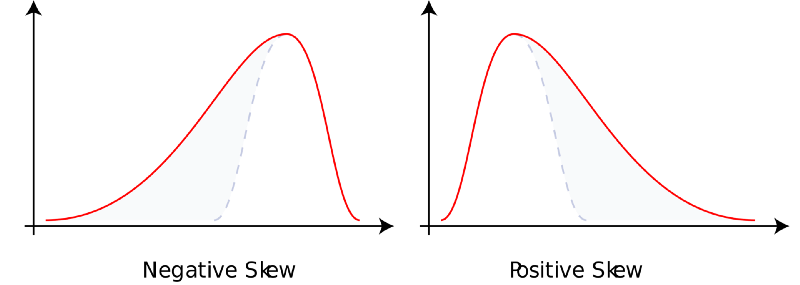

Маркет-мейкинг относится к обеспечению немедленной ликвидности и компенсации для других участников рынка. Вы берете на себя риск запасов в обмен на положительную ожидаемую стоимость. В конце концов, есть две причины, по которым маркет-мейкеры получают компенсацию. Во-первых, получатели рынка имеют предпочтение времени и им нужна немедленность. В обмен на это маркет-мейкеры, которые облегчают ликвидность, могут компенсировать их более низкое предпочтение времени и терпение. Во-вторых, прибыль PnL маркет-мейкеров левосторонняя, и большинство трейдеров обычно имеют правостороннее предпочтение. Другими словами, маркет-мейкеры похожи на игорные компании на рынке азартных игр, казино, страховые компании и национальную лотерею. Они часто выигрывают небольшие части, но обычно не теряют большие части. В качестве компенсации за неожиданную отдачу маркет-мейкеры получают

Расширенное чтение:https://en.wikipedia.org/wiki/Skewness.

С точки зрения высокого уровня, лимитные ордера - это свободные опционы на других рынках. Остальные рынки имеют право, но не обязательство покупать или продавать активы по предельной цене лимитного ордера. На рынке, где информация полностью известна, никто не будет продавать свободные опционы. Это связано с тем, что рынок в целом не является рынком с полностью известной информацией, и продавать свободные опционы никогда не будет иметь смысла. С другой стороны, если рыночная информация полностью неизвестна, создатели рынка, нейтральные к риску, готовы продавать эти свободные опционы лимитного ордера с небольшой ценовой разницей, потому что все транзакции являются шумом. Очевидно, что реальные участники рынка смешаны, и каждый участник имеет уникальную степень известной и неизвестной информации.

При разработке алгоритма маркет-мейкеров следует учитывать три точки зрения: маркет-мейкеры, участники рынка и другие маркет-мейкеры.

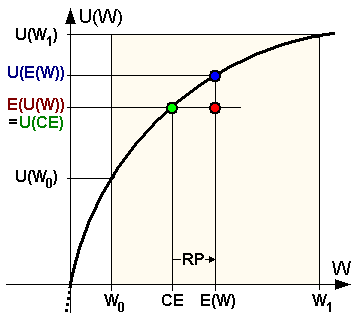

Если у вас уже слишком большой риск активов, вы можете уменьшить свою котировку, и наоборот. Вы делаете это по двум разным причинам. Во-первых, как компания, у вас есть определенная степень отвращения к риску (возможно, меньше, чем у отдельных лиц, но ваша кривая полезности валюты все еще выпукла).

Форма этой полезной функции имеет много структур (таких как CARA, CRRA и HARA и т. д.). Во-вторых, как пассивный поставщик ликвидности на рынке, вы столкнетесь с риском неблагоприятного выбора. Положительные получатели ликвидности могут знать, чего у вас нет, или просто быть умнее вас. Это, в основном, вопрос продажи свободных опционов на рынок.

Кроме того, даже на уровне механической операции, рыночный заказ с рыночным ценовым заказом также снизит цену в виде ценообразования по рыночной цене, а рыночный заказ с более высокой котировкой будет оцениваться по рыночной цене. В точный момент любой сделки вы всегда находитесь на неправильной стороне. Кроме того, котировка маркет-мейкеров окажет пассивное влияние на рынок. Другими словами, акт отправки заказов в невыполненную книгу заказов, по крайней мере, удержит рынок от вас.

Расширенное чтение: функция отвращения от риска:https://en.wikipedia.org/wiki/Risk_aversion.

Взгляд получателя рынка выражается в потоке заказов.

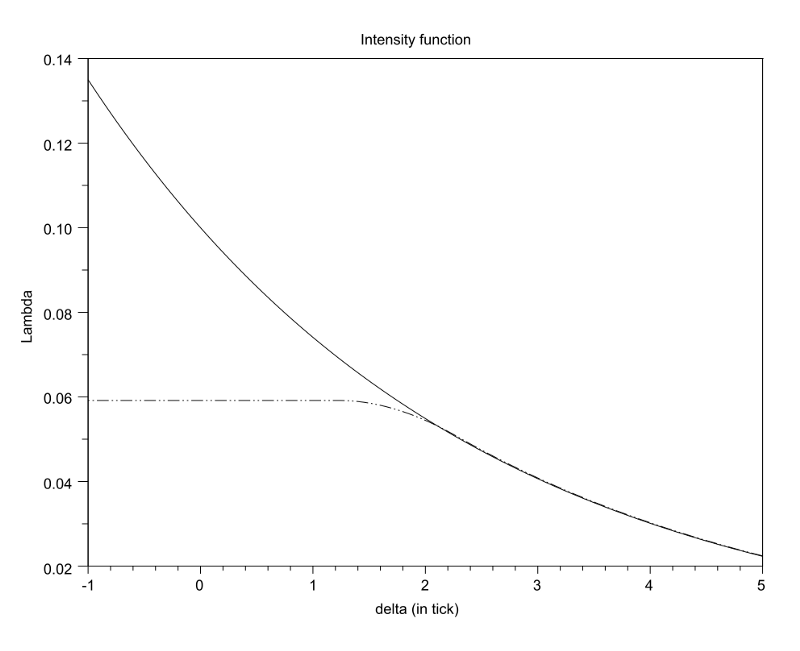

Функция должна быть следующей:

-

- Уменьшается.

-

- Выпуклая форма (трудно объяснить с помощью интуиции, но это ясно в опыте),

-

- Поскольку глубина становится бесконечной и асимптотически становится нулевой, некоторые формулы требуют, чтобы эта функция прочности была дифференцируемой дважды подряд, чтобы с ней было легко справиться. Это хорошее и разумное предположение, но в конечном итоге это не обязательно. Кроме того, существуют разные формулы о том, как рассчитать

глубину или расстояние от вершины книги заказов . Вы обычно можете использовать некоторую разумную среднюю цену или лучшую котировку каждой соответствующей торговой стороны. Есть разные компромиссы между двумя методами, и мы не будем обсуждать их здесь.

- Поскольку глубина становится бесконечной и асимптотически становится нулевой, некоторые формулы требуют, чтобы эта функция прочности была дифференцируемой дважды подряд, чтобы с ней было легко справиться. Это хорошее и разумное предположение, но в конечном итоге это не обязательно. Кроме того, существуют разные формулы о том, как рассчитать

Кроме того, еще одним неизвестным фактором является то, сколько должна быть "справедливая промежуточная цена".

Кроме того, учитывая два случая с одинаковой формой книги заказов, лучшая цена последней книги заказов будет указывать на то, что справедливая цена ниже лучшей цены предыдущей книги заказов. Другой вопрос заключается в том, важна ли история книги заказов. Если да, то следует ли уделять пристальное внимание времени цены или времени объема транзакций? Итак, учитывая характеристики рынкового потока, где следует размещать лучший лимитный ордер маркет-мейкеров? Если вы ужесточите глубину в верхней части книги заказов, ваши ордера глубины будут многими, но они будут очень немногими каждый раз. Если вы ужесточите глубину в нижней части книги заказов, ваши глубокие ордера будут немногими, но есть много каждый раз.

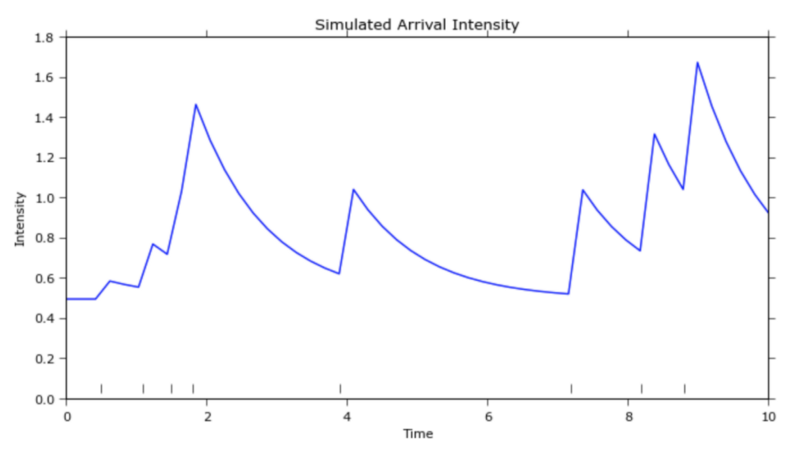

Это на самом деле выпуклая проблема оптимизации с уникальным глобальным максимумом.https://zh.wikipedia.org/wiki/泊松过程Некоторые люди думают, что это ближе к процессу Хоукса.http://jheusser.github.io/2013/09/08/hawkes.htmlПоскольку эта ультракороткосрочная средняя регрессия масштабируется местными колебаниями, для маркетологов имеет смысл расширять свои котировки, когда цены высоки, и ужесточать свои котировки, когда объем торговли низкий.

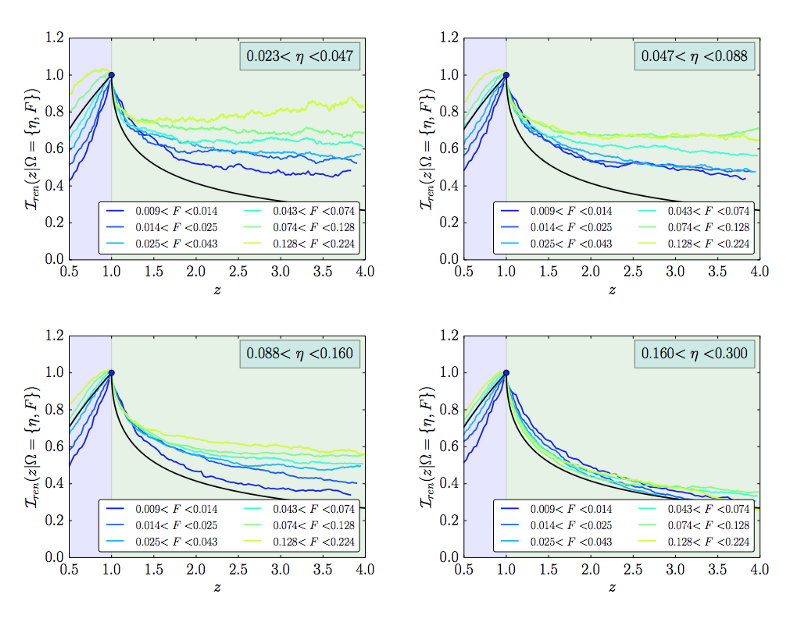

Расширенное чтение: интенсивность прибытия порядка в отношении глубины (https://arxiv.org/pdf/1204.0148.pdf).

Расширенное чтение: Процессы Хоука (http://jheusser.github.io/2013/09/08/hawkes.html)

Позиции других маркетологов представлены книгой заказов, которая раскрывает некоторую информацию других маркетологов. Цена покупки в верхней части книги заказов больше, чем цена продажи, что указывает на то, что другие маркетологи более готовы продавать, чем покупать. Эти маркетологи могут уже иметь большое количество несбалансированного запаса запасов, или просто думают, что цены скорее упадут, чем вырастут в краткосрочной перспективе. В любом случае, как маркетолог, вы можете скорректировать котировку в соответствии с отклонением книги заказов.

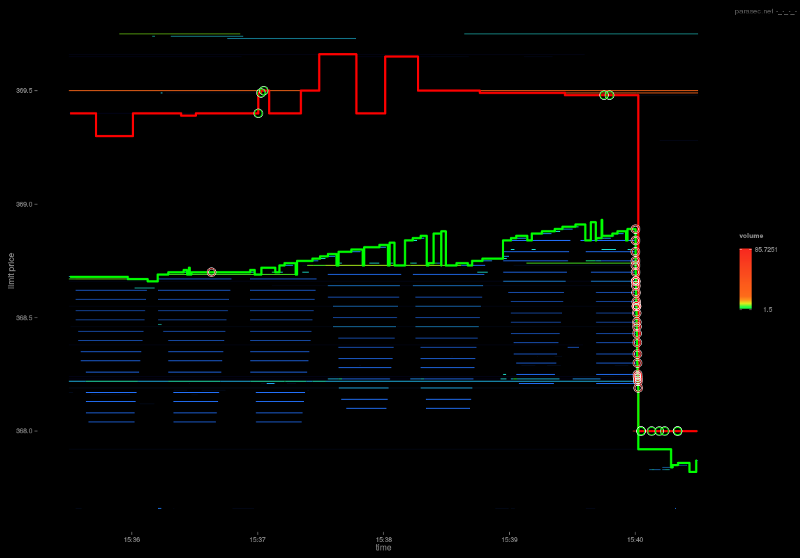

Кроме того, вы часто увидите такое поведение

Расширенное чтение:http://parasec.net/transmission/order-book-visualisation/

Наконец, сигнал долгосрочной ориентации может охватывать алгоритм создания рынка, где целью алгоритма создания рынка является не сохранение уровня запасов или неизменность, а рассмотрение некоторых долгосрочных целей и соответствующих отклонений, чтобы сделать его реальностью.

Скорость

Скорость важна по двум основным причинам. Во-первых, вы можете закрыть заказ в книге заказов до отмены. Во-вторых, вы можете отменить заказ в книге заказов до его заполнения. Другими словами, вы хотите всегда брать на себя инициативу по заполнению и отмене заказа. Арбитражные алгоритмы (активные) и алгоритмы исполнения (активные) больше заботятся о первых, в то время как алгоритмы создания рынка (пассивные) больше заботятся о последних.

Обычно, в принципе, стратегии, которые больше всего выигрывают от скорости, являются теми, которые имеют самую простую логику суждения. Любая сложная логика неизбежно замедлит время поездки туда и обратно. Эти сложные типы алгоритмических стратегий являются гоночными автомобилями Формулы 1 в торговом мире. Подтверждение данных, проверки безопасности, настройки оборудования и методы планировки могут быть лишены, все ради скорости. Опустите OMS, EMS и PMS (система управления портфелем) и подключите логику расчета на GPU к бинарному интерфейсу API той же биржи напрямую. Быстрая и опасная игра.

Другой тип стратегии, чувствительной к скорости, относительно стратегии статистического арбитража, сервер на самом деле расположен на нескольких биржах, а не сосуществует с одной биржей.

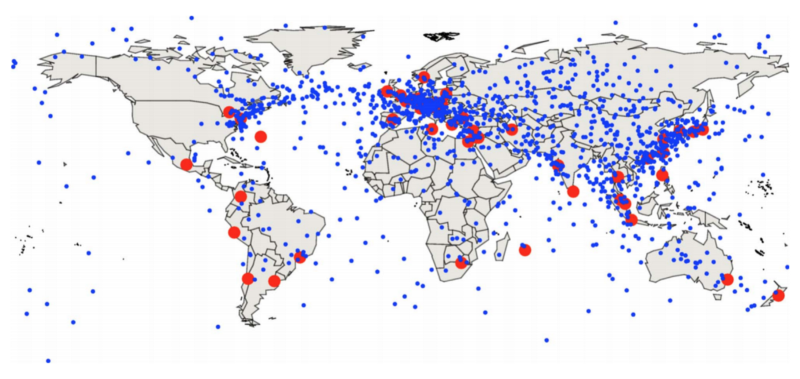

Расширенное чтение: Лучшее расположение промежуточного торгового узла крупнейшей в мире фондовой биржи (https://www.alexwg.org/publications/PhysRevE_82-056104.pdf)

В игре скорости победитель берет все. В самом простом примере, если есть возможность арбитража, любой, кто может получить возможность арбитража первым, получит прибыль. Второе место получает крошки, а третье место ничего не получает. Доход, вероятно, будет распределен по закону мощности. (О законе мощности:https://zh.wikipedia.org/wiki/冪定律)

Когда все перейдут от оптической сети к микроволновой или лазерной сети, все вернутся к честной конкурентной среде, и любое первоначальное преимущество будет коммерциализировано.

Размер скачка цены, приоритет предварительного выкупа и позиция в очереди

Большинство механизмов, которые сопоставляют заказы, следуют принципу сначала цены, а затем времени (пропорциональное сопоставление является менее распространенной альтернативой, но мы не рассмотрим их сейчас). Лучшая цена будет исполнена до того, как будет выполнен приказ с худшей ценой. Для заказов с ограниченной ценой с той же ценой заказы, отправленные ранее, будут выполнены до заказов, отправленных позже.

Binance разделяет заказ до 8 знаков после десятой. Если цена транзакции 0,000001, цена 0,00000001 составляет 1% от транзакции. Если цена транзакции 0,0001, цена 0,00000001 составляет 1 bps (то есть один прыжок). Это огромная разница. В первом случае пропуск большого заказа занимает полную точку, поэтому приоритет времени более важен. В последнем случае он в 100 раз дешевле, поэтому приоритет цены более важен.

Другими словами, если вам нужно заплатить 1% от всей суммы, чтобы получить приоритет транзакции, это может быть не стоит того, потому что вы платите относительно большую сумму и увеличиваете вероятность закрытия относительно небольшой суммой, и может быть лучше подождать в очереди, но если вам нужно заплатить только 1 bps, чтобы получить приоритет транзакции, вы можете это сделать, потому что вы уменьшаете относительно небольшую предельную стоимость, это увеличивает вероятность относительно большого количества транзакций одновременно.

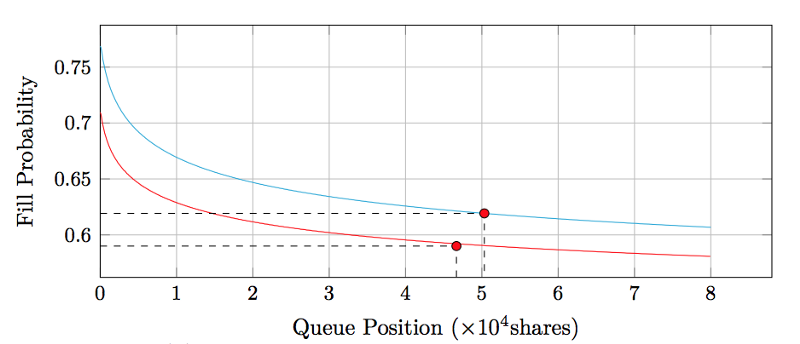

Это, естественно, приводит к следующему вопросу: каково значение вашей позиции в очереди?https://moallemi.com/ciamac/papers/queue-value-2016.pdf)

Книга заказов "Дельтас"

Есть только два способа уменьшить количество транзакций ордеров в книге ордеров: они либо добровольно отменены, либо закрыты. Если снижение вызвано процессом торговли, все другие цены также снизятся из-за процесса торговли. Мы можем сортировать эти записи транзакций, сортируя их и отмечая, является ли каждое уменьшение связано с транзакцией или с отменой.

Интуитивно, торговля означает, что обе стороны соглашаются торговать по определенной цене, в то время как отмена означает, что одна сторона решает не покупать или продавать по определенной цене.

С другой стороны, цена в книге заказов начинает расти. Есть только одна возможность: увеличить количество оставшихся лимитных заказов.

Увеличение и уменьшение объемов заказов отражают частную волю участников рынка, что дает сигнал о краткосрочном движении цен.

Лучший индекс цен и оптимальная стоимость транзакции

В настоящее время большинство индексов цен получают данные о торговле с нескольких бирж и агрегируют их вместе, чтобы получить средневзвешенную по объему цену. В частности, индекс Tradeblock также увеличит механизм наказания валютного веса, который сильно коррелирует с бездействием и биржами, которые слишком сильно отклоняются от цены. Кроме того, что еще мы можем улучшить?

На GDAX комиссионная Maker составляет 0 базисных пунктов, а комиссионная Taker составляет 30 базисных пунктов.\(4000/BTC, который на самом деле продавец продает цену от \)4000/BTC и покупная цена покупателя\(4012/BTC. "Разумная цена" этой сделки должна быть близка к \)С другой стороны, поскольку плата Bittrex 25bps применяется как к производителям, так и к покупателям, фактическая цена является показаной ценой.\(4000/BTC на самом деле, что покупатель покупает в \)4010/BTC, и продавец продает по 3990$/BTC. Средняя цена - сама цена отображения.

Таким образом, с точки зрения обнаружения цены, цены записей транзакций не являются непосредственно сопоставимыми между биржами, и должны быть стандартизированы после того, как строительство индекса цен учитывает вышеперечисленные условия. Конечно, есть некоторые сложные факторы, которые приводят к различным комиссиям, основанным на объеме транзакций. Например, некоторые биржи устанавливают и взимают сбор с производителя и производителя в зависимости от объема транзакций. Это также подразумевает два интересных вывода.

Прежде всего, обнаружение цены ограничено. В некотором смысле это также усиливает асимметрию между биржами о стоимости создателя и стоимости создателя. Предполагая, что большинство счетов GDAX находятся на уровне 0/30 базисных пунктов сборов создателя и покупателя и что GDAX обычно имеет разницу в пенни в своей книге заказов BTCUSD, цена, отображаемая в ставке для каждой сделки, составляет около

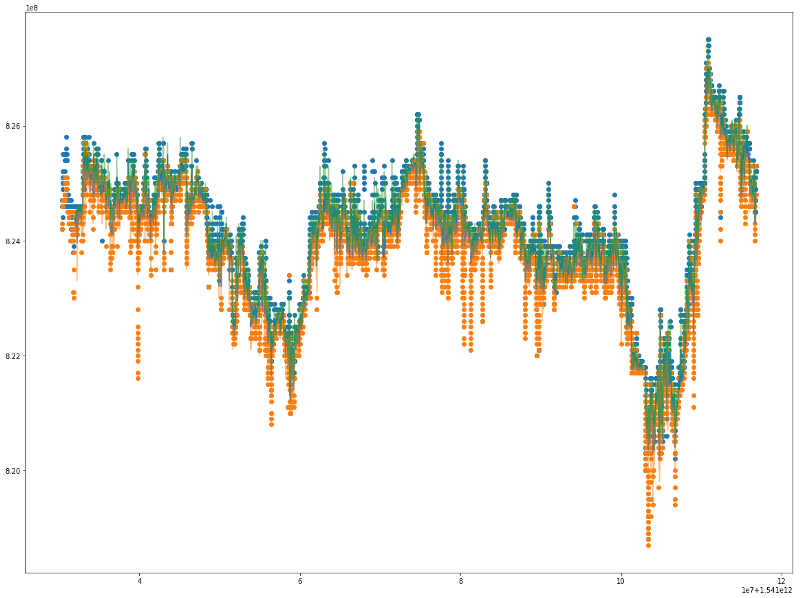

Книга заказов GDAX

Во-вторых, как и в налоговом отношении между производителями и потребителями, существует определенная степень эквивалентности между производителями и покупателями с точки зрения воздействия затрат. Если вы взимаете с производителя относительно больше, они расширят книгу заказов и передадут некоторые сборы покупателю. Если вы взимаете относительно больше за покупателя, производитель затянет книгу заказов и поглотит часть сборов производителя.

Экстремальный случай здесь заключается в том, что вы так любите производителя, что книга заказов сжимается в прыжок в цене (как мы часто видим на GDAX) и книга заказов не может быть ужесточена больше.

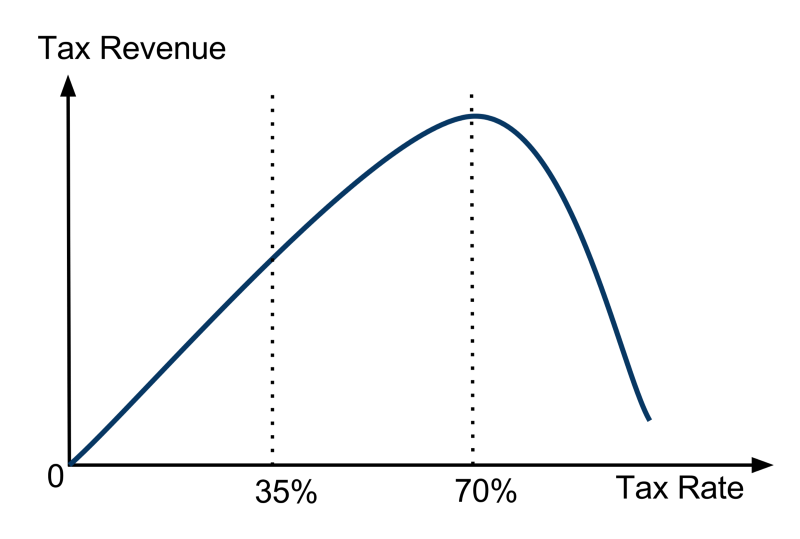

В дополнение к крайнему примеру, мы можем видеть, что важно не то, какая сторона собирает сборы, а сумма сборов производителя и производителя. Наконец, как и налоговая политика Laffer Curvein, биржа сталкивается с проблемой оптимизации доходов в политике взимания налогов. Мы можем видеть, что доход от прибыли такой же, как и налоговая политика. Если биржа не взимает никаких сборов, они не получат дохода. Если биржа взимает 100% сборов, то нет транзакции, поэтому у них нет дохода.

Объяснение термина: кривая Лаффера (https://en.wikipedia.org/wiki/Laffer_curve)

Продолжаем...

- Количественная практика DEX-бирж (2) -- Гипержидкое руководство пользователя

- ДЕКС (DEX Exchange) Количественная практика ((2) -- Гиперликвид (Hyperliquid)

- Количественная практика обмена DEX (1) -- руководство пользователя dYdX v4

- Введение в арбитраж с задержкой свинца в криптовалюте (3)

- DEX обмены количественные практики ((1) -- dYdX v4 Руководство пользователя

- Презентация о своде Lead-Lag в цифровой валюте (3)

- Введение в арбитраж с задержкой свинца в криптовалюте (2)

- Презентация о своде Lead-Lag в цифровой валюте (2)

- Обсуждение по внешнему приему сигналов платформы FMZ: полное решение для приема сигналов с встроенным сервисом Http в стратегии

- Обзор приема внешних сигналов на платформе FMZ: стратегию полного решения приема сигналов встроенного сервиса HTTP

- Введение в арбитраж с задержкой свинца в криптовалюте (1)

- Элегантно и просто! Доступ к Uniswap V3 на FMZ с 200 строками кода

- Когда FMZ сталкивается с ChatGPT, попытка использовать ИИ, чтобы помочь в изучении количественной торговли

- 9 правил торговли помогают трейдеру заработать $46 000 с $1000 менее чем за год

- От количественной торговли к управлению активами - разработка стратегии CTA для абсолютной доходности

- Создайте робот для торговли биткойнами, который не будет терять деньги

- Секрет выживания: 19 специалистов рассказывают о своих советах по торговле цифровой валютой

- Использовать JavaScript для реализации одновременного выполнения количественной стратегии - инкапсулировать функцию Go

- Применение "демона Шеннона" в цифровой валюте

- Элегантно и просто! Доступ к Uniswap V3 на FMZ с 200-строчным кодом

- Принцип и составление модели стоп-лосса

- Три потенциальных модели количественной торговли

- Система внутридневного трейдинга в ключевой точке

- 6 простых стратегий и практик для новичков в цифровой валюте количественной торговли

- Стратегические рамки среднего истинного диапазона

- Практика и применение стратегии термостата на платформе FMZ Quant

- Стратегия торговли, основанная на теории коробки, поддерживающая товарные фьючерсы и цифровую валюту

- Относительная сила количественная стратегия торговли на основе цены

- Количественная стратегия торговли с использованием взвешенного индекса объема торговли

- Внедрение и применение стратегии торговли PBX на платформе FMZ Quant Trading

- Позднее распространение: Биткойн высокочастотный робот с 5% доходом каждый день в 2014 году