Ожидаемая доходность от высокочастотной торговли

0

0

3624

3624

Ожидаемая доходность от высокочастотной торговли

краткое содержание

Определение альфы в высокочастотной торговле сложнее, чем в низкочастотной торговле, поскольку не все стратегии делают прогнозы на основе цен, а требуют большего количества условий и понимания взаимодействий между ними. В данной статье мы разрабатываем модель альфа-атрибуции для HFT, объясняя компоненты HFT и торговые стратегии, используемые для реализации стратегий HFT. Результаты показывают, что высокочастотным трейдерам необходимо действовать быстро, чтобы генерировать положительную ожидаемую доходность, и почему они лучше обеспечивают ликвидность. Мы приводим пример реализации с использованием выборки высокочастотных данных по акциям.

В высокочастотной торговле (HFT) положительная ожидаемая доходность является ключом к прибыльности. Часто это ожидание называют альфой. Отличительными чертами алгоритмических стратегий по сравнению с трейдерами-людьми являются постоянство альфы и частота, с которой она достигается. В инвестиционной литературе по низкочастотной торговле α равно произведению волатильности на информационный коэффициент (IC) и на z-счет, который является мерой уверенности в прогнозируемом сигнале (Grinold[1994]). Однако определение альфы в HFT немного сложнее, поскольку не все стратегии основаны на прогнозировании цен, а требуют большего количества условий, а также понимания взаимодействия между ними.

В данной статье мы разрабатываем модель альфа-атрибуции для высокочастотной торговли. Мы делаем это, объясняя компоненты альфы и торговые стратегии, используемые для реализации стратегий HFT. Эти компоненты включают в себя:

- Шанс

- Получать

- Эффективный спред

- Действительная скидка.

Кроме того, мы приводим пример реализации с использованием выборки высокочастотных данных по акциям.

Альфа в HFT

Индустрия HFT часто определяет альфу как абсолютную доходность, равную 1. Средний абсолютный доход (на одну сделку или на единицу времени), полученный в результате бэктестинга или имитации торговли, следует корректно называть альфа-фактором бэктестинга или имитацией альфа. Конечно, мы будем использовать результаты бэктестинга и/или моделирования альфа-фактора как основание для веры в будущий альфа-фактор (т. е. после того, как стратегия будет запущена). Разложение этих альфа-факторов на составные части позволяет усовершенствовать торговые стратегии или, как это часто бывает, провести анализ ex post для того, почему стратегия отклонилась от ожидаемой эффективности.

Возможно, если мы посмотрим на это с точки зрения высокочастотных стратегий, то, как и в случае с низкочастотными стратегиями, прибыль в основном получается за счет устранения неэффективности на рынке. При этом необходимо осознавать те же основные концепции, которые влияют на все инвестиционные стратегии: какими возможностями можно воспользоваться, сколько можно приобрести и сколько будет стоить это приобретение? С этой целью мы определяем необходимые компоненты для систематического изучения альфы в HFT.

Возможность (О)

Отправной точкой любого обсуждения альфы являются доступные изменения цен или возможности (O). При определенном периоде удержания движение цены в течение этого периода представляет собой доступную прибыль. Распространенным способом измерения этого отклонения является стандартное отклонение изменения средней точки между ценами спроса и предложения2. Для портфельных стратегий, требующих постоянного воздействия рынка, стандартное отклонение, безусловно, является подходящей мерой, но для оппортунистических стратегий HFT (вход в позиции только при определенных условиях) может быть подходящей другая мера возможности (например, в торговле фьючерсами (ход 90-го процентиля или даже фиксированное количество центов или лотов). Однако при отсутствии других показателей мы рекомендуем использовать стандартное отклонение в качестве меры вероятности.

Получить (С)

Мы определяем захват © как процент возможностей, которые могут быть использованы любой стратегией в более общем плане, за исключением сигнала прогнозирования. В случае портфельной стратегии выигрыш равен значению IC × z (см. Гринольда).[1994]), часто измеряемый путем корреляции между прогнозируемой доходностью и фактически полученной доходностью. Поскольку IC делает прогнозы на основе цены, любое отрицательное значение IC плохо. Однако в HFT отрицательные значения C вполне могут быть приемлемы, поскольку более подходящими могут оказаться иные показатели, нежели корреляция. Для статистических арбитражных стратегий с фиксированной доходностью такие показатели, как процент попаданий, могут оказаться более подходящими. Идея заключается в том, что стратегия, основанная на прогнозах, должна иметь некоторый положительный C, который тесно (если не идеально) коррелирует с IC, тогда как стратегия, основанная на условиях ликвидности, может иметь некоторый другой C, возможно, даже меньше нуля. В любом случае, учитывая два компонента, которые у нас есть сейчас, перед рассмотрением торговой стратегии, альфа — это просто C×O, возможность приобрести 3.

Эффективный спред (SE)

В низкочастотной торговле спред между ценами спроса и предложения часто игнорируется как компонент альфы, поскольку искомые возможности гораздо шире. Однако в HFT период удержания короткий, а спред между ценой покупки и продажи оказывает большое влияние на альфу. Спред между ценой спроса и предложения (S) — это просто разница между ценой спроса (т. е. ценой, которую получает тот, кто хочет немедленно продать) и ценой предложения (т. е. ценой, которую платит тот, кто хочет немедленно купить). В традиционном смысле, например, Штолль[1978] считается премией, выплачиваемой маркет-мейкерам, поскольку они несут риск неблагоприятного выбора при торговле с информированным трейдером. Приносит ли оппортунистическая торговая стратегия прибыль или убытки, зависит от реализованной стратегии.

Торговая стратегия определяет, как торговая стратегия использует рыночные и лимитные ордера для входа и выхода из позиций по финансовому инструменту. Лимитный ордер — это запрос на совершение сделки по цене ниже (выше) самой высокой цены покупки (продажи) в бухгалтерских книгах. Такие ордера обеспечивают ликвидность одной из сторон рынка (либо покупателя, либо продавца). Лимитные ордера являются пассивными и остаются в книге лимитных ордеров биржи до тех пор, пока им не будет сопоставлен входящий ценовой ордер на продажу (покупку). Рыночный ордер — это любой запрос на немедленную сделку по лучшей доступной цене спроса (предложения). Такие заказы требуют ликвидности и основаны на рыночных ценах. Рыночный ордер может быть рыночным ордером или лимитным ордером с ценой, превышающей самую высокую цену продажи (продажи) по бухгалтерским книгам.

Сочетание ордеров тейкера или мейкера, создающее круговую торговлю, определяет три торговые стратегии. Стратегия «take-take» использует два рыночных ордера для входа и выхода из рыночной позиции. Стратегия «make-take» использует лимитный ордер для входа в позицию и рыночный ордер для выхода из позиции. Стратегия Make-Make использует лимитный ордер для входа и выхода из позиции. Различные стратегии повлекут за собой различные транзакционные издержки спреда спроса и предложения S. Стратегия «взять-взять» приведет к транзакционным издержкам в размере однократной суммы S для каждой двусторонней транзакции. Для каждой транзакции в оба конца транзакционные издержки, генерируемые стратегией «взять-взять», составляют 1 раз S. Стоимость каждой транзакции туда и обратно для стратегии «сделать-взять» равна нулю, умноженному на S, в то время как стратегия «сделать-сделать» может принести S за каждую транзакцию туда и обратно.

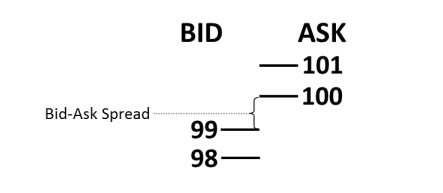

Например, рассмотрим простой рынок, показанный на рисунке 1. На внутреннем рынке, самой высокой точке в бухгалтерских книгах, было 99 заявок на покупку и 100 заявок на продажу, при этом спред между ценой покупки и продажи составил всего 1. (Для простоты мы игнорируем объем на этих уровнях.) Стратегия «взять-взять», при которой позиция покупается по рыночной цене 100, а затем немедленно продается по рыночной цене 99, прибыльна только из-за разницы спроса и предложения. спред S. Цена — всего лишь потеря одного очка.

Рисунок 1: Упрощенный рынок со спредом между ценой покупки и продажи

Торговая стратегия, использующая «мейк-тейк», покупая по 99 через лимитный ордер, а затем немедленно выходя из позиции, продавая по 99 по рыночной цене, не повлечет за собой издержки, связанные с спредом между ценой спроса и предложения. Наконец, используйте торговую стратегию «сделай-сделай», чтобы войти в позицию с помощью лимитного ордера, купив по 99 пунктов, а затем немедленно войти и продать по 100 пунктов с помощью лимитного ордера в более позднее время, заработав спред спроса и предложения S. Эти простые сценарии приводят к значениям эффективного спреда (SE) в уравнении (1).

Эффективная скидка (RE)

На фондовом рынке биржи обычно выплачивают комиссию, называемую скидкой ®, торговым фирмам, которые предоставляют ликвидность путем размещения лимитных ордеров в книге лимитных ордеров. Стимулирование поставщиков ликвидности считается выгодным для бирж. Более глубокие и ликвидные рынки должны привлекать больше и больше крупных институциональных получателей ликвидности, тем самым увеличивая объемы торговли и биржевые сборы. Когда лимитный ордер исполняется или совпадает с ним, торговая фирма зарабатывает R. Таким образом, скидки могут стать важным компонентом альфы. Как показано в формуле (2), торговые стратегии также влияют на эффективную скидку (RE). Поскольку стратегии «take-take» не используют лимитные ордера, стратегии, которые их используют, не будут получать скидки. Стратегия «сделай-получи» приносит одну скидку за поездку туда и обратно, в то время как стратегия «сделай-сделай» приносит 2x R за поездку туда и обратно.

Ожидаемая доходность (α)

Учитывая эти четыре компонента, альфу стратегии HFT теперь можно полностью определить как:

В формуле (3) α равняется полученной возможности за вычетом чистых затрат на совершение транзакции. Он игнорирует комиссии и маржу, которые обычно фиксированы в HFT. Например, брокерские фирмы не беспокоятся о комиссиях, а высокочастотные трейдеры, которые выходят на рынок напрямую, обычно платят фиксированную комиссию за акцию. Если эти переменные важны для конкретной компании при принятии решений относительно различных стратегий, их можно легко добавить в уравнение (3).

Стратегическое значение

Сложность формулы (3) заключается в том, что значения различных частей зависят друг от друга. Существуют скрытые взаимодействия. Если принять это во внимание, то возможность приобретения не является независимой от эффективного спреда:

- Использование возможностей — это функция быстрого входа в позицию и выхода из нее как можно ближе к оптимальному времени.

- Эффективный спред является функцией используемой торговой стратегии. Можно исполнить ордер немедленно и доплатить разницу или заработать разницу, дождавшись, пока рынок исполнит пассивный лимитный ордер.

Поэтому для получения эффективных спредов приходится жертвовать некоторыми из приобретенных возможностей. В качестве альтернативы, получение большей известности означает выплату фактической разницы. Стратегия важна, поскольку процент приобретения C уменьшается со скоростью выполнения. Если рассмотреть торговую стратегию, реализованную этими тремя способами, мы сможем увидеть влияние стратегии на альфу. Мы предполагаем, что торговая стратегия имеет следующие характеристики:

- Среднее время удержания составило 60 секунд.

- Средний спред между ценой покупки и продажи S составляет 0,08 или 8 центов.

- При периоде удержания 60 секунд вероятность стандартного отклонения O60 составляет 0,09 или 9 центов.

- R равен 0,001, или одной десятой пенни.

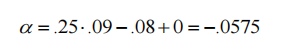

Пример 1: Бери-бери

Если стратегия использует стратегию «бери-бери», то эффективный спред SE равен 0,08, а RE равен 0. Если C равно 0,25, то альфа стратегии равна -0,0575. Результатом принятия стратегии «взять-взять» является немедленное выполнение и захват всех C×O, но это приведет к –S. Следовательно, C×O должно быть больше S, чтобы иметь прибыльную стратегию.

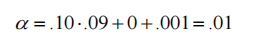

Пример 2: Make-Take

Если стратегия использует стратегию «make-take», то эффективный спред SE равен 0, а RE равен 0,001. Если C уменьшается до 0,10, α стратегии составляет 0,01. Стратегия «make-take» не приводит к –S, но создаст неизвестную задержку перед открытием сделки. Значение C снизилось из-за задержек в исполнении и неблагоприятного отбора. Поэтому трейдеры, использующие в своей стратегии стратегию «make-take», должны стараться минимизировать время ожидания в очереди лимитных ордеров6.

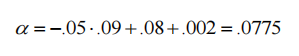

Пример 3: Make-Make

Если стратегия использует стратегию «сделай-сделай», то эффективное спредовое отклонение (SE) составляет -0,08, а RE — 0,002. Если C равно -0,05, то альфа стратегии равна 0,0775. Значение C еще больше уменьшается из-за времени ожидания обеих сторон и неблагоприятного выбора обеих сторон. В этом случае, даже если C отрицательно, спред и скидка делают ожидаемое значение положительным. Стратегия «сделай-сделай» компенсируется величиной S и временем ожидания 2×R, поэтому даже если C отрицательно, стратегия все равно имеет положительное α.

Такая ситуация рисует радужную картину для стратегий предоставления ликвидности. При этом не принимается во внимание тот факт, что данная стратегия может иногда давать экстремально низкую доходность в случае возникновения неблагоприятных событий отбора, что особенно актуально, если технология медленная. (Мы обсудим это более подробно позже.) Эта ситуация приводит к новым торговым стратегиям с очень короткими периодами удержания и значениями C, близкими к нулю, что помогает снизить вероятность неблагоприятного отбора, поэтому α равно –S+ РЕ. Пример 3 показывает, почему стратегии HFT лучше обеспечивают ликвидность, чем низкочастотные трейдеры. Низкочастотным трейдерам нужны большие значения O, а отрицательные значения C неблагоприятны. Стратегии HFT могут стабильно зарабатывать –S+RE, поскольку они имеют меньшие значения O и, таким образом, могут избежать неблагоприятного выбора.

Эмпирические данные 7 и результаты

Для демонстрации характеристик формулы (1) и влияния различных стратегий на α мы использовали данные Apple Inc. (AAPL) на 3 января 2012 года. (Мы пробовали разные примеры, но результаты качественно не изменились.) Набор данных содержит всю информацию о каждом событии в книге лимитных ордеров Nasdaq, включая все добавления, отмены и исполнения. Эта информация имеет временную метку с точностью до наносекунд, что позволяет нам точно определять время и последовательность всех событий. Используя эти данные, мы рассчитываем вероятность O, используя стандартное отклонение изменения средней цены предложения с течением времени.

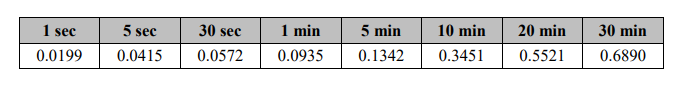

Используя только что описанные данные, средний спред между ценой покупки и продажи, S, за день составил 0,088704, или около 9 центов. Стандартное отклонение курса доллара США для различных периодов удержания показано на рисунке 2.

Рисунок 2: Стандартные отклонения по периоду удержания

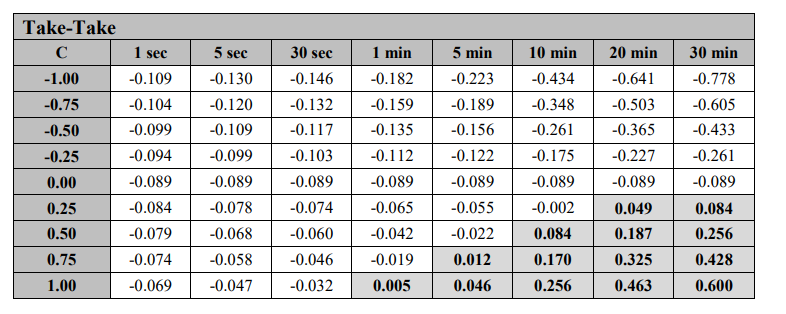

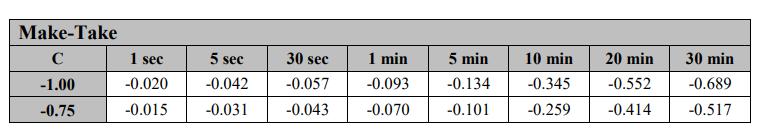

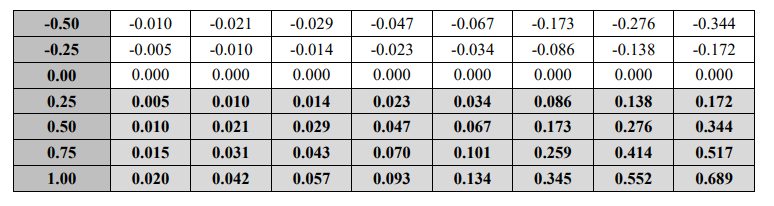

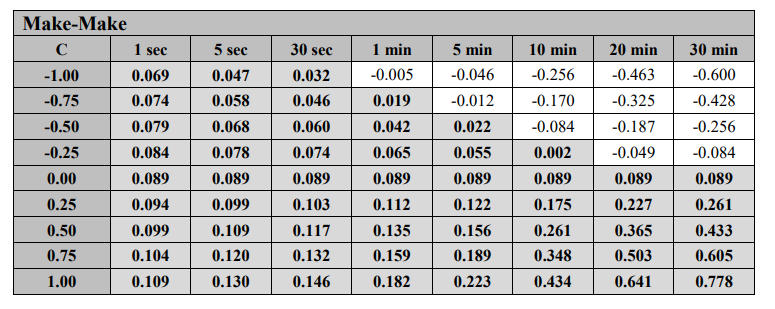

Используя стандартное отклонение на рисунке 2 в качестве показателя возможности, мы вычисляем α, чтобы получить значение C в соответствии с формулой (3) в диапазоне от -1 до 1. (Случай C = 1 логически эквивалентен «всезнающему трейдеру» Кернса и др.,[2010]. )Мы предполагаем, что R=0. На рисунках 3, 4 и 5 показаны альфа-коэффициенты трех стратегий за различные периоды удержания. Например, на рисунке 3, если период удержания составляет 1 секунду, C = -1,00, O = 0,0199, S = 0,088704 и R = 0, то для стратегии «взять-взять» значение α равно -0,109, как показано в левом верхнем углу. Показать. На графиках рисунков 3-5 заштрихованные ячейки указывают на то, что значение α положительно. Во всех остальных ячейках α отрицателен или равен 0.

Рисунок 3: Стратегия «взять-взять», предложенная Альфами

На рисунке 3 мы видим, что для стратегии «take-take» α имеет положительное значение, по крайней мере по стандартам HFT, только когда значение C неправдоподобно велико (т. е. 0,75 или 1,00) или период удержания достаточно длительный. На практике высокие значения C можно использовать в стратегиях, нацеленных на ускользающие возможности. Для стратегий, которые полагаются на прогнозы цен, значения C выше 0,25 обнаружить сложно, в то время как периоды удержания от 20 до 30 минут, вероятно, выходят за рамки определения высокой частоты. Такое сочетание существенно затрудняет достижение положительной альфы при использовании стратегии «взять-взять» для стратегий HFT. Стоимость разницы между ценами спроса и предложения трудно преодолеть за короткий период времени с помощью более точного прогнозирования.

Рисунок 4: Стратегия «Сделай-взяла», предложенная Альфами

На рисунке 4 мы видим, что для стратегии «сделать-взять» α всегда положительно для любого положительного значения. Это вполне очевидно, поскольку при S = 0 положительное приобретение приводит к положительному α, тогда как отрицательное приобретение приводит к отрицательному α. Однако неявно предполагается, что время ожидания в очереди на выполнение невелико. Ордера часто остаются в очереди на секунды или даже минуты, что исключает возможность получения альфы в эти временные рамки. Конечно, чем выше навыки человека, тем выше в очереди будет находиться его заказ, и, следовательно, тем короче будет время ожидания. Таким образом, скорость позволяет торговым фирмам достигать альфа-уровня за более короткий период времени. Другое неявное предположение на рисунке 4 заключается в том, что значение C остается постоянным с течением времени, что, безусловно, не соответствует результатам, которые мы продемонстрируем.

Рисунок 5: Стратегия «сделай-сделай», предложенная Альфами

На рисунке 5 мы видим, что для стратегии «сделай-сделай» α положительна почти при всех значениях C. Даже в случае отрицательного значения C, при условии высокой технической скорости, величина заработанной разницы может в принципе превзойти любую стратегию, какой бы плохой она ни была. Как и в предыдущем примере, достижение положительной альфы, связанной с более короткими периодами удержания, зависит от возможности быстрого исполнения лимитных ордеров. Это может происходить постоянно только в том случае, если время ожидания очень короткое, то есть вы всегда находитесь в начале очереди. Нахождение в конце очереди означает длительное ожидание исполнения приговора, и чем дольше ожидание, тем больше вероятность неблагоприятного отбора8.

Влияние скорости

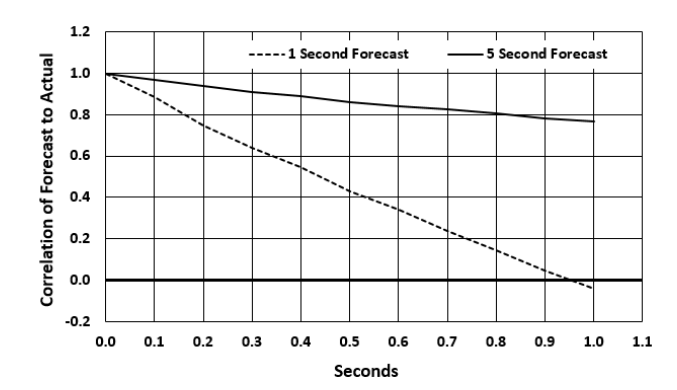

Скорость развития технологий оказывает огромное влияние на достигаемые возможности. Во-первых, как показано на рисунке 6, корреляция между прогнозируемыми и фактическими изменениями цен со временем ослабевает. Этот спад является функцией длины прогноза. На рисунке 6 показано затухание 1-секундного и 5-секундного прогнозов при задержке в одну десятую секунды. Поэтому любая задержка в выполнении отрицательно скажется на загрузке. Таким образом, многие торговые стратегии не будут соответствовать требованиям, либо потому, что они слишком дороги для использования стратегии «сделай-сделай» с точки зрения фиксированных технических затрат, необходимых для обеспечения достаточной скорости, либо потому, что они слишком дороги для использования стратегии «взять-взять» с точки зрения расходов на распространение.

Рисунок 6: Уменьшение прогнозируемой эффективности с течением времени

Во-вторых, задержки в исполнении могут повлиять на расчет возможностей реализации. Низкая скорость приведет к тому, что вас поместят в конец очереди. Сделки, находящиеся в конце очереди, имеют больше шансов быть исполненными, чем осознанные сделки (в неправильном направлении). Вероятность неблагоприятного отбора выше, а шансы на реализацию будут хуже, чем можно было бы предположить, исходя из простого стандартного отклонения. Это неудачно для стратегии с отрицательным поглощением C. Для остановки накопленных убытков может потребоваться сделка тейк-трейд, что приведет к менее эффективному спреду, чем стратегия «сделай-сделай». Таким образом, за исключением очень быстрых игроков, прибыльность стратегии «сделай-сделай» на рисунке 5 иллюзорна.

в заключение

Стратегии HFT имеют сложную формулу ожидаемой доходности. Однако, разбивая альфу на составные части, торговые фирмы могут лучше понять изменчивость прибылей и убытков. Конечно, эта изменчивость включает в себя не только изменчивость ингредиентов, но и корреляции, которые необходимо учитывать. Эти связи объясняют потребность в скорости. Скорость развития технологий помогает предотвратить формирование больших отрицательных корреляций между компонентами, которые могут привести к быстрому падению цен. Понимание альфа-уравнения может помочь риск-менеджерам, стратегам и регуляторам понять сложность HFT.

Ссылки

Grinold, R. C. “Alpha is volatility times IC times score.” Journal of Portfolio Management, 20 (1994), pp. 9-16. Stoll, H. R. “The supply of dealer services in securities markets.” Journal of Finance, 33 (1978), pp. 1133-1151. Kearns, M., A. Kulesza, Y. Nevmyvaka. “Empirical limitations on high frequency trading profitability.” Journal of Trading, 5 (2010), pp. 50-62.

- Некоторые стратегии могут также подразумевать остаточную доходность относительно эталонного показателя. В этом случае наш подход легко применим.

- Средняя цена — это цена покупки плюс цена продажи, деленная на два. Стандартное отклонение обычно равно стандартному отклонению логарифмической доходности, но мы выражаем его в долларах США.

- Для низкочастотных стратегий C × O будет точно таким же, как у Гринольда (1984).

- Если предельная цена лимитного ордера на покупку равна или превышает текущую максимальную лимитную цену книги, он не будет помещен в книгу торговых лимитных ордеров, а будет немедленно сопоставлен с оставшимися лимитными ордерами по рыночной цене продажи.

- Стратегии «take-make» редко используются в HFT, если вообще используются.

- Мы предполагаем очередь по принципу «первым пришел — первым ушел» (FIFO) с приоритетами по цене и времени.

- Мы хотели бы поблагодарить компанию Xambala, Inc. за предоставление этих данных и за полученное от Nasdaq разрешение на их использование в нашем исследовании.

- Одной из проблем, которую мы еще не рассмотрели, является то, что неблагоприятный отбор, связанный с более широкой волатильностью рынка, может привести к капитуляционным стоп-сделкам, что является еще одной причиной, по которой важна скорость исполнения.

Исходный адрес: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2553582