Стратегия прорыва Crossing Master-Reversal

Обзор

Мастер-переходный переход - это простая, но практичная торговая стратегия, основанная на движущихся средних. Она использует пересечение быстрого и медленного движущихся средних в качестве сигналов для покупки и продажи.

Стратегический принцип

В стратегии используются две движущиеся средние: кратковременная быстродвижущаяся средняя и долгосрочная медленно движущаяся средняя. Параметр быстродвижущейся средней составляет 12 дней, а параметр медленно движущейся средней - 26 дней.

В частности, стратегия определяет движение рынка, сравнивая величину значения быстрого и медленного движущихся средних. Когда значение быстрого движущегося среднего больше, чем значение медленного движущегося среднего, считается, что рынок находится в восходящем тренде (быль); когда значение быстрого движущегося среднего меньше, чем значение медленного движущегося среднего, считается, что рынок находится в нисходящем тренде (медвежий).

Логика запуска покупательского сигнала заключается в следующем: покупательский сигнал возникает, когда рынок переходит от нисходящего к восходящему тренду, то есть пересекает медленно движущуюся среднюю над быстро движущейся средней, и цена выше, чем быстро движущаяся средняя.

Логика запуска сигналов продажи заключается в том, что сигнал продажи возникает, когда рынок переходит от восходящего тренда к нисходящему, то есть пересекает медленно движущуюся среднюю под быстро движущейся средней, и цена ниже быстро движущейся средней.

С помощью такой конструкции, стратегия может быть эффективной, чтобы вовремя воспользоваться возможностью для реверсии в случае рыночного переворота.

Анализ преимуществ

Эта стратегия имеет следующие преимущества:

Стратегическая логика проста и понятна, легко понятна и реализуема.

Технология движущихся средних достаточно надежна и широко применяется.

Дизайн с двумя движущимися средними позволяет эффективно отфильтровывать рыночный шум и идентифицировать рыночные тенденции.

В сочетании с индикатором динамики цены, можно повысить точность времени покупки и продажи.

Для оптимизации параметров существует большое пространство, и вы можете скорректировать параметры в соответствии с рынком, чтобы получить лучшие результаты.

Добавляется логика сдерживания убытков для управления рисками.

Необходимо избегать чрезмерной торговли и совершать сделки с умеренной частотой.

Можно оптимизировать в сочетании с другими индикаторами, такими как BRI, RSI и т. д.

По данным опроса, эффективность стратегии может быть подтверждена.

Анализ рисков

Также существуют следующие риски:

Двойная подвижная средняя стратегия легко дает ошибочные сигналы, может пропустить рыночные тенденции или создать ненужные сделки.

В этом случае, скользящая средняя имеет задержку и может упустить возможность быстрого переворота.

Неправильная настройка параметров может привести к слишком высокой или слишком низкой частоте торгов.

Эта стратегия лучше подходит для средне- и долгосрочных сделок, в то время как краткосрочные сделки могут оказаться неэффективными.

Эта стратегия не способна справиться с воздействием внезапных событий на рынке.

Существует риск потерь в течение определенного периода времени.

Параметры для разных сортов требуют корректировки.

Например, в случае с крупными рыночными скачками эффект может быть снижен.

Риски можно снизить следующими способами:

Оптимизация параметров, адаптация к текущей рыночной среде.

В сочетании с другими показателями фильтрует сигналы.

Включение механизма сдерживания убытков.

Соответствующая корректировка управления позициями.

Параметры оптимизации тестируются в зависимости от разных сортов.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

Оптимизация циклических параметров скользящих средних, чтобы они соответствовали текущим рыночным условиям.

Тестируйте различные типы скользящих средних, такие как индексальные скользящие средние, весовые скользящие средние и т. д.

Добавление показателей по объему сделок для проверки тенденций.

В сочетании с другими техническими показателями, такими как MACD, RSI и т. д.

Добавление стратегий по сдерживанию убытков, таких как сдерживание движения, сдерживание времени и т. д.

Оптимизация стратегий управления позициями, таких как фиксированная доля, динамическая доля и т. д.

Оптимизация параметров тестирования в разрезе времени и разновидностей.

Добавление алгоритмов машинного обучения для автоматической оптимизации параметров и проверки сигналов с использованием технологий ИИ.

Использование технологии глубокого обучения для распознавания более сложных графических форм.

Изучение стратегий без параметров.

Постоянная оптимизация позволяет повысить адаптивность стратегии и добиться стабильного эффекта в различных рыночных условиях.

Подвести итог

В целом, общая концепция этой стратегии прохождения мастера-обратного прорыва ясна, проста в реализации и имеет некоторую практическую ценность. Эта стратегия использует преимущества по определению тенденции показателя движущейся средней, а в сочетании с показателем динамики цен повышает качество сигнала. Есть место для улучшения в части оптимизации параметров и контроля риска.

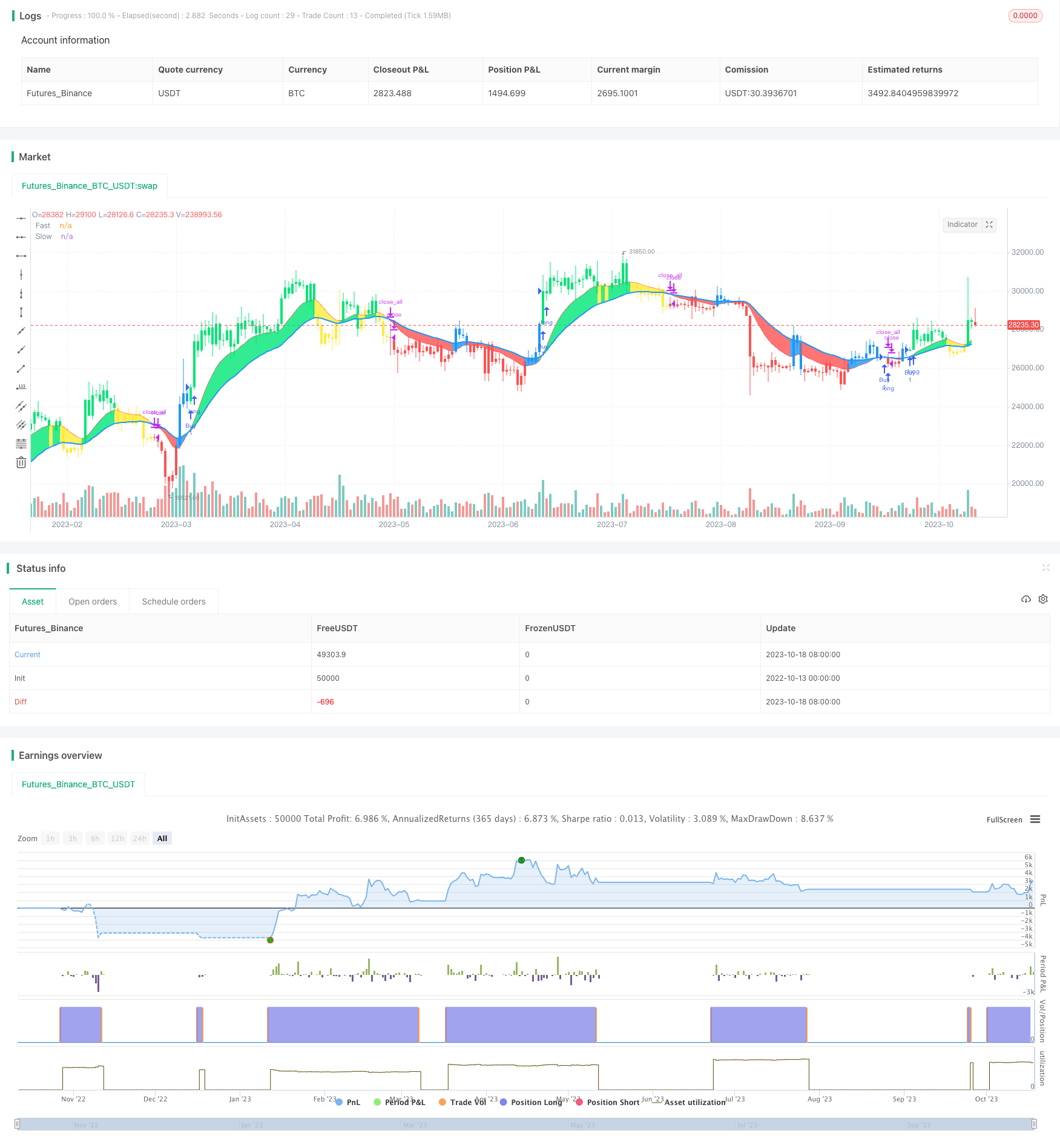

/*backtest

start: 2022-10-13 00:00:00

end: 2023-10-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("CDC Action Zone V.2 strategy", overlay=true)

// Credit Script base from CDC Action Zone V.2 by piriya33

// CDC ActionZone V2 29 Sep 2016

// CDC ActionZone is based on a simple 2MA and is most suitable for use with medium volatility market

// 11 Nov 2016 : Ported to Trading View with minor UI enhancement

src = input(title="Data Array",defval=ohlc4)

prd1=input(title="Short MA period",defval=12)

prd2=input(title="Long MA period",defval=26)

AP = ema(src,2)

Fast = ema(AP,prd1)

Slow = ema(AP,prd2)

// === INPUT BACKTEST RANGE ===

FromYear = input(defval = 2019, title = "From Year", minval = 2009)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2009)

ToMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

Bullish = Fast>Slow

Bearish = Fast<Slow

Green = Bullish and AP>Fast

Red = Bearish and AP<Fast

Yellow = Bullish and AP<Fast

Blue = Bearish and AP>Fast

//Long Signal

Buy = Green and Green[1]==0

Sell = Red and Red[1]==0

//Short Signal

Short = Red and Red[1]==0

Cover = Red[1] and Red==0

//Plot

l1=plot(Fast,"Fast", linewidth=1,color=red)

l2=plot(Slow,"Slow", linewidth=2,color=blue)

bcolor = Green ? lime : Red ? red : Yellow ? yellow : Blue ? blue : white

barcolor(color=bcolor)

fill(l1,l2,bcolor)

strategy.entry("Buy",true,when=window() and Buy)

strategy.close_all(when=window() and Sell)