Стратегия разворота в двух направлениях

Обзор

Двухтрейлевая стратегия обратного отслеживания - это стратегия обратного отслеживания в сочетании с поясом Бурина, каналом Келтнера и динамическим индикатором. Эта стратегия использует комбинированное суждение по поясу Бурина и каналу Келтнера, чтобы определить, когда цена входит в зону сжатия; в сочетании с динамическим индикатором, чтобы определить обратный сигнал цены и сформировать вход и выход.

Стратегический принцип

Расчет средних, верхних и нижних путей в поясе Бурин

- Средняя полоса с использованием SMA close

- Верхний и нижний треки - это средний треки плюс минус стандартный разрыв в корректируемом кратном числе

Расчет средних, верхних и нижних путей в канале Келтнера

- Средняя полоса с использованием SMA close

- Верхний и нижний треки - это средний треки плюс минус ATR с регулируемым кратным числом

Определить, находится ли лента Брин внутри прохода Келтнера

- Считается, что находится в сжатии, когда верхняя полоса Бринна находится ниже верхней полосы Келтнера, а нижняя полоса Бринна выше нижней полосы Келтнера

- Наоборот, не сжатие.

Вычислить склонность линейной регрессии close к средней точке в поясе Брин и в канале Келтнера

- val > 0 означает, что close растет, val < 0 означает, что close падает

Рассчитайте изменение коэффициента ROC и его EMA

- Определите, достигла ли изменяющаяся скорость корректируемого порога

- Если превышает порог, считается, что находится в тренде

При сжатии делается больше, когда val > 0 и коэффициент изменения достигает порогового значения

- Наоборот, пустота.

Установка параметров остановки

Стратегические преимущества

Повышенная точность в сочетании с двусторонней системой для определения времени разворота

Добавление линейной регрессии и оценки скорости изменения, предотвращение ложных обратных сигналов

Настраиваемые параметры, гибкие и оптимизируемые для разных сортов

Применение стратегии “стоп-стоп” позволяет эффективно контролировать риски в одной сделке.

Достаточные данные отслеживают эффективность стратегии

Стратегические риски и решения

Двойной сжатие рельсов не обязательно приводит к эффективному обратному повороту

- Параметры оптимизации, строгие условия сжатия на двухрельсовой основе

Ложный взлом дает ошибочный сигнал

- Добавление линейной регрессии для определения направления тренда

Стоп-лосс слишком мягкий, одноразовые убытки слишком большие

- Оптимизация стоп-стоп, строгий контроль одноразовых потерь

Тест-цикл Datenichinhalt

- Увеличение циклов повторных испытаний для долгосрочной проверки эффективности

Направление оптимизации стратегии

Оптимизация параметров для большего количества сортов

Ключевые точки сопротивления, поддерживаемые машинным обучением

Повышенная аутентичность в сочетании с изменением объема транзакций

Добавление анализа по временным промежуткам для оценки устойчивости тенденций

Оптимизация стратегии остановки убытков и динамическое отслеживание

Подвести итог

Двойной отслеживающий обратный путь в целом является обратной стратегией, использующей такие показатели, как каналы Keltner с поясом Бурин. Эта стратегия может быть оптимизирована с помощью параметров, адаптироваться к различным видам и в какой-то степени идентифицировать подлинность прорыва. Однако сам по себе обратный путь сохраняет определенные риски и требует дальнейшего сочетания технологий, таких как машинное обучение, для повышения точности суждения, что приводит к более устойчивой дополнительной прибыли.

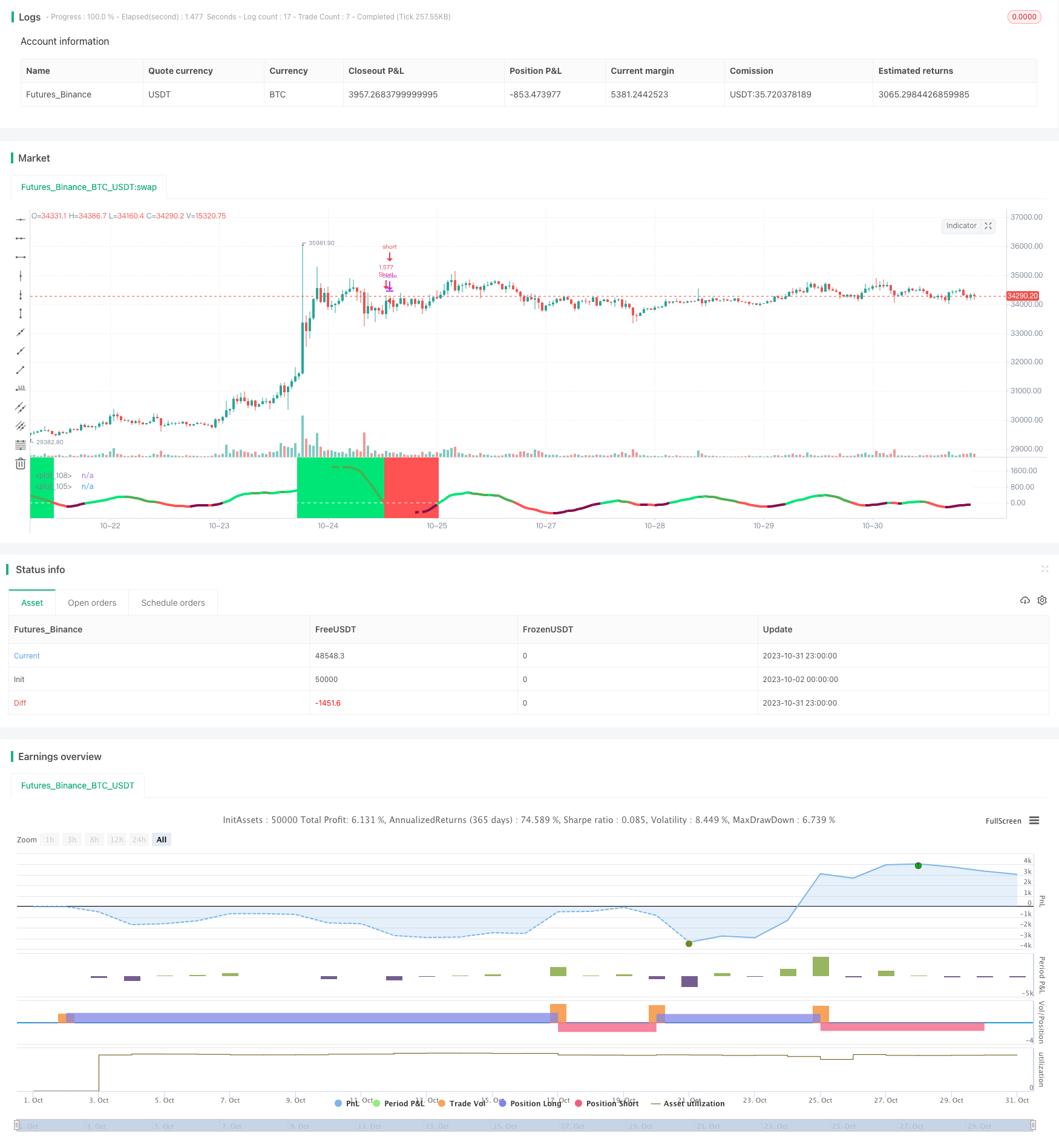

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// Credit for the initial Squeeze Momentum code to LazyBear, rate of change code is from Kiasaki

strategy("Squeeze X BF 🚀", overlay=false, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.0)

/////////////// Time Frame ///////////////

testStartYear = input(2012, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

/////////////// Squeeeeze ///////////////

length = input(20, title="BB Length")

mult = input(2.0,title="BB MultFactor")

lengthKC=input(22, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

useTrueRange = input(true, title="Use TrueRange (KC)")

// Calculate BB

source = close

basis = sma(source, length)

dev = mult * stdev(source, length)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = sma(source, lengthKC)

range = useTrueRange ? tr : (high - low)

rangema = sma(range, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

sqzOn = (lowerBB > lowerKC) and (upperBB < upperKC)

sqzOff = (lowerBB < lowerKC) and (upperBB > upperKC)

noSqz = (sqzOn == false) and (sqzOff == false)

val = linreg(source - avg(avg(highest(high, lengthKC), lowest(low, lengthKC)),sma(close,lengthKC)), lengthKC,0)

///////////// Rate Of Change /////////////

roclength = input(30, minval=1), pcntChange = input(7, minval=1)

roc = 100 * (source - source[roclength]) / source[roclength]

emaroc = ema(roc, roclength / 2)

isMoving() => emaroc > (pcntChange / 2) or emaroc < (0 - (pcntChange / 2))

/////////////// Strategy ///////////////

long = val > 0 and isMoving()

short = val < 0 and isMoving()

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

sl_inp = input(100.0, title='Stop Loss %') / 100

tp_inp = input(5000.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("Long", strategy.long, when=long)

strategy.entry("Short", strategy.short, when=short)

strategy.exit("Long Ex", "Long", stop=long_sl, limit=take_level_l, when=since_longEntry > 0)

strategy.exit("Short Ex", "Short", stop=short_sl, limit=take_level_s, when=since_shortEntry > 0)

/////////////// Plotting ///////////////

bcolor = iff(val > 0, iff(val > nz(val[1]), color.lime, color.green), iff(val < nz(val[1]), color.red, color.maroon))

plot(val, color=bcolor, linewidth=4)

bgcolor(not isMoving() ? color.white : long ? color.lime : short ? color.red : na, transp=70)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=50)

hline(0, color = color.white)