Стратегия сигнала покупки с двойным индикатором

Автор:Чао Чжан, Дата: 2023-12-07 10:43:01Тэги:

Обзор

Стратегия двойного индикатора фильтрованного сигнала покупки использует комбинацию стохастического RSI и полос Боллинджера для выявления потенциальных возможностей покупки.

Логика стратегии

Стратегия использует два набора индикаторов для выявления возможностей покупки.

В первую очередь, он использует Stochastic RSI для определения того, является ли рынок перепроданным. Индикатор сочетает в себе Stochastic и его скользящие средние линии, рассматривая пересечение линии %K выше своей линии %D снизу как сигнал перепроданности. Здесь установлен порог, так что значения %K выше 20 считаются перепроданными.

Во-вторых, стратегия использует полосы Боллинджера для выявления изменений цен. полосы Боллинджера - это полосы, рассчитанные на основе стандартного отклонения цен. Когда цены приближаются к нижней полосе, это сигнализирует о перепроданности. Стратегия здесь устанавливает параметр в 2 раза стандартного отклонения для более широких полос Боллинджера, фильтруя больше ложных сигналов.

При наличии сигналов о перепроданности, полученных из обоих показателей, стратегия добавляет несколько условий фильтрации для дальнейшего определения времени вступления в покупку:

- Цена только что отскочила от нижней полосы Боллинджера вверх.

- Текущее закрытие выше, чем закрытие N бар, показывающее покупательную способность

- Текущее закрытие ниже, чем более долгосрочное или среднесрочное закрытие на период обратного отсчета.

Сигналы покупки запускаются при выполнении всеобъемлющих критериев.

Анализ силы

Стратегия с фильтрацией по двум показателям имеет несколько ключевых преимуществ:

- Дизайн двойного индикатора делает сигналы покупки более надежными, избегая ложных сигналов.

- Многочисленные условия фильтрации предотвращают чрезмерные покупки на рынках с ограниченным диапазоном.

- Комбинация показателей стохастического RSI с уровнем перепроданности и полосами Боллинджера обнаруживает аномалии цен.

- Фильтр покупательной способности обеспечивает достаточный импульс за покупками.

- Фильтры pullback подтверждают надежность зоны покупки.

В целом, стратегия сочетает в себе различные технические показатели и методы фильтрации, чтобы более точно определить время начала покупки, что приводит к лучшим результатам торговли.

Анализ рисков

Несмотря на свои сильные стороны, эта стратегия также сопряжена с рисками:

- Неправильная настройка параметров может привести к слишком частому или консервативному сигналу.

- Строгая логика фильтрации может упустить некоторые возможности на быстро меняющихся рынках.

- Различные показатели могут привести к ложным сигналам.

- Отсутствие определения тренда разоблачает стратегию на медвежьих рынках.

Предлагаемые улучшения для снижения рисков:

- Регулировать параметры индикатора, чтобы сбалансировать чувствительность фильтра.

- Введите фильтры, определяющие тренд, чтобы избежать ловушек.

- Включить механизмы остановки потерь.

Возможности для расширения

Стратегия может быть улучшена в следующих аспектах:

- Испытать больше комбинаций индикаторов для улучшения моделей планирования покупки, например VRSI, DMI и т.д.

- Внедрить алгоритмы машинного обучения для автоматической оптимизации параметров.

- Построить адаптивные механизмы остановки потери, чтобы отслеживать остановки на этапах прибыли.

- Включить показатели объема для обеспечения достаточного импульса.

- Оптимизируйте модели управления деньгами, такие как динамическое размещение позиций, чтобы ограничить потери.

При внедрении более продвинутых методов стратегия может достичь более точных возможностей генерации сигналов и более сильного контроля рисков для получения более надежной прибыли в режиме реального времени.

Заключение

Подводя итог, Стратегия двойного индикатора фильтрованного сигнала покупки использует стохастический RSI, полосы Боллинджера и несколько условий фильтра, таких как устойчивость цены и проверка обратного движения, для выявления высоковероятных точек входа к покупке. При надлежащей настройке параметров, контроле рисков и т. Д. Она может стать стабильной автоматизированной торговой стратегией.

Ее основная сила заключается в эффективном сочетании индикаторов и фильтров для точного планирования. Риски и пути улучшения также идентифицируемы и управляемы. В целом это реализуемая и эффективная количественная стратегия.

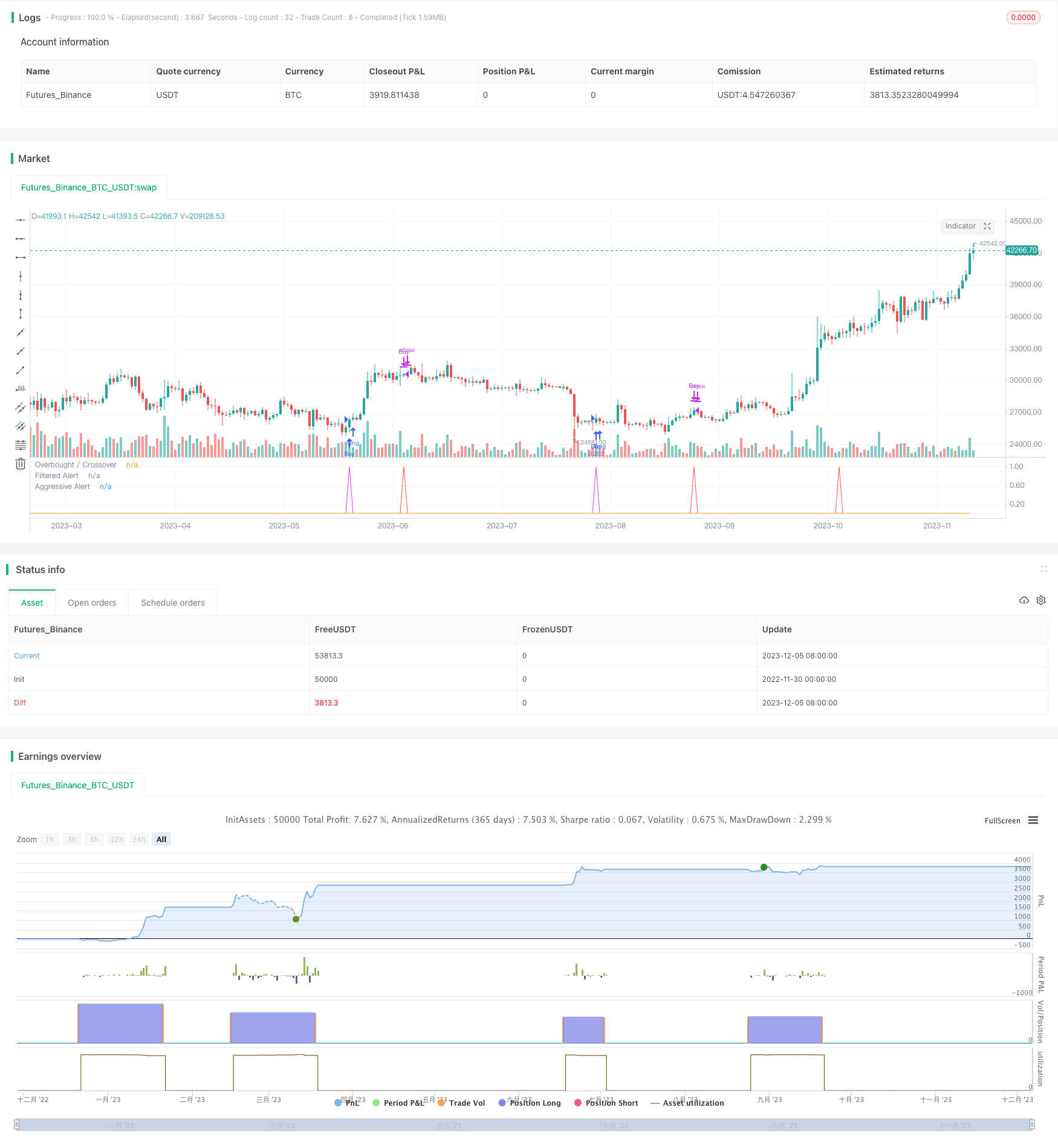

/*backtest

start: 2022-11-30 00:00:00

end: 2023-12-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SORAN Buy and Close Buy", pyramiding=1, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=10, overlay=false)

////Buy and Close-Buy messages

Long_message = input("")

Close_message = input("")

///////////// Stochastic Slow

Stochlength = input(14, minval=1, title="lookback length of Stochastic")

StochOverBought = input(80, title="Stochastic overbought condition")

StochOverSold = input(20, title="Stochastic oversold condition")

smoothK = input(3, title="smoothing of Stochastic %K ")

smoothD = input(3, title="moving average of Stochastic %K")

k = sma(stoch(close, high, low, Stochlength), smoothK)

d = sma(k, smoothD)

///////////// RSI

RSIlength = input( 14, minval=1 , title="lookback length of RSI")

RSIOverBought = input( 70 , title="RSI overbought condition")

RSIOverSold = input( 30 , title="RSI oversold condition")

RSIprice = close

vrsi = rsi(RSIprice, RSIlength)

///////////// Double strategy: RSI strategy + Stochastic strategy

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bolinger Band Length")

mult = input(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

new = input(false, title="-------Text Plots Below Use Original Criteria-------" )

sbc = input(false, title="Show Text Plot if WVF WAS True and IS Now False")

sbcc = input(false, title="Show Text Plot if WVF IS True")

new2 = input(false, title="-------Text Plots Below Use FILTERED Criteria-------" )

sbcFilt = input(true, title="Show Text Plot For Filtered Entry")

sbcAggr = input(true, title="Show Text Plot For AGGRESSIVE Filtered Entry")

ltLB = input(40, minval=20, maxval=99, title="Long-Term Look Back Current Bar Has To Close Below This Value OR Medium Term--Default=40")

mtLB = input(14, minval=1, maxval=40, title="Medium-Term Look Back Current Bar Has To Close Below This Value OR Long Term--Default=14")

str = input(3, minval=1, maxval=9, title="Entry Price Action Strength--Close > X Bars Back---Default=3")

//Alerts Instructions and Options Below...Inputs Tab

new4 = input(false, title="-------------------------Turn On/Off ALERTS Below---------------------" )

new5 = input(false, title="----To Activate Alerts You HAVE To Check The Boxes Below For Any Alert Criteria You Want----")

sa1 = input(false, title="Show Alert WVF = True?")

sa2 = input(false, title="Show Alert WVF Was True Now False?")

sa3 = input(false, title="Show Alert WVF Filtered?")

sa4 = input(false, title="Show Alert WVF AGGRESSIVE Filter?")

//Williams Vix Fix Formula

wvf = ((highest(close, pd)-low)/(highest(close, pd)))*100

sDev = mult * stdev(wvf, bbl)

midLine = sma(wvf, bbl)

lowerBand = midLine - sDev

upperBand = midLine + sDev

rangeHigh = (highest(wvf, lb)) * ph

//Filtered Bar Criteria

upRange = low > low[1] and close > high[1]

upRange_Aggr = close > close[1] and close > open[1]

//Filtered Criteria

filtered = ((wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and (wvf < upperBand and wvf < rangeHigh))

filtered_Aggr = (wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and not (wvf < upperBand and wvf < rangeHigh)

//Alerts Criteria

alert1 = wvf >= upperBand or wvf >= rangeHigh ? 1 : 0

alert2 = (wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and (wvf < upperBand and wvf < rangeHigh) ? 1 : 0

alert3 = upRange and close > close[str] and (close < close[ltLB] or close < close[mtLB]) and filtered ? 1 : 0

alert4 = upRange_Aggr and close > close[str] and (close < close[ltLB] or close < close[mtLB]) and filtered_Aggr ? 1 : 0

//Coloring Criteria of Williams Vix Fix

col = wvf >= upperBand or wvf >= rangeHigh ? #00E676 : #787B86

isOverBought = (crossover(k,d) and k > StochOverBought) ? 1 : 0

isOverBoughtv2 = k > StochOverBought ? 1 : 0

filteredAlert = alert3 ? 1 : 0

aggressiveAlert = alert4 ? 1 : 0

plot(isOverBought, "Overbought / Crossover", style=plot.style_line, color=#FF5252)

plot(filteredAlert, "Filtered Alert", style=plot.style_line, color=#E040FB)

plot(aggressiveAlert, "Aggressive Alert", style=plot.style_line, color=#FF9800)

if (filteredAlert or aggressiveAlert)

strategy.entry("Buy", strategy.long, alert_message = Long_message)

if (filteredAlert or aggressiveAlert)

alert("Buy Signal", alert.freq_once_per_bar)

if (isOverBought)

strategy.close("Buy", alert_message = Close_message)

- Стратегия медленного среднего движения

- Стратегия прорыва цены Z-Score

- Стратегия реверсионного ретрассемента Фибоначчи

- Двухфакторная стратегия торговли

- Двойная стратегия торговли EMA Golden Cross

- Стратегия торговли BTC, основанная на перекрестном использовании скользящей средней

- Стратегия раннего оповещения по снижению показателя MACD

- Стратегия адаптивной скользящей средней

- Стратегия торговли золотым соотношением среднего обратного тренда

- Тенденционная стратегия торговли на основе нескольких скользящих средних

- Стратегия двойной кроссоверной торговли скользящими средними

- Стратегия перекрестного использования двойной EMA

- Стратегия поддержки Камариллы

- Медовый тренд Стратегия выхода ATR

- Тенденция после стратегии с EMA

- Количественная стратегия двойного обратного изменения в процентном отношении

- Обратная оборотная стоимость боллингерских полос с фильтром тренда MA

- Количественная стратегия торговли, основанная на РСИ

- Стратегия торговли с пересечением нескольких скользящих средних

- Стратегия перекрестного использования скользящей средней