Двойной импульс прорыв и волатильность фильтрации алгоритмической стратегии торговли

Автор:Чао Чжан, Дата: 2023-12-22 12:01:21Тэги:

Обзор

Эта стратегия в основном использует перекресток двойного импульса EMA и импульса DEMA для выявления тенденций и включает индекс волатильности ATR для фильтрации ложных прорывов, реализуя количественную стратегию торговли с двойными индикаторами импульса и фильтрацией волатильности.

Принцип стратегии

К основным составляющим этой стратегии относятся:

-

Вычислить EMA и DEMA цены как двойные индикаторы импульса. Длинный период EMA отражает долгосрочные тенденции, в то время как DEMA служит более чувствительным краткосрочным индикатором импульса. Сигнал покупки генерируется, когда DEMA пересекает EMA.

-

Вычислить индекс волатильности ATR. Использовать значение ATR для определения волатильности рынка и условий ликвидности. Фильтровать сигналы индикатора импульса, когда волатильность слишком высока, чтобы избежать ложных прорывов.

-

Волатильность ATR оценивается как высокая или низкая по параметризированной линии скользящей средней.

-

Параметры контролируют временные рамки ATR, длину ATR, тип и длину скользящей средней ATR и т.д.

-

Установить правила остановки потерь, получения прибыли и остановки для длинных позиций.

Анализ преимуществ

Двойной EMA-фильтр может значительно уменьшить ложные сигналы и переоценку по сравнению с базовыми кросс-стратегиями EMA. Добавление индекса волатильности ATR эффективно отфильтровывает вводящие в заблуждение сигналы от незначительных колебаний и избегает попадания в ловушку.

По сравнению с одиночными индикаторами импульса, двойная конструкция может улучшить эффективность суждения.

С помощью настройки параметров ATR можно установить соответствующие пороги волатильности для различных тикеров, что повышает адаптивность стратегии.

Анализ рисков

Самый большой риск заключается в том, что неправильное настройка параметров может привести к слишком малому количеству торговых сигналов. Слишком длинные длины DEMA и EMA или пороги волатильности ATR, установленные слишком высоко, могут подорвать фактическую эффективность стратегии. Для поиска оптимальной комбинации параметров необходимы повторяющиеся обратные тесты.

Еще один потенциальный риск заключается в том, что в экстремальных рыночных условиях колебания цен могут нарушить ограничения параметров ATR, что приводит к потерям.

Руководство по оптимизации

-

Проверьте различные комбинации параметров индикатора импульса для поиска оптимальных настроек.

-

Попробуйте заменить индикаторы импульса с двойной EMA на MACD или другие индикаторы.

-

Испытать различные конфигурации индекса волатильности, такие как общий исторический ATR, индекс волатильности рынка и т.д.

-

Добавьте фильтрацию объема, чтобы избежать риска ложных перебоев цен.

-

Оптимизировать механизмы стоп-лосса и прибыли для улучшения соотношения риск-вознаграждение.

Заключение

Эта стратегия объединяет анализ импульса и исследование волатильности с прочной теоретической основой. Благодаря настройке параметров и оптимизации логики она может стать стабильной и надежной алгоритмической торговой системой.

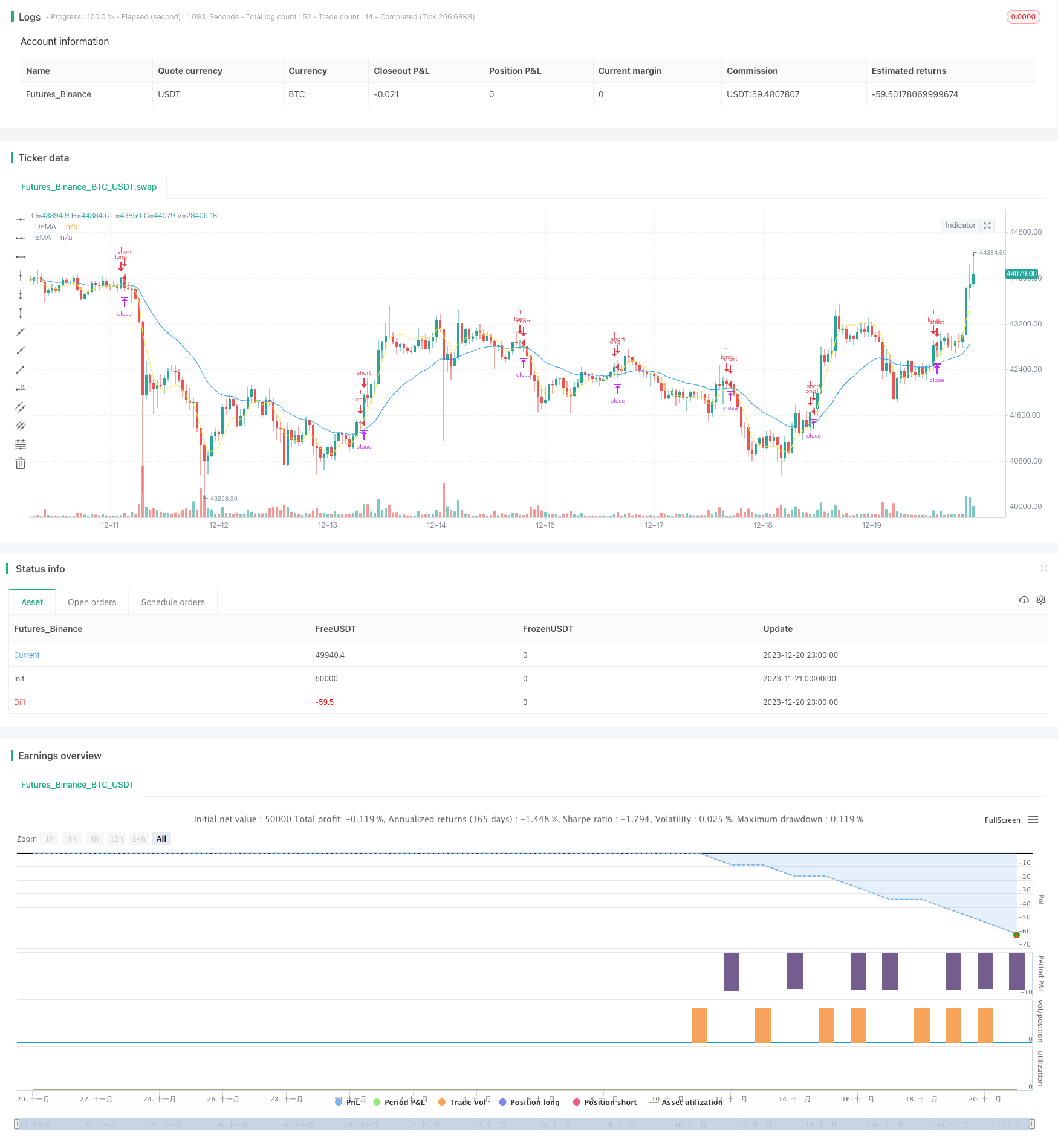

/*backtest

start: 2023-11-21 00:00:00

end: 2023-12-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Qorbanjf

//@version=4

strategy("ORIGIN DEMA/EMA & VOL LONG ONLY", shorttitle="ORIGIN DEMA/EMA & VOL LONG", overlay=true)

// DEMA

length = input(10, minval=1, title="DEMA LENGTH")

src = input(close, title="Source")

e1 = ema(src, length)

e2 = ema(e1, length)

dema1 = 2 * e1 - e2

plot(dema1, "DEMA", color=color.yellow)

//EMA

len = input(25, minval=1, title="EMA Length")

srb = input(close, title="Source")

offset = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

ema1 = ema(srb, len)

plot(ema1, title="EMA", color=color.blue, offset=offset)

// Inputs

atrTimeFrame = input("D", title="ATR Timeframe", type=input.resolution)

atrLookback = input(defval=14,title="ATR Lookback Period",type=input.integer)

useMA = input(title = "Show Moving Average?", type = input.bool, defval = true)

maType = input(defval="EMA", options=["EMA", "SMA"], title = "Moving Average Type")

maLength = input(defval = 20, title = "Moving Average Period", minval = 1)

//longLossPerc = input(title="Long Stop Loss (%)",

// type=input.float, minval=0.0, step=0.1, defval=1) * 0.01

longTrailPerc = input(title="Trail stop loss (%)",

type=input.float, minval=0.0, step=0.1, defval=50) * 0.01

longProfitPerc = input(title="Long Take Profit (%)",

type=input.float, minval=0.0, step=0.1, defval=3000) / 100

// === INPUT BACKTEST RANGE ===

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2017, title = "From Year", minval = 2000)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2017)

// ATR Logic // atrValue = atr(atrLookback) // atrp = (atrValue/close)*100 // plot(atrp, color=color.white, linewidth=2, transp = 30)

atrValue = security(syminfo.tickerid, atrTimeFrame, atr(atrLookback))

atrp = (atrValue/close)*100

// Moving Average Logic

ma(maType, src, length) =>

maType == "EMA" ? ema(src, length) : sma(src, length) //Ternary Operator (if maType equals EMA, then do ema calc, else do sma calc)

maFilter = security(syminfo.tickerid, atrTimeFrame, ma(maType, atrp, maLength))

// variables for enter position

enterLong = crossover(dema1, ema1) and atrp < maFilter

// variables for exit position

sale = crossunder(dema1, ema1)

// stop loss

//longStopPrice = strategy.position_avg_price * (1 - longLossPerc)

// trail stop

// Determine trail stop loss prices

longStopTrail = 0.0

longStopTrail := if (strategy.position_size > 0)

stopValue = close * (1 - longTrailPerc)

max(stopValue, longStopTrail[1])

else

0

//Take profit Percentage

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

//Enter trades when conditions are met

strategy.entry(id="long",

long=strategy.long,

when=enterLong,

comment="long")

//

strategy.close("long", when = sale, comment = "Sell")

//place exit orders (only executed after trades are active)

strategy.exit(id="sell",

limit = longExitPrice,

stop = longStopTrail,

comment = "SL/TP")

- Высокопроизводительная алгоритмическая стратегия торговли на основе количественных моделей

- Стратегия Bollinger Momentum Breakout

- Параболическая стратегия SAR и EMA по отслеживанию тенденций

- Неудачная стратегия "высоко-низко"

- Стратегия отслеживания риска с низкой пирамидой

- Система количественной торговли TSLA в нескольких временных рамках

- Настраиваемая стратегия HTF MACD MFI Scalable Bot

- Двойная экспоненциальная скользящая средняя и стратегия ALMA

- Количественная стратегия прорыва торговой цены

- Стратегия индекса относительной энергии Элерса Фишера

- Комплексная стратегия с несколькими скользящими средними

- Стратегия комбинированного показателя RSI с переворотом цены

- Стратегия прорыва облачной туманности с двойным средним движением

- MACD Золотой крест Смертный крест Тенденция

- Стратегия, следующая тренду черепах

- Стратегия тренда на канале Дончиан с двойным подтверждением

- Стратегия отмены момента на основе многофакторной модели

- Краткосрочная стратегия торговли на основе индикатора волатильности Chaikin

- Стратегия отслеживания тенденций перекрестного использования двойного MA

- Супер-Тренд Трипл Стратегия