Стохастическое совпадение с индексом RSI

Автор:Чао Чжан, Дата: 2024-01-12 13:57:36Тэги:

Обзор

Эта стратегия называется

Принцип стратегии

Стохастическое перекрытие с индексом RSI определяет перекупленность и перепроданность путем расчета ситуации перекрестного взаимодействия между линией %K и линией %D. Среди них линия %K рассчитывается как простая скользящая средняя стоимость закрытия акции за K-день, а линия %D рассчитывает простая скользящая средняя стоимость акции за D-день. Когда линия %K пересекает линию %D снизу, считается, что акция недооценена и должна быть установлена длинная позиция; когда линия %K пересекает линию %D сверху, считается, что акция переоценена и должна быть установлена короткая позиция.

В то же время эта стратегия также сочетает в себе индикатор RSI для оценки условий перекупа и перепродажи акций. Индикатор RSI отражает изменение скорости роста и падения акций. Когда RSI ниже 50%, это означает, что акции недооценены. Когда он выше 60%, это означает, что акции переоценены.

При сочетании показателя двойной скользящей средней и показателя RSI, когда линия %K пересекает линию %D снизу и показатель RSI составляет менее 50%, определяется, что акция серьезно недооценена, и должна быть установлена длинная позиция; когда линия %K пересекает линию %D сверху и показатель RSI превышает 60%, определяется, что акция серьезно переоценена, и должна быть установлена короткая позиция.

Преимущества стратегии

- Объединение двойных показателей скользящей средней и показателей RSI для оценки перекупленности и перепроданности позволяет избежать погрешности оценки одного показателя

- Гибкая конфигурация параметров скользящих средних и параметров РСИ для адаптации к различным характеристикам запасов

- Наблюдение за изменениями темпов роста и падения запасов в режиме реального времени и своевременная корректировка позиций

- Можно настроить только на длинный или короткий период для снижения операционного риска

Стратегические риски

- Существует определенное отставание в двойной скользящей средней и показателях RSI, которые могут пропустить лучшее время открытия

- Неправильное настройка параметров может привести к частым сделкам или невозможности открывать позиции.

- Стратегии стоп-лосса должны быть сконфигурированы для предотвращения увеличения потерь.

Методы снижения риска:

- Комбинировать другие показатели, чтобы избежать потерь, вызванных ценовыми разрывами

- Увеличить цикл обратного тестирования и размер выборки для проверки стабильности параметров

- Установка точек остановки потерь, увеличение позиций и другие методы контроля рисков

Оптимизация стратегии

- Комбинировать показатели объема торговли для предотвращения ложных прорывов

- Увеличить условия открытия, чтобы избежать чрезмерных комиссий за транзакции из-за частых транзакций

- Оптимизировать модель управления позицией для увеличения позиций при высокой надежности

Необходимо увеличить показатели объема торговли и объединить с другими показателями, чтобы обеспечить надежность сигналов прорыва и избежать потерь, вызванных ложными сигналами.

Резюме

Стохастическое совпадение с индексом RSI определяет условия перекупки и перепродажи акций с помощью использования двойных показателей скользящей средней и показателей RSI. Эта стратегия в полной мере использует способность двойных показателей скользящей средней и способность показателей RSI к оценке перекупки и перепродажи, избегая ограничений суждений по одному индикатору. Благодаря гибкой конфигурации параметров она может применяться к различным акциям; и может быть дополнительно оптимизирована для получения более высокой доходности при одновременном контроле рисков.

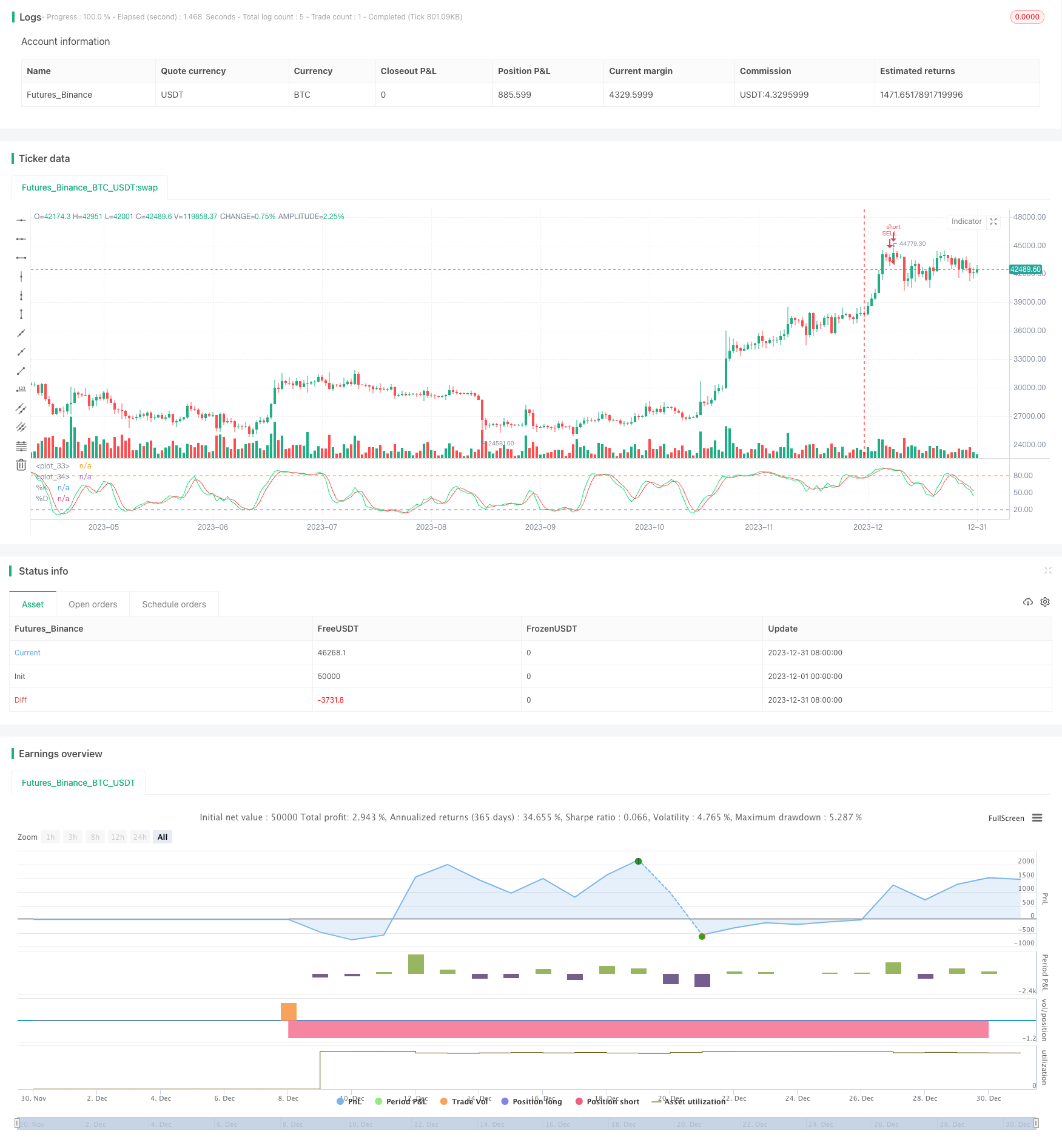

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="Easy to Use Stochastic + RSI Strategy", overlay=false)

//// Only Enter Long Positions /////

// strategy.risk.allow_entry_in(strategy.direction.long)

///// Backtest Start Date /////

startDate = input(title="Start Date", defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", defval=2014, minval=1800, maxval=2100)

afterStartDate = true

///// Create inputs /////

// Stochastics //

periodK = input(14, title="K", minval=1)

periodD = input(3, title="D", minval=1)

smoothK = input(3, title="Smooth", minval=1)

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

// RSI Values //

rsivalue = rsi(close, 14)

///// Plot Stochastic Values and Lines /////

plot(k, title="%K", color=lime)

plot(d, title="%D", color=red)

h0 = hline(80)

h1 = hline(20)

fill(h0, h1, color=purple, transp=80)

///// Submit orders /////

if (afterStartDate and crossover(k, d) and k<20 and rsivalue<50)

strategy.entry(id="BUY", long=true)

if (afterStartDate and crossunder(k, d) and k>80 and rsivalue>60)

strategy.entry(id="SELL", long=false)

- Количественная стратегия торговли - отслеживание количественных тенденций

- Тенденция в соответствии со стратегией, основанной на движущейся средней разнице

- Стратегия торговли по инерции с количественным двуфакторным обратным движением

- Следить за трендом Стратегия прорыва EMA

- Стратегия торговли на основе облака Ичимоку

- Криптовалютная стратегия обратной тенденции, основанная на высоких и низких точках

- Окончательная стратегия торговли с балансовым осциллятором

- Стратегия перекрестного использования экспоненциальной скользящей средней

- Двойная стратегия получения прибыли EMA Golden Cross

- Динамическая стратегия регрессии Санта-Клауса

- RSI V-образная схема Swing Trading Стратегия

- Стратегия волатильности ATR для прорыва в динамике

- Стратегия импульса RSI на основе интерполяции полиномов

- Стратегия комбинированного изменения импульса

- Стратегия Биткойн-хеш-ленты

- Многоуровневая стратегия пересечения скользящей средней для квантовых мастеров

- Стратегия торговли с изменением коэффициента объема

- Стратегия перекрестного использования динамического импульса с взвешенной скользящей средней

- Стратегия торговли "бычьей силой"

- Стратегия отслеживания ежедневной скользящей средней стоимости золота