Оптимизированная стратегия стоп-лосса с двойным пересечением скользящих средних

Обзор стратегии

Двухлинейная перекрестная оптимизированная стоп-стратегия (TQQQ) - это количественная торговая стратегия, основанная на перекрестных сигналах двух разных циклов скользящих средних (SMA). Эта стратегия делает только больше, открывая позиции, когда быстрая средняя линия проходит медленную среднюю, и закрывая позиции, когда быстрая средняя линия проходит медленную среднюю или цена падает до уровня стоп-убытков. Эта стратегия использует параметры оптимизации циклов быстрых средних и стоп-убытков, чтобы получить более высокую прибыль в бычьих рынках и одновременно снизить потери при падении рынка.

Стратегический принцип

В основе этой стратегии лежит использование перекрестных сигналов различных периодических движущихся средних для захвата рыночных тенденций. Когда рынок пересекает долгосрочную среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю среднюю сред

В дополнение к перекрестному сигналу, стратегия также включает в себя механизм остановки убытков. Когда рыночная цена падает ниже фиксированной процентной цены остановки убытков, стратегия остановки убытков выходит из игры, даже если средняя линия не создает сигнала о закрытии. Цель этого механизма заключается в том, чтобы контролировать отступление и предотвратить большие потери при обратном тренде.

В частности, стратегия включает в себя следующие шаги:

- Вычислить среднескоростную и среднескоростную линии.

- Определить наличие сигнала для открытия позиции. Открыть позицию больше, когда она проходит через медленную среднюю линию на быстрой средней линии, а в настоящее время нет позиции.

- Запись цены открытия позиции и расчет стоп-лосса.

- Определить наличие сигнала занижения. При прохождении медленного среднего ниже скоростного среднего, или при прохождении цены ниже стоп-стоп, уравнять все позиции.

- Повторите шаги 2-4 для определения возможности открытия позиции на следующий торговый день в зависимости от цены закрытия.

С помощью этой серии шагов стратегия может быстро адаптироваться к изменениям в рыночных тенденциях, следить за тенденциями в бычьих рынках, получать большую прибыль, а также своевременно останавливать убытки и контролировать отступление во время медвежьих рынков.

Стратегические преимущества

Тренд-трек: с помощью среднелинейного перекрестного сигнала, стратегия может улавливать рыночные тенденции, держать позиции в восходящих тенденциях и получать прибыль от тренда.

Механизм остановки убытков: фиксированный процент остановки убытков позволяет эффективно контролировать отказ и избегать чрезмерных потерь в одной сделке.

Гибкость параметров: циклические параметры и стоп-пропорции для быстрого и медленного среднего направления могут быть скорректированы в соответствии с рыночными характеристиками и личными предпочтениями в отношении риска, что увеличивает адаптивность стратегии.

Широкая применимость: стратегия может быть применена к различным рынкам и показателям, таким как акции, фьючерсы, иностранная валюта и т. Д., При необходимости корректировки параметров в соответствии с характеристиками показателя.

Простая и эффективная: логика стратегии ясна, легко понятна и реализуется, эффективность обратной связи высока, легко проводить большое количество оптимизации параметров и моделирования торгов.

Стратегический риск

Чувствительные к параметрам: выбор среднелинейного цикла и стоп-рассреда имеет большое влияние на эффективность стратегии, а неуместные параметры могут привести к частым сделкам или пропуску тренда.

Отставание в распознавании тренда: существует определенная отсталость в сигнале пересечения средних линий, особенно при быстрых изменениях рынка, и может быть пропущено оптимальное время для открытия позиции.

Концентрация позиций: эта стратегия всегда сохраняет 100% позиций, отсутствует управление позициями и механизм распределения средств, и подвергается большому финансовому риску.

Неблагоприятная динамика в рынке волатильности: в рынке волатильности частое пересечение сигналов может привести к потере стратегии.

Чёрные лебеди: в крайних случаях торговые сигналы могут быть недействительными, а фиксированная стоп-процент может не покрывать реальный риск.

В связи с вышеперечисленными рисками можно оптимизировать и улучшать:

Введение динамического стоп-процента: динамическая корректировка стоп-процента в зависимости от рыночной волатильности или уровня цен, чтобы реагировать на различные рыночные условия.

Оптимизация сигналов открытия позиций: в сочетании с другими техническими показателями, такими как MACD, RSI и т. д., повышает точность и своевременность идентификации трендов.

Внедрение управления позициями: динамическая корректировка позиций в зависимости от интенсивности рыночных тенденций, волатильности и других показателей, контроль риска вывода.

В сочетании с фундаментальным анализом: комплексный учет макроэкономических, отраслевых экономических и других факторов, избегание торговли при неблагоприятных фундаментальных условиях.

Установка общего предела убытков: для экстремальных ситуаций, установка общего предела убытков на уровне счетов, контроль финансового риска.

Оптимизация стратегии

Динамические остановки: внедрение ATR, бурин-пояса и других показателей, динамическое корректирование остановки в зависимости от рыночной волатильности, ослабление остановки при сильных тенденциях и усиление остановки в шокирующих рынках.

Оптимизация сигнала: попытки различных комбинаций равнолинейных сигналов, таких как EMA, WMA и т. д., в поисках более чувствительных и эффективных сигналов для открытия позиций. В то же время, можно использовать такие показатели, как MACD, RSI и т. д., в качестве вспомогательных суждений.

Управление позициями: измерение силы рыночных тенденций в соответствии с такими показателями, как ATR, ADX, увеличение позиций при явных тенденциях и уменьшение позиций при неясных тенденциях. В то же время, можно установить максимальный предел хранения позиций, создавать позиции и позиции в группах.

Защита от пробелов: рассматривается возможность одновременного владения пробелой позицией в нестабильных рынках, для защиты от рыночных рисков. Можно комбинировать показатели рыночных настроений, такие как индекс паники VIX, и динамически корректировать пробелое соотношение.

Параметры самостоятельно адаптируются: для различных рынков и стандартов, используя алгоритмы машинного обучения, автоматически находит оптимальную комбинацию параметров, повышая адаптивность и устойчивость стратегии.

Благодаря вышеуказанным методам оптимизации можно еще больше повысить прибыльность стратегии и ее устойчивость к риску, чтобы лучше адаптироваться к изменяющейся рыночной среде.

Подвести итог

Двухлинейная перекрестная оптимизация стоп-стратегии (TQQQ) является простой и эффективной количественной торговой стратегией. Она использует перекрестные сигналы различных периодических движущихся средних, чтобы улавливать рыночные тенденции, контролируя при этом риски отступления с помощью фиксированного стоп-процента.

При разумном выборе среднелинейного цикла и доли остановки эта стратегия может получить значительный доход в бычьем рынке. Но в то же время эта стратегия также сталкивается с такими рисками, как чувствительность к параметрам, отставание в распознавании тенденций, концентрация позиций. В отношении этих рисков можно улучшить и оптимизировать такие аспекты, как динамическая остановка, оптимизация сигналов, управление позициями, многомерный рывок и самостоятельная адаптация параметров.

В целом, стратегия TQQQ является стратегией количественного трейдинга, которая стоит попробовать и глубоко изучить. Благодаря постоянной оптимизации и улучшению она может стать мощным инструментом для инвесторов, помогающим инвесторам получать солидную прибыль в нестабильных рынках.

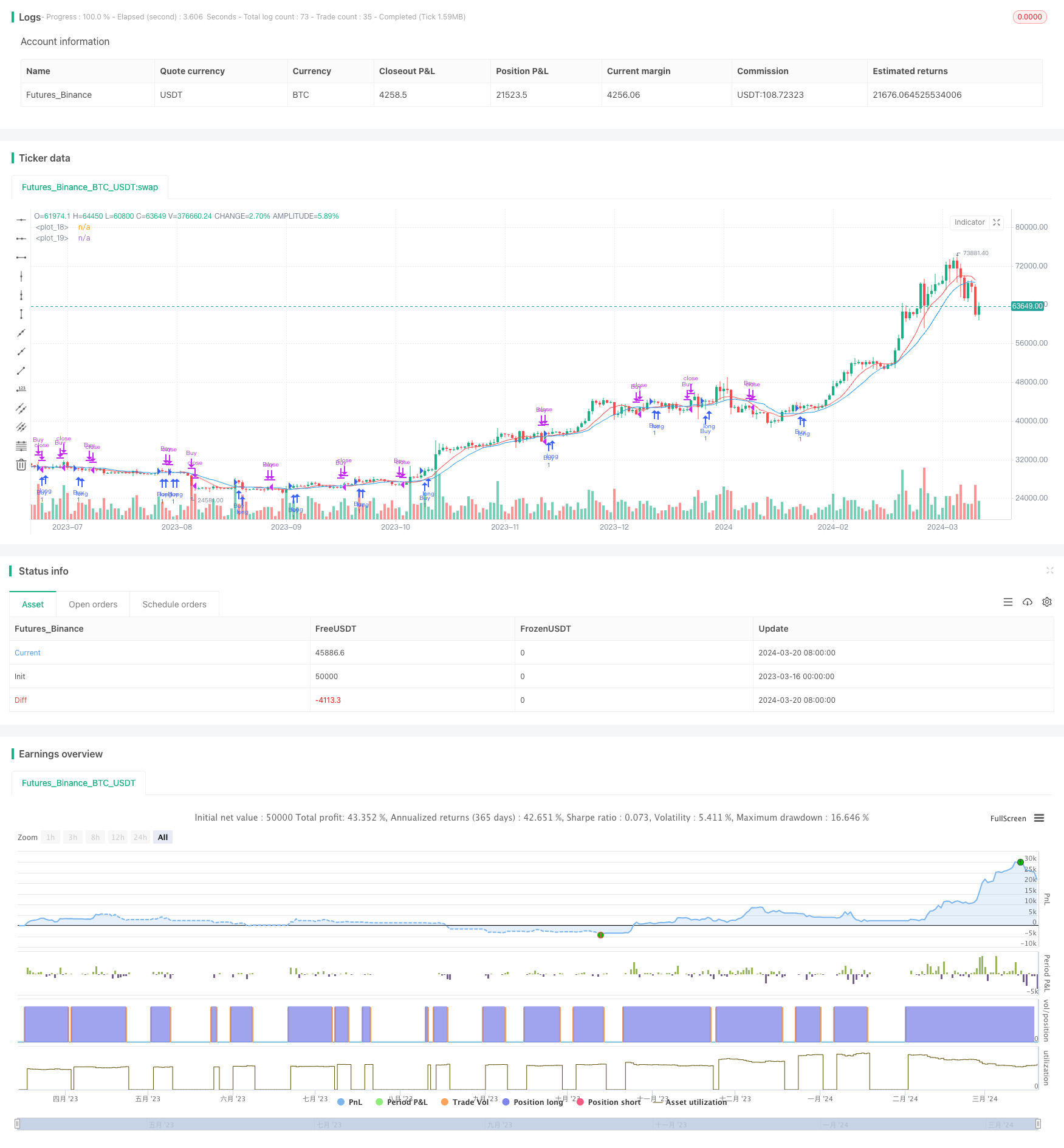

/*backtest

start: 2023-03-16 00:00:00

end: 2024-03-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SMA Crossover Strategy with Customized Stop Loss (Long Only)", overlay=true)

// Define input variables for SMA lengths and stop loss multiplier

fast_length = input(9, "Fast SMA Length")

slow_length = input(14, "Slow SMA Length")

stop_loss_multiplier = input(0.1, "Stop Loss Multiplier")

// Calculate SMA values

fast_sma = sma(close, fast_length)

slow_sma = sma(close, slow_length)

// Define entry and exit conditions

enter_long = crossover(fast_sma, slow_sma)

exit_long = crossunder(fast_sma, slow_sma)

// Plot SMAs on chart

plot(fast_sma, color=color.red)

plot(slow_sma, color=color.blue)

// Set start date for backtest

start_date = timestamp(2022, 01, 01, 00, 00)

// Filter trades based on start date

if time >= start_date

if (enter_long)

strategy.entry("Buy", strategy.long, when = strategy.position_size == 0)

// Calculate stop loss level

buy_price = strategy.position_avg_price

stop_loss_level = buy_price * (1 - stop_loss_multiplier)

// Exit trades

if (exit_long or low <= stop_loss_level)

strategy.close("Buy")