Обзор

Эта стратегия объединяет несколько технических показателей, таких как Hull Moving Average (HMA), Moving Average Convergence Spread Indicator (MACD), Average True Range (ATR), Relative Strength Index (RSI), Energy Wave (OBV) и Moving Average Volume, чтобы идентифицировать рыночные тенденции и потенциальные возможности для входа через комплексный анализ этих показателей. В то же время, эта стратегия также использует методы управления рисками, такие как пирамидальные пополнения, динамические стопы потерь и движущиеся стопы, чтобы строго контролировать риски, пытаясь одновременно уловить возможности тренда.

Стратегический принцип

- Вычислите такие показатели, как HMA, MACD, ATR, RSI, OBV и скользящая средняя по объему сделок

- Полевые условия оцениваются на основе перекрестков MACD-линии, отношения OBV к ее движущейся средней, уровня RSI и сравнения объема с ее средней линией

- Установка максимального количества и пропорции пополнения пирамиды, постепенное наращивание позиций при сохранении тенденции

- Динамическая корректировка уровня остановок и остановок в соответствии с ATR и защита прибыли с помощью мобильной стратегии остановок

- Динамический контроль позиций, открываемых на основе учетных записей, коэффициентов риска и ATR

- Горизонтальная линия стоп-стоп на графике, визуально отображающая контроль риска

Стратегические преимущества

- Повышение надежности сигналов при использовании многополюсного портфеля показателей: Стратегия учитывает такие многосторонние факторы, как цена, тенденции, динамика и объем торгов, что повышает надежность торговых сигналов путем совместного подтверждения нескольких показателей.

- Самостоятельное управление позициями, динамический контроль риска: в зависимости от факторов, таких как учетная запись, доля риска и ATR, стратегия может динамически корректировать количество открытых позиций, автоматически уменьшая позиции при усилении рыночных колебаний, что позволяет эффективно контролировать риск.

- Пирамида, использующая рыночные позиции, чтобы максимально использовать трендовые возможности: после установления тренда, стратегия использует постепенное наращивание позиций, чтобы максимально участвовать в трендовых событиях, повышая прибыльность стратегии.

- Динамический стоп-лосс, своевременный контроль потерь и защита прибыли: стратегия корректирует уровень стоп-лосса в режиме реального времени в зависимости от изменений ATR, своевременно останавливает потерю при обратном тренде, а также постоянно защищает полученную прибыль с помощью мобильной стратегии стоп-лосса, эффективно снижая отзыв стратегии.

- Интуитивное отображение диаграмм, облегчающее мониторинг и принятие решений: стратегия наносит на график ключевые показатели и горизонтальную линию остановки убытков, что позволяет трейдеру интуитивно контролировать движение рынка и выполнение стратегии, что дает основу для своевременной корректировки стратегии.

Стратегический риск

- Риск оптимизации параметров: стратегия включает в себя несколько параметров, которые могут привести к плохой производительности стратегии, если они выбраны неправильно. Таким образом, в реальных приложениях параметры должны быть оптимизированы и протестированы, чтобы обеспечить устойчивость стратегии.

- Риск изменения рыночных условий: стратегия может быть отслежена и оптимизирована на основе исторических данных, но рыночные условия могут измениться, что приведет к значительному отклонению в будущем от исторической стратегии. Поэтому необходимо регулярно оценивать эффективность стратегии и при необходимости корректировать ее.

- Риск Чёрных Свингеров: экстремальные рыночные явления (например, ураганный обвал) могут привести к более крупным отступлениям в стратегии. В ответ на этот риск можно рассмотреть возможность включения в стратегию дополнительных мер по контролю риска, таких как установка максимального отступления и остановка торговли после достижения отступления.

- Риск пересогласования: если параметры стратегии слишком сложны, может возникнуть пересогласованность, то есть стратегия хорошо работает на исторических данных, но плохо работает в реальном применении. Чтобы избежать пересогласования, можно оценить стратегию методами, такими как перекрестная проверка.

Направление оптимизации стратегии

- Динамическая оптимизация параметров: рассмотрение методов, таких как использование машинного обучения, для корректировки параметров стратегии в режиме реального времени в соответствии с изменениями в рыночной среде, повышение адаптивности стратегии.

- Многорыночная, многовидовая применимость: расширение стратегии на большее количество рынков и сортов, повышение устойчивости стратегии за счет дифференцированного инвестирования.

- В сочетании с фундаментальным анализом: на основе технического анализа, добавление основных факторов, таких как макроэкономические, отраслевые тенденции, повышение всесторонности стратегии.

- Присоединение к анализу рыночных настроений: внедрение индикаторов рыночных настроений, таких как индекс паники, чтобы запечатлеть крайние изменения рыночных настроений и предоставить больше возможностей для торговли.

- Оптимизация мер по контролю риска: дальнейшее совершенствование системы контроля риска, например, введение механизмов адаптивной корректировки стратегии сдерживания убытков, повышение способности стратегии к управлению рисками.

Подвести итог

Эта стратегия имеет определенную стабильность и рентабельность, используя методы, такие как комбинация нескольких показателей, адаптивное управление позициями, пирамидальное наращивание запасов, динамическое остановка убытков и т. Д., При этом она обладает определенной стабильностью и рентабельностью. Однако в стратегии также присутствуют такие риски, как оптимизация параметров, изменения в рыночной среде, черные свинцовые события и т. Д., которые требуют постоянной оптимизации и совершенствования в практическом применении. В будущем можно рассмотреть возможность улучшения стратегии с точки зрения динамической оптимизации параметров, расширения на несколько рынков, объединения основ, анализа рыночных настроений и оптимизации контроля риска для повышения адаптивности и стабильности стратегии.

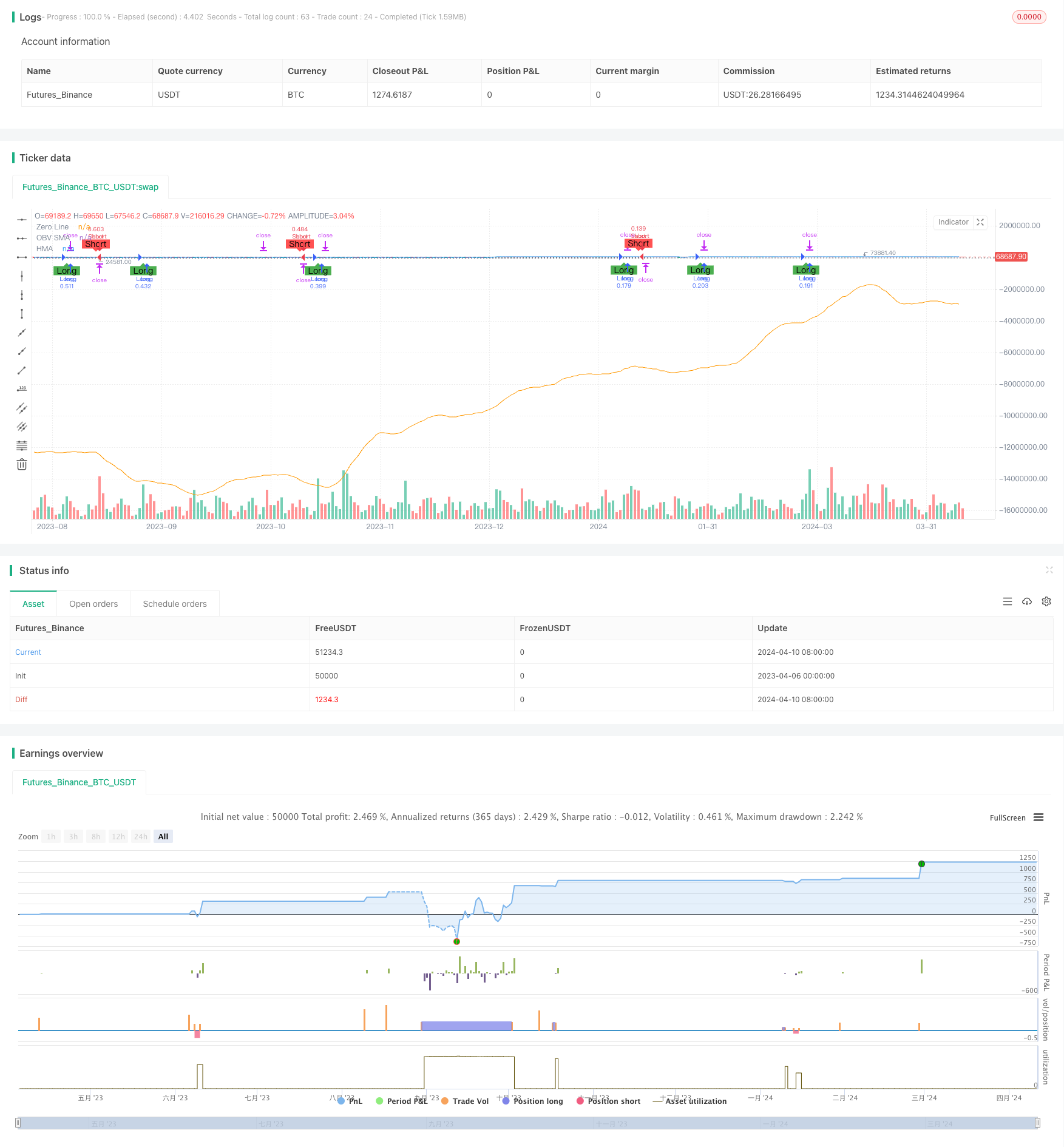

/*backtest

start: 2023-04-06 00:00:00

end: 2024-04-11 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Enhanced Trading Strategy v5 with Visible SL/TP", overlay=true)

// Input settings

hma_length = input(9, title="HMA Length")

fast_length = input(12, title="MACD Fast Length")

slow_length = input(26, title="MACD Slow Length")

siglen = input(9, title="Signal Smoothing")

atr_length = input(14, title="ATR Length")

rsi_length = input(14, title="RSI Length")

obv_length = input(10, title="OBV Length")

volume_ma_length = input(10, title="Volume MA Length")

// Pyramiding inputs

max_pyramid_positions = input(3, title="Max Pyramid Positions")

pyramid_factor = input(0.5, title="Pyramid Factor")

// Risk and Reward Management Inputs

risk_per_trade = input(1.0, title="Risk per Trade (%)")

atr_multiplier_for_sl = input(1.5, title="ATR Multiplier for Stop Loss")

atr_multiplier_for_tp = input(3.0, title="ATR Multiplier for Take Profit")

trailing_atr_multiplier = input(2.0, title="ATR Multiplier for Trailing Stop")

// Position sizing functions

calc_position_size(equity, risk_pct, atr) =>

pos_size = (equity * risk_pct / 100) / (atr_multiplier_for_sl * atr)

pos_size

calc_pyramid_size(current_size, max_positions) =>

pyramid_size = current_size * (max_positions - strategy.opentrades) / max_positions

pyramid_size

// Pre-calculate lengths for HMA

half_length = ceil(hma_length / 2)

sqrt_length = round(sqrt(hma_length))

// Calculate indicators

hma = wma(2 * wma(close, half_length) - wma(close, hma_length), sqrt_length)

my_obv = cum(close > close[1] ? volume : close < close[1] ? -volume : 0)

obv_sma = sma(my_obv, obv_length)

[macd_line, signal_line, _] = macd(close, fast_length, slow_length, siglen)

atr = atr(atr_length)

rsi = rsi(close, rsi_length)

vol_ma = sma(volume, volume_ma_length)

// Conditions

long_condition = crossover(macd_line, signal_line) and my_obv > obv_sma and rsi > 50 and volume > vol_ma

short_condition = crossunder(macd_line, signal_line) and my_obv < obv_sma and rsi < 50 and volume > vol_ma

// Strategy Entry with improved risk-reward ratio

var float long_take_profit = na

var float long_stop_loss = na

var float short_take_profit = na

var float short_stop_loss = na

if (long_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Long", strategy.long, qty = size)

long_stop_loss := close - atr_multiplier_for_sl * atr

long_take_profit := close + atr_multiplier_for_tp * atr

if (short_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Short", strategy.short, qty = size)

short_stop_loss := close + atr_multiplier_for_sl * atr

short_take_profit := close - atr_multiplier_for_tp * atr

// Drawing the SL/TP lines

// if (not na(long_take_profit))

// line.new(bar_index[1], long_take_profit, bar_index, long_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], long_stop_loss, bar_index, long_stop_loss, width = 2, color = color.red)

// if (not na(short_take_profit))

// line.new(bar_index[1], short_take_profit, bar_index, short_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], short_stop_loss, bar_index, short_stop_loss, width = 2, color = color.red)

// Pyramiding logic

if (strategy.position_size > 0)

if (close > strategy.position_avg_price * (1 + pyramid_factor))

strategy.entry("Long Add", strategy.long, qty = calc_pyramid_size(strategy.position_size, max_pyramid_positions))

if (strategy.position_size < 0)

if (close < strategy.position_avg_price * (1 - pyramid_factor))

strategy.entry("Short Add", strategy.short, qty = calc_pyramid_size(-strategy.position_size, max_pyramid_positions))

// Trailing Stop

strategy.exit("Trailing Stop Long", "Long", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

strategy.exit("Trailing Stop Short", "Short", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

// Plots

plot(hma, title="HMA", color=color.blue)

plot(obv_sma, title="OBV SMA", color=color.orange)

hline(0, "Zero Line", color=color.gray, linestyle=hline.style_dotted)

plotshape(long_condition, title="Long Entry", location=location.belowbar, color=color.green, style=shape.labelup, text="Long")

plotshape(short_condition, title="Short Entry", location=location.abovebar, color=color.red, style=shape.labeldown, text="Short")