Расширенная стратегия торговли с возвратом к среднему: система динамического прорыва диапазона, основанная на стандартном отклонении

SMA

Обзор

В этой статье представлена высокотехнологичная торговая стратегия, основанная на принципе регрессии средней стоимости. Стратегия использует простое движущееся среднее ((SMA) и стандартное расхождение ((SD) для построения динамического торгового диапазона, чтобы захватить потенциальные возможности для реверса, идентифицируя экстремальные случаи отклонения цен от средней стоимости.

Стратегический принцип

Эта стратегия работает следующим образом:

Вычислить простую скользящую среднюю за заданный период (заданные 30 циклов) (SMA) в качестве центрального трендового индикатора цены.

Стандартный разрыв (SD) используется для измерения волатильности цены.

На базе SMA, вверх и вниз расширяются 2 стандартных диапазона, образуя верхнюю и нижнюю полосы. Эти две полосы образуют динамическую торговую зону.

Логика транзакции:

- Открытие позиции с большим количеством позиций, когда цена на закрытие достигает или падает вниз. Это означает, что цена уже отклонилась от среднего значения до крайнего уровня, и есть большая вероятность того, что она вернется.

- Открытие открытой позиции, когда цена достигает или пробивает сверху. Это означает, что цена отклонилась от среднего значения до крайнего уровня, и есть большая вероятность, что она вернется.

Логика равных позиций:

- После создания многоочередных позиций, если цена закрытия проходит SMA, то это означает, что цена вернулась к среднему уровню.

- Когда открытая позиция была создана, если цена закрытия прошла через SMA, то она была свернута. Это также означает, что цена вернулась к среднему уровню.

Стратегия отображает на графике SMA, верхние и нижние треки, чтобы визуально продемонстрировать торговые диапазоны и потенциальные торговые возможности.

Стратегические преимущества

Теоретическая основа прочна: регрессия средних значений - это широко признанный рыночный феномен, и эта стратегия искусно использует эту статистическую особенность.

Самостоятельная адаптивность: используя стандартную разницу для построения торговых зон, стратегия может автоматически корректировать свою чувствительность в зависимости от изменений волатильности рынка. В более волатильных рынках торговые зоны будут соответственно расширяться; в менее волатильных рынках торговые зоны будут соответственно сужаться.

Управление рисками разумно: стратегия вступает в игру только тогда, когда цена достигает статистически экстремального уровня, что в некоторой степени снижает вероятность ошибочных сигналов. В то же время использование средней стоимости в качестве точки равновесия помогает закрепить разумную прибыль.

Хорошая визуализация: стратегия четко отображает торговые диапазоны и средние значения на графике, что позволяет трейдерам интуитивно понимать состояние рынка и потенциальные торговые возможности.

Гибкость параметров: стратегия позволяет пользователям настраивать периодичность SMA и кратность стандартной разницы, что дает возможность адаптации к различным рынкам и различным стилям торговли.

Логика простая: несмотря на то, что теоретическая основа стратегии является более глубокой, логика ее практического исполнения очень ясна, что способствует пониманию и исполнению трейдером.

Стратегический риск

Риск трендового рынка: в условиях сильного тренда цены могут постоянно выходить за пределы торгового диапазона и не возвращаться к среднему значению, что приводит к последовательным убыточным сделкам.

Риск чрезмерной торговли: в условиях высокой волатильности рынка, цены могут часто соприкасаться с восходящими и нисходящими линиями, вызывая чрезмерные торговые сигналы, увеличивающие стоимость торговли.

Риск ложного прорыва: цена может быстро вернуться после кратковременного прорыва в торговом диапазоне, что может привести к ненужным сделкам.

Чувствительность к параметрам: эффективность стратегии может быть очень чувствительна к таким параметрам, как период SMA и кратность стандартной разницы. Неправильная настройка параметров может привести к неэффективности стратегии.

Риск отставания: SMA и стандартная разница являются отстающими показателями, которые могут не вовремя запечатлеть рыночные переломы в быстро меняющихся рынках.

Риск Чёрных Свиньев: внезапные крупные события могут привести к резким колебаниям цен, выходящим далеко за пределы нормального статистического диапазона, что может привести к неэффективности стратегии и значительным потерям.

Направление оптимизации стратегии

Внедрение фильтра тренда: можно рассмотреть возможность добавления долгосрочного индикатора тренда (например, скользящей средней с более длительным периодом) и открывать позиции только в направлении, соответствующем основной тенденции, чтобы уменьшить обратную торговлю.

Динамически скорректированный кратный стандартный разрыв: кратный стандартный разрыв, который может быть динамически скорректирован в зависимости от волатильности рынка, сокращая торговый диапазон в период низкой волатильности и расширяя торговый диапазон в период высокой волатильности.

Увеличение количества сделанных сделок: может быть комбинирован с показателями количества сделанных сделок, которые подтверждают входные сигналы только при аномальном увеличении количества сделанных сделок, чтобы снизить риск ложного прорыва.

Оптимизируйте стратегию закрытия позиций: можно рассмотреть возможность использования движущихся стопов или динамических стопов на основе ATR (средняя реальная волнообразность), а не просто закрывать позиции при возвращении цены к среднему значению, чтобы лучше контролировать риск и блокировать прибыль.

Добавление временного фильтра: можно установить минимальный срок хранения, чтобы избежать частого трейдинга из-за быстрого колебания цен вблизи торгового поля.

Рассматривайте несколько временных рамок: можно рассчитывать SMA и стандартную разницу на более длинные временные рамки, которые используются для фильтрации краткосрочных торговых сигналов и повышения стабильности стратегии.

Внедрение алгоритмов машинного обучения: можно использовать технологии машинного обучения для динамического оптимизации параметров стратегии или прогнозирования того, действительно ли произойдет обратный поворот цены после касания границы между торговыми зонами.

Подвести итог

Эта система прорыва динамического диапазона, основанная на стандартном отклонении, является средневзвешенной стратегией, которая умело применяет статистические принципы. Она создает адаптивный торговый диапазон с помощью простых движущихся средних и стандартного отклонения, чтобы захватить потенциальные возможности для обратного отклонения, когда цена достигает статистического максимума. Преимущества стратегии заключаются в ее прочной теоретической основе, хорошей адаптации и интуитивных визуальных эффектах. Однако она также сталкивается с такими проблемами, как рыночный риск тренда, риск чрезмерной торговли и чувствительность к параметрам.

Оптимизационные меры, такие как введение фильтров тренда, динамическая корректировка параметров, увеличение объема подтверждения, могут дополнительно повысить устойчивость и прибыльность стратегии. При этом трейдеру необходимо в полной мере осознавать ее ограничения при использовании этой стратегии, в сочетании с опытом рынка и принципами управления рисками.

В целом, эта стратегия предоставляет солидную структуру для торговли средней величиной регрессии с большим потенциалом применения и пространством для оптимизации. Она может использоваться не только в качестве отдельной торговой системы, но и в сочетании с другими инструментами технического анализа или фундаментального анализа для построения более полной и мощной торговой стратегии.

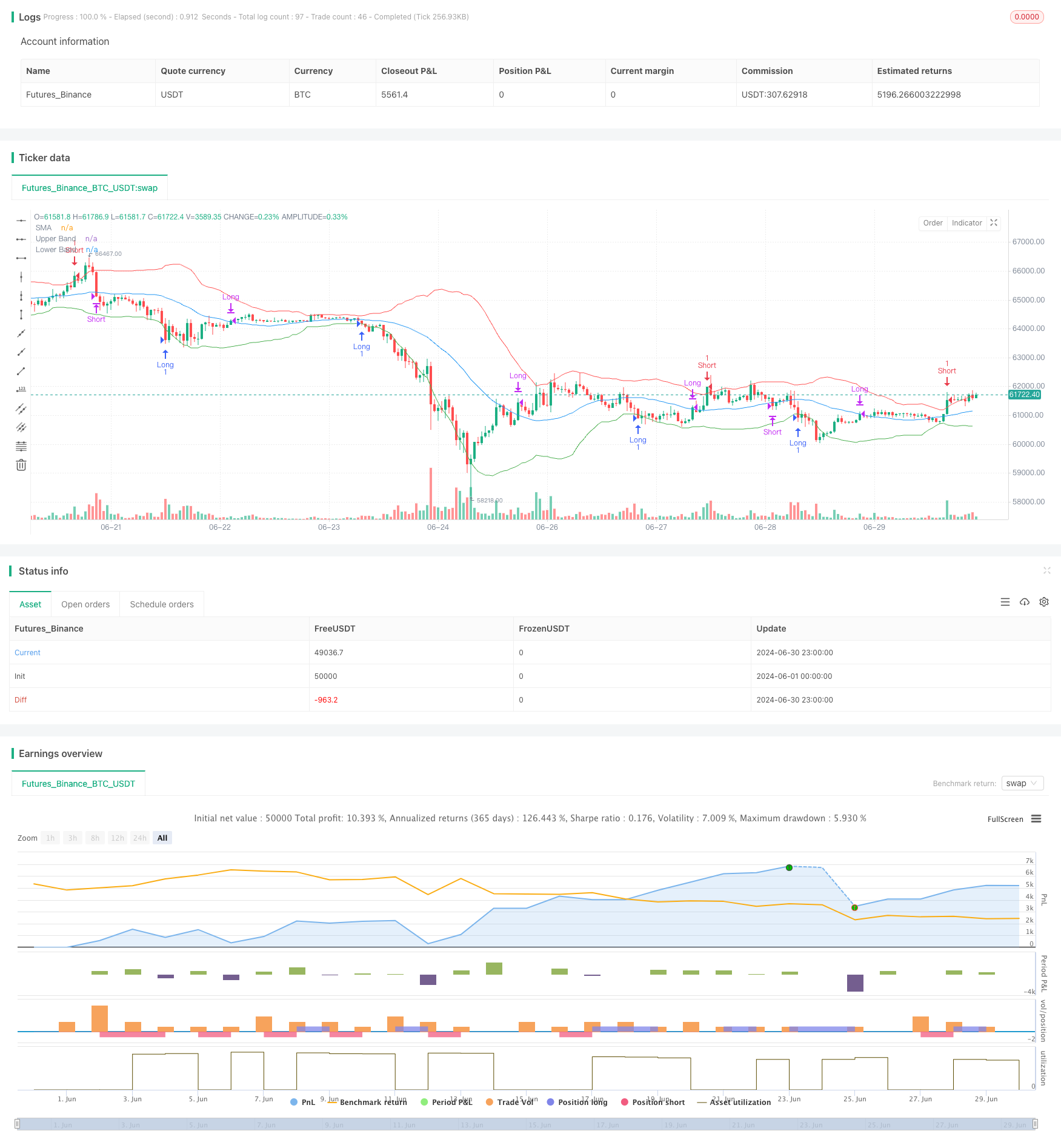

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple Mean Reversion Strategy [nn1]", overlay=true)

// Input parameters

length = input.int(30, "SMA Length", minval=1)

std_dev_threshold = input.float(2, "Standard Deviation Threshold", minval=0.1, step=0.1)

// Calculate SMA and Standard Deviation

sma = ta.sma(close, length)

std_dev = ta.stdev(close, length)

// Calculate upper and lower bands

upper_band = sma + std_dev * std_dev_threshold

lower_band = sma - std_dev * std_dev_threshold

// Plot SMA and bands

plot(sma, "SMA", color.blue)

plot(upper_band, "Upper Band", color.red)

plot(lower_band, "Lower Band", color.green)

// Trading logic

if (close <= lower_band)

strategy.entry("Long", strategy.long)

else if (close >= upper_band)

strategy.entry("Short", strategy.short)

// Exit logic

if (ta.crossover(close, sma))

strategy.close("Long")

if (ta.crossunder(close, sma))

strategy.close("Short")