Стратегия тройного супертренда кроссовера

supertrend

Обзор

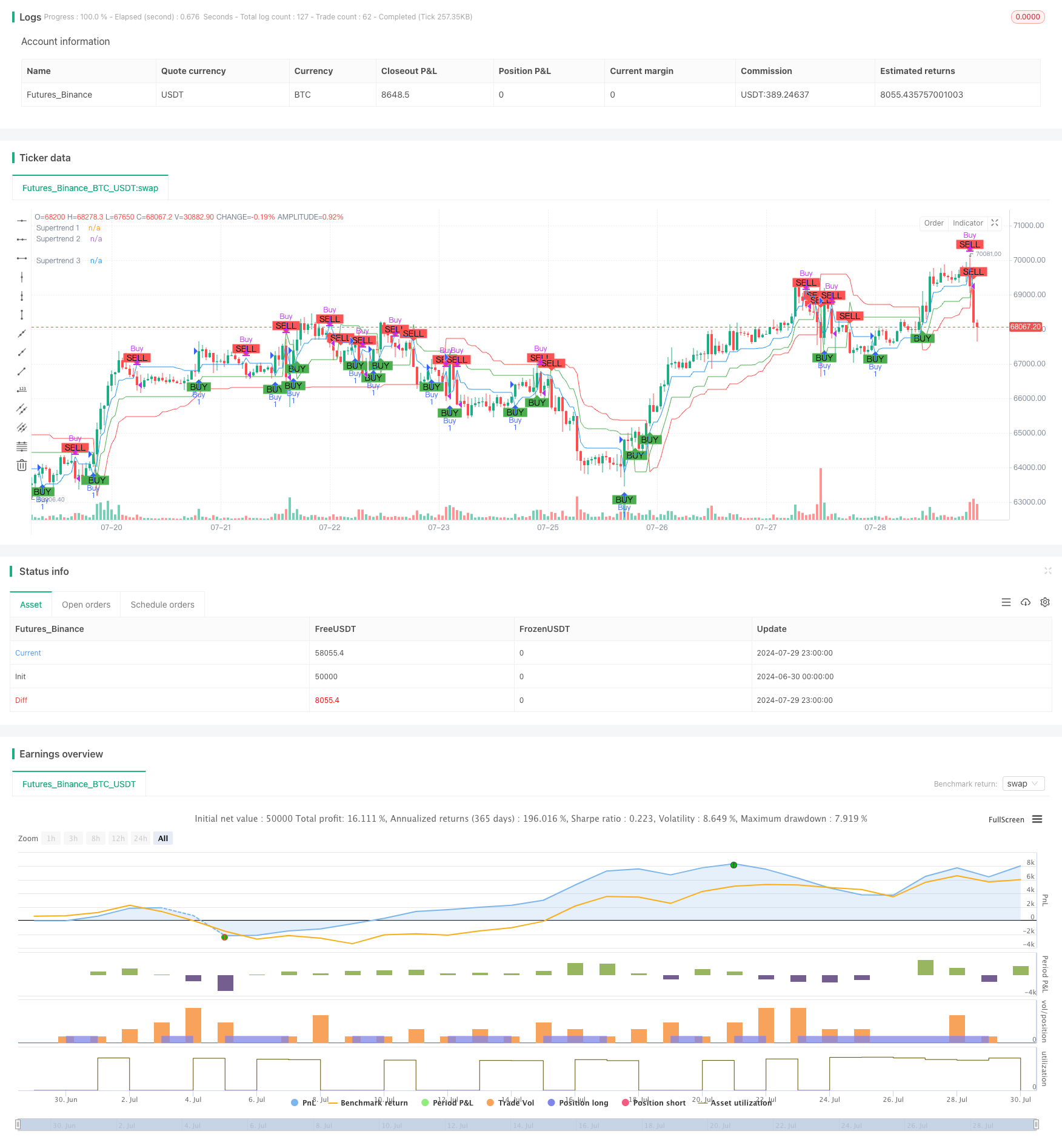

Трехкратная стратегия сверхтенденциального скрещивания - это количественная торговая стратегия, основанная на многоциклических сверхтенденциальных показателях. Эта стратегия использует три различных параметров сверхтенденциальных показателей для создания торговых сигналов, чтобы совершать покупку и продажу путем захвата цены на скрещивании с линией сверхтенденциального тренда.

Стратегический принцип

В этой стратегии используются три индикатора супертенденций:

- Супертенденция 1: цикл 7 и коэффициент 3

- Супертенденция 2: цикл 14, коэффициент 2

- Супертенденция 3: цикл 21, коэффициент 1

Как работает стратегия:

- Сигнал покупки: срабатывает, когда цена пересекает любую из суперлиний

- Сигнал продажи: срабатывает, когда цена пересекает любую линию супертенденции вниз

- Стратегия: при появлении сигнала “купить” открывать позицию, а при появлении сигнала “продать” - закрывать

Используя несколько индикаторов супертенденций, стратегия может запечатлеть рыночные тенденции в разных временных рамках, что повышает надежность торгов. Супертенденции с более короткими периодами используются для запечатления изменений в краткосрочных тенденциях, а супертенденции с более длительными периодами используются для подтверждения среднесрочных тенденций.

Стратегические преимущества

Многоциклический анализ: с помощью индикатора супертенденции с различными параметрами, стратегия позволяет всесторонне анализировать тенденции рынка, уменьшая ложные сигналы.

Следить за тенденциями: Супер-тренд-индикаторы обладают хорошими свойствами слежения за тенденциями, которые помогают трейдерам понять основные тенденции.

Адаптируемость: Супертенденционные индикаторы разных циклов позволяют стратегии хорошо адаптироваться и сохранять стабильную производительность в разных рыночных условиях.

Визуализация: стратегия четко обозначает на графике сигналы о покупке и продаже, что позволяет трейдеру интуитивно понимать и контролировать работу стратегии.

Управление рисками: стратегия имеет встроенный механизм управления рисками, используя супертенденции в качестве ссылок на убытки.

Стратегический риск

Риск шокирующего рынка: в условиях поперечного колебания стратегии могут создавать частые перекрестные сигналы, что приводит к чрезмерной торговле и потерям.

Задержка: как стратегия следования тренду, может пропустить часть рынка в начале тренда или создать задержанный позиционный сигнал в конце тренда.

Риск ложного прорыва: рынок может иметь кратковременные ложные прорывы, которые приводят к ошибочным торговым сигналам.

Чувствительность к параметрам: эффективность стратегии может быть чувствительна к параметрам параметров индикатора супертенденции, что требует тщательной оптимизации и обратной проверки.

Рыночная адаптивность: стратегия может хорошо работать на определенных рынках или в определенные периоды времени, но плохо работать в других случаях.

Чтобы снизить эти риски, можно рассмотреть следующие меры:

- Добавление дополнительных условий фильтрации, таких как подтверждение количества поставленных товаров или сочетание других технических показателей

- Оптимизация параметров, чтобы найти оптимальную комбинацию параметров для целевого рынка

- Внедрение более строгой стратегии управления капиталом и контроля позиций

- Регулярная оценка и адаптация стратегии к различным рыночным условиям

Направление оптимизации стратегии

Механизм подтверждения сигналов: для подтверждения торговых сигналов могут быть введены дополнительные технические показатели или внутренние факторы рынка, такие как RSI, MACD или анализ объема торгов. Это помогает уменьшить количество ложных сигналов и повысить точность торгов.

Динамическая корректировка параметров: рассматривается механизм динамической корректировки, позволяющий реализовать параметры индикатора супертенденции, автоматически корректируя циклы и факторы в зависимости от волатильности рынка для адаптации к различным рыночным условиям.

Временная фильтрация: добавлена функция фильтрации времени торговли, которая позволяет избегать периодов больших колебаний, таких как открытие и закрытие рынка, и сосредоточиться на более стабильных торговых часах.

Оптимизация стоп-убытков: на базе существующих стоп-убытков сверхтенденций внедряются более гибкие механизмы стоп-убытков, такие как стоп-следующие или динамические стоп-убытки на основе ATR.

Управление позициями: осуществление динамического управления позициями на основе рыночной волатильности или чистой стоимости счетов для лучшего контроля риска.

Многовидовое применение: расширение стратегии на несколько торговых сортов, реализация дифференцированного инвестирования, снижение риска на одном рынке.

Оптимизация машинного обучения: использование алгоритмов машинного обучения для оптимизации параметров стратегии или внедрение прогнозных моделей для поддержки торговых решений.

Анализ настроений на рынке: интеграция показателей настроений на рынке, таких как VIX или другие показатели волатильности, для лучшего понимания рыночной обстановки и корректировки стратегического поведения.

Эти направления оптимизации направлены на повышение стабильности, адаптивности и прибыльности стратегии, а также снижение риска. При осуществлении этих оптимизаций требуется тщательная обратная связь и проверка, чтобы убедиться, что оптимизация действительно может привести к существенному улучшению.

Подвести итог

Тройная стратегия сверхтрендового скрещивания - это метод количественного трейдинга, который сочетает в себе многоциклические индикаторы сверхтрендового скрещивания. Используя параметры сверхтрендового скрещивания с разными параметрами, стратегия позволяет всесторонне анализировать рыночные тенденции и предоставляет относительно надежный торговый сигнал. Основные преимущества стратегии заключаются в ее многомерных возможностях анализа тенденций и встроенном механизме управления рисками.

Для дальнейшего повышения эффективности стратегии можно рассмотреть такие направления, как внедрение дополнительных механизмов подтверждения сигналов, регулирование динамических параметров, оптимизация стратегии стоп-стоп. Оптимизационный путь, который стоит изучить, также включает в себя расширение стратегии на многообразные сделки и внедрение технологий машинного обучения.

В целом, тройная стратегия сверхтрендового скрещивания предоставляет солидную основу для торговли по трендовому типу. С помощью тщательной оптимизации параметров и постоянного улучшения стратегии, эта стратегия имеет потенциал стать надежным инструментом количественной торговли. Однако, при использовании этой стратегии трейдеру все еще необходимо тщательно управлять рисками и постоянно корректировать и оптимизировать эффективность стратегии в зависимости от реальных рыночных условий.

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Supertrend Strategy", overlay=true)

// Supertrend function

supertrend(length, factor) =>

[superTrend, direction] = ta.supertrend(factor, length)

superTrend

// Supertrend parameters

length1 = 7

factor1 = 3

length2 = 14

factor2 = 2

length3 = 21

factor3 = 1

// Supertrend calculations

superTrend1 = supertrend(length1, factor1)

superTrend2 = supertrend(length2, factor2)

superTrend3 = supertrend(length3, factor3)

// Plot Supertrend lines

plot(superTrend1, color=color.red, title="Supertrend 1")

plot(superTrend2, color=color.green, title="Supertrend 2")

plot(superTrend3, color=color.blue, title="Supertrend 3")

// Buy and sell signals

buySignal = ta.crossover(close, superTrend1) or ta.crossover(close, superTrend2) or ta.crossover(close, superTrend3)

sellSignal = ta.crossunder(close, superTrend1) or ta.crossunder(close, superTrend2) or ta.crossunder(close, superTrend3)

// Strategy entry and exit

strategy.entry("Buy", strategy.long, when=buySignal)

strategy.close("Buy", when=sellSignal)

// Plot buy and sell signals on chart

plotshape(series=buySignal, location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=sellSignal, location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")