لیکس اور بولی پوچھنے کا پھیلاؤ: EKOP ماڈل پر ایک ابتدائی مطالعہ

1

1

2124

2124

لیکس اور بولی پوچھنے کا پھیلاؤ: EKOP ماڈل پر ایک ابتدائی مطالعہ

- #### 1 تعارف

حال ہی میں غیر معمولی مصروف ہوں ، پچھلے کالم لکھنے کے بعد سے کئی مہینے گزر چکے ہیں۔ ان مہینوں میں بہت سی چیزیں ہوئیں ، جن میں سے کچھ میری اپنی زندگی کے لئے ، بلیک سوان تھے۔ لیکن ان تجربات نے مجھے بتایا کہ زندگی ، تجارت کی طرح ، اتار چڑھاؤ اور نامعلوم سے بھری ہوئی ہے۔ ہم ہمیشہ اس بات کی امید کرتے ہیں کہ جو کچھ ہوا ہے اس سے کچھ سیکھیں ، آہستہ آہستہ اس حقیقت کے قریب جائیں جو شاید موجود نہیں ہے۔

ہم سب جانتے ہیں کہ ایک ٹریڈنگ فعال اسٹاک میں عام طور پر خرید و فروخت کی قیمتوں میں چھوٹا سا فرق ہوتا ہے ، جبکہ ایک غیر فعال اسٹاک اس کے برعکس ہوتا ہے۔ ایسا کیوں ہوتا ہے؟ کیا ایک سادہ اور خوبصورت ریاضیاتی ماڈل کے ذریعہ قیمتوں میں فرق کی وضاحت کی جاسکتی ہے؟ آج ہم اس کے بارے میں بات کریں گے EKOP ماڈل[1] اس مضمون کی ابتداء میں یہ سوال کیا گیا تھا کہ کیا یہ دو قسم کے اسٹاک کی قیمتوں میں فرق کی وجہ سے مختلف معلومات رکھنے والے تاجروں کے طرز عمل کی وجہ سے ہے۔ اس کالم میں ، میں اس ماڈل کی بنیاد کی وضاحت کروں گا۔ اس ماڈل کے اطلاق کا مزید تجزیہ کیا جائے گا (اگر میرے پاس وقت ہے تو) بعد کے مضامین میں۔

- #### 2 ٹرانزیکشن کے عمل کا مفروضہ

جب ہم کسی مالیاتی ماڈل کے بارے میں بات کرتے ہیں تو ، سب سے اہم بات یہ ہے کہ اس ماڈل کے مفروضے پر توجہ دی جائے۔ اچھے مالیاتی ماڈل میں اپنے مفروضے ہوتے ہیں: یہ اتنا مضبوط نہیں ہوتا ہے کہ یہ عام نہ ہو ، اور نہ ہی یہ اتنا کمزور ہے کہ اس سے خوبصورت اور جامع نتائج اخذ نہیں کیے جاسکتے ہیں۔ ای کے او پی ماڈل کے بنیادی مفروضے یہ ہیں:

مفروضہ 1: ہم اسٹاک کی تجارت کے بارے میں بات کر رہے ہیں ، جس میں دن کے دوران ٹوٹ پھوٹ ، دن کے اندر مسلسل تجارت ہوتی ہے۔ اس کا مطلب یہ ہے کہ تاجروں کی تجارت / upload/asset/8eeada05ae62fa9a4d5cf8f0acf05a5cc760c562.png ان ٹوٹ پھوٹ کے کاروباری دنوں میں ہوتی ہے۔ جبکہ تجارتی دن کے اندر ، / upload/asset/57926eb5a1e7fa14063c4148b25499190bfa6919.png اس طرح کے مسلسل وقت پر تجارت ہوتی ہے۔ آرڈر / upload/asset/096f6f5dfacb188cb2dd2b8ad72887a25c0757b.png اسٹاک کے ایک گروپ کے لئے ، ہر دن کے آخر میں اسٹاک کی قیمتوں میں بے ترتیب تبدیلی کا امکان ہے ، ہر تین دن میں۔

- بری خبر یہ ہے کہ ہم اسٹاک کی قیمت کو

پر لکھتے ہیں

پر لکھتے ہیں - اچھی خبر یہ ہے کہ ہم نے اسٹاک کو /upload/asset/9efe14739d7dad9c5e883e2a0d6b38241a892641 کے طور پر درج کیا ہے۔

- کوئی خبر نہیں ، ہم اسٹاک کی قیمت درج کرتے ہیں

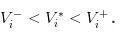

واضح طور پر، ہمارے پاس

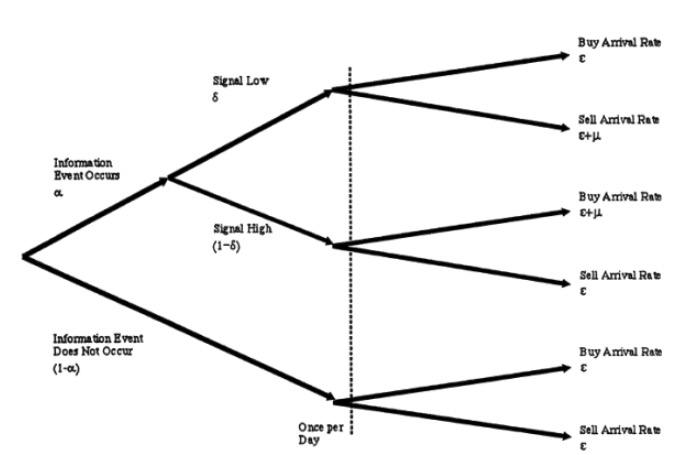

فرض 2: ایک دن میں،

کے امکانات ہیں کہ ایک واقعہ جو اسٹاک کی قیمت کو متاثر کرے گا ، 1-α کے امکانات ہیں کہ ایک واقعہ جو اسٹاک کی قیمت کو متاثر نہیں کرے گا۔ ان دنوں میں جب واقعہ ہوتا ہے ، اس کے امکانات ہیں کہ ایک منفی واقعہ جو اسٹاک کی قیمت کو کم کرے گا ، اور اس کے امکانات ہیں کہ ایک مثبت واقعہ جو اسٹاک کی قیمت کو بڑھا دے گا۔

مفروضہ 3: اسٹاک ٹریڈنگ کے شرکاء میں مارکیٹ بنانے والے (MM) ، باخبر تاجر (IT) ، اور ناواقف تاجر (UT) شامل ہیں۔ وہ بالترتیب اس طرح کے تجارتی طرز عمل پر عمل پیرا ہیں:

ایم ایم ہمیشہ ایک یونٹ خریدنے یا بیچنے کے لئے تیار رہتا ہے ، اور ایک مارکیٹر کی حیثیت سے اپنی ذمہ داری پوری کرتا ہے۔ ایم ایم خطرے سے غیر جانبدار ہے ، لہذا اس کی قیمت جو وہ لسٹ کرتا ہے وہ اس کی اپنی سمجھ میں ایک منصفانہ قیمت ہے۔

آئی ٹی صرف ان دنوں میں تجارت کرتا ہے جب خبریں ہوتی ہیں ، ان کی تجارت ایک آرام دہ عمل ہے۔ کسی دن ، اگر بری خبر آتی ہے تو ، وہ آمدنی کی شرح (آمدنی کی شرح) کے ساتھ ایک بیچا ہوا لیٹر لگاتا ہے۔ اور ان دنوں میں جب اچھی خبر ہوتی ہے تو ، وہ آمدنی کی شرح کے ساتھ ایک خرید لیٹر لگاتا ہے۔

یو ٹی یعنی ہمارے غریب کیلا کو خبر نہ ہونے کی وجہ سے فائدہ ہوتا ہے، ان کی تجارت بھی ایک آرام دہ اور پرسکون عمل ہے، ہر روز، یہ شرح تک پہنچنے کے ساتھ خرید و فروخت کے لئے لگائے جاتے ہیں. نوٹ کریں کہ یہاں تمام بوسن عمل ایک دوسرے سے آزاد ہیں۔ ہم فرض 3 کو ایک گراف کے ذریعے ظاہر کر سکتے ہیں، جیسا کہ ذیل میں ہے۔

- #### 3 تجارت اور قیمتوں کی تازہ کاری

ہم جانتے ہیں کہ مارکیٹرز عام طور پر بڑی بڑی کمپنیوں کے لئے کام کرتے ہیں۔ وہ بہت ہوشیار ہیں ، وہ آئی ٹی اور یو ٹی کے ساتھ طویل عرصے سے جدوجہد کرتے ہیں ، اور انہوں نے بہت سارے تاریخی اعداد و شمار کے تجزیے کے ذریعے ماڈل کے تمام پیرامیٹرز کو اس درخت کے چارٹ میں جمع کیا ہے۔ تاہم ، وہ اتنا اچھا نہیں ہیں جتنا باخبر تاجر ، جب کسی تجارتی دن کا آغاز ہونے والا ہے ، تو وہ اس کے بارے میں نہیں جانتے ہیں کہ آیا آج کوئی اہم واقعہ پیش آیا ہے۔ وہ جو کچھ کرسکتے ہیں وہ یہ ہے کہ ، اس تجارتی دن کی تجارت کے دوران ، دوسرے تاجروں کے بیانات کے ذریعے ، اپنے آپ کو اس بارے میں تازہ کاری کریں کہ آیا آج کچھ ہوا ہے یا نہیں ، اچھے یا برے واقعات کی پیش گوئی کریں (دوستی کا یاد دہانی: یہ سب کچھ فرض ہے) ۔ یہ سمجھنا آسان ہے۔ خاص طور پر ایک مارکیٹر کی حیثیت سے ، اگر میں نے آج کے دن میں بہت سارے ٹکٹ خریدے ہیں تو ، میں قدرتی طور پر اندازہ لگاتا ہوں کہ اگر کوئی اچھا واقعہ نہیں ہوا ہے تو ، اس کے امکانات میں اضافہ ہوتا ہے۔ اس کے برعکس ، میں

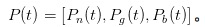

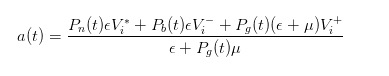

اب آئیے ایم ایم کے کردار میں آئی ٹی اور یو ٹی کے ساتھ جدوجہد کرتے ہیں۔ کسی وقت t میں ہم نے اپنے آپ کو ایک ویکٹر کے طور پر نوٹ کیا ہے کہ کچھ بھی نہیں ہونے کا امکان ہے، کچھ اچھا ہے، اور کچھ برا ہے۔

。 واضح طور پر ، میں نے دن کے آغاز میں ، یعنی

。 واضح طور پر ، میں نے دن کے آغاز میں ، یعنی  کے وقت ، ایک بھی نوٹ نہیں دیکھا ، لہذا میں صرف اتنا کہہ سکتا ہوں کہ کچھ بھی نہیں ہونے کا امکان α ہے ، اور اچھی چیزوں کے ہونے کا امکان

کے وقت ، ایک بھی نوٹ نہیں دیکھا ، لہذا میں صرف اتنا کہہ سکتا ہوں کہ کچھ بھی نہیں ہونے کا امکان α ہے ، اور اچھی چیزوں کے ہونے کا امکان  ہے ، اور بری چیزوں کے ہونے کا امکان

ہے ، اور بری چیزوں کے ہونے کا امکان  ہے۔

ہے۔

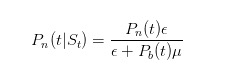

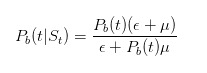

اس امکان کو کیسے اپ ڈیٹ کیا جائے؟ ٹھیک ہے، ہم سب جو مارکیٹ میں انتخاب کرتے ہیں وہ بیس فارمولا کو جانتے ہیں۔ ہم بیس کے قانون کا استعمال کرتے ہیں اور اپنے امکانات کو اپ ڈیٹ کرتے ہیں جب ہم دیکھتے ہیں کہ ایک ٹکٹ فروخت ہوا ہے۔ ہم سب سے پہلے اس امکان کو اپ ڈیٹ کرتے ہیں کہ آج کوئی خبر نہیں ہے۔

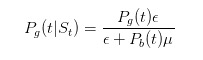

اس فارمولے کی بنیادی بات یہ ہے کہ جب کوئی خبر نہیں ہوتی ہے تو صرف ناواقف تاجر ہی اس کے تحت بیچے گا اور تقسیم یہ ہے کہ جب بھی کوئی خبر ہوتی ہے تو ناواقف تاجر اس کے تحت بیچے گا اور باخبر تاجر صرف اس صورت میں بیچے گا جب کوئی بری چیز پیش آئے گی۔ اسی طرح ہم یہ نتیجہ اخذ کر سکتے ہیں

اور

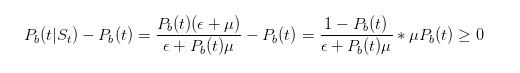

لیکن اس سے پہلے کہ ہم اس کا نتیجہ نکالیں، آئیے کچھ آسان ٹیسٹ کرتے ہیں۔ ہم نے کہا تھا کہ اگر ہم ایک فروخت کا ٹکٹ دیکھتے ہیں، تو ہمیں اس بات کا اندازہ لگانا چاہیے کہ کیا کچھ برا ہونے کا امکان ہے؟ کیا ایسا ہے؟ ہم ایک بہت ہی آسان نتیجہ نکال سکتے ہیں۔

اس سے یہ بات واضح ہوتی ہے کہ ہمارے انترجشتھان نے ہمارے انترجشتھان کی تصدیق کی ہے۔

اس کے بعد ہم اس کے بارے میں معلومات حاصل کر سکتے ہیں، اور پھر ہم اس کے بارے میں معلومات حاصل کر سکتے ہیں، اور پھر ہم اس کے بارے میں معلومات حاصل کر سکتے ہیں، اور پھر ہم اس کے بارے میں معلومات حاصل کر سکتے ہیں، اور پھر ہم اس کے بارے میں معلومات حاصل کر سکتے ہیں، اور پھر ہم اس کے بارے میں معلومات حاصل کر سکتے ہیں، اور پھر ہم اس کے بارے میں معلومات حاصل کر سکتے ہیں، اور پھر ہم اس کے بارے میں معلومات حاصل کر سکتے ہیں.

اسی طرح کی ایک قیاس آرائی کے ذریعے، ہم یہ دیکھ سکتے ہیں کہ جب ایک خریدار آرڈر آتا ہے، تو ہمارے پاس ایک مارکیٹر کے طور پر بیان کردہ فروخت کی قیمت ہونا چاہئے.

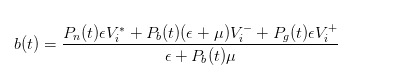

- #### 4 قیمت میں تبدیلی کے بعد قیمت کے فرق کا اظہار

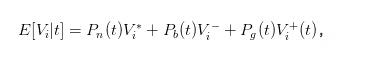

خرید و فروخت کی قیمتوں کے لئے مندرجہ بالا اظہار کافی بدیہی نہیں ہے، ہم اس وقت کی اسٹاک کی متوقع قیمت کو متعارف کرانے کے لئے آسان بنانے کے لئے کر سکتے ہیں.

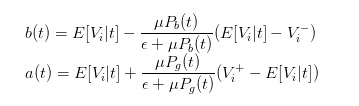

اس طرح، ہم بولی اور پوچھ کے اظہار کو تبدیل کر سکتے ہیں

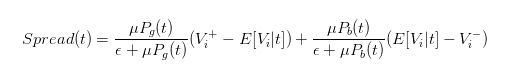

تو ہم واضح طور پر قیمتوں کے فرق کو اس طرح بیان کر سکتے ہیں

- #### 5 تاجر کے رویے کا فرق پر اثر

اس کے علاوہ، اگر آپ کے پاس قیمتوں میں فرق کی ایک شکل ہے، تو آپ مختلف تاجروں کے اثر و رسوخ کا تجزیہ کر سکتے ہیں.

جتنا زیادہ کیلا ہوتا ہے ، اتنا ہی کم فرق ہوتا ہے۔ نوٹ کریں ، e بے خبر تاجروں کی آمد کی شرح ہے (ہم انہیں کیلا کیلا کہتے ہیں) ، اور اگر e >> μ ہے تو ، ہم دیکھ سکتے ہیں ، / اپ لوڈ / اثاثہ / 539e0cfb1aae368277dd0e3840448b6a39abd087.png یہ دونوں 0 کی طرف بڑھیں گے ، اس کا مطلب یہ ہے کہ پھیلاؤ بھی صفر کی طرف بڑھ جائے گا۔ اگر ہم ایک اور انتہا پر چلے جائیں ، فرض کریں کہ مارکیٹ میں کوئی گاجر نہیں ہے ، لیکن صرف گاجر سے بہتر جاننے والے تاجروں کی ایک جماعت ہے ، تو ہم افسوسناک طور پر یہ دریافت کریں گے کہ ہم نے جو قیمت درج کی ہے وہ / اپ لوڈ / اثاثہ / a38df589795e485f117660cfb019d1f2d0d50ca5.png اور / اپ لوڈ / اثاثہ / 1248ca7d3d472490982c9d0aa7b2e04b51269b18.png ہے ، لہذا جاننے والے تاجروں نے خود کو پایا ہے کہ خرید و فروخت کا کوئی فائدہ نہیں ہوگا ، اور مارکیٹ کو لازمی طور پر بے چین کردیا جائے گا۔ (مجھے لگتا ہے کہ یہ ملکی اجناس کی فیوچر مارکیٹ کی یاد دلاتا ہے۔)

آپ نے دیکھا کہ ہم نے کچھ مفروضوں کی بنیاد پر، بہت سادہ ریاضیاتی استنباط کا استعمال کرتے ہوئے، اس طرح کے دلچسپ اور گہرے نتائج حاصل کرنے میں کامیاب ہوگئے ہیں، جو شاید ریاضیاتی ماڈل کی بڑی توجہ ہے.

[1] Easley, David, et al. “Liquidity, information, and infrequently traded stocks.” The Journal of Finance 51.4 (1996): 1405-1436.