1.4 ایک مکمل حکمت عملی کے عناصر کیا ہیں؟

مصنف:نیکی, تخلیق: 2019-06-25 11:59:27, تازہ کاری: 2023-11-13 19:45:13

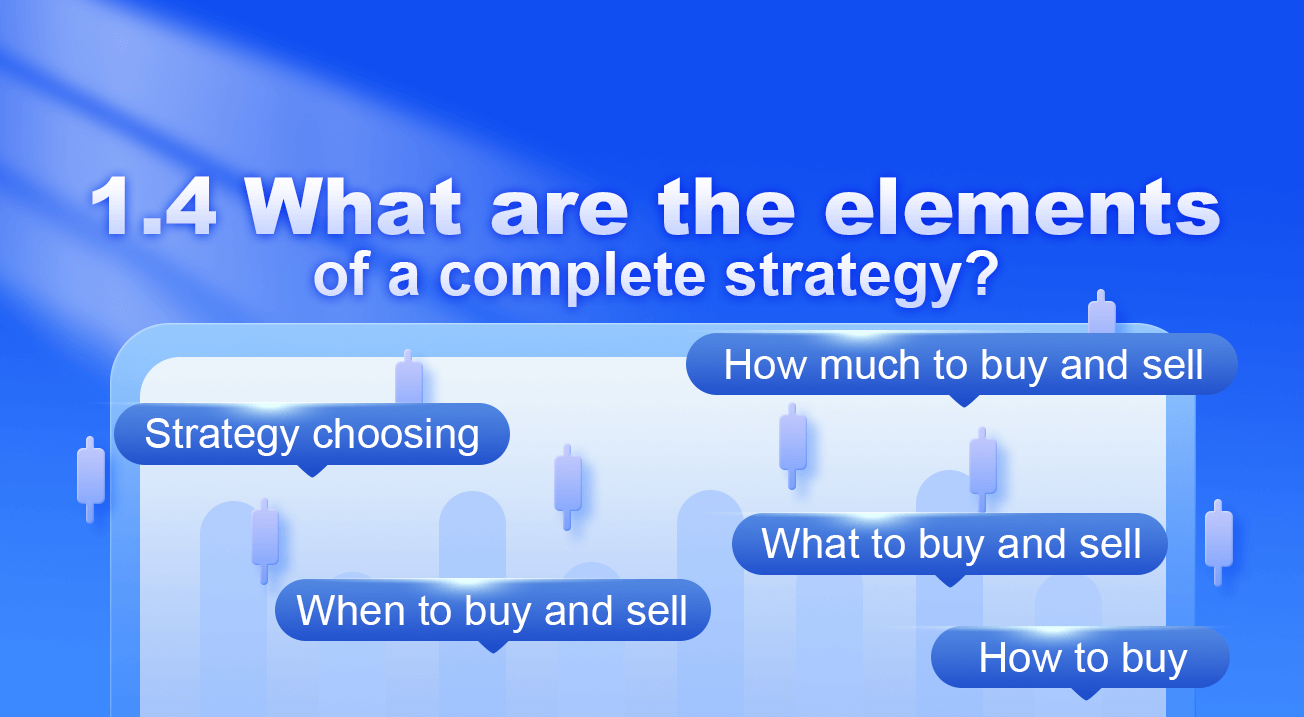

ایک مکمل حکمت عملی کے عناصر کیا ہیں؟

خلاصہ

ایک مکمل حکمت عملی دراصل اصولوں کا ایک مجموعہ ہے جو تاجروں نے خود کو دیا ہے۔ اس میں تجارت کے تمام پہلو شامل ہیں ، اور ذہنی تخیل کے لئے تھوڑی سی گنجائش نہیں ہے۔ خرید و فروخت کے ہر انتخاب کا ، حکمت عملی جواب دے گی۔ اس میں کم از کم حکمت عملی کا انتخاب ، مختلف قسم کا انتخاب ، فنڈ مینجمنٹ ، آرڈر کی جگہ ، انتہائی مارکیٹ کی صورتحال کا جواب وغیرہ شامل ہے۔

حکمت عملی کا انتخاب

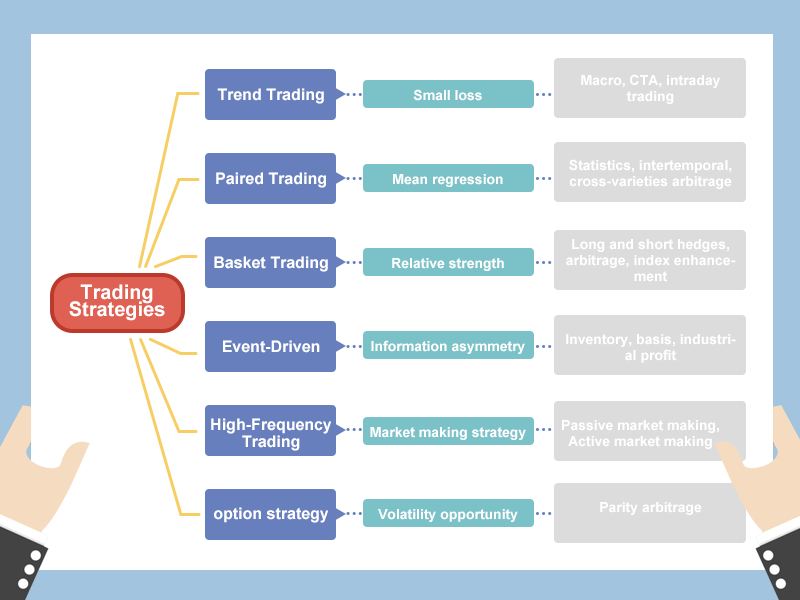

ہیج فنڈز کے نقطہ نظر سے ، مین اسٹریم ٹریڈنگ کی حکمت عملیوں کو ٹرینڈ ٹریڈنگ ، جوڑی ٹریڈنگ ، کارٹ ٹریڈنگ ، ایونٹ سے چلنے والی ، اعلی تعدد ٹریڈنگ ، آپشن حکمت عملی وغیرہ میں تقسیم کیا جاسکتا ہے ، جیسا کہ ذیل میں دکھایا گیا ہے۔

یقینا ، حکمت عملی کی درجہ بندی کا طریقہ طے شدہ نہیں ہے۔ ابتدائیوں کے لئے ، بہت سارے اسم تصورات کے بارے میں فکر نہ کریں ، آئیے سب سے آسان سے شروع کریں۔ اگر صرف ایک قسم کی مقداری تجارتی حکمت عملی کی سفارش کی جاتی ہے تو ، یہ رجحان کی تجارت ہوگی ، جو سب سے آسان اور موثر ہے۔ میرا خیال ہے کہ یہاں تک کہ اگر آپ کو مالی سیکھنے کا منظم علم نہیں ہے تو ، آپ پھر بھی اس کا استعمال کرسکتے ہیں۔ اور یہ حکمت عملی کافی عرصے سے موجود ہے۔ ابتدائی عوامی شائع شدہ تجارتی حکمت عملیوں میں سے ، یہ آج بھی بہت ساری منڈیوں میں موثر ہے ، کیونکہ انسانی فطرت کو تبدیل کرنا مشکل ہے۔

کیا خریدنا اور بیچنا ہے

وہ لوگ جنہوں نے تجارت کی ہے انہیں معلوم ہونا چاہئے کہ ہر قسم کی اپنی شخصیت ہوتی ہے۔ کچھ اقسام بہت مشہور ہیں ، اچھی لیکویڈیٹی ، بڑی اتار چڑھاؤ اور اعلی اتار چڑھاؤ کے ساتھ۔ کچھ اقسام بہت

لہذا ، جب تجارت کی قسم کا انتخاب کرتے ہو تو ، اتار چڑھاؤ کا تصور ہونا ضروری ہے۔ اعلی اتار چڑھاؤ والی اقسام اکثر اچھے رجحان سے نکلنا آسان ہوتی ہیں۔ اگر یہ تجارتی فیوچر کے لئے رجحان سے باخبر رہنے کی حکمت عملی ہے تو ، صنعتی مصنوعات کا انتخاب کرنے کی کوشش کریں۔ قسم کی خصوصیات کے لحاظ سے ، صنعتی مصنوعات زرعی مصنوعات سے زیادہ اتار چڑھاؤ والی ہوتی ہیں۔ کریپٹو ٹریڈنگ کے ل those ، ان بڑے سکے ، جیسے بٹ کوائن ، ایتھ ، ای او ایس اور اسی طرح کا انتخاب کریں۔

مختلف حکمت عملیاں مختلف مارکیٹ کے حالات کے مطابق ہوتی ہیں۔ ایک اچھی تجارتی قسم کا انتخاب کرنا ، جو مستقبل کے تجارتی منصوبے کے لئے ایک بہت ہی اہم آغاز ہے۔ مطلق لحاظ سے ، بالکل اچھی قسمیں اور بالکل خراب قسمیں نہیں ہیں۔ سرمایہ کاری کے انداز اور رسک رواداری پر منحصر ہے ، آپ کو اپنے معیار کے مطابق ایڈجسٹ کرنے کی ضرورت ہے۔

خریدنے اور فروخت کرنے کے لئے کتنا

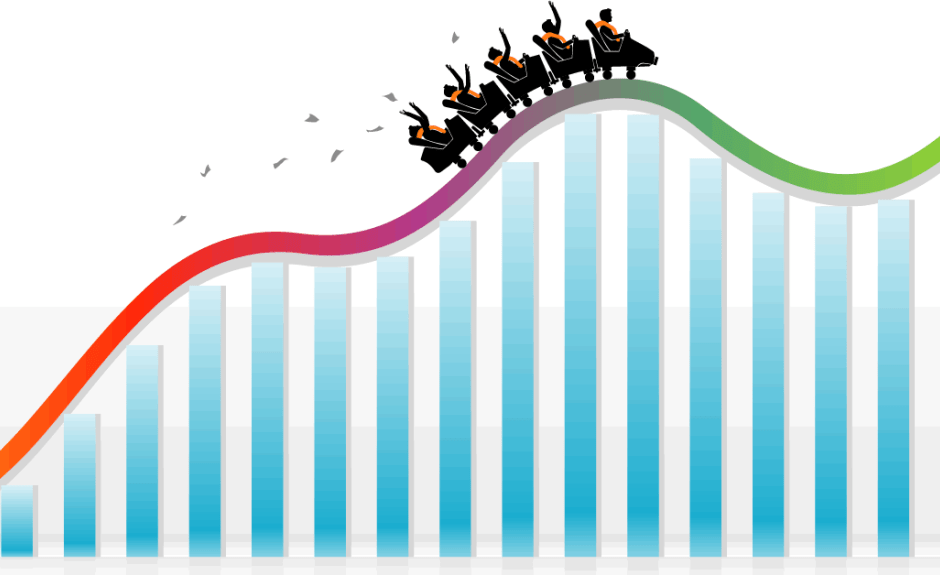

تجارت کرتے وقت پیسہ کھونا آسان ہے۔ جب اکاؤنٹ فنڈ 50٪ کھو دیتا ہے تو ، اس نقصان کو بازیافت کرنے کے لئے 100٪ منافع کی ضرورت ہوگی۔ یہاں تک کہ اگر آپ 100٪ کئی بار کما سکتے ہیں تو ، آپ کو صرف ایک بار 100٪ کھونے کی ضرورت ہے ، جس سے سب کچھ ضائع ہوجائے گا۔ لہذا پختہ تجارتی حکمت عملیوں میں منی مینجمنٹ شامل ہونی چاہئے۔

ہر ایک کی تفہیم کو آسان بنانے کے لئے ، یہاں بھی پچھلے حصے کی اوسط لائن کی حکمت عملی کو سمجھنے کے لئے استعمال کریں۔ در حقیقت ، روایتی تکنیکی اشارے کے ساتھ بنائی گئی بہت سی تجارتی حکمت عملیوں میں 50٪ یا اس سے زیادہ کی زیادہ سے زیادہ ریٹریسیشن کی شرح ہے۔ لیکن کیا ایک خطرناک حکمت عملی مکمل طور پر ناقابل استعمال ہے؟

ظاہر ہے کہ نہیں ، زیادہ سے زیادہ ریٹریکشن کی شرح کو منی مینجمنٹ کے ذریعہ مکمل طور پر کنٹرول کیا جاسکتا ہے۔ اگر آپ پوزیشن کو آدھا کم کرتے ہیں تو ، مجموعی خطرہ آدھا کم ہوجائے گا ، اور زیادہ سے زیادہ ریٹریکشن کی شرح 30٪ ہوگی۔ اگر آپ پوزیشن کو دوبارہ آدھا کم کرتے ہیں تو ، زیادہ سے زیادہ ریٹریکشن کی شرح 15٪ ہوجائے گی۔ آخر میں ، ہمیں زیادہ سے زیادہ ریٹریکشن کی شرح 15٪ کے ارد گرد مل جاتی ہے۔ یہ منی مینجمنٹ کا ایک آسان اور آسان طریقہ ہے۔ بہت سے لوگ جانتے ہیں کہ وہ سب کچھ نہیں کرسکتے ہیں ، لیکن وہ نہیں جانتے کہ کیوں۔ جواب یہاں ہے۔

خریدنے اور فروخت کرنے کا وقت

نقطہ نظر میں ایک اچھی چھلانگ بہت اہم ہے ، اور یہ آپ کو لاگت کے زون سے تیزی سے باہر نکلنے کی اجازت دیتا ہے۔ لیکن کبھی بھی کوئی ایسا نہیں ہوگا جو آپ کو بتا سکے کہ یہ اس مقام پر صحیح ہے ، اور یہ اس مقام پر غلط ہے۔ پوزیشن کھولنا تجارت کا مرکز نہیں ہے۔ تجارت کا مرکز یہ ہے کہ پوزیشن کھولنے کے بعد پوزیشن کو کس طرح بہتر بنایا جائے۔

چاہے یہ قلیل مدتی حکمت عملی ہو یا طویل مدتی حکمت عملی ، اس سے کوئی فرق نہیں پڑتا ہے کہ پوزیشن کتنی دیر تک برقرار رہے گی ، اہم خطرہ سے منافع کا تناسب ہے۔ دوسرے الفاظ میں ، آخری نتیجہ جو حکمت عملی کی کارکردگی کو متاثر کرتا ہے وہ یہ ہے کہ کس طرح کھیلنا ہے اور کب نقد رقم نکالنا ہے۔ نقد رقم نکالنے کے طریقہ کار کو دو اقسام میں تقسیم کیا جاسکتا ہے: اسٹاپ نقصان اور منافع لینا۔ یہ دونوں حصے کسی بھی تجارتی نظام کے لئے ضروری ہیں اور تجارتی حکمت عملی کی کامیابی یا ناکامی کے لئے ایک اہم واٹر شیڈ ہیں۔

خریدنے کا طریقہ

آرڈر دینے کی قسم اور طریقہ: آرڈر دینے کی بہت سی اقسام اور طریقے ہیں ، جیسے: قطار میں لگانے والے حد کے احکامات ، حریف کی قیمت ، آخری قیمت ، قیمت سے زیادہ ، روزانہ کی حد کی قیمت ، ایک قیمت خریدنا ، دو قیمت خریدنا ، ایک قیمت بیچنا ، دو قیمت بیچنا۔ یا پہلے قطار کی قیمت استعمال کریں ، پھر زیادہ قیمت استعمال کریں ، بیچ آرڈر بھیجیں ، یا بڑے آرڈر کو چھوٹے آرڈرز میں تقسیم کریں ، یا صرف براہ راست آرڈر دیں۔

2، حکم واپس لیں اگر کوئی غیر انجام شدہ آرڈر موجود ہیں تو ، انتظار جاری رکھیں یا آرڈر واپس لیں۔ واپسی کی شرط وقت پر مبنی ہے۔ مثال کے طور پر ، 10 سیکنڈ کے اندر کوئی لین دین نہیں ہے۔ قیمت آرڈر کی قیمت سے 10 یونٹ دور ہے ، چاہے انتظار جاری رکھیں ، واپس لیں یا نئی قیمت کا پیچھا کریں۔

3، قیمت کا پیچھا جب آرڈر غیر انجام دیا جاتا ہے تو ، کیا قیمت کا پیچھا کرنا ہے۔ اگر قیمت کا پیچھا کرنا ہے تو ، یہ آخری قیمت ، یا مخالف کی قیمت ، یا حد کی قیمت کے مطابق پیچھا کرنا ہے؟ اگر آرڈر اب بھی عمل میں نہیں آیا ہے تو ، کیا تازہ ترین قیمت کا پیچھا جاری رکھنا ہے۔

4، قیمت کی حد جب آرڈر سگنل ظاہر ہوتا ہے، تو یہ حد کی قیمت ہوتی ہے۔ کیا قیمت کو قطار میں رکھنا چاہئے؟

5، مقررہ بولی کیا ہمیں مارکیٹ کھولنے کے مرحلے میں حصہ لینے کی ضرورت ہے، حصہ لینے کا طریقہ؟

6، رات کا بازار کچھ خام مال فیوچر کی اقسام 21:00 سے اگلے دن 02:30 تک ہیں اور تمام کریپٹو ٹریڈنگ ہیں27⁄7. کیا ہم ان وقت کی مدت میں حصہ لینے کی ضرورت ہے. دستی طور پر یا خود کار طریقے سے?

7، اہم تعطیلات لمبی چھٹی سے پہلے، کیا ہمیں تمام پوزیشن صاف کرنے کی ضرورت ہے یا ان میں سے کچھ کو کم کرنا ہے۔

مارکیٹ کی انتہائی صورتحال

1، قلیل مدتی قیمتوں میں اتار چڑھاؤ قیمت کی قیمت اچانک بہت بڑا بڑھتی ہے اور گرتی ہے (سیاہ بچھو کی صورت حال) وغیرہ، ان حالات سے نمٹنے کے لئے کس طرح (جیسا کہ شبیہہ میں دکھایا گیا ہے، سوئس فرانک سیاہ بچھو واقعہ).

2، لیکویڈیٹی کا خطرہ اگر دوسری طرف ٹریڈنگ کی سمت کے آرڈر کی گہرائی میں آپ کی رقم نہیں ہے ، لیکن آپ کو فوری طور پر عملدرآمد کرنے کی ضرورت ہے۔ خاص طور پر اگر غیر اہم اجناس کا مستقبل کا معاہدہ بہت کم ہوتا ہے تو ، مارکیٹ میں قیمت کودنا آسان ہے۔ جب قیمت میں کمی بڑی ہوتی ہے تو اس سے کیسے نمٹا جائے۔

3، مختلف قسم کی تجارت کے قوانین میں تبدیلی رات کے وقت کی مارکیٹ میں خام مال کے فیوچر کی اقسام شامل کی جاتی ہیں اور کرپٹو ٹریڈنگ ہوتی ہے24⁄7. مارجن ریشو میں اضافہ ہوتا ہے، اور کمیشن فیس میں اضافہ ہوتا ہے، خاص طور پر قلیل مدتی ٹریڈنگ کی حکمت عملی، جو ان تبدیلیوں کے لئے بہت حساس ہے.

4، تجارتی ماحول کا خطرہ مثال کے طور پر: اچانک بجلی کی بندش، نیٹ ورک کا منقطع ہونا، کمپیوٹر کی ناکامی، سافٹ ویئر کا بند ہونا، بینک ٹرانسفر کی معطلی، قدرتی آفات وغیرہ، جب ایسا ہوتا ہے تو اس سے کیسے نمٹا جائے۔

مذکورہ بالا معاملے میں ، واقع ہونے کا امکان چھوٹا ہے ، یا تقریبا ناممکن ہے۔ لیکن اگر چیزیں ہوسکتی ہیں تو ، وہ ہوں گی۔ ان مفروضوں کو بنانا اور ان سے بچنا بہت ضروری ہے۔

نفسیاتی تعمیر

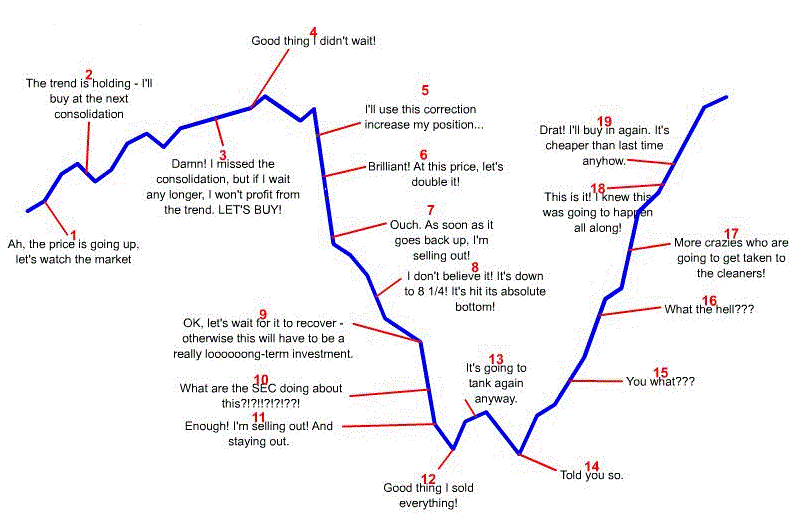

ٹریڈنگ میں عام طور پر تین اہم نفسیاتی جذبات لالچ ، خوف اور خوش قسمتی ہیں۔ سرمایہ کاروں کو مختلف مراحل میں مذکورہ بالا تین جذبات کو کنٹرول کرنے اور یہاں تک کہ استعمال کرنے کے لئے ایک مضبوط تجارتی نفسیات کے نظام کی ضرورت ہوتی ہے۔

آپ کو آرڈر دینے سے پہلے مستقبل کے لئے ایک مجموعی توقع ہونی چاہئے ، جس میں مارکیٹ کی توقعات اور مختلف قسم کی نفسیاتی توقعات شامل ہیں۔ مارکیٹ کی توقعات میں مارکیٹ کے مقام اور مستقبل کی سمت کے لئے ایک واضح ہدف ہوتا ہے۔ مختلف قسم کی توقعات اس کے موجودہ مقام پر مختلف قسم کے تجارتی مواقع اور رسک پروفائل سے مراد ہیں۔ مذکورہ نفسیاتی بنیاد کے بغیر ، کچھ بھی نہیں کیا جاسکتا ہے۔

حقیقی مارکیٹ ٹریڈنگ کا پورا عمل مسلسل تجزیہ ، اصلاح اور عمل درآمد کا عمل ہے۔ تجارتی مدت کے دوران ، بہت سارے لین دین نہیں ہوتے ہیں ، اور زیادہ تر ٹریکنگ اور برداشت ہوتی ہے۔ یہ ذہنی حالت کا جامع جائزہ لینے اور انسانی فطرت کی جانچ کرنے کا عمل ہے۔ لین دین کے عمل کے دوران تاجروں کی مختلف عادات کا انکشاف اور توسیع ہوگی۔ صرف مسلسل سیکھنے اور سبق کے بعد سبق کا خلاصہ کرنے سے ہی ہم انسانی فطرت کی مشترکات اور نفسیاتی کمزوریوں پر قابو پا سکتے ہیں۔

خلاصہ

خلاصہ یہ کہ ، نام نہاد تجارتی حکمت عملی دراصل اس طرح کی ہے۔ جب اس کا کامل رخ ہوتا ہے اور جب یہ نامکمل ہوتا ہے تو ، ہم اس بات کی پیمائش کرسکتے ہیں کہ آیا تجارتی حکمت عملی معقول ہے۔ ہم صرف اس کے کامل رخ کو نہیں دیکھ سکتے ، اور نہ ہی اس کے خراب رخ کو دیکھ سکتے ہیں۔ ایک طرف ، حکمت عملی کی سالمیت کا تجزیہ کرنا زیادہ ضروری ہے۔

آخر میں، حکمت عملی کی خصوصیات کے مطابق، ٹریڈر کی اپنی شخصیت اور مالی صورتحال کے ساتھ مل کر اس بات کا اندازہ کرنے کے لئے کہ آیا یہ حکمت عملی خود کے لئے موزوں ہے، اگر یہ خود کے لئے موزوں ہے، تو یہ ضروری ہے کہ اس کا مکمل اندازہ لگایا جائے کہ اس کے برقرار رہنے کا امکان کتنا ہے، بدترین نتائج کو پہلے سے ہی منصوبہ بندی کرنا ضروری ہے، اگر آپ نے سب سے زیادہ سوچا ہے کہ بدقسمتی سے، آپ اب بھی اسے لے سکتے ہیں، پھر عمل درآمد کا امکان نسبتا بڑا ہے.

یاد رکھیں، ٹریڈنگ میں، اعتماد آپ کی اندرونی شناخت سے آتا ہے، اور اعتماد صحیح ٹریڈنگ فلسفہ سے آتا ہے!

اگلے سیکشن کا نوٹس

یہ مضمون پہلے باب کا آخری ہے۔ اگلے باب میں ، ہم مزید وضاحت کے لئے مقداری تجارتی ٹولز پر توجہ مرکوز کریں گے ، بشمول: مقداری ٹولز کا جامع تعارف ، مقداری تجارتی نظام کو تشکیل دینے کا طریقہ ، عام API وضاحتیں ، اور تجارتی نظام کو مقداری بنانے کا طریقہ۔ اس پر حکمت عملی لکھیں۔

اسکول کے بعد کی مشقیں

- کیا رجحان پر مبنی تجارتی حکمت عملی میں اعلی اتار چڑھاؤ یا کم اتار چڑھاؤ کا انتخاب کرنا چاہئے؟

- تجارتی احکامات کی اقسام کیا ہیں؟

- ڈی ای ایکس ایکسچینجز کی مقداری مشق (2) -- ہائپر لیکویڈ صارف گائیڈ

- ڈی ای ایکس ایکسچینج کی مقدار سازی کی مشقیں ((2) -- Hyperliquid استعمال کرنے کا رہنما

- ڈی ای ایکس ایکسچینجز کی مقداری مشق (1) -- ڈی وائی ڈی ایکس وی 4 صارف گائیڈ

- کریپٹوکرنسی میں لیڈ لیگ ثالثی کا تعارف (3)

- ڈی ای ایکس ایکسچینج کی کوانٹیٹیشن پریکٹس ((1) -- dYdX v4 استعمال کرنے کا رہنما

- ڈیجیٹل کرنسیوں میں لیڈ لیگ سوٹ کا تعارف (3)

- کریپٹوکرنسی میں لیڈ لیگ اربیٹریج کا تعارف (2)

- ڈیجیٹل کرنسیوں میں لیڈ لیگ سوٹ کا تعارف ((2)

- ایف ایم زیڈ پلیٹ فارم کی بیرونی سگنل وصولی پر بحث: حکمت عملی میں بلٹ ان ایچ ٹی پی سروس کے ساتھ سگنل وصول کرنے کے لئے ایک مکمل حل

- ایف ایم زیڈ پلیٹ فارم کے بیرونی سگنل وصول کرنے کا جائزہ: حکمت عملی بلٹ میں HTTP سروس سگنل وصول کرنے کا مکمل نظام

- کریپٹوکرنسی میں لیڈ لیگ اربیٹریج کا تعارف (1)

- 4.1 جاوا اسکرپٹ زبان کا فوری آغاز

- 3.5 بصری پروگرامنگ زبان تجارتی حکمت عملیوں کا نفاذ

- 3.4 بصری پروگرامنگ کا فوری آغاز

- 3.3 ایم زبان میں حکمت عملیوں کو کیسے لاگو کیا جائے

- 3.2 ایم زبان کے ساتھ شروع کرنا

- 3.1 مقداری تجارتی پروگرامنگ زبان کا اندازہ

- 2.4 ایف ایم زیڈ کوانٹ پلیٹ فارم پر تجارتی حکمت عملی کیسے لکھیں

- 2.3 API کی عام وضاحتیں

- 2.2 ایف ایم زیڈ کوانٹ ٹریڈنگ سسٹم کی تشکیل کا طریقہ

- 2.1 مقداری تجارتی آلے کا تعارف

- 1.3 مقداری تجارت کے لیے کیا ضروری ہے؟

- 1.2 کیوں مقداری تجارت کا انتخاب کریں

- 1.1 مقداری تجارت کیا ہے؟

- ایف ایم زیڈ کوانٹ کوانٹیٹیو ٹریڈنگ فوری آغاز

- ایکسچینج میں نقائص کا تجزیہ

- کیا آپ کو معلوم ہے کہ آپ کوڈ لکھنے کی ضرورت کے بغیر ٹرانزیکشن کی مقدار کو بڑھا سکتے ہیں؟

- کثیر پلیٹ فارم ہیجنگ استحکام ثالثی کی حکمت عملی کا آسان ورژن (صرف مطالعہ کے مقصد کے لئے)

- دیر سے شیئرنگ، 2014 میں 5 فیصد روزانہ کی آمدنی حاصل کرنے والے ہائی فریکوئنسی روبوٹ کو عوامی سطح پر پیش کیا گیا