ٹائیکون نے الگورتھم ٹریڈنگ کا انکشاف کیا: ایف ایم زیڈ کوانٹ پلیٹ فارم مارکیٹ بنانے والا حکمت عملی

مصنف:FMZ~Lydia, تخلیق: 2023-01-29 11:41:22, تازہ کاری: 2024-12-24 20:24:25

ڈیجیٹل کرنسی الگورتھم ٹرانزیکشن گائیڈ

اس مضمون میں ، ہم کینیڈا کی کرنسی میں ٹریڈنگ الگورتھم کے ڈیزائن اور نفاذ پر تبادلہ خیال کریں گے۔ خاص طور پر ، ہم عملدرآمد الگورتھم ، مارکیٹ بنانے والے الگورتھم اور مارکیٹ مائکرو اسٹیکچر کے متعدد تحفظات پر توجہ مرکوز کرتے ہیں۔ ہم نے نظریہ سے عملی انحراف کا بھی مطالعہ کیا ، خاص طور پر کریپٹوکرنسی مارکیٹ کی خصوصیات سے نمٹنے میں۔

الگورتھم چلائیں

عملدرآمد الگورتھم کا مقصد پورٹ فولیو کی حالت کو مختلف حالتوں میں تبدیل کرنا ہے ، جبکہ اس کے اخراجات کو کم سے کم کرنا ہے۔ مثال کے طور پر ، اگر آپ بی ٹی سی یو ایس ڈی کے نمائش کی شرح میں 1000 فیصد اضافہ کرنا چاہتے ہیں تو ، آپ فوری طور پر مارکیٹ آرڈرز کو بٹ ایم ای ایکس ٹریڈنگ چینل میں داخل نہیں کرنا چاہتے ہیں ، جس کے نتیجے میں بڑی تعداد میں سلائیڈنگ پوائنٹس پیدا ہوتے ہیں۔ اس کے برعکس ، آپ متعدد مختلف تبادلے کے مارکیٹ اور حد آرڈر امتزاج کے ذریعے آہستہ آہستہ اپنی مطلوبہ پوزیشن حاصل کرنے پر غور کرسکتے ہیں۔

عملدرآمد الگورتھم میں عام طور پر 3 پرتیں ہوتی ہیں: مائکرو ٹریڈر ، مائکرو ٹریڈر اور سمارٹ روٹر۔

میکرو ٹریڈر کی پرت بڑے ابتدائی احکامات یا پیرنٹ آرڈرز کو چھوٹے چھوٹے احکامات میں تقسیم کرتی ہے جو وقت پر محیط ہوتے ہیں۔ دراصل ، یہ پورے الگورتھم کا شیڈولنگ حصہ ہے۔ وی ڈبلیو اے پی ، ٹی ڈبلیو اے پی ، اور پی او وی میکرو ٹریڈر الگورتھم کی عام اور آسان مثالیں ہیں۔ عام طور پر ، مارکیٹ کے اثرات کے بہت سے مختلف ماڈل موجود ہیں جن کا استعمال پیچیدہ میکرو ٹریڈر کی پرتوں کو ڈیزائن کرنے کے لئے کیا جاسکتا ہے۔ مارکیٹ کے اثرات کے ماڈل کا ڈیزائن عمل درآمد پر مارکیٹ کے ردعمل پر مرکوز ہے۔ کیا مارکیٹ عمل درآمد کے بعد برقرار رہے گی؟ یا آگے جائے گی؟ یا کچھ حد تک واپس آئے گی؟ مارکیٹ کے اثرات کے دو سب سے اہم ماڈل المگرین کرس (1999, 2000) مستقل مارکیٹ اثر ماڈل اور اوبیجو وانگ (2013) عارضی مارکیٹ اثر ماڈل ہیں۔ اس کی بنیاد پر ، عملی طور پر ، مارکیٹ مستقل اثر نہیں ہے ، لہذا اوبیزا وانگ ایوا زیادہ حقیقت پسندانہ معلوم ہوتی ہے ، اور اس کے بعد سے ، اس کی خامیوں کو حل کرنے کے لئے بہت سے نئے

توسیع شدہ پڑھنے: مارکیٹ اثر و رسوخ الگورتھمک ٹریڈنگ کے نفاذ کے بعد ختم ہونا شروع ہوتا ہے:https://arxiv.org/pdf/1412.2152.pdf.

مائیکرو ٹریڈر کی پرت اس بات کا تعین کرتی ہے کہ ہر ذیلی آرڈر کو مارکیٹ آرڈر یا حد آرڈر کے طور پر انجام دیا جائے ، اور اگر یہ حد آرڈر ہے تو ، کس قیمت کی وضاحت کی جانی چاہئے۔ مائیکرو ٹریڈر ڈیزائن کے بارے میں بہت کم ادب موجود ہے ، کیونکہ ذیلی آرڈرز کا سائز عام طور پر پوری مارکیٹ کا ایک چھوٹا سا حصہ ہوتا ہے ، لہذا اسے کیسے نافذ کیا جائے یہ اہم نہیں ہے۔ تاہم ، ڈیجیٹل کرنسی مارکیٹ مختلف ہے ، کیونکہ لیکویڈیٹی بہت کم ہے ، اور عملی طور پر عام سائز کے ذیلی آرڈرز کے ل even بھی ، سلائڈنگ پوائنٹ بہت واضح ہے۔ مائیکرو ٹریڈر کا ڈیزائن عام طور پر وقت اور گہرائی ، قطار کی پوزیشن اور مارکیٹ مائیکرو ساخت کی دیگر خصوصیات پر مرکوز ہوتا ہے۔ مارکیٹ آرڈر (جو کہ اگر ہم تاخیر کو نظرانداز کرتے ہیں تو حد آرڈر کے برابر ہے) کے عملدرآمد کی ضمانت دی جاسکتی ہے ، لیکن حد آرڈر کی کوئی ضمانت نہیں ہے۔ اگر آپ عملدرآمد کی ضمانت نہیں دے سکتے ہیں تو ، آپ میکرو ٹریڈر کے ذریعہ طے شدہ تجارتی منصوبے سے پیچھے

سمارٹ روٹر کی پرت فیصلہ کرتی ہے کہ کس طرح مختلف تبادلے میں آرڈر کو براہ راست کرنا ہے۔ مثال کے طور پر ، اگر کرکن میں 60٪ لیکویڈیٹی ہے اور جی ڈی اے ایکس (کوئن بیس پروپرائم) میں 40٪ لیکویڈیٹی ہے تو کسی مخصوص قیمت کی سطح پر ، پھر مائکرو ٹریڈر کو کرکن اور جی ڈی اے ایکس تبادلے میں بالترتیب 60٪ اور 40٪ پر آرڈر درآمد کرنا چاہئے۔

اب آپ یہ کہہ سکتے ہیں کہ مارکیٹ میں ثالث اور مارکیٹ بنانے والے ایک تبادلے سے دوسرے تبادلے میں لیکویڈیٹی منتقل کرتے ہیں ، لہذا اگر آپ کرکن میں آدھے آرڈرز پر عمل درآمد کرتے ہیں اور کچھ سیکنڈ انتظار کرتے ہیں تو ، آربرز اور اسٹیٹ آربرز سے کچھ لیکویڈیٹی کو کرکن میں جی ڈی اے ایکس کی لیکویڈیٹی میں شامل کیا جائے گا ، اور آپ باقی کام کو اسی طرح کی قیمت پر مکمل کرسکتے ہیں۔ تاہم ، اس معاملے میں بھی ، آربرز آپ سے اپنے منافع کے لئے اضافی فیس وصول کریں گے اور اپنے ہیجنگ کے اخراجات کو کرکن کی مارکیٹ بنانے کی فیس میں منتقل کریں گے۔ اس کے علاوہ ، کچھ مارکیٹ کے شرکاء کے ذریعہ جاری کردہ احکامات کی تعداد اس پیمانے سے تجاوز کرتی ہے جو وہ متعدد تبادلے پر انجام دینا چاہتے ہیں ، اور نقصان کو روکنے کے بعد اضافی پیمانے کو منسوخ کردیا جائے گا۔

آخر میں ، یہ بہتر ہے کہ آپ کا اپنا مقامی سمارٹ روٹر ہو۔ اس مقامی سمارٹ روٹر میں تیسری پارٹی کے سمارٹ روٹر خدمات کے لئے تاخیر کا فائدہ بھی ہے۔ پہلے معاملے میں ، آپ براہ راست تبادلے پر روٹ کرسکتے ہیں ، جبکہ بعد کی صورت میں ، آپ کو پہلے تیسری پارٹی کی روٹر سروس کو پیغام بھیجنے کی ضرورت ہے ، اور پھر وہ آپ کا آرڈر تبادلے پر بھیجتے ہیں (اس کے علاوہ ، آپ کو تیسری پارٹی کو روٹر فیس ادا کرنا ہوگی) ۔ مثلث کی کسی بھی دو ٹانگوں کا مجموعہ تیسری ٹانگ سے بڑا ہے۔

مارکیٹ بنانے والا الگورتھم

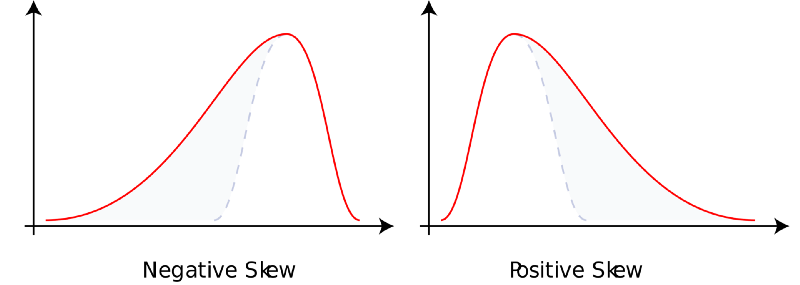

مارکیٹ بنانے کا مطلب ہے فوری طور پر دیگر مارکیٹ شرکاء کو لیکویڈیٹی اور معاوضہ فراہم کرنا۔ آپ مثبت متوقع قیمت کے بدلے میں انوینٹری کا خطرہ مول لیتے ہیں۔ آخر میں ، دو وجوہات ہیں کہ مارکیٹ بنانے والوں کو معاوضہ کیوں ملتا ہے۔ سب سے پہلے ، مارکیٹ وصول کنندگان کو وقت کی ترجیح ہے اور انہیں فوری ضرورت ہے۔ اس کے بدلے میں ، لیکویڈیٹی کی سہولت فراہم کرنے والے مارکیٹ بنانے والے اپنی کم وقت کی ترجیح اور صبر کی معاوضہ دے سکتے ہیں۔ دوسرا ، مارکیٹ بنانے والوں کا پی این ایل منافع بائیں طرف جھکا ہوا ہے ، اور زیادہ تر تاجروں کا عام طور پر دائیں طرف جھکا ہوا ترجیح ہے۔ دوسرے الفاظ میں ، مارکیٹ بنانے والے جوئے بازی کی مارکیٹ ، جوئے بازی کے اڈوں ، انشورنس کمپنیوں اور قومی لاٹری میں جوئے بازی کی کمپنیوں کی طرح ہیں۔ وہ اکثر چھوٹے حصے جیتتے ہیں ، لیکن وہ عام طور پر بڑے حصے نہیں کھوتے ہیں۔ غیر متوقع واپسی کی معاوضہ کے طور پر ، مارکیٹ بنانے والوں کو متوقع قیمت کے لئے معاوضہ دیا جاتا ہے۔

توسیع شدہ پڑھنے: skewness:https://en.wikipedia.org/wiki/Skewness.

اعلی سطح کے نقطہ نظر سے ، حد کے احکامات دوسرے بازاروں میں مفت اختیارات ہیں۔ باقی بازاروں کو حد کے حکم کی حد کی قیمت پر اثاثے خریدنے یا فروخت کرنے کا حق ہے لیکن اس کی ذمہ داری نہیں ہے۔ ایسی مارکیٹ میں جہاں معلومات مکمل طور پر معلوم ہوتی ہے ، کوئی بھی مفت اختیارات فروخت نہیں کرے گا۔ اس کی وجہ یہ ہے کہ مجموعی طور پر مارکیٹ مکمل طور پر معلوم معلومات والی مارکیٹ نہیں ہے اور مفت اختیارات فروخت کرنے کا کبھی احساس نہیں ہوگا۔ دوسری طرف ، اگر مارکیٹ کی معلومات مکمل طور پر نامعلوم ہیں تو ، خطرہ غیر جانبدار مارکیٹ بنانے والے ان مفت حد کے آرڈر کے اختیارات کو تھوڑی قیمت کے فرق کے ساتھ فروخت کرنے کو تیار ہیں ، کیونکہ تمام لین دین شور ہیں۔ ظاہر ہے ، حقیقی مارکیٹ کے شرکاء مخلوط ہیں ، اور ہر شرکاء کو معلوم اور نامعلوم معلومات کی ایک منفرد ڈگری حاصل ہے۔

مارکیٹ سازوں کے الگورتھم کو ڈیزائن کرتے وقت ، تین نظریات پر غور کرنا ضروری ہے: مارکیٹ ساز ، مارکیٹ کے شرکاء اور دیگر مارکیٹ ساز۔

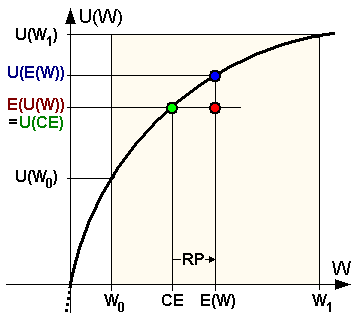

مارکیٹ بنانے والوں کے اپنے خیالات ان کی انوینٹریز سے ظاہر ہوتے ہیں۔ اگر آپ کے پاس پہلے سے ہی بہت زیادہ اثاثہ خطرہ ہے تو ، آپ اپنی قیمت کو کم کرسکتے ہیں ، اور اس کے برعکس۔ آپ دو مختلف وجوہات کی بناء پر ایسا کرتے ہیں۔ سب سے پہلے ، بطور کمپنی ، آپ کے پاس خطرہ سے نفرت کی ایک خاص ڈگری ہے (شاید افراد سے کم ، لیکن آپ کی کرنسی کی افادیت کا منحنی خطوط اب بھی کھوکھلا ہے۔)

اس افادیت کے فنکشن کی شکل میں بہت سی ڈھانچے ہیں (جیسے CARA ، CRRA ، اور HARA ، وغیرہ) ۔ دوسرا ، مارکیٹ میں غیر فعال لیکویڈیٹی فراہم کنندہ کی حیثیت سے ، آپ کو منفی انتخاب کے خطرے کا سامنا کرنا پڑے گا۔ مثبت لیکویڈیٹی وصول کنندگان کو معلوم ہوسکتا ہے کہ آپ کے پاس کیا نہیں ہے ، یا آپ سے زیادہ ہوشیار ہوں۔ یہ بنیادی طور پر مارکیٹ میں مفت اختیارات فروخت کرنے کا معاملہ ہے۔

اس کے علاوہ ، یہاں تک کہ مکینیکل آپریشن کی سطح پر ، مارکیٹ پرائس آرڈر کے ساتھ مارکیٹ آرڈر بھی مارکیٹ کی قیمت پر قیمتوں کا تعین کرنے کے راستے میں قیمت کو کم کرے گا ، اور اعلی کوٹیشن والے مارکیٹ آرڈر کی قیمت مارکیٹ کی قیمت پر ہوگی۔ کسی بھی لین دین کے عین مطابق لمحے میں ، آپ ہمیشہ غلط طرف ہوتے ہیں۔ اس کے علاوہ ، مارکیٹ بنانے والوں کی قیمتوں کا تعین مارکیٹ پر غیر فعال اثر پڑے گا۔ دوسرے الفاظ میں ، غیر بھرے ہوئے آرڈر بک میں آرڈر بھیجنے کا عمل کم از کم مارکیٹ کو آپ سے دور رکھے گا۔

توسیع شدہ پڑھنے: خطرے سے بچنے کا فنکشن:https://en.wikipedia.org/wiki/Risk_aversion.

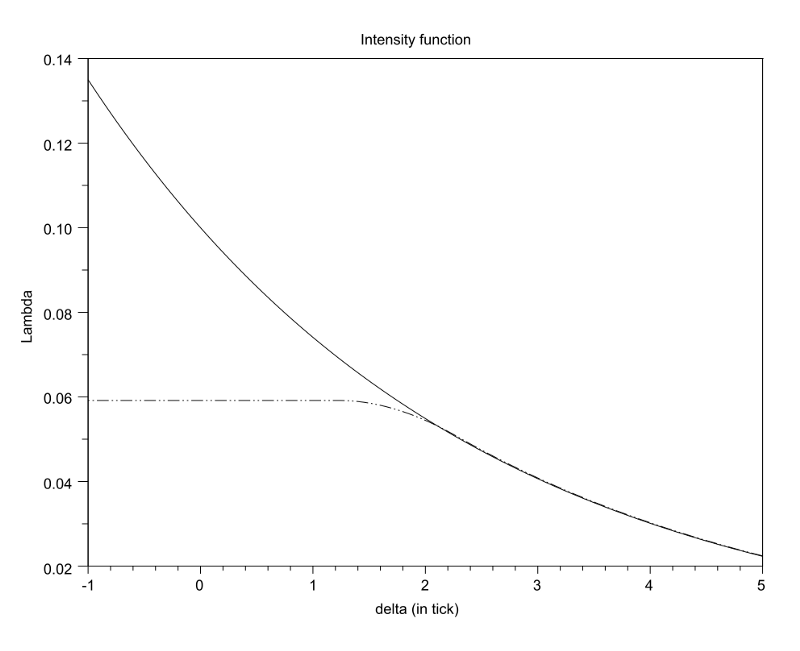

مارکیٹ ریسیور کا نظریہ آرڈر کے بہاؤ سے ظاہر ہوتا ہے۔ گہرائی کے فنکشن کے طور پر آرڈر کی آمد کی حجم وزن کی تعدد میں کچھ اہم خصوصیات ہونی چاہئیں۔

اس کا کام یہ ہونا چاہئے:

-

- کم ہو رہا ہے،

-

- مخروط شکل (یہ بدیہی طور پر وضاحت کرنا مشکل ہے ، لیکن یہ تجربے میں واضح ہے) ،

-

- جب گہرائی لامحدود ہوجاتی ہے اور غیر معمولی طور پر صفر ہوجاتی ہے تو ، کچھ فارمولوں کو اس طاقت کے فنکشن کی ضرورت ہوتی ہے کہ وہ دو لگاتار اوقات کے لئے مختلف ہو۔ یہ ایک عمدہ اور معقول مفروضہ ہے ، لیکن یہ آخر میں ضروری نہیں ہے۔ اس کے علاوہ ، آرڈر بک کے اوپری حصے سے گہرائی یا فاصلے کا حساب کتاب کرنے کے بارے میں مختلف فارمولے موجود ہیں۔ آپ عام طور پر کچھ

معقول درمیانی قیمت یا ہر متعلقہ تجارتی پارٹی کی بہترین قیمت کا استعمال کرسکتے ہیں۔ دونوں طریقوں کے مابین مختلف تجارت موجود ہیں ، اور ہم یہاں ان پر تبادلہ خیال نہیں کریں گے۔

- جب گہرائی لامحدود ہوجاتی ہے اور غیر معمولی طور پر صفر ہوجاتی ہے تو ، کچھ فارمولوں کو اس طاقت کے فنکشن کی ضرورت ہوتی ہے کہ وہ دو لگاتار اوقات کے لئے مختلف ہو۔ یہ ایک عمدہ اور معقول مفروضہ ہے ، لیکن یہ آخر میں ضروری نہیں ہے۔ اس کے علاوہ ، آرڈر بک کے اوپری حصے سے گہرائی یا فاصلے کا حساب کتاب کرنے کے بارے میں مختلف فارمولے موجود ہیں۔ آپ عام طور پر کچھ

مزید برآں ، ایک اور نامعلوم عنصر یہ ہے کہ

اس کے علاوہ ، ایک ہی آرڈر بک کی شکل والے دو معاملات پر غور کرتے ہوئے ، مؤخر الذکر آرڈر بک کی بہترین بولی اس بات کی نشاندہی کرے گی کہ منصفانہ قیمت پچھلی آرڈر بک کی بہترین بولی سے کم ہے۔ ایک اور سوال یہ ہے کہ آیا آرڈر بک کی تاریخ اہم ہے۔ اگر ایسا ہے تو ، کیا ہمیں قیمت کے وقت یا لین دین کے حجم کے وقت پر گہری توجہ دینی چاہئے؟ لہذا مارکیٹ فلو کی خصوصیات پر غور کرتے ہوئے ، مارکیٹ بنانے والوں کے بہترین قیمت کی حد کا آرڈر کہاں رکھنا چاہئے؟ اگر آپ آرڈر بک کے اوپری حصے میں گہرائی کو سخت کرتے ہیں تو ، آپ کے گہرائی کے آرڈر بہت زیادہ ہوں گے ، لیکن وہ ہر بار بہت کم ہیں۔ اگر آپ آرڈر بک کے نیچے گہرائی کو سخت کرتے ہیں تو ، آپ کے گہرے آرڈر کم ہوں گے ، لیکن ہر بار بہت سارے ہیں۔

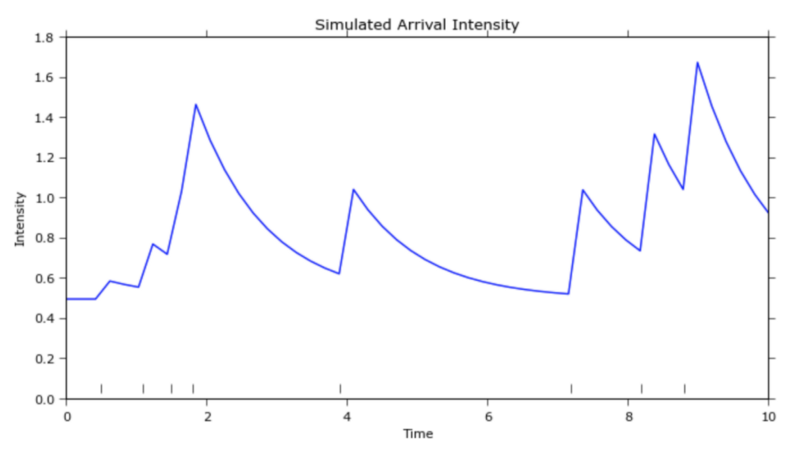

یہ دراصل ایک منفرد عالمی زیادہ سے زیادہ کے ساتھ ایک convex اصلاح مسئلہ ہے. غور کرنے کے لئے ایک اور عنصر یہ ہے کہ آرڈر کا بہاؤ وقت کے ساتھ ساتھ پہنچتا ہے ، جو

توسیع شدہ پڑھنے: گہرائی کے سلسلے میں آرڈر کی آمد کی شدت (https://arxiv.org/pdf/1204.0148.pdf).

توسیع شدہ پڑھنا: ہاکس عمل (http://jheusser.github.io/2013/09/08/hawkes.html)

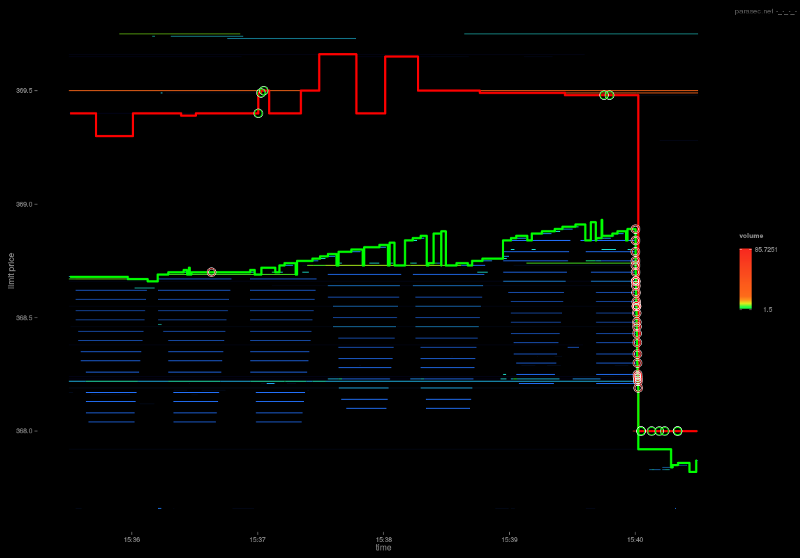

دوسرے مارکیٹ بنانے والوں کے خیالات کی نمائندگی آرڈر بک سے ہوتی ہے ، جو دوسرے مارکیٹ بنانے والوں کی کچھ معلومات ظاہر کرتی ہے۔ آرڈر بک کے اوپری حصے کے قریب خریداری کی قیمت فروخت کی قیمت سے زیادہ ہے ، اس سے یہ ظاہر ہوتا ہے کہ دوسرے مارکیٹ بنانے والے خریدنے کے بجائے فروخت کرنے کے لئے زیادہ تیار ہیں۔ ان مارکیٹ بنانے والوں کے پاس پہلے ہی غیر متوازن انوینٹری بیک لوگ کی ایک بڑی مقدار ہوسکتی ہے ، یا وہ صرف یہ سوچتے ہیں کہ قیمتوں میں مختصر مدت میں اضافے کے بجائے گرنے کا زیادہ امکان ہے۔ دونوں صورتوں میں ، مارکیٹ بنانے والے کی حیثیت سے ، آپ چارٹ آرڈر بک کے انحراف کے مطابق کوٹیشن کو ایڈجسٹ کرسکتے ہیں۔

اس کے علاوہ ، آپ کو اکثر یہ

توسیع شدہ پڑھنا:http://parasec.net/transmission/order-book-visualisation/

آخر میں ، طویل مدتی واقفیت کا اشارہ مارکیٹ بنانے والے الگورتھم پر بھی لاگو ہوسکتا ہے ، جہاں مارکیٹ بنانے والے الگورتھم کا مقصد اب انوینٹری کی سطح کو برقرار رکھنا یا تبدیل نہیں کرنا ہے ، بلکہ اس کو حقیقت بنانے کے ل some کچھ طویل مدتی اہداف اور اس سے متعلق انحرافات پر غور کرنا ہے۔

رفتار

رفتار دو اہم وجوہات کی بناء پر اہم ہے۔ پہلا ، آپ منسوخ کرنے سے پہلے آرڈر کی کتاب میں آرڈر بند کرسکتے ہیں۔ دوسرا ، آپ آرڈر کی کتاب میں آرڈر کو اس کے بھرنے سے پہلے منسوخ کرسکتے ہیں۔ دوسرے الفاظ میں ، آپ ہر وقت آرڈر بھرنے اور منسوخ کرنے میں پہل کرنا چاہتے ہیں۔ ثالثی کے الگورتھم (فعال) اور عمل درآمد کے الگورتھم (فعال) سابقہ کی زیادہ پرواہ کرتے ہیں ، جبکہ مارکیٹ بنانے والے الگورتھم (غیر فعال) مؤخر الذکر کی زیادہ پرواہ کرتے ہیں۔

عام طور پر ، اصولی طور پر ، رفتار سے سب سے زیادہ فائدہ اٹھانے والی حکمت عملی وہ ہیں جن میں سب سے آسان فیصلے کی منطق ہے۔ کوئی بھی پیچیدہ منطق یقینی طور پر سفر کے وقت کو سست کردے گی۔ ان پیچیدہ اقسام کی الگورتھمک حکمت عملی تجارتی دنیا میں فارمولا 1 ریسنگ کاریں ہیں۔ ڈیٹا کی توثیق ، سیکیورٹی چیک ، ہارڈ ویئر کی ترتیبات ، اور ترتیب کے طریقوں سے محروم ہوسکتے ہیں ، سبھی رفتار کی خاطر۔ او ایم ایس ، ای ایم ایس اور پی ایم ایس (پورٹ فولیو مینجمنٹ سسٹم) کو چھوڑ دیں اور جی پی یو پر حساب کتاب کی منطق کو براہ راست اسی تبادلے کے بائنری اے پی آئی انٹرفیس سے مربوط کریں۔ ایک تیز اور خطرناک کھیل۔

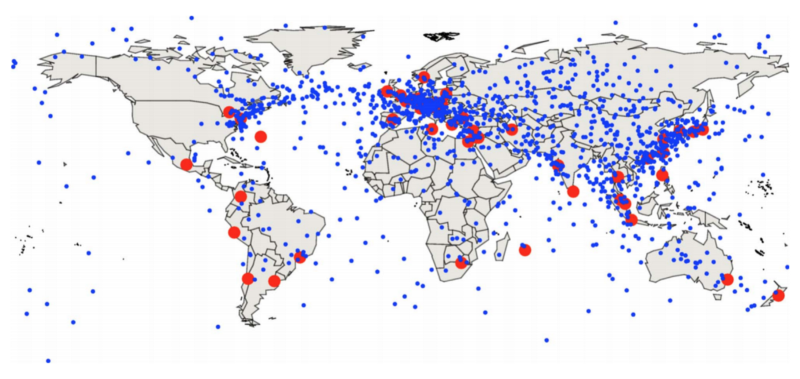

ایک اور قسم کی رفتار سے متعلق حکمت عملی ، شماریاتی ثالثی کی حکمت عملی کے سلسلے میں ، سرور اصل میں ایک ہی تبادلے کے ساتھ شریک ہونے کے بجائے متعدد تبادلے میں واقع ہے۔ اگرچہ وہ کسی ایک تبادلے سے تیز ترین ڈیٹا نہیں ہوں گے ، لیکن وہ قیمتیں حاصل کریں گے اور وہ کسی بھی دوسری حکمت عملی سے پہلے متعلقہ اور کنکشن ڈیٹا پر کارروائی کرسکتے ہیں۔

توسیع شدہ پڑھنا: دنیا کی سب سے بڑی اسٹاک ایکسچینج کا بہترین انٹرمیڈیٹ ٹریڈنگ نوڈ مقام (https://www.alexwg.org/publications/PhysRevE_82-056104.pdf)

رفتار کے کھیل میں ، فاتح سب کچھ لیتا ہے۔ اگر سب سے آسان مثال میں ، اگر کوئی ثالثی کا موقع موجود ہے تو ، جو بھی ثالثی کا موقع پہلے حاصل کرسکتا ہے وہ منافع حاصل کرے گا۔ دوسری جگہ کو ٹکڑے ٹکڑے ملتے ہیں ، اور تیسری جگہ کو کچھ نہیں ملتا ہے۔ آمدنی کو پاور قانون کے مطابق تقسیم کرنے کا امکان ہے۔ (پاور قانون کے بارے میں:https://zh.wikipedia.org/wiki/冪定律)

رفتار کا کھیل بھی ایک مقابلہ ہے۔ ایک بار جب ہر کوئی آپٹیکل فائبر نیٹ ورک سے مائکروویو یا لیزر نیٹ ورک میں اپ گریڈ کر لیتا ہے تو ، ہر کوئی منصفانہ مسابقتی ماحول میں واپس آجائے گا ، اور کوئی بھی ابتدائی فائدہ تجارتی ہوجائے گا۔

قیمت میں اضافے کا سائز، پہلے سے خریداری کی ترجیح اور قطار کی پوزیشن

زیادہ تر انجن جو آرڈرز کو میچ کرتے ہیں وہ پہلے قیمت کے اصول پر عمل کرتے ہیں ، اور پھر وقت پہلے (متناسب مماثلت ایک کم عام متبادل ہے ، لیکن ہم اب ان پر غور نہیں کریں گے۔) بدتر قیمت کی حد کے آرڈر کو انجام دینے سے پہلے بہتر قیمت پر عملدرآمد کیا جائے گا۔ اسی قیمت کے ساتھ محدود قیمت کے آرڈرز کے ل the ، پہلے بھیجے گئے آرڈرز بعد میں بھیجے گئے آرڈرز سے پہلے عملدرآمد کیے جائیں گے۔

بائننس آرڈر کو 8 اعشاری مقامات تک تقسیم کرتا ہے۔ اگر لین دین کی قیمت.000001 ہے تو ،.00000001 کی قیمت لین دین کا 1٪ ہے۔ اگر لین دین کی قیمت.0001 ہے تو ،.00000001 کی قیمت 1 بی پی ایس ہے (یعنی ایک ہاپ) ۔ یہ ایک بہت بڑا فرق ہے۔ پہلے معاملے میں ، بڑے آرڈر کو چھوڑنے میں ایک مکمل نقطہ لگتا ہے ، لہذا وقت کی ترجیح زیادہ اہم ہے۔ دوسرے معاملے میں ، یہ 100 گنا سستا ہے ، لہذا قیمت کی ترجیح زیادہ اہم ہے۔

دوسرے الفاظ میں ، اگر آپ کو ٹرانزیکشن کی ترجیح حاصل کرنے کے لئے پوری رقم کا 1٪ ادا کرنا پڑتا ہے تو ، اس کے قابل نہیں ہوسکتا ہے ، کیونکہ آپ نسبتا large بڑی رقم ادا کرتے ہیں ، اور نسبتا small چھوٹی رقم سے بند ہونے کا امکان بڑھاتے ہیں ، اور قطار میں انتظار کرنا بہتر ہوسکتا ہے ، لیکن اگر آپ کو ٹرانزیکشن کی ترجیح حاصل کرنے کے لئے صرف 1 بی پی ایس ادا کرنے کی ضرورت ہے تو ، آپ ایسا کرسکتے ہیں ، کیونکہ آپ نسبتا small چھوٹی مارجن لاگت کو کم کرتے ہیں ، اس سے ایک ہی وقت میں نسبتا large بڑی تعداد میں ٹرانزیکشنز کا امکان بڑھ جاتا ہے۔ قیمت میں چھوٹی چھلانگ قیمت کی ترجیح کے لئے موزوں ہے ، جبکہ قیمت میں زیادہ چھلانگ وقت کی ترجیح کے لئے موزوں ہے۔

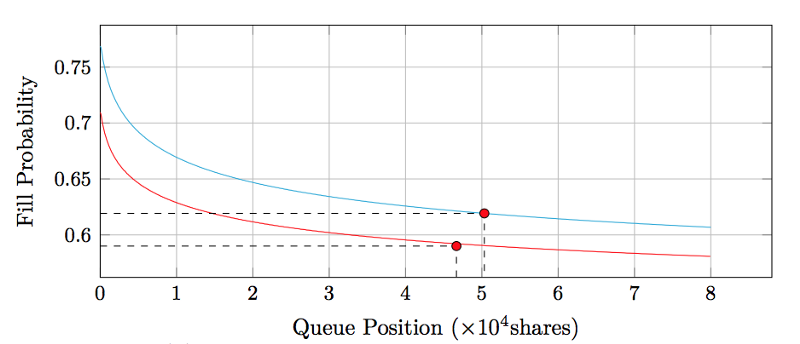

یہ قدرتی طور پر اگلے سوال کی طرف جاتا ہے: آپ کی قطار کی پوزیشن کی قدر کیا ہے؟ (توسیعی پڑھنے:https://moallemi.com/ciamac/papers/queue-value-2016.pdf)

آرڈر بک ڈیلٹا

آرڈر بک میں آرڈرز کے لین دین کی تعداد کو کم کرنے کے صرف دو طریقے ہیں: وہ یا تو رضاکارانہ طور پر منسوخ ہوجاتے ہیں یا بند ہوجاتے ہیں۔ اگر تجارتی عمل کی وجہ سے کمی واقع ہوتی ہے تو ، تجارتی عمل کی وجہ سے دیگر تمام قیمتیں بھی کم ہوجائیں گی۔ ہم ان لین دین کے ریکارڈ کو ترتیب دے کر ترتیب دے سکتے ہیں اور نشان لگا سکتے ہیں کہ آیا ہر کمی ٹرانزیکشن یا منسوخی کی وجہ سے ہے۔

بدیہی طور پر ، تجارت کا مطلب یہ ہے کہ دونوں فریق ایک مخصوص قیمت پر تجارت کرنے پر متفق ہیں ، جبکہ منسوخی کا مطلب یہ ہے کہ ایک فریق ایک مخصوص قیمت پر خریدنے یا فروخت نہ کرنے کا فیصلہ کرتا ہے۔ لہذا ، سطح پر ، ہم یہ کہہ سکتے ہیں کہ بہترین پیش کش کے ساتھ منسوخی ایک بہت ہی مضبوط اشارہ ہے کہ مارکیٹ کی قیمت مختصر مدت میں نیچے کی طرف بڑھ جائے گی ، اس کے بعد اس کے بالکل پیچھے تجارتی قیمت ہوگی۔

دوسری طرف ، آرڈر بک میں قیمت بڑھنا شروع ہوجاتی ہے۔ صرف ایک ہی امکان ہے: باقی رہ جانے والے حد کے احکامات کی تعداد میں اضافہ۔

آرڈر بک میں اضافہ اور کمی مارکیٹ کے شرکاء کی نجی مرضی کا اظہار کرتی ہے ، اس طرح قلیل مدتی قیمت کی نقل و حرکت کا اشارہ فراہم کرتی ہے۔

بہتر قیمت انڈیکس اور بہترین لین دین کی لاگت

فی الحال ، زیادہ تر قیمت انڈیکس متعدد تبادلے سے تجارتی اعداد و شمار حاصل کرتے ہیں اور حجم کے لحاظ سے وزن والی اوسط قیمت حاصل کرنے کے لئے ان کو اکٹھا کرتے ہیں۔ خاص طور پر ، ٹریڈ بلاک انڈیکس تبادلے کے وزن کے جرمانے کے طریقہ کار کو بھی بڑھا دے گا ، جو غیر فعال اور تبادلے سے بہت زیادہ انحراف کرنے والے تبادلے کے ساتھ مضبوطی سے وابستہ ہے۔ اس کے علاوہ ، ہم اور کیا بہتر کرسکتے ہیں؟

جی ڈی اے ایکس پر ، بنانے والا معاوضہ 0 بیس پوائنٹس اور لینے والا معاوضہ 30 بیس پوائنٹس ہے۔ مثال کے طور پر ، لین دین کی قیمت اس طرح دکھائی گئی ہے\(4000/BTC، جو اصل میں بیچنے والے کی فروخت کی قیمت ہے \)4000/بی ٹی سی اور خریدار کی خریداری کی قیمت\(4012/BTC. اس لین دین کی "مناسب قیمت" قریب ہونا چاہئے \)دوسری طرف ، چونکہ بٹریکس کی 25 بی پی ایس فیس سازوں اور لینے والوں دونوں پر لاگو ہوتی ہے ، لہذا اصل قیمت دکھائی جانے والی قیمت ہے۔ دوسرے الفاظ میں ،\(4000/BTC اصل میں خریدار خریدتا ہے کہ ہے \)4010/بی ٹی سی، اور بیچنے والا 3990 ڈالر/بی ٹی سی پر فروخت کرتا ہے۔ اوسط قیمت خود ڈسپلے کی قیمت ہے۔

لہذا ، قیمت کی دریافت کے نقطہ نظر سے ، لین دین کے ریکارڈ کی قیمتیں براہ راست تبادلے کے مابین موازنہ نہیں کی جاسکتی ہیں ، اور قیمت انڈیکس کی تعمیر کے بعد معیاری ہونا چاہئے جو مذکورہ بالا شرائط کو مدنظر رکھتی ہے۔ یقینا ، کچھ پیچیدہ عوامل ہیں جو لین دین کے حجم کی بنیاد پر مختلف کمیشنوں کا باعث بنتے ہیں۔ مثال کے طور پر ، کچھ تبادلے لین دین کے حجم کے مطابق بنانے والے اور بنانے والے فیسوں کو مقرر اور چارج کرتے ہیں۔ اس سے دو دلچسپ نتائج بھی اخذ ہوتے ہیں۔

سب سے پہلے ، قیمت کا پتہ لگانا محدود ہے۔ کچھ طریقوں سے ، یہ میکر اور میکر لاگت کے بارے میں تبادلے کے مابین عدم مساوات کو بھی تقویت بخشتا ہے۔ یہ فرض کرتے ہوئے کہ جی ڈی اے ایکس کے زیادہ تر اکاؤنٹس میکر اور ٹیکر فیسوں کے 0/30 بیس پوائنٹس کی سطح پر ہیں اور جی ڈی اے ایکس میں عام طور پر اس کی بی ٹی سی یو ایس ڈی آرڈر بک میں ایک پیسہ کا فرق ہوتا ہے ، ہر ٹرانزیکشن کے لئے بولی میں دکھائی جانے والی قیمت

جی ڈی اے ایکس آرڈر بک

دوسرا ، پروڈیوسروں اور صارفین کے مابین ٹیکس کے تعلقات کی طرح ، لاگت کے اثرات کے لحاظ سے بنانے والوں اور لینے والوں کے مابین ایک خاص حد تک مساوات موجود ہے۔ اگر آپ بنانے والے سے نسبتا more زیادہ چارج کرتے ہیں تو ، وہ آرڈر بک کو بڑھا دیں گے اور کچھ فیسیں لینے والے کو منتقل کردیں گے۔ اگر آپ لینے والے کے لئے نسبتا more زیادہ چارج کرتے ہیں تو ، بنانے والا آرڈر بک کو تنگ کرے گا اور بنانے والے کی فیسوں میں سے کچھ جذب کرے گا۔

یہاں ایک انتہائی صورت یہ ہے کہ آپ کو بنانے والا اتنا پسند ہے کہ آرڈر بک کو قیمت میں چھلانگ لگ جاتی ہے (جیسا کہ ہم اکثر جی ڈی اے ایکس پر دیکھتے ہیں) اور آرڈر بک کو مزید سخت نہیں کیا جاسکتا ہے۔ اس کی بنیاد پر ، اب کوئی اضافی اخراجات اب ایکسچینج پر ہی آمدنی کے نقصان کے طور پر پڑیں گے۔

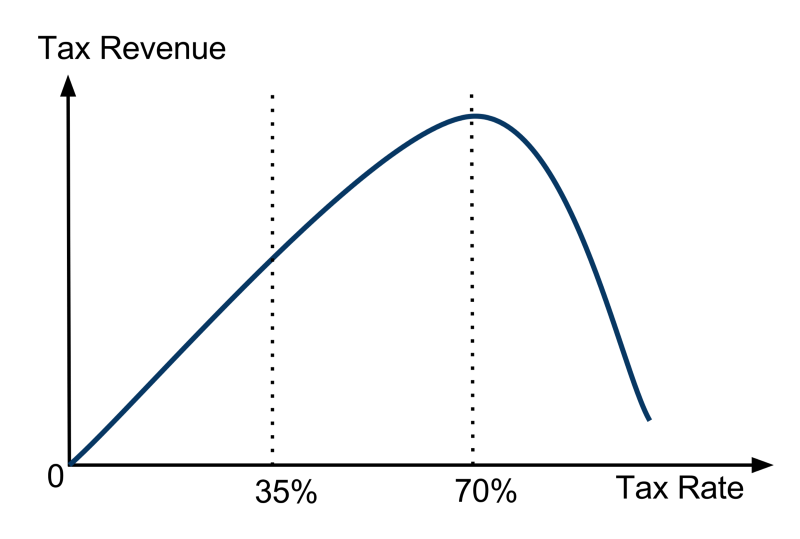

انتہائی مثال کے علاوہ ، ہم دیکھ سکتے ہیں کہ یہ اہم نہیں ہے کہ کون سی پارٹی فیس وصول کرتی ہے ، بلکہ بنانے والے اور بنانے والے کی فیسوں کا مجموعہ ہے۔ آخر میں ، لافر وکر ویین ٹیکس پالیسی کی طرح ، تبادلے کو چارجنگ پالیسی میں محصول کی اصلاح کا مسئلہ درپیش ہے۔ ہم دیکھ سکتے ہیں کہ منافع کی آمدنی ٹیکس پالیسی کے برابر ہے۔ اگر تبادلے میں کوئی فیس نہیں لی جاتی ہے تو ، انہیں آمدنی نہیں ملے گی۔ اگر تبادلے میں فیس کا 100٪ چارج ہوتا ہے تو ، کوئی لین دین نہیں ہوتا ہے ، لہذا ان کی کوئی آمدنی نہیں ہوتی ہے۔ کچھ اضافی تحقیق کے ذریعہ ، یہ واضح ہے کہ کل لاگت کی سطح پر تبادلہ آمدنی ایک منفرد زیادہ سے زیادہ فنکشن ہے۔

اصطلاح کی وضاحت: لافر وکر (https://en.wikipedia.org/wiki/Laffer_curve)

جاری رکھا جائے گا...

- ڈی ای ایکس ایکسچینجز کی مقداری مشق (2) -- ہائپر لیکویڈ صارف گائیڈ

- ڈی ای ایکس ایکسچینج کی مقدار سازی کی مشقیں ((2) -- Hyperliquid استعمال کرنے کا رہنما

- ڈی ای ایکس ایکسچینجز کی مقداری مشق (1) -- ڈی وائی ڈی ایکس وی 4 صارف گائیڈ

- کریپٹوکرنسی میں لیڈ لیگ ثالثی کا تعارف (3)

- ڈی ای ایکس ایکسچینج کی کوانٹیٹیشن پریکٹس ((1) -- dYdX v4 استعمال کرنے کا رہنما

- ڈیجیٹل کرنسیوں میں لیڈ لیگ سوٹ کا تعارف (3)

- کریپٹوکرنسی میں لیڈ لیگ اربیٹریج کا تعارف (2)

- ڈیجیٹل کرنسیوں میں لیڈ لیگ سوٹ کا تعارف ((2)

- ایف ایم زیڈ پلیٹ فارم کی بیرونی سگنل وصولی پر بحث: حکمت عملی میں بلٹ ان ایچ ٹی پی سروس کے ساتھ سگنل وصول کرنے کے لئے ایک مکمل حل

- ایف ایم زیڈ پلیٹ فارم کے بیرونی سگنل وصول کرنے کا جائزہ: حکمت عملی بلٹ میں HTTP سروس سگنل وصول کرنے کا مکمل نظام

- کریپٹوکرنسی میں لیڈ لیگ اربیٹریج کا تعارف (1)

- خوبصورت اور سادہ! 200 لائنوں کے کوڈ کے ساتھ FMZ پر Uniswap V3 تک رسائی حاصل

- جب ایف ایم زیڈ کو چیٹ جی پی ٹی کا سامنا کرنا پڑتا ہے تو ، AI کو مقداری تجارت سیکھنے میں مدد کے لئے استعمال کرنے کی کوشش

- تجارت کے 9 اصول ایک تاجر کو ایک سال سے بھی کم وقت میں ایک ہزار ڈالر سے 46،000 ڈالر کمانے میں مدد کرتے ہیں

- مقداری تجارت سے اثاثہ جات کے انتظام تک - مطلق واپسی کے لئے سی ٹی اے کی حکمت عملی کی ترقی

- ایک بٹ کوائن ٹریڈنگ روبوٹ بنائیں جو پیسہ نہیں کھوئے گا

- بقا کا راز: 19 ماہرین ڈیجیٹل کرنسی کی تجارت کے بارے میں اپنی رائے کا اشتراک کرتے ہیں

- مقداری حکمت عملی کے متوازی عملدرآمد کو لاگو کرنے کے لئے جاوا اسکرپٹ کا استعمال کریں - Go فنکشن کو احاطہ کریں

- ڈیجیٹل کرنسی میں "شینن کا شیطان" کا اطلاق

- خوبصورتی اور سادگی! 200 لائنوں کے کوڈ کے ساتھ FMZ پر Uniswap V3 تک رسائی حاصل کریں

- سٹاپ نقصان ماڈل کا اصول اور تشکیل

- مقداری تجارت میں تین ممکنہ ماڈل

- پییوٹ پوائنٹ انٹرا ڈے ٹریڈنگ سسٹم

- ڈیجیٹل کرنسی کی کوانٹیٹیو ٹریڈنگ میں ابتدائیوں کے لئے 6 آسان حکمت عملی اور طریق کار

- اوسط حقیقی رینج کا حکمت عملی فریم ورک

- ایف ایم زیڈ کوانٹ پلیٹ فارم پر ترموسٹیٹ کی حکمت عملی کا عمل اور اطلاق

- باکس تھیوری پر مبنی تجارتی حکمت عملی، خام مال کے مستقبل اور ڈیجیٹل کرنسی کی حمایت

- قیمت پر مبنی نسبتا طاقت مقداری تجارتی حکمت عملی

- تجارتی حجم کے وزن والے انڈیکس کا استعمال کرتے ہوئے تجارتی حکمت عملی

- ایف ایم زیڈ کوانٹ ٹریڈنگ پلیٹ فارم پر پی بی ایکس ٹریڈنگ حکمت عملی کا نفاذ اور اطلاق

- دیر سے شیئرنگ: بٹ کوائن ہائی فریکوئینسی روبوٹ جس میں 2014 میں روزانہ 5 فیصد واپسی ہوتی ہے