دوہری حرکت پذیر اوسط کراس اوور تیر کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-11-21 17:00:49ٹیگز:

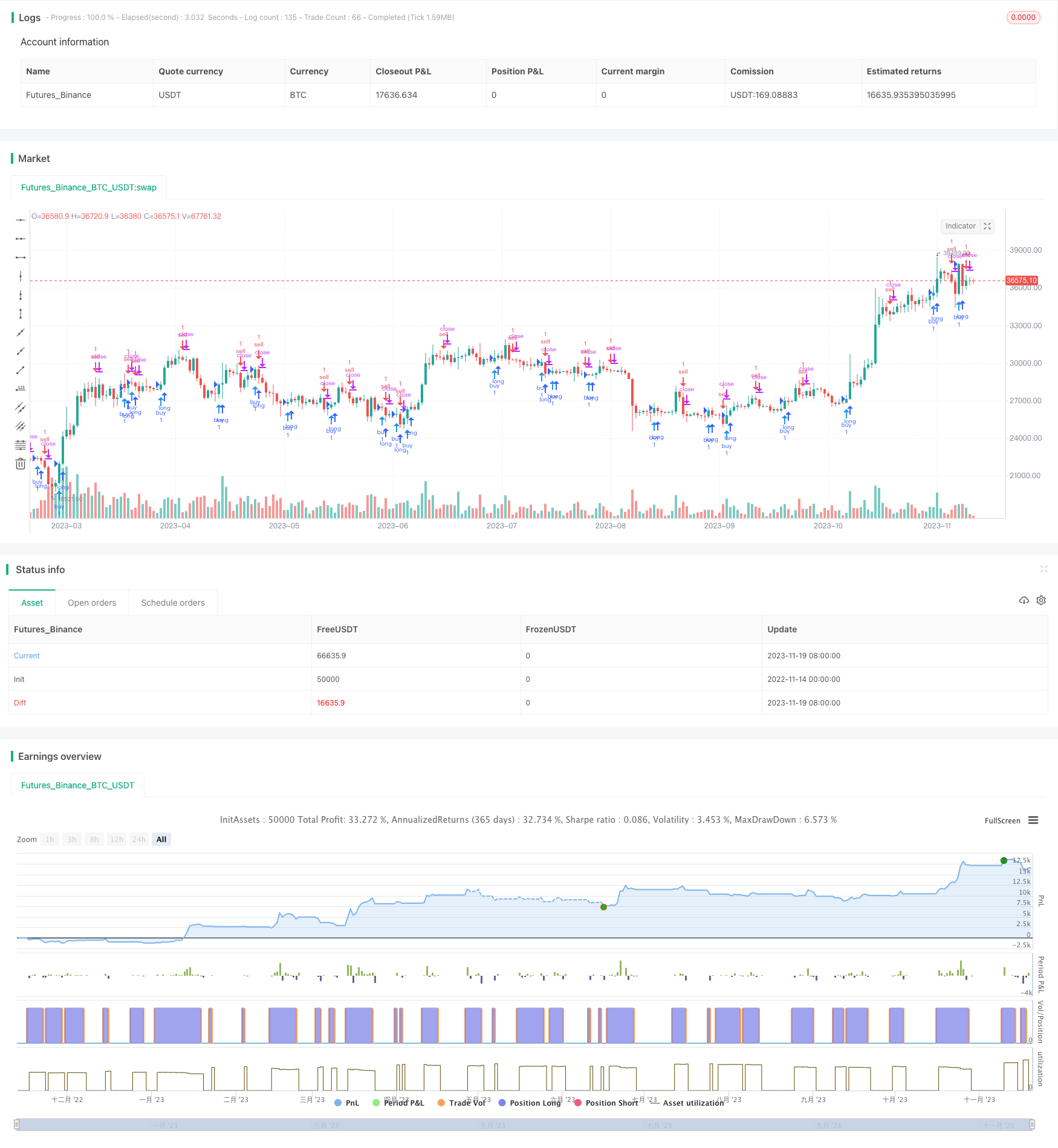

جائزہ

یہ حکمت عملی MACD اشارے کے دوہری حرکت پذیر اوسط کے کراس اوور کا حساب لگاکر خرید اور فروخت کے اشاروں کی نشاندہی کرتی ہے۔ یہ تجارتی اشاروں کی نشاندہی کرنے کے لئے چارٹ پر تیروں کو پلاٹ کرتی ہے۔

اصول

حکمت عملی سب سے پہلے فاسٹ لائن (12 پیریڈ ای ایم اے) ، سست لائن (26 پیریڈ ای ایم اے) اور ایم اے سی ڈی فرق کا حساب لگاتی ہے۔ اس کے بعد یہ تیز اور سست لائنوں کے کراس اوور کے ساتھ ساتھ ایم اے سی ڈی فرق کی مثبت / منفی قیمت کے مطابق طویل اور مختصر سگنل کا تعین کرتی ہے۔

- جب فاسٹ لائن سست لائن (گولڈن کراس) کے اوپر کراس کرتی ہے اور ایم اے سی ڈی فرق 0 سے اوپر کراس کرتا ہے تو ، یہ خریدنے کا اشارہ ہے

- جب تیز لائن سست لائن (موت کراس) سے نیچے کراس کرتی ہے اور MACD فرق 0 سے نیچے کراس کرتا ہے تو ، یہ فروخت کا اشارہ ہے

جھوٹے سگنل کو فلٹر کرنے کے لئے ، کوڈ پچھلے موم بتی کے سگنل کی بھی جانچ کرتا ہے۔ موجودہ سگنل صرف اس صورت میں متحرک ہوتا ہے جب پچھلے موم بتی کے مخالف سگنل (خرید vs فروخت یا اس کے برعکس) ہوں۔

اس کے علاوہ، چارٹ پر اشارے خریدنے اور فروخت کرنے کے لئے تیر کی شکلیں دکھائی جاتی ہیں.

فوائد

اس حکمت عملی کے فوائد میں شامل ہیں:

- دوہری حرکت پذیر اوسط کراس اوور کا استعمال رجحانات کی نشاندہی کرنے اور مارکیٹ شور کو فلٹر کرنے میں مدد کرتا ہے

- ایم اے سی ڈی فرق کو شامل کرنے سے لاپتہ تجارت اور غلط سگنل سے بچتا ہے

- تیر واضح طور پر داخلہ اور باہر کی نشاندہی

- سادہ اور آسانی سے سمجھنے والے قوانین نقل و حرکت کو آسان بناتے ہیں

خطرات اور حل

اس حکمت عملی کے کچھ خطرات:

- کراس اوورز غلط سگنل پیدا کرسکتے ہیں اور زیادہ تجارت کا سبب بن سکتے ہیں۔ غلط سگنل کو کم کرنے کے لئے پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے یا اضافی فلٹر شامل کیے جاسکتے ہیں۔

- رجحان میں حدود کو پہچاننے میں ناکام ، ممکنہ طور پر نقصانات کا باعث بنتا ہے۔ ADX جیسے رجحان کے اشارے شامل کرنے سے اس سے بچا جاسکتا ہے۔

- مقررہ قوانین بدلتی ہوئی منڈیوں کے مطابق نہیں بن سکتے۔ مشین لرننگ ممکنہ طور پر اس کو بہتر بنا سکتی ہے۔

بہتر مواقع

حکمت عملی کو بہتر بنانے کے کچھ طریقے:

- تیز رفتار لائن، سست لائن اور MACD کے لئے زیادہ سے زیادہ ترتیبات تلاش کرنے کے لئے مختلف پیرامیٹر مجموعے کی جانچ کریں

- فلٹر سگنلز کے لئے حجم بریک آؤٹ جیسے اضافی اندراج کی شرائط شامل کریں

- ایک ہی تجارت کے نقصان کو کنٹرول کرنے کے لئے سٹاپ نقصان کو شامل کریں

- خطرہ کی خواہش کا اندازہ کرنے کے لئے VIX جیسے اتار چڑھاؤ کے اشارے کا استعمال کریں

- انکولی اصلاحات پیدا کرنے کے لئے مقررہ قوانین کے بجائے مشین سیکھنے کے ماڈل کی کوشش کریں

خلاصہ

دوہری حرکت پذیر اوسط کراس اوور تیر کی حکمت عملی کافی آسان اور عملی ہے۔ دو حرکت پذیر اوسط اور ایم اے سی ڈی فرق فلٹرنگ کے کراس اوور کا استعمال کرتے ہوئے ، یہ درمیانی اور طویل مدتی رجحانات کے دوران اندراجات اور خارجی راستوں کی نشاندہی کرتا ہے ، جس سے قیمتوں میں ردوبدل سے گریز ہوتا ہے۔ تیر کے اشارے آپریشن کی واضح رہنمائی بھی فراہم کرتے ہیں۔ پیرامیٹر ٹیوننگ ، اضافی فلٹرز اور موافقت پذیر اصلاح کے ذریعے استحکام اور منافع میں مزید بہتری حاصل کی جاسکتی ہے۔

/*backtest

start: 2022-11-14 00:00:00

end: 2023-11-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

//Daniels stolen code

strategy(shorttitle="Daniels Stolen Code", title="Daniels Stolen Code", overlay=true, calc_on_order_fills=true, pyramiding=0)

//Define MACD Variables

fast = 12, slow = 26

fastMACD = ema(hlc3, fast)

slowMACD = ema(hlc3, slow)

macd = fastMACD - slowMACD

signal = sma(macd, 9)

hist = macd - signal

currMacd = hist[0]

prevMacd = hist[1]

currPrice = hl2[0]

prevPrice = hl2[1]

buy = currPrice > prevPrice and currMacd > prevMacd

sell = currPrice < prevPrice and currMacd < prevMacd

neutral = (currPrice < prevPrice and currMacd > prevMacd) or (currPrice > prevPrice and currMacd < prevMacd)

//Plot Arrows

timetobuy = buy==1 and (sell[1]==1 or (neutral[1]==1 and sell[2]==1) or (neutral[1]==1 and neutral[2]==1 and sell[3]==1) or (neutral[1]==1 and neutral[2]==1 and neutral[3]==1 and sell[4]==1) or (neutral[1]==1 and neutral[2]==1 and neutral[3]==1 and neutral[4]==1 and sell[5]==1) or (neutral[1]==1 and neutral[2]==1 and neutral[3]==1 and neutral[4]==1 and neutral[5]==1 and sell[6]==1))

timetosell = sell==1 and (buy[1]==1 or (neutral[1]==1 and buy[2]==1) or (neutral[1]==1 and neutral[2]==1 and buy[3]==1) or (neutral[1]==1 and neutral[2]==1 and neutral[3]==1 and buy[4]==1) or (neutral[1]==1 and neutral[2]==1 and neutral[3]==1 and neutral[4]==1 and buy[5]==1) or (neutral[1]==1 and neutral[2]==1 and neutral[3]==1 and neutral[4]==1 and neutral[5]==1 and buy[6]==1))

plotshape(timetobuy, color=blue, location=location.belowbar, style=shape.arrowup)

plotshape(timetosell, color=red, location=location.abovebar, style=shape.arrowdown)

//plotshape(neutral, color=black, location=location.belowbar, style=shape.circle)

//Test Strategy

// strategy.entry("long", true, 1, when = timetobuy and time > timestamp(2017, 01, 01, 01, 01)) // buy by market if current open great then previous high

// strategy.close("long", when = timetosell and time > timestamp(2017, 01, 01, 01, 01))

strategy.order("buy", true, 1, when=timetobuy==1 and time > timestamp(2019, 01, 01, 01, 01))

strategy.order("sell", false, 1, when=timetosell==1 and time > timestamp(2019, 01, 01, 01, 01))

// strategy.entry(id = "Short", long = false, when = enterShort())

// strategy.close(id = "Short", when = exitShort())

//strategy.entry("long", true, 1, when = open > high[1]) // enter long by market if current open great then previous high

// strategy.exit("exit", "long", profit = 10, loss = 5) // ge

- کثیر حرکت پذیر اوسط بریک آؤٹ کی حکمت عملی

- اسٹوکاسٹک او ٹی ٹی ٹریڈنگ کی حکمت عملی

- دوہری حرکت پذیر اوسط کی تبدیلی کی حکمت عملی

- کوانٹ ٹریڈنگ ڈبل کلک ریورسنگ حکمت عملی

- فبونیکی چینل پر مبنی موم بتیوں کی واپسی کی تجارتی حکمت عملی

- متحرک حرکت پذیر اوسط ٹرینڈ کراس اوور حکمت عملی

- بولنگر بینڈز معیاری انحراف بریک آؤٹ کی حکمت عملی

- VSTOCHASTIC RSI EMA CROSSOVER VMACD ویو فائنڈر حکمت عملی کے ساتھ مل کر

- ملٹی ٹائم فریم متحرک بیک ٹسٹنگ کی حکمت عملی

- ریورس مختصر مدت کے بریکآؤٹ ٹریڈنگ کی حکمت عملی

- مومنٹم اوسیلیشن ٹریڈنگ کی حکمت عملی

- RSI+CCI+Bollinger Band DCA حکمت عملی

- فبونیکی ریٹریسیشن مقداری تجارتی حکمت عملی

- دوہری اشارے کی نوسازی کی حکمت عملی

- دوہری حرکت پذیر اوسط قیمت کی توڑ کی حکمت عملی

- متحرک سٹاپ نقصان ٹریل حکمت عملی

- متوازن حرکت پذیر اوسط اور مجموعی اعلی کم انڈیکس کے مجموعی حکمت عملی

- ڈبل ای ایم اے ولیمز اشارے رجحان ٹریکنگ کی حکمت عملی

- دوہری ای ایم اے گولڈن کراس ٹرینڈ ٹریکنگ حکمت عملی

- مومنٹم بریچ آؤٹ ٹی ٹی ایم حکمت عملی