کماریلا محور پوائنٹس توڑ اور رفتار کی تبدیلی کم جذب گولڈن کراس حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-07 16:57:11ٹیگز:

جائزہ

یہ حکمت عملی کماریلا محور پوائنٹس کے بریک آؤٹ سگنلز پر مبنی ہے ، جو آر ایس آئی الٹ اشارے کے ساتھ مل کر کم جذب کے موقع کے طور پر ، ایک اعلی درجے کی رفتار الٹ کم جذب کی حکمت عملی تشکیل دیتی ہے۔ جب قیمت کماریلا محور پوائنٹ سے ٹوٹ جاتی ہے تو ، ایک تجارتی سگنل تیار ہوتا ہے۔ کم آر ایس آئی مزید ڈپ کے موقع کی تصدیق کرتا ہے۔ یہ ایک اعلی درجے کی رفتار الٹ کی حکمت عملی سے تعلق رکھتا ہے۔

حکمت عملی کا اصول

حکمت عملی کا بنیادی سگنل کاماریلا محور پوائنٹس سے آتا ہے۔ کاماریلا محور پوائنٹس کا حساب پچھلے دن کی قیمت کی حد کی بنیاد پر کیا جاتا ہے اور اسے S1 سے S5 محور پوائنٹس اور R1 سے R5 محور پوائنٹس میں تقسیم کیا جاتا ہے۔ جب قیمت S1 محور پوائنٹ سے اوپر کی طرف ٹوٹ جاتی ہے تو خرید کا سگنل تیار کیا جاتا ہے ، اور جب قیمت R1 محور پوائنٹ سے نیچے کی طرف ٹوٹ جاتی ہے تو فروخت کا سگنل تیار کیا جاتا ہے۔ اس کے علاوہ ، RSI اشارے کا استعمال اس بات کا تعین کرنے کے لئے کیا جاتا ہے کہ آیا یہ داخلے کی کامیابی کی شرح کو بہتر بنانے کے لئے oversold حالت میں ہے یا نہیں۔

خاص طور پر ، حکمت عملی سب سے پہلے کل کی سب سے زیادہ قیمت ، سب سے کم قیمت اور اختتامی قیمت کی بنیاد پر کاماریلا محور پوائنٹس کا حساب لگاتی ہے۔ پھر یہ فیصلہ کرتی ہے کہ کیا اختتامی قیمت ٹریڈنگ سگنل پیدا کرنے کے لئے محور نقطہ سے گزرتی ہے۔ اسی وقت ، یہ طے کرتی ہے کہ آیا آر ایس آئی اشارے کم پوزیشن میں ہے۔ 30 سے نیچے oversold سمجھا جاتا ہے۔ صرف اس وقت جب اختتامی قیمت محور نقطہ سے گزرتی ہے اور آر ایس آئی 30 سے نیچے ہوتا ہے تو ہی حقیقی تجارتی سگنل تیار کیا جائے گا۔ خرید سگنل S1 محور نقطہ کی اوپر کی پیشرفت ہے ، اور فروخت سگنل R1 محور نقطہ کی نیچے کی پیشرفت ہے۔

مثال کے طور پر ، اگر کل کی قیمت 10-11 کے درمیان اتار چڑھاؤ کرتی ہے تو ، آج کی اختتامی قیمت 11.05 (S1 محور نقطہ) سے گزر جاتی ہے ، اور اسی وقت RSI اشارے 20 دکھاتا ہے ، ایک خرید سگنل تیار ہوتا ہے۔ اگر آج کی اختتامی قیمت 10.95 (R1 محور نقطہ) سے گزرتی ہے ، اور RSI 20 دکھاتا ہے ، تو فروخت سگنل تیار ہوتا ہے۔ لہذا ، یہ حکمت عملی توڑنے والے سگنل اور oversold سگنل کے فوائد کو یکجا کرتی ہے۔

فوائد کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ زیادہ فروخت اور الٹ جانے کے مواقع کی نشاندہی کی جائے۔ کیمرلیلا محور پوائنٹس خود ہی قیمتوں کے اہم معاونت اور مزاحمت کے نکات کو پکڑیں گے۔ الٹ جانے کے وقت کا تعین کرنے کے لئے آر ایس آئی اشارے کے ساتھ مل کر ، یہ نیچے کی جگہ کو درست طریقے سے تلاش کرسکتا ہے اور عروج اور زوال کا پیچھا کرنے سے بچ سکتا ہے۔ یہ ایک زیادہ جدید پیشرفت کی حکمت عملی سے تعلق رکھتا ہے۔

اس کے علاوہ ، محور پوائنٹس کو متحرک طور پر حساب لگایا جاتا ہے تاکہ وقت پر قیمت کی تبدیلیوں کو برقرار رکھا جاسکے۔ روایتی تکنیکی اشارے کے برعکس جن میں پیرامیٹر کی ترتیبات کی ضرورت ہوتی ہے۔ یہ حکمت عملی محور نقطہ تجزیہ کے فوائد کو وراثت میں لیتی ہے اور زیادہ لچکدار ہے۔ اس کے علاوہ ، الٹ جانے کے مواقع کافی واضح ہیں اور کثرت سے غلط سگنل ظاہر نہیں ہوں گے۔

خطرے کا تجزیہ

اس حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ قیمتوں میں جھوٹے بریک آؤٹ ہوسکتے ہیں۔ اگرچہ آر ایس آئی اشارے کا استعمال oversold حالت کی تصدیق کے لئے کیا جاتا ہے ، لیکن محور نقطہ کو توڑنے کے بعد قیمت پھر بھی الٹ سکتی ہے۔ اس سے اسٹاپ نقصان کو نشانہ بنایا جائے گا۔

ایک اور خطرہ یہ ہے کہ آر ایس آئی اشارے میں ناکامی واقع ہوتی ہے۔ یہاں تک کہ اگر کوئی ڈراپ ہوتا ہے تو ، اگر آر ایس آئی 30 سے نیچے نہیں آتا ہے تو ، کوئی تجارتی سگنل نہیں بنتا ہے ، اور الٹ جانے کے مواقع ضائع ہوجاتے ہیں۔ اس خطرے سے نمٹنے کے ل R ، آر ایس آئی پیرامیٹر کی ترتیبات کو اس کے مطابق بہتر بنایا جاسکتا ہے۔

اصلاح کی ہدایات

حکمت عملی کے مندرجہ ذیل پہلوؤں کو بہتر بنایا جاسکتا ہے:

-

RSI پیرامیٹرز کو بہتر بنائیں۔ مختلف oversold لائنوں کا تجربہ کریں، 30 بہتر ہے یا 20 زیادہ مناسب ہے؟

-

مجموعہ کے لئے دوسرے اشارے شامل کریں۔ مثال کے طور پر ، KDJ اشارے سے الٹ سگنل کی وشوسنییتا کی مزید تصدیق ہوسکتی ہے۔

-

مختلف Camarilla محور پوائنٹس کی جانچ کریں. آپ صرف S1 اور R1 غلط فرار کے امکان کو کم کرنے کے لئے استعمال کر سکتے ہیں.

-

اسٹاپ نقصان کی حکمت عملی کو بہتر بنائیں۔ آپ اے ٹی آر اشارے کی بنیاد پر اسٹاپ نقصان مقرر کرسکتے ہیں یا اسٹاپ نقصان کے طور پر توڑنے والے محور پوائنٹس کو ٹریک کرسکتے ہیں۔

-

مختلف قسم کے معاہدوں کی جانچ کریں۔ مختلف قسم کی مصنوعات جیسے اسٹاک انڈیکس ، غیر ملکی کرنسی ، اجناس پر لاگو۔ پیرامیٹرز کو ایڈجسٹ کرنے کی ضرورت ہے۔

خلاصہ

یہ حکمت عملی ایک اعلی درجے کی رفتار کی الٹ پلٹ کی پیشرفت کی حکمت عملی سے تعلق رکھتی ہے۔ یہ کاماریلا محور پوائنٹس کے ذریعہ پیشرفت کے اشاروں کا جائزہ لیتا ہے اور آر ایس آئی اشارے کے ذریعہ oversold حیثیت کا تعین کرتا ہے۔ حکمت عملی کا فائدہ الٹ پلٹ کے مواقع کی نشاندہی کرنا ہے۔ سب سے بڑا خطرہ قیمتوں کی غلط پیشرفت ہے۔ پیرامیٹرز اور رسک مینجمنٹ کو بہتر بنانے سے ، حکمت عملی کے استحکام اور منافع کو مزید بہتر بنایا جاسکتا ہے۔

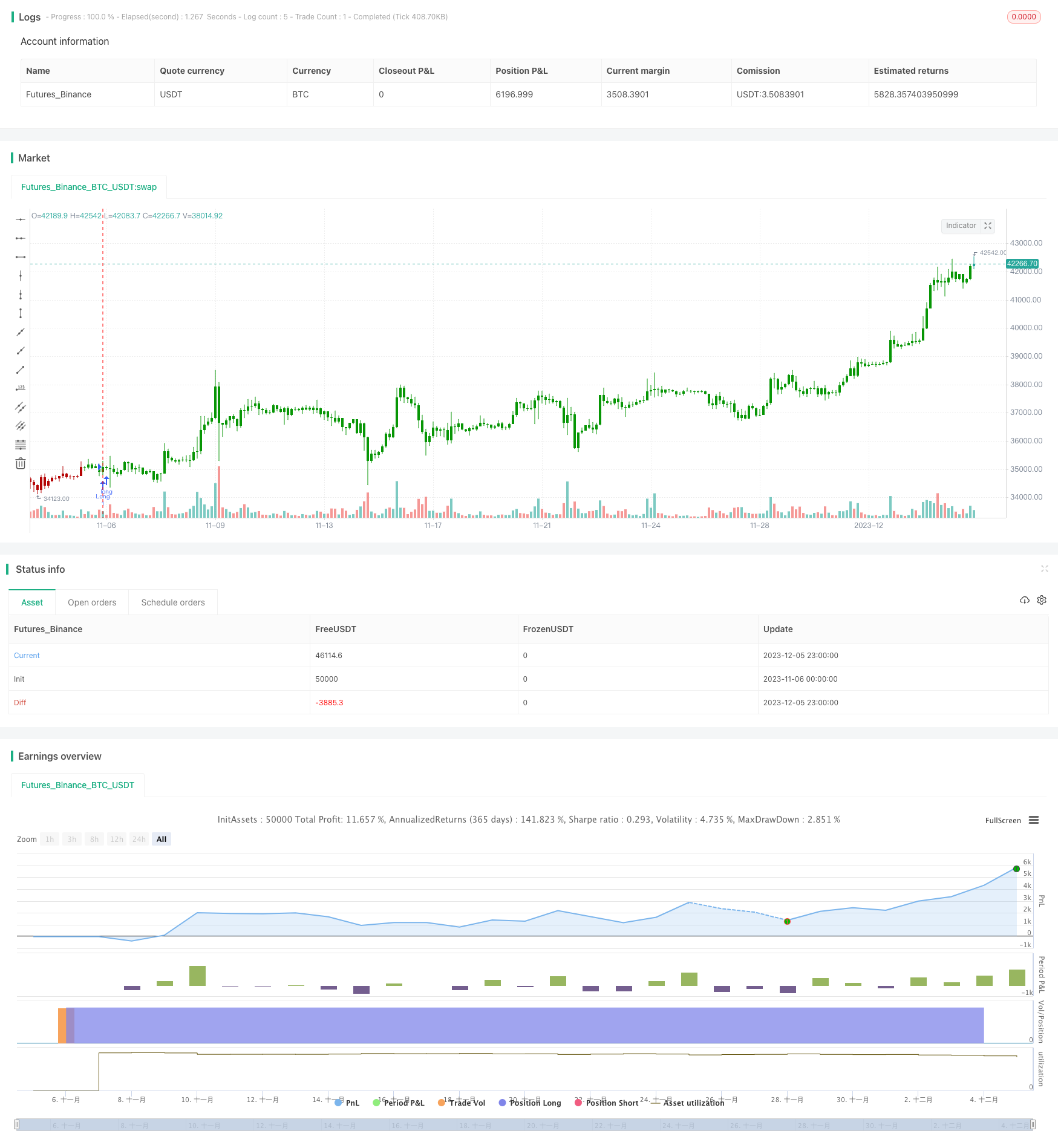

/*backtest

start: 2023-11-06 00:00:00

end: 2023-12-06 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 07/05/2020

// Pivot point studies highlight prices considered to be a likely turning point

// when looking at values from a previous period, whether it be daily, weekly,

// quarterly or annual. Each pivot point study has its own characteristics on

// how these points are calculated.

//

// Red color = Sell

// Green color = Buy

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Camarilla Pivot Points Backtest", shorttitle="CPP", overlay = true)

res = input(title="Resolution", type=input.resolution, defval="D")

SellFrom = input(title="Sell from ", defval="R1", options=["R1", "R2", "R3", "R4", "R5"])

BuyFrom = input(title="Buu from ", defval="S1", options=["S1", "S2", "S3", "S4", "S5"])

reverse = input(false, title="Trade reverse")

xHigh = security(syminfo.tickerid,res, high)

xLow = security(syminfo.tickerid,res, low)

xClose = security(syminfo.tickerid,res, close)

xXLC3 = (xHigh+xLow+xClose) / 3

xRange = xHigh-xLow

S1 = xClose - xRange * (1.1 / 12)

S2 = xClose - xRange * (1.1 / 6)

S3 = xClose - xRange * (1.1 / 4)

S4 = xClose - xRange * (1.1 / 2)

R1 = xClose + xRange * (1.1 / 12)

R2 = xClose + xRange * (1.1 / 6)

R3 = xClose + xRange * (1.1 / 4)

R4 = xClose + xRange * (1.1 / 2)

R5 = (xHigh/xLow) * xClose

S5 = xClose - (R5 - xClose)

pos = 0

S = iff(BuyFrom == "S1", S1,

iff(BuyFrom == "S2", S2,

iff(BuyFrom == "S3", S3,

iff(BuyFrom == "S4", S4,

iff(BuyFrom == "S5", S5, 0)))))

B = iff(SellFrom == "R1", R1,

iff(SellFrom == "R2", R2,

iff(SellFrom == "R3", R3,

iff(SellFrom == "R4", R4,

iff(SellFrom == "R5", R5, 0)))))

pos := iff(close > B, 1,

iff(close < S, -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

- دوہری حرکت پذیر اوسط قیمت الٹ بریک آؤٹ کی حکمت عملی

- چلتی اوسط پل بیک ٹریڈنگ کی حکمت عملی

- چلتی اوسط مجموعہ ولیمز کمرشل بائیڈ-ایسک پریشر اشارے کی حکمت عملی

- دوہری حرکت پذیر اوسط کی الٹ ٹریکنگ کی حکمت عملی

- متحرک اوسط مجموعی MACD حکمت عملی

- ای ایم اے اسکیلیٹن اسٹریٹیجی

- بے ترتیب نمبروں پر مبنی مقداری تجارتی حکمت عملی

- ایم اے سی ڈی پر مبنی دوہری تجارتی حکمت عملی

- سونے کی تجارت کے لئے ای ایم اے سے باہر نکلنے کے ساتھ پیرابولک SAR اور سی سی آئی حکمت عملی

- ای ایم اے مومنٹم موونگ اوسط کراس اوور حکمت عملی

- ڈونچیئن چینل کے ساتھ ٹریلنگ سٹاپ نقصان کی حکمت عملی

- ورٹیکس اوسیلیٹر رجحان حکمت عملی کے بعد

- انٹر ڈے پییوٹ پوائنٹس ٹریڈنگ کی حکمت عملی

- Comb Reverse EMA Volume Weighting Optimization ٹریڈنگ کی حکمت عملی

- فبونیکی زون ڈی سی اے حکمت عملی

- بولنگر بینڈس رجحان کی تبدیلی کی حکمت عملی

- اسٹاک آر ایس آئی پر مبنی مقداری تجارتی حکمت عملی

- دوہری ای ایم اے گلوپنگ بریک آؤٹ حکمت عملی

- ایلیگیٹر آر ایس آئی ٹریڈنگ حکمت عملی

- آر ایس آئی اور اسٹوکاسٹک آر ایس آئی کا مجموعہ حکمت عملی