انڈیکس تصحیح تجزیہ فلٹرنگ کی حکمت عملی

جائزہ

اس حکمت عملی میں ماڈیولر آپریشنز اور انڈیکس کی چلتی اوسط کا ایک مجموعہ استعمال کیا گیا ہے۔ اس حکمت عملی میں پوزیشن کی سمت کا تعین کرنے کے لئے ایک بے ترتیب رجحان فلٹر کا استعمال کیا گیا ہے۔ حکمت عملی پہلے قیمت کا حساب لگاتی ہے کہ آیا ایک مقررہ اعداد و شمار کے اضافے سے تقسیم 0 ہے یا نہیں۔ اگر یہ 0 ہے تو ، ایک تجارتی سگنل ظاہر ہوتا ہے۔ یہ سگنل انڈیکس کی چلتی اوسط سے نیچے ہو تو ، خالی ہو جاتا ہے۔ اگر انڈیکس کی چلتی اوسط سے اوپر ہو تو ، زیادہ ہو۔ اس حکمت عملی میں ریاضیاتی آپریشن کی بے ترتیب اور تکنیکی اشارے کے رجحانات کا فیصلہ کیا گیا ہے ، جس میں مختلف دورانیہ کے اشارے کے مابین کراس کی توثیق کا استعمال کیا گیا ہے ، جس میں قیمتوں کو متاثر کرنے والے جزوی طور پر بے ترتیب واقعات کو مؤثر طریقے سے فلٹر کیا گیا ہے۔

حکمت عملی کا اصول

- قیمت کے ان پٹ کی قیمت a کو بند ہونے کی قیمت کے طور پر مقرر کریں close، جو تبدیل کیا جاسکتا ہے۔ تقسیم b کی قیمت 4 پر مقرر کریں ، جو تبدیل کیا جاسکتا ہے۔

- a کو b کے ماڈیولو میں تقسیم کریں اور معلوم کریں کہ آیا اس کا ماڈیولو 0 ہے یا نہیں۔

- انڈیکس کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کی لمبائی کے لئے.

- جب بقایا ماڈیولو 0 ہوتا ہے تو ٹریڈنگ سگنل پیدا ہوتا ہے ، اور ای ایم اے کے ساتھ تعلقات سمت کا فیصلہ کرتے ہیں۔ جب قیمت ای ایم اے لائن کو عبور کرتی ہے تو ، خریدنے کا سگنل BUY پیدا ہوتا ہے۔ جب قیمت ای ایم اے لائن کو عبور کرتی ہے تو ، فروخت کا سگنل SELL پیدا ہوتا ہے۔

- تجارتی اندراجات سگنل کی سمت میں زیادہ یا کم پوزیشن میں داخل ہوتے ہیں۔ حکمت عملی کو تجارت کی تعداد کو کنٹرول کرنے کے لئے ریورس کھولنے کی حد تک محدود کیا جاسکتا ہے۔

- اسٹاپ نقصان کی شرائط کو تین اسٹاپ نقصان کے طریقوں کے مطابق ترتیب دیا گیا ہے: فکسڈ اسٹاپ ، اے ٹی آر اسٹاپ ، قیمت کے اتار چڑھاؤ کی حد اسٹاپ . اسٹاپ نقصان کی شرائط کا الٹ پلٹ ہے۔

- زیادہ منافع کو لاک کرنے کے لئے متحرک روکنے کا استعمال کرنے کا انتخاب کریں ، اور پہلے سے طے شدہ طور پر نہیں۔

طاقت کا تجزیہ

- ماڈل آپریشن کی بے ترتیب قیمت کے اتار چڑھاؤ سے بچنے کے لئے، اور ایک منتقل اوسط کے رجحان کا فیصلہ کرنے کے ساتھ مل کر، مؤثر طریقے سے کچھ غیر فعال سگنل کو فلٹر کر سکتے ہیں.

- اشاریہ منتقل اوسط کے طور پر درمیانی اور طویل مدتی رجحانات کا فیصلہ کرنے والے اشارے ، ماڈل آپریشن کے ساتھ قلیل مدتی سگنل کے مجموعہ کا استعمال ، کثیر پرت کی توثیق کو یقینی بنانا ، جھوٹے سگنل سے بچنا۔

- اپنی مرضی کے مطابق پیرامیٹرز کی ترتیبات بہت لچکدار ہیں، آپ کو مختلف مارکیٹوں کے مطابق پیرامیٹرز کو ایڈجسٹ کرنے کے لئے بہترین پیرامیٹرز کا مجموعہ تلاش کر سکتے ہیں.

- ایک سے زیادہ سٹاپ نقصان کے طریقوں کو ضم کرنے کے لئے، خطرے کو کنٹرول کریں گے. منافع کو لاک کرنے کے لئے سٹاپ کی شرائط بھی قائم کریں گے.

- براہ راست ریورس پوزیشن کھولنے کی حمایت کرتا ہے ، پوزیشن کی سمت کو آسانی سے تبدیل کرسکتا ہے۔ آپ اس خصوصیت کو تجارت کی تعداد کو کم کرنے کے لئے بند بھی کرسکتے ہیں۔

خطرے کا تجزیہ

- پیرامیٹرز کی غلط ترتیب سے بہت زیادہ تجارتی سگنل پیدا ہوسکتے ہیں ، جس سے تجارتی تعدد اور سلائڈ پوائنٹ کی لاگت میں اضافہ ہوتا ہے۔

- انڈیکیٹرل منتقل اوسط صرف رجحانات کا اندازہ لگانے کا اشارے ہے ، جس سے قیمتوں میں ردوبدل کا وقت ضائع ہوسکتا ہے۔

- فکسڈ اسٹاپ کا طریقہ بہت زیادہ میکانیک ہوسکتا ہے اور مارکیٹ میں اتار چڑھاو کو ایڈجسٹ کرنے سے قاصر ہے۔

- براہ راست ریورس پوزیشن کھولنے سے پوزیشن کی تعدد میں اضافہ ہوتا ہے ، جس سے تجارت کی لاگت اور خطرہ بڑھ جاتا ہے۔

اصلاح کی سمت

- ای ایم اے کے بجائے مختلف اوسط لائن کے اشارے کی جانچ کی جاسکتی ہے ، یا ای ایم اے اور دیگر اوسط لائنوں کے ساتھ مل کر استعمال کیا جاسکتا ہے ، تاکہ یہ معلوم کیا جاسکے کہ منافع کی شرح میں اضافہ کیا جاسکتا ہے۔

- ماڈل آپریٹنگ فلٹرز کو دیگر حکمت عملیوں کے ساتھ جوڑنے کی کوشش کی جاسکتی ہے ، جیسے برن بینڈ ، K لائن شکل ، وغیرہ ، زیادہ مستحکم فلٹر بنانے کے لئے۔

- مارکیٹ میں اتار چڑھاو کی حد کے مطابق اسٹاپ ڈسٹینس کو ایڈجسٹ کرنے کے لئے خود کار طریقے سے اسٹاپ کا مطالعہ کیا جاسکتا ہے۔

- براہ راست ریورس پوزیشن کھولنے کی تعداد کو محدود کرنے کے لئے تجارت یا نقصان کی حد مقرر کی جاسکتی ہے۔

خلاصہ کریں۔

اس حکمت عملی میں موڈل آپریشنز کے ذریعے بے ترتیب فلٹرنگ اور منتقل اوسط رجحان کے فیصلے کا موثر امتزاج کیا گیا ہے۔ پیرامیٹرز کی ترتیب لچکدار ہے اور مختلف مارکیٹ کے حالات کے مطابق ایڈجسٹ اور بہتر بنایا جاسکتا ہے ، جس سے زیادہ قابل اعتماد تجارتی سگنل حاصل کیا جاسکتا ہے۔ اس کے ساتھ ساتھ متعدد اسٹاپ نقصان کے طریقہ کار کو خطرہ کنٹرول کرنے کے ساتھ ساتھ منافع کو لاک کرنے کے لئے اسٹاپ اور موبائل اسٹاپ کو بھی مربوط کیا گیا ہے۔ اس حکمت عملی کی مجموعی سوچ واضح ہے ، سمجھنے اور ترمیم کرنے میں آسان ہے ، مزید جانچ اور اصلاح کے قابل ہے ، اور اس میں بہت زیادہ عملی استعمال کی صلاحیت ہے۔

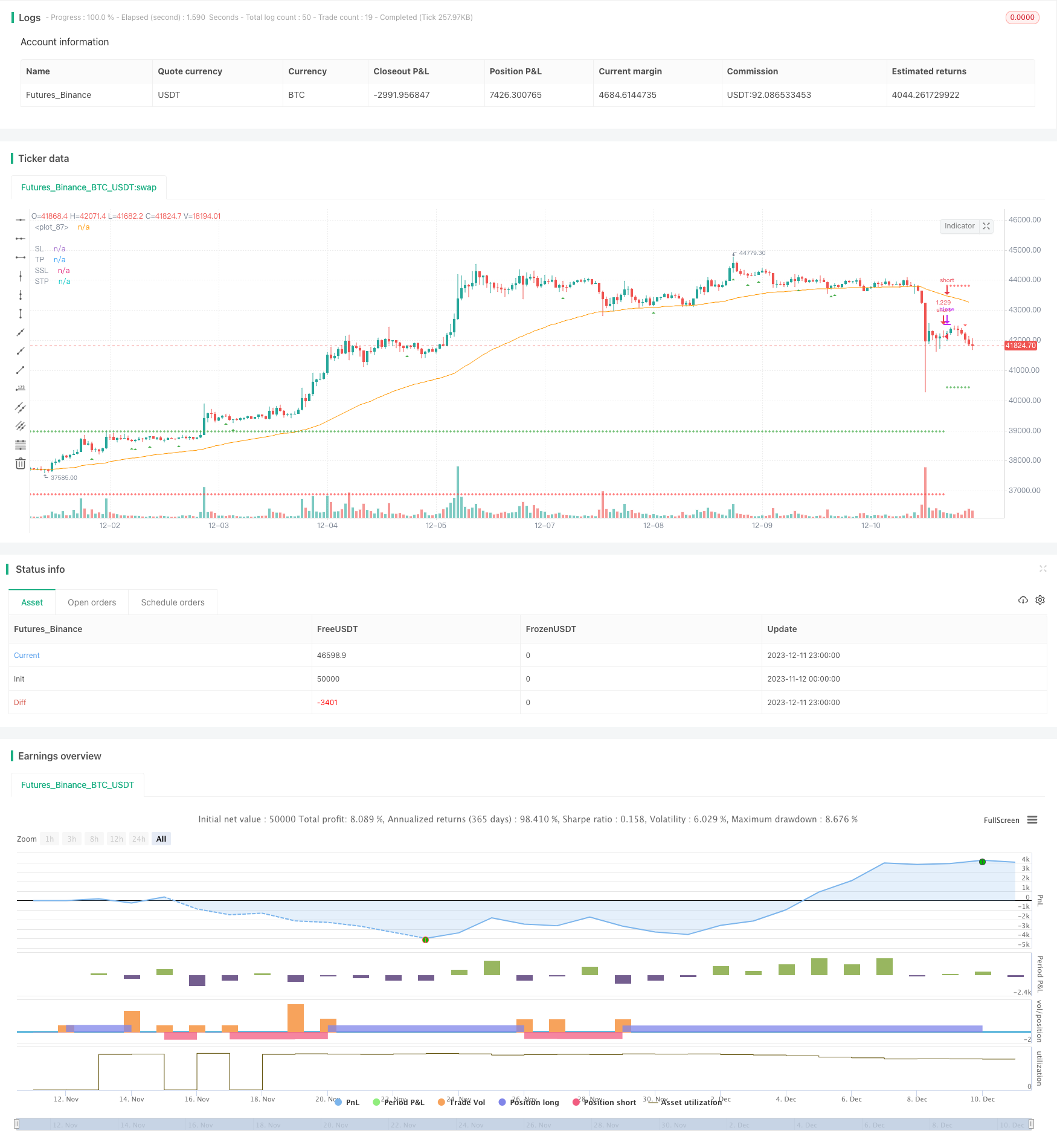

/*backtest

start: 2023-11-12 00:00:00

end: 2023-12-12 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// To understand this strategy first we need to look into the Modulo (%) operator. The modulo returns the remainder numerator

// of a division's quotient (the result). If we do 5 / 3, we get 1 and 2/3 as a result, where the remainder is 2 (two thirds, in this case). This can be

// used for many things, for example to determine when a number divides evenly into another number. If we divide 3/3, our result is 1,

// with no remainder numerator, hence our modulo result is 0. In this strategy, we compare a given number (divisor, user defined) with the

// the closing price of every candle (dividend, modifiable from the inputs panel) to determine if the result between their division is an even number.

// If the answer is true, we have an entry signal. If this signal occurs below the EMA (length is defined by the user) we go short and

// viceversa for longs. This logic can be reversed. In this case, the modulo works as a random-like filter for a moving average strategy

// that usually struggles when the market is ranging.

//@version=4

//@version=4

strategy("Modulo Logic + EMA Strat",

overlay=true,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=10000,

commission_value=0.04,

calc_on_every_tick=false,

slippage=0)

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

a=input(close, title="Dividend")

b=input(4, title="Divisor")

usemod=input(true, title="Use Modulo Logic")

MALen=input(70, title="EMA Length")

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

i_SLType=input(defval="ATR Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(4, step=.1, title="ATR Multiple")

i_TPRRR = input(1, step=.1, title="Take Profit Risk Reward Ratio")

TS=input(false, title="Trailing Stop")

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

// Price Action Stop and Take Profit

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

// ATR Stop

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

// Strategy Stop

float LongStop = na

float ShortStop = na

float StratTP = na

float StratSTP = na

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

modulo=a%b

evennumber=modulo==0

MA=ema(close, MALen)

plot(MA)

BUY=usemod ? evennumber and close > MA : close > MA

SELL=usemod ? evennumber and close < MA : close < MA

//Trading Inputs

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(false, "Reverse Trades")

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL, when=i_SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL, when=i_SL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)