دوہری حرکت پذیر اوسط الٹ توڑ کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-18 10:24:08ٹیگز:

جائزہ

ڈبل موونگ ایوریج ریورس بریک آؤٹ حکمت عملی ایک امتزاج حکمت عملی ہے جس میں 123 ریورس حکمت عملی اور پرائس اینڈ موونگ ایوریج ڈائیورجنس حکمت عملی دونوں شامل ہیں۔ اس حکمت عملی کا بنیادی خیال صرف تب ہی تجارتی سگنل تیار کرنا ہے جب 123 ریورس سگنل قیمت اور ایم اے ڈائیورجنس سگنلز کے ساتھ سیدھ میں ہوں۔

حکمت عملی منطق

دوہری حرکت پذیر اوسط ریورس بریکنگ حکمت عملی دو اجزاء پر مشتمل ہے:

-

123 واپسی کی حکمت عملی

123 ریورسنگ حکمت عملی دو مسلسل دنوں کے قریب قیمت کی تبدیلی (یعنی اعلی بند کے بعد کم بند؛ یا کم بند کے بعد اعلی بند) کی بنیاد پر تجارتی سگنل تیار کرتی ہے ، جس میں 9 دن کا اسٹوکاسٹک آسکیلیٹر K لائن ایک خاص سطح (ڈیفالٹ 50) سے نیچے / اوپر ہوتا ہے۔ جب K لائن 50 سے نیچے ہوتی ہے تو خرید سگنل تیار کیے جاتے ہیں اور جب K لائن 50 سے اوپر ہوتی ہے تو فروخت سگنل تیار کیے جاتے ہیں۔

-

قیمت اور چلتی اوسط کے فرق کی حکمت عملی

پرائس اینڈ ایم اے ڈائیورجنسی حکمت عملی قیمت اور کسی خاص مدت کے چلتے ہوئے اوسط کے درمیان فیصد فرق کا حساب لگاتی ہے (ڈیفالٹ 14) ۔ جب ڈائیورجنسی ایک حد سے کم ہوتی ہے (ڈیفالٹ 3٪) تو یہ خرید سگنل تیار کرتی ہے اور جب ڈائیورجنسی ایک حد سے زیادہ ہوتی ہے (ڈیفالٹ 0.54٪) تو فروخت سگنل تیار کرتی ہے۔

ڈبل موونگ ایوریج ریورس بریک آؤٹ حکمت عملی صرف اس وقت حقیقی تجارتی سگنل پیدا کرتی ہے جب دونوں حکمت عملیوں کے سگنل ایک ہی سمت میں سیدھے ہوجاتے ہیں ، یعنی دونوں خریدنے یا دونوں فروخت سگنل ہیں۔

فوائد کا تجزیہ

دوہری حرکت پذیر اوسط ریورس بریکنگ حکمت عملی میں ریورس اور رجحان کی پیروی کرنے والی حکمت عملیوں کی طاقتوں کو ہم آہنگی کے لئے جوڑتا ہے۔

123 ریورس ٹرن آؤٹ پر سرمایہ کاری کرنے کے لئے ریورس سگنل چنتا ہے۔ قیمت اور ایم اے تغیر طویل مدتی رجحان کو ٹریک کرتا ہے۔ ایک ساتھ مل کر ، وہ پھنسنے سے بچنے کے لئے بڑے رجحان پر سوار ہوتے ہوئے قلیل مدتی ریورسز کو پکڑتے ہیں۔

اس کے علاوہ، دونوں حکمت عملیوں سے ہم آہنگ سگنل کی ضرورت سے، غیر قانونی تجارت کی تعداد کو نمایاں طور پر کم کیا جا سکتا ہے، سگنل شور کے تناسب کو بہتر بناتا ہے.

خطرے کا تجزیہ

دونوں حکمت عملیوں کی طاقتوں کو استعمال کرتے ہوئے، دوہری حرکت پذیر اوسط ریورس بریکنگ کی حکمت عملی بھی ہر ایک کے ساتھ منسلک خطرات کا وارث ہے.

123 ریورس جزو کے ل two ، دو لگاتار روزانہ الٹ جانے سے حقیقی رجحان کی تبدیلی کی ضمانت نہیں ملتی ہے۔ یہ قلیل مدتی pullbacks کی وجہ سے غلط سگنل ہوسکتے ہیں۔ نیز ، اسٹوکاسٹک آسکیلیٹر کے پیرامیٹر کی خراب ترتیب سے سگنل کا معیار خراب ہوسکتا ہے۔

قیمت اور ایم اے کے فرق کے حصے کے ل inappropriate ، غیر مناسب حرکت پذیر اوسط پیرامیٹرز کے نتیجے میں پیچھے رہ جانے والے سگنل ہوسکتے ہیں۔ نیز ، فرق خود رجحان کی سمت کی نشاندہی نہیں کرتا ہے ، صرف مکینیکل سگنل تیار کرتا ہے۔

خلاصہ یہ کہ اس حکمت عملی کے اہم خطرات پیرامیٹر کی ناقص ترتیب اور ناقص سگنل جنریشن سے آتے ہیں۔ پیرامیٹر کی اصلاح ، اسٹاپ نقصان / منافع حاصل کرنے ، دستی مداخلت وغیرہ کے ذریعہ خطرات کو کم کیا جاسکتا ہے۔

بہتر مواقع

دوہری حرکت پذیر اوسط ریورس بریکنگ کی حکمت عملی کو مندرجہ ذیل پہلوؤں میں بہتر بنایا جاسکتا ہے:

- بہتر سگنل کے لئے ایم اے اور آسکیلیٹر پیرامیٹرز کو بہتر بنائیں

- سگنل فلٹرنگ کے لئے دیگر اشارے شامل کریں

- اسٹاپ نقصان اور منافع حاصل کریں

- غیر مناسب تجارت سے بچنے کے لئے رجحان کا تعین شامل کریں

- دستی مداخلت اور موافقت پذیر پیرامیٹرز کی ترتیب

مختلف بہتری کے طریقوں کے امتزاج سے حکمت عملی کے استحکام اور منافع میں مزید بہتری آسکتی ہے۔

نتیجہ

ڈبل موونگ ایوریج ریورس بریک آؤٹ حکمت عملی الٹ اور رجحان کی پیروی کرنے والی حکمت عملیوں کی طاقتوں کو جوڑتی ہے ، جب دونوں سگنل کی اقسام سیدھ ہوجاتی ہیں تو ہی تجارت پیدا ہوتی ہے۔ یہ قلیل مدتی الٹ کے مواقع کو پکڑتا ہے جبکہ پھندوں سے بچنے کے لئے بڑے رجحانات پر سوار ہوتا ہے۔ ڈبل سگنل میکانزم قابل اعتماد کو بھی بہتر بناتا ہے۔ بھرپور بہتری کے مواقع کے ساتھ ، یہ ایک ورسٹائل اور طاقتور مقداری تجارتی حکمت عملی ہے۔

/*backtest

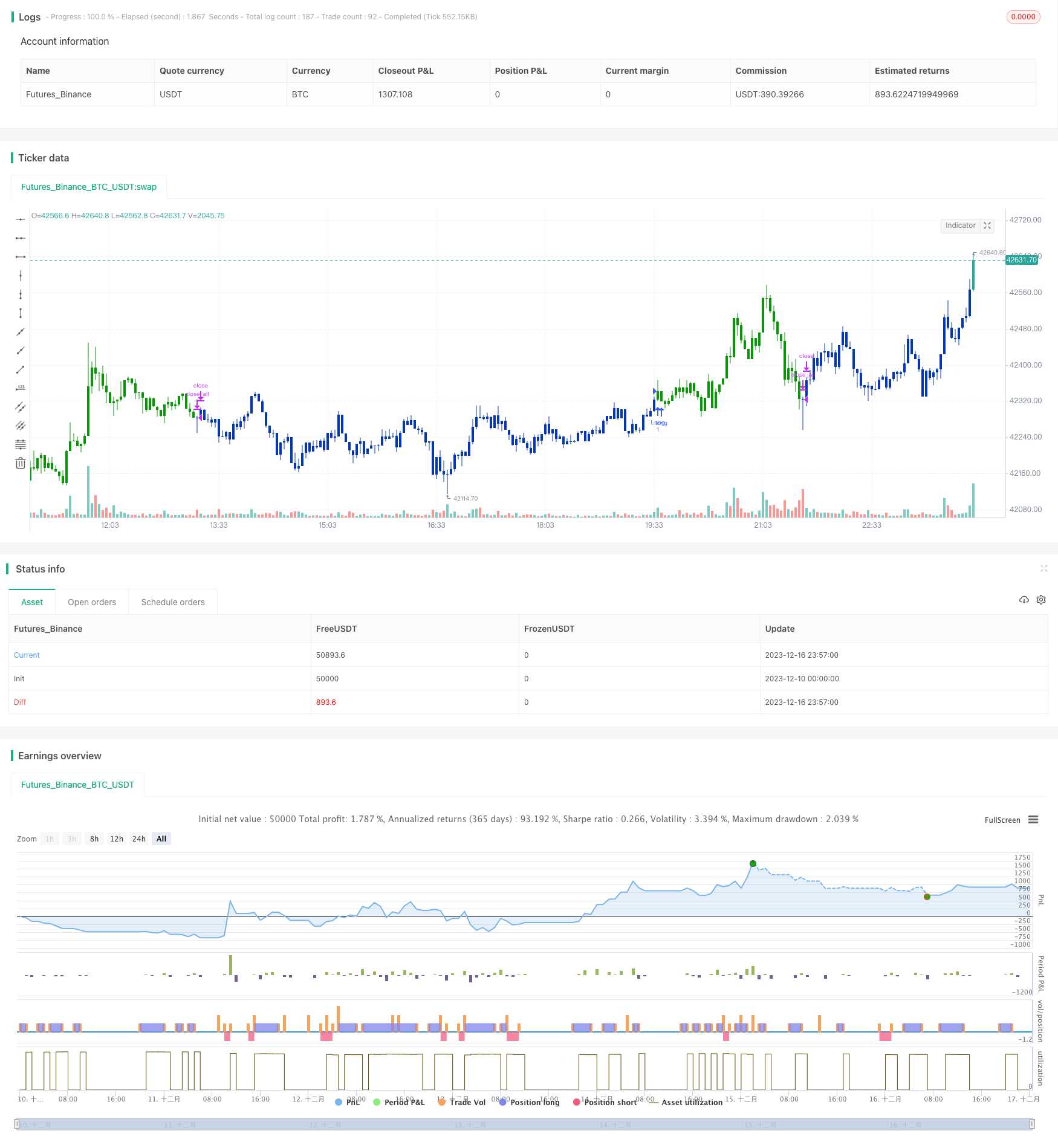

start: 2023-12-10 00:00:00

end: 2023-12-17 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 13/04/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Percent difference between price and MA

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DBP_MA(Length,SellZone,BuyZone) =>

pos = 0.0

xSMA = sma(close, Length)

nRes = abs(close - xSMA) * 100 / close

pos:= iff(nRes < BuyZone, 1,

iff(nRes > SellZone, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Difference between price and MA", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Difference between price and MA ----")

LengthDBP = input(14, minval=1)

SellZone = input(0.54, minval=0.01, step = 0.01)

BuyZone = input(0.03, minval=0.01, step = 0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDBP_MA = DBP_MA(LengthDBP,SellZone,BuyZone)

pos = iff(posReversal123 == 1 and posDBP_MA == 1 , 1,

iff(posReversal123 == -1 and posDBP_MA == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

- ولیمز اشارے کی اے سی بیک ٹیسٹ حکمت عملی

- کم اتار چڑھاؤ کے ساتھ منافع لینے اور نقصان کو روکنے کے ساتھ سمت خرید

- فکسڈ فی صد سٹاپ نقصان اور منافع لینے کی حکمت عملی جو حرکت پذیر اوسط پر مبنی ہے

- ڈبل ای ایم اے اور قیمت کی اتار چڑھاؤ انڈیکس پر مبنی مقداری تجارتی حکمت عملی

- رفتار توڑ دو طرفہ ٹریکنگ کی حکمت عملی

- سپر ٹرینڈ ایل ایس ایم اے لانگ حکمت عملی

- تین بار اور چار بار بریک آؤٹ ریورسنگ حکمت عملی

- ایڈجسٹ ایبل ایس ایم آئی ارگودیک ٹریڈنگ حکمت عملی جو ایڈجسٹ ایبل ایکسپونینشل چلتی اوسط لائنوں پر مبنی ہے

- اسپاٹ ٹریڈنگ کے لئے ایس ایم اے اور پی ایس اے آر حکمت عملی

- ایس ایم اے اور آر ایس آئی صرف طویل حکمت عملی

- رجحان کے بعد کی حکمت عملی Ichimoku کلاؤڈ پر مبنی

- بولنگر بینڈ اور اسٹاک آر ایس آئی اشارے پر مبنی ہائی فریکوئنسی ٹریڈنگ حکمت عملی

- دوہری ریورس بیلنس کی حکمت عملی

- HYE اوسط ریورس SMA حکمت عملی

- دوہری حرکت پذیر اوسط کی تبدیلی کی حکمت عملی

- دو طرفہ قیمت کی پیشرفت چلتی اوسط ٹائمنگ ٹریڈنگ حکمت عملی

- بولنگر بریک آؤٹ اسٹاک حکمت عملی

- سات موم بتیوں کی آسکیلیشن توڑنے کی حکمت عملی

- گولڈن ڈیڈ کراس ٹرینڈ ٹریکنگ حکمت عملی

- TRSI اور SUPER رجحان اشارے پر مبنی مقداری تجارتی حکمت عملی