لیزی بیئر کی سکیچ پر مبنی رفتار کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-21 14:22:49ٹیگز:

جائزہ

اس حکمت عملی کا بنیادی خیال خرید و فروخت کے وقت کا تجزیہ کرنے کے لئے لیزی بیئر کے سکریج مومنٹم اشارے پر مبنی ہے۔ یہ مومنٹم ٹرینڈ میں جھکاو کے نکات کا تجزیہ کرتا ہے ، بالترتیب فروخت اور خرید سگنلز کے طور پر چوٹیوں اور نچلی سطحوں کا پتہ لگاتا ہے۔ چونکہ یہ ایک لمبی حکمت عملی ہے ، لہذا یہ اوپر کے رجحانات کی نشاندہی کرنے کے لئے 50 پیریڈ ایکسپونینشل موونگ ایوریج کو بھی مدنظر رکھتا ہے۔ اگر موم بتی کی بندش کی قیمت 50 ای ایم اے سے اوپر ہے ، اور 50 ای ایم اے کی ڈھلوان اوپر کی طرف بڑھ رہی ہے تو ، خرید کا اشارہ عمل میں لایا جاتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں رجحانات اور دباؤ کے علاقوں کی نشاندہی کرنے کے لئے بولنگر بینڈ اور کیلنڈر چینلز شامل ہیں۔ خاص طور پر ، اس میں 20 پیریڈ بولنگر بینڈ اور 20 پیریڈ کیلنڈر چینلز کا حساب لگایا جاتا ہے۔ جب بولنگر بینڈ مکمل طور پر کیلنڈر چینلز کے اندر آتے ہیں تو ، اسے دباؤ کا اشارہ سمجھا جاتا ہے۔ دباؤ کا علاقہ اس وقت شناخت کیا جاتا ہے جب بولنگر بینڈ کا نچلا بینڈ کیلنڈر چینلز کے نچلے بینڈ سے اوپر جاتا ہے اور بولنگر بینڈ کا اوپری بینڈ کیلنڈر چینلز کے اوپری بینڈ سے نیچے جاتا ہے۔ اس کے برعکس ، جب بولنگر بینڈ کا نچلا بینڈ کیلنڈر چینلز کے نچلے بینڈ سے نیچے آتا ہے اور بولنگر بینڈ کا اوپری بینڈ کیلنڈر چینلز کے اوپری بینڈ سے اوپر بڑھتا ہے ، تو یہ غیر دباؤ کا علاقہ ہے۔

اس کے علاوہ ، حکمت عملی رفتار کے ڈھلوان میں تبدیلی کا تجزیہ کرنے کے لئے لکیری رجعت کا استعمال کرتی ہے۔ یہ آخری 20 ادوار میں قیمت کی لکیری رجعت کی قیمت کا حساب لگاتی ہے جس میں عام قیمت کو کم کیا جاتا ہے۔ جب لکیری رجعت کی قیمت کی ڈھلوان مثبت ہوتی ہے تو ، اسے اوپر کا رجحان سمجھا جاتا ہے۔ جب ڈھلوان منفی ہوتا ہے تو ، یہ نیچے کا رجحان ہوتا ہے۔ سکڑنے والے علاقے کے اندر ، اگر رفتار کے ڈھلوان میں الٹ پڑتا ہے تو ، یہ خریدنے یا فروخت کا اشارہ کرتا ہے۔ خاص طور پر ، جب سکڑنے والے علاقے میں ، ایک رفتار مثبت سے منفی میں پلٹ جاتی ہے تو فروخت کا اشارہ ہوتا ہے۔ اور جب سکڑنے والے علاقے کے اندر ، منفی سے مثبت میں ایک رفتار پلٹ جاتی ہے تو خریدنے کا اشارہ ہوتا ہے۔

جھوٹے سگنلوں کو فلٹر کرنے کے لئے ، حکمت عملی یہ بھی فیصلہ کرتی ہے کہ اگر اختتامی قیمت 50 دن کے توسیعی متحرک اوسط سے اوپر ہے اور اگر 50 دن کی توسیعی متحرک اوسط اوپر کی طرف ہے۔ صرف جب دونوں شرائط پوری ہوجائیں گی تو خریدنے کا اشارہ عمل میں لایا جائے گا۔

فوائد کا تجزیہ

یہ ایک بہت ہی ہوشیار حکمت عملی ہے ، جو مارکیٹ کے کثیر جہتی فیصلے کے ل two دو مختلف اقسام کے اشارے کا استعمال کرتی ہے ، جو غلط اشاروں سے مؤثر طریقے سے بچ سکتی ہے۔ خاص طور پر اس کے فوائد یہ ہیں:

-

کثیر جہتی تجزیہ اور بہتر درستگی کے لئے بولنگر بینڈ ، کیلٹنر چینلز اور رفتار کے اشارے کا جامع اطلاق۔

-

کمپریس زون مؤثر طریقے سے رفتار کی تبدیلیوں کی چوٹیوں اور نچلے حصے کی نشاندہی کرسکتے ہیں اور درست طریقے سے موڑ پر قبضہ کرسکتے ہیں.

-

اختتامی قیمت اور 50 دن کے ای ایم اے پر مبنی رجحان فلٹرنگ سے استحکام کے دوران پوزیشنوں کے بار بار کھولنے سے بچتا ہے۔

-

صرف پریشر زون کے دوران سگنل جاری کرنے سے غلط سگنل کم ہوتے ہیں اور منافع کی شرح میں اضافہ ہوتا ہے۔

-

بڑے پیرامیٹر اصلاح کی جگہ ایڈجسٹمنٹ ادوار وغیرہ کے ذریعے ھدف بنائے گئے اصلاحات کی اجازت دیتا ہے.

-

طویل اور مختصر مشترکہ، بڑے سائیکل رجحانات پر غور کرتا ہے اور درمیانی مدت کے اشارے کو ضم کرتا ہے، طویل سمت واضح ہے.

خطرے کا تجزیہ

اگرچہ اس حکمت عملی میں متعدد تکنیکی اشارے موجود ہیں ، لیکن پھر بھی کچھ خطرات موجود ہیں:

-

خریدنے/فروخت کے مواقع کی کمی جب بولنگر بینڈ اور کیلٹنر چینلز الگ ہوجاتے ہیں۔

-

مارکیٹ میں شدید اضافے یا گرنے کے دوران بڑے نقصانات ہو سکتے ہیں۔

-

اعلی اتار چڑھاؤ والے بازاروں میں ، دباؤ کی صورتحال واضح نہیں ہوسکتی ہے ، جس کے نتیجے میں کم سگنل ہوتے ہیں۔

-

بل اور بیئر ٹرانزیشن کے دوران ایڈجسٹمنٹ نقصانات کا شکار ہوتا ہے۔

ان خطرات سے بچنے کے لیے ہم درج ذیل اقدامات کر سکتے ہیں:

-

پیرامیٹرز کو بہتر بنائیں تاکہ بولنگر بینڈ اور کیلٹنر چینلز کو زیادہ سے زیادہ مطابقت پذیر بنایا جاسکے۔

-

واحد نقصان کو کنٹرول کرنے کے لئے سٹاپ نقصان مقرر کریں.

-

اس حکمت عملی کو ایک پورٹ فولیو حکمت عملی کے حصے کے طور پر استعمال کریں، دیگر حکمت عملیوں کے ساتھ مل کر.

-

اعلی اتار چڑھاؤ کے بازاروں کے دوران پوزیشنوں کو مناسب طریقے سے کم کریں۔

اصلاح کی ہدایات

اس حکمت عملی کو بہتر بنانے کے لئے ابھی بھی کافی گنجائش موجود ہے ، بنیادی طور پر مندرجہ ذیل سمتوں میں:

-

Bollinger بینڈ اور Keltner چینلز کے ادوار کو زیادہ سے زیادہ مطابقت پذیر کرنے کے لئے بہتر بنائیں.

-

بہترین پیرامیٹر کے مجموعے تلاش کرنے کے لئے مختلف ضرب عوامل کی جانچ کریں.

-

تصدیق کے لئے دیگر اشارے متعارف کرانے کی کوشش کریں، جیسے آر ایس آئی وغیرہ.

-

وین ہوا پانچ رنگین لائنوں کے ماڈل کی بنیاد پر ، مارکیٹ کے مراحل پر منحصر ہے اس حکمت عملی کو منتخب طور پر استعمال کریں۔

-

پیرامیٹرز کو متحرک طور پر بہتر بنانے کے لئے مشین لرننگ وغیرہ کو اپنائیں۔

-

مختلف سککوں پر بیک ٹیسٹ کریں تاکہ بہترین تجارتی مصنوعات تلاش کی جا سکیں۔

-

اس حکمت عملی کی افادیت کو لمبے وقت کے فریم (روزانہ، ہفتہ وار وغیرہ) پر تلاش کریں.

نتیجہ

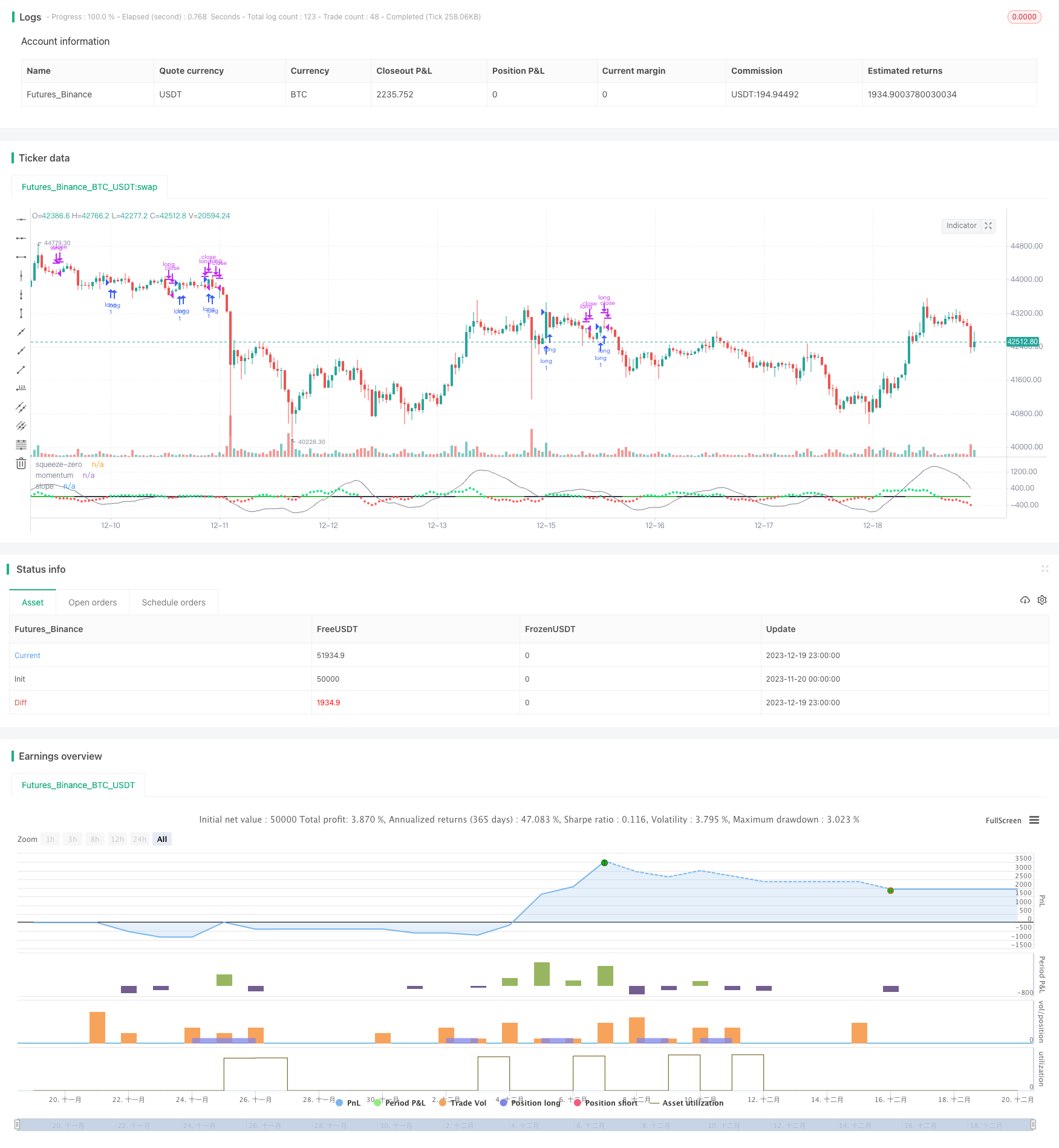

لیزی بیئر سکیز مومنٹم حکمت عملی میں مختلف تکنیکی اشارے کو جامع طور پر استعمال کیا گیا ہے ، جس سے سکیز زون کے دوران تجارت کے لئے مومنٹم کے الٹ کی درستگی سے نشاندہی ہوتی ہے ، غیر رجحان سازی والے بازاروں کے دوران پوزیشنوں کے بار بار کھلنے سے گریز کیا جاتا ہے۔ اس میں خرید و فروخت کے قواعد کو منظم طریقے سے متعین کیا گیا ہے ، بیک ٹسٹ میں عمدہ کارکردگی کا مظاہرہ کیا گیا ہے۔ پیرامیٹر کی ترتیبات کو بہتر بنانے ، نئے فیصلے کے اشارے وغیرہ متعارف کرانے کے ذریعے ، اس حکمت عملی میں بہتری کی بہت گنجائش ہے اور یہ مقدار کے تاجروں کے ذریعہ گہرائی سے تحقیق اور درخواست کے قابل ہے۔

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//

// @author LazyBear

// List of all my indicators: https://www.tradingview.com/v/4IneGo8h/

//

initialBalance = 8000

strategy("Crypto momentum strategy", overlay=false)

length = input(20, title="BB Length")

mult = input(2.0, title="BB MultFactor")

lengthKC = input(20, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

useTrueRange = input(true, title="Use TrueRange (KC)", type=input.bool)

// Calculate BB

source = close

basis = sma(source, length)

ema = ema(source, 50)

dev = multKC * stdev(source, length)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = sma(source, lengthKC)

range = useTrueRange ? tr : high - low

rangema = sma(range, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

sqzOn = lowerBB > lowerKC and upperBB < upperKC

sqzOff = lowerBB < lowerKC and upperBB > upperKC

noSqz = sqzOn == false and sqzOff == false

val = linreg(source - avg(avg(highest(high, lengthKC), lowest(low, lengthKC)), sma(close, lengthKC)), lengthKC, 0)

slope = (val - val[2])

emaSlope = (ema - ema[1])

bcolor = iff(slope > 0, color.lime, color.red)

scolor = noSqz ? color.green : sqzOn ? color.black : color.green

squeeze = (noSqz ? 0 : sqzOn ? 1 : 0)

plot(val, color=color.gray, style=plot.style_line, linewidth=1, title="momentum")

plot(slope, color=bcolor, style=plot.style_circles, linewidth=2, title="slope")

plot(0, color=scolor, style=plot.style_line, linewidth=2, title="squeeze-zero")

co = crossover(slope / abs(slope), 0)

cu = crossunder(slope / abs(slope), 0)

if co and source > ema and emaSlope > 0

strategy.entry("long", strategy.long, comment="long")

if cu

strategy.close("long")

- سپر ٹرینڈ ٹرپل حکمت عملی

- متحرک ٹریلنگ سٹاپ نقصان کی حکمت عملی

- سٹاپ نقصان اور منافع لینے کے ساتھ منتقل اوسط کراس اوور حکمت عملی

- اوسط ریورس ریورس حکمت عملی جو چلتی اوسط پر مبنی ہے

- بولنگر بینڈ پر مبنی ہائی فریکوئنسی ٹریڈنگ کی حکمت عملی

- ایک مقداری Ichimoku کلاؤڈ ٹریڈنگ کی حکمت عملی

- ڈبل نیچے بریک آؤٹ ماڈل پر مبنی رفتار کی حکمت عملی

- اسٹوکاسٹک ورٹیکس حکمت عملی

- Volatility Index اور Stochastic Oscillator پر مبنی ملٹی پیریڈ ٹریڈنگ حکمت عملی

- اجناس کے لئے CCI نیچے کی ماہی گیری کی تجارت کی توسیع شدہ انکولی حکمت عملی

- فلور کراسنگ سیگ ٹوتھ منافع روکنے کی حکمت عملی

- متحرک وزن شدہ اوسط چلتی تجارت کی حکمت عملی

- آخری موم بتی کی حکمت عملی

- منفی حجم انڈیکس کے الٹ کی مقداری حکمت عملی

- ٹرپل سپر ٹرینڈ بریک آؤٹ حکمت عملی

- رشتہ دار طاقت کی حکمت عملی کا MACD

- ٹرپل ڈریگن سسٹم

- صرف ہفتہ وار EMA8 حکمت عملی کی بنیاد پر ٹاپ ٹریڈنگ

- ای ایم اے کی واپسی کی حکمت عملی

- دوہری حرکت پذیر اوسط رجحان ٹریکنگ کی حکمت عملی