بی بی ایم اے کی اہم حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2023-12-25 11:33:50ٹیگز:

جائزہ

بی بی ایم اے کی کامیابی کی حکمت عملی ایک ایسی حکمت عملی ہے جو تجارتی سگنل پیدا کرنے کے لئے بولنگر بینڈ اور چلتی اوسط کے امتزاج کا استعمال کرتی ہے۔ حکمت عملی بولنگر بینڈ کی اوپری اور نچلی ریلوں اور فاسٹ موونگ ایوریج اور عام موونگ ایوریج کے مابین کراس اوورز دونوں کو انٹری سگنل کے طور پر استعمال کرتی ہے۔ جب قیمت بولنگر بینڈ کی اوپری ریل سے ٹکرا جاتی ہے اور فاسٹ موونگ ایوریج عام موونگ ایوریج سے اوپر ٹکرا جاتی ہے تو طویل ہوجائیں ، اور جب قیمت بولنگر بینڈ کی نچلی ریل سے ٹکرا جاتی ہے اور فاسٹ موونگ ایوریج عام موونگ ایوریج سے نیچے ٹکرا جاتی ہے تو مختصر ہوجائیں۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر بولنگر بینڈ اور حرکت پذیر اوسط کے نظریے پر مبنی ہے۔ بولنگر بینڈ کو مقداری تجارت میں وسیع پیمانے پر استعمال کیا جاتا ہے ، جس میں درمیانی ریل ، اوپری ریل اور نچلی ریل شامل ہیں۔ درمیانی ریل ایک خاص مدت میں بند ہونے والی قیمتوں کا سادہ حرکت پذیر اوسط ہے ، اور بالائی اور نچلی ریلیں بالترتیب درمیانی ریل سے ایک معیاری انحراف ہیں۔ اگر قیمت بالائی ریل کے قریب ہے تو ، اس سے یہ ظاہر ہوتا ہے کہ مارکیٹ زیادہ خرید سکتی ہے۔ اگر قیمت نچلی ریل کے قریب ہے تو ، اس سے یہ ظاہر ہوتا ہے کہ مارکیٹ زیادہ فروخت ہوسکتی ہے۔

حرکت پذیر اوسط بھی ایک عام طور پر استعمال ہونے والا تکنیکی اشارے ہے ، جو بنیادی طور پر رجحان کا فیصلہ کرنے اور مرکزی فنڈز کے بہاؤ اور بہاؤ کا فیصلہ کرنے کے لئے استعمال ہوتا ہے۔ فاسٹ حرکت پذیر اوسط قیمت میں تیزی سے تبدیلیوں کو پکڑ سکتا ہے ، اور عام حرکت پذیر اوسط زیادہ مستحکم ہے۔ جب فاسٹ حرکت پذیر اوسط عام حرکت پذیر اوسط سے اوپر سے تجاوز کرتا ہے تو اسے سنہری صلیب کہا جاتا ہے ، اس بات کی نشاندہی کرتے ہوئے کہ مارکیٹ میں اضافے کا رجحان ہوسکتا ہے۔

یہ حکمت عملی بولنگر بینڈز تھیوری اور چلتی اوسط نظریہ دونوں کو مدنظر رکھتی ہے۔ یہ بولنگر بینڈز کی اوپری اور نچلی ریلوں سے گزرنے والی قیمت کے مجموعی سگنل اور تیز اور سست چلتی اوسط کے مابین خصوصی کراس اوورز کے ذریعہ مارکیٹ میں داخلے اور باہر نکلنے کے نکات کا تعین کرتی ہے ، اور اسے ٹریڈنگ کی سمت کی رہنمائی کے لئے انٹری سگنل کے طور پر استعمال کرتی ہے۔

حکمت عملی کے فوائد

-

مارکیٹ میں داخل ہونے اور باہر نکلنے کے مقامات کا تعین کرنے کے لئے بولنگر بینڈ تھیوری کا استعمال قیمتوں میں الٹ جانے کے مواقع کو پکڑنے کے لئے سازگار ہے۔

-

تیز رفتار اور عام حرکت پذیر اوسط کے کراس اوور سگنلز پر جامع طور پر غور کرنے سے جھوٹے بریک آؤٹ سے بچا جاتا ہے۔

-

سٹاپ نقصان اور منافع لینے کے پوائنٹس قائم کرنے سے خطرات کو سختی سے کنٹرول کرنے میں مدد ملتی ہے۔

-

کافی بیک ٹیسٹ ڈیٹا، اعلی واپسی کی شرح، اچھی جیت کی شرح.

اسٹریٹجی کے خطرات

-

بولنگر بینڈ کی غلط پیرامیٹر کی ترتیبات غلط ٹریڈنگ سگنل کا سبب بن سکتی ہیں۔

-

چلتی اوسط کراس سگنلز کی تاخیر سے غیر ضروری نقصانات ہوسکتے ہیں۔

-

سٹاپ نقصان نقطہ مؤثر طریقے سے واحد نقصانات کو کنٹرول کرنے کے لئے بہت ڈھیلا مقرر کیا جاتا ہے.

-

انتہائی مارکیٹ کے حالات سٹاپ نقصان کے مقامات کو توڑ سکتے ہیں.

حکمت عملی کی اصلاح کی سمت

-

بہترین مجموعہ تلاش کرنے کے لئے بولنگر بینڈ پیرامیٹرز کو بہتر بنائیں.

-

اس بات کا جائزہ لیں کہ سگنل فلٹر کرنے کے لیے دیگر معاون اشارے متعارف کرانے کی ضرورت ہے۔

-

خطرات کو مزید کنٹرول کرنے کے لئے اسٹاپ نقصان کی حکمت عملیوں کو منتقل کرنے اور بہتر بنانے کی جانچ کریں.

-

اس بات کا اندازہ کریں کہ اسٹاپ نقصان کے لئے وقت یا قیمت کی پیشرفت کے طریقوں کا استعمال کیا جائے۔

خلاصہ

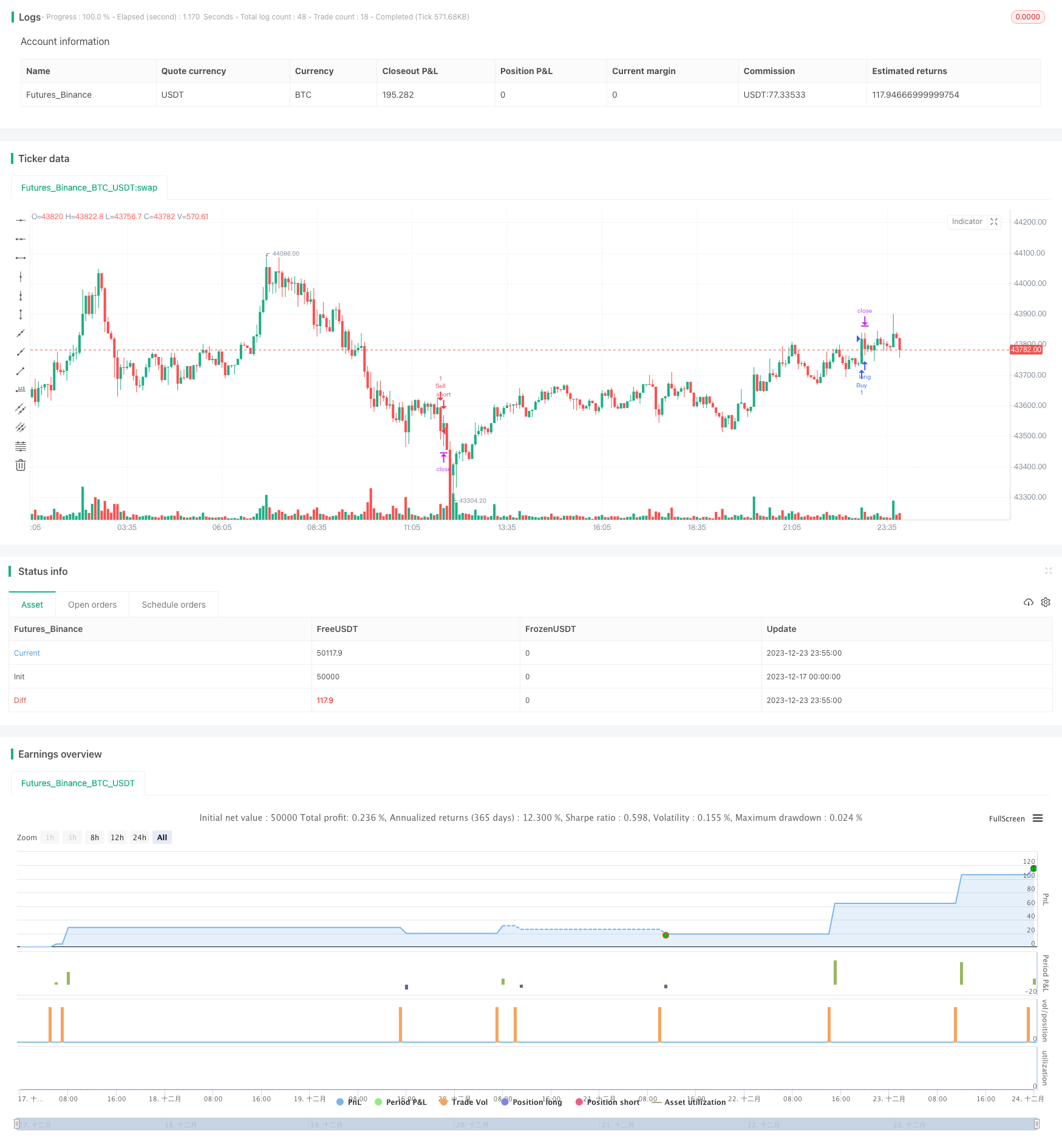

بی بی ایم اے کی کامیابی کی حکمت عملی میں تجارتی سگنلز کا فیصلہ کرنے کے لئے بولنگر بینڈ اور حرکت پذیر اوسط نظریہ کا استعمال شامل ہے۔ اس حکمت عملی میں اچھا استحکام ، اعلی واپسی ، اور قابل کنٹرول رسک کی سطح ہے۔ پیرامیٹرز کی اصلاح اور رسک کنٹرول کے اقدامات حکمت عملی کی جیت کی شرح اور سرمایہ کاری پر واپسی کو مزید بہتر بنا سکتے ہیں۔ یہ حکمت عملی درمیانی اور طویل مدتی پوزیشن ہولڈرز کے لئے موزوں ہے۔

/*backtest

start: 2023-12-17 00:00:00

end: 2023-12-24 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("BBMA Strategy", shorttitle="BBMA", overlay=true)

// Input parameters

length = input(20, title="BBMA Length")

deviation = input(2, title="Deviation")

ema_period = input(50, title="EMA Period")

fast_ema_period = input(10, title="Fast EMA Period")

stop_loss_percentage = input.float(1, title="Stop Loss Percentage") / 100

take_profit_percentage = input.float(2, title="Take Profit Percentage") / 100

// Calculate Bollinger Bands and MTF MA

basis = ta.sma(close, length)

dev = deviation * ta.stdev(close, length)

upper_bb = basis + dev

lower_bb = basis - dev

ema = ta.ema(close, ema_period)

fast_ema = ta.ema(close, fast_ema_period)

// Entry conditions

long_condition = ta.crossover(close, upper_bb) and ta.crossover(close, fast_ema) and close > ema

short_condition = ta.crossunder(close, lower_bb) and ta.crossunder(close, fast_ema) and close < ema

// Signals for entry and exit with stop loss and take profit

if (long_condition)

strategy.entry("Buy", strategy.long)

strategy.exit("Take Profit/Stop Loss", from_entry="Buy", stop=close * (1 + stop_loss_percentage), limit=close * (1 + take_profit_percentage))

if (short_condition)

strategy.entry("Sell", strategy.short)

strategy.exit("Take Profit/Stop Loss", from_entry="Sell", stop=close * (1 - stop_loss_percentage), limit=close * (1 - take_profit_percentage))

- دوہری حرکت پذیر اوسط کی تبدیلی کی حکمت عملی

- ڈبل بولنگر بینڈ بریک آؤٹ حکمت عملی

- Keltner چینل ٹریکنگ کی حکمت عملی

- قیمت حجم رجحان کی حکمت عملی

- KST کی حکمت عملی

- تین ایس ایم اے کراس اوور رفتار کی حکمت عملی

- دوہری ریورس مومنٹم انڈیکس ٹریڈنگ کی حکمت عملی

- دوہری بولنگر بینڈ Volatility ٹریکنگ کی حکمت عملی

- آر ایس آئی کی ایم اے سی ڈی ہسٹوگرام حکمت عملی

- RSI اشارے اور چلتی اوسط پر مبنی مقداری تجارتی حکمت عملی

- سپر ٹرینڈ کے ساتھ مربوط ایک بہتر پرچم پیٹرن کی شناخت کی حکمت عملی

- متحرک فلٹر کوانٹم ٹریڈنگ کی حکمت عملی

- ڈبل ایم اے کراس اوور حکمت عملی

- ہائکن آشی پرسنٹیل انٹرپولیشن ٹریڈنگ کی حکمت عملی

- ڈونچیان چینلز پر مبنی کچھی ٹریڈنگ حکمت عملی

- ای ایم اے کراس اوور انٹرا ڈے ٹریڈنگ حکمت عملی اے او آسکیلیٹر پر مبنی

- Ichimoku Oscillator [چارٹ پرائم] اشارے

- FRAMA اور دوہری چلتی اوسط پر مبنی چلتی اوسط کراس اوور ٹریڈنگ کی حکمت عملی

- چلتی اوسط کراس اوور طویل مختصر ٹریڈنگ کی حکمت عملی

- فاسٹ اسکیلپنگ آر ایس آئی سوئچنگ حکمت عملی v1.7