ہول فلٹر منتقل اوسط حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-01-04 15:16:34ٹیگز:

جائزہ

یہ حکمت عملی تجارتی سگنل تیار کرنے اور فلٹر کرنے کے لئے قلیل مدتی اور طویل مدتی ہل چلتی اوسط کا استعمال کرتی ہے۔ سگنل تیار کرنے کے لئے قلیل مدتی ہل چلتی اوسط کا استعمال کیا جاتا ہے ، جبکہ سگنل فلٹر کرنے کے لئے طویل مدتی ہل چلتی اوسط کا استعمال کیا جاتا ہے۔ تجارت صرف اس وقت کی جاتی ہے جب قلیل مدتی ہل چلتی اوسط سمت بدلتی ہے اور طویل مدتی ہل چلتی اوسط ایک ہی مجموعی سمت میں چل رہی ہے۔

اسٹریٹجی میں اے ٹی آر اشارے کا بھی استعمال ہوتا ہے تاکہ تجارت میں داخل ہوتے وقت اسٹاپ نقصان کو متحرک طور پر ترتیب دیا جاسکے اور منافع کی سطح حاصل کی جاسکے۔

حکمت عملی منطق

قلیل مدتی ہل چلتی اوسط قلیل مدتی قیمت کے رجحانات اور موڑ کے مقامات کو پکڑتا ہے۔ جب یہ سمت بدلتا ہے تو ، یہ قلیل مدتی قیمت کے رجحان میں تبدیلی کا اشارہ کرتا ہے۔

طویل مدتی ہل چلتی اوسط قیمت کے مجموعی رجحان کا تعین کرتی ہے۔ مثال کے طور پر ، جب یہ بڑھ رہا ہے تو ، قیمتیں مجموعی طور پر بڑھتی ہوئی رجحان میں ہیں۔

تجارت صرف اس وقت کی جاتی ہے جب قلیل مدتی ہل چلتی اوسط سمت بدل جاتی ہے ، اور اس کی نئی سمت طویل مدتی ہل چلتی اوسط کی سمت سے ہم آہنگ ہوتی ہے۔ اس سے ایسے سگنل فلٹر ہوجاتے ہیں جو مجموعی رجحان کے خلاف جاتے ہیں اور یہ صرف قلیل مدتی مارکیٹ شور ہوسکتا ہے۔

پوزیشنوں میں داخل ہونے کے بعد ، اسٹاپ نقصان اور منافع حاصل کرنے کی سطحیں اے ٹی آر اشارے کی قیمت کی بنیاد پر طے کی جاتی ہیں۔ اے ٹی آر مارکیٹ میں اتار چڑھاؤ اور رسک کی سطح کی عکاسی کرتا ہے۔ اسٹاپ نقصان کو قیمت کی کم ترین سطحوں سے نیچے رکھا جاتا ہے جبکہ منافع حاصل کرنے کے اہداف کی قیمتوں میں اضافہ ہوتا ہے ، جس میں موجودہ اے ٹی آر پڑھنے سے وابستہ حدود ہوتی ہیں۔

فوائد کا تجزیہ

مختصر مدت کے سگنل اور طویل مدتی فلٹرز کو یکجا کرنے سے درمیانی مدت کے رجحانات اور موڑ کے مقامات کو مؤثر طریقے سے شناخت کیا جاسکتا ہے، مارکیٹ شور سے غلط سگنل سے بچنے کے لۓ.

اے ٹی آر پر مبنی متحرک اسٹاپ نقصان اور منافع حاصل کرنے کے لئے موجودہ اتار چڑھاؤ ، منافع لینے اور نقصان سے بچاؤ کے توازن پر مبنی معقول حد مقرر کرتا ہے۔

ہل چلتی اوسط معیاری چلتی اوسط کے مقابلے میں لچک اور درستگی کے فوائد ہیں، بہتر رجحان کی پیروی کے ساتھ.

خطرے کا تجزیہ

حکمت عملی سگنل پیدا کرنے کے لئے ہل چلتی اوسط کے مابین کراسنگ پر انحصار کرتی ہے۔ غلط کراسنگ کے نتیجے میں خراب تجارت ہوسکتی ہے ، جس کے لئے مارکیٹ کی مجموعی ساخت کا تجزیہ ضروری ہے۔

اس طرح کے بازاروں کے دوران وسیع تر حالات کے ساتھ سگنل فلٹر کرکے اس سے بچا جاسکتا ہے۔

اسٹاپ نقصان اور اے ٹی آر پر منافع حاصل کرنے کا انحصار اس کا مطلب ہے کہ اتار چڑھاؤ کی غلط پڑھنے سے غلط جگہ کا نتیجہ نکلے گا۔ اس کو درست کرنے کے لئے اتار چڑھاؤ کے دیگر اقدامات اے ٹی آر کو بڑھا سکتے ہیں۔

اصلاح

اضافی قلیل مدتی اشارے جیسے آر ایس آئی کنورجنس کے ذریعے سگنل کی درستگی کو بہتر بنا سکتے ہیں۔

ہول چلتی اوسط کے درمیان فلٹر منطق کو بہتر بنایا جاسکتا ہے تاکہ غلط سگنل سے بچنے کے ل entry زیادہ سخت اندراج کی ضروریات ہوں۔

پیرامیٹر ٹیوننگ ریسرچ سے اوسط لمبائی ، اے ٹی آر ادوار وغیرہ میں ہونے والی تبدیلیوں سے استحکام اور منافع میں بہتری آسکتی ہے۔

خلاصہ

یہ حکمت عملی قلیل مدتی سگنل جنریشن ، طویل مدتی سگنل فلٹرنگ ، اور اے ٹی آر پر مبنی اسٹاپ نقصان / منافع حاصل کرنے کو ایک مضبوط درمیانی مدتی رجحان کے بعد کے فریم ورک میں جوڑتی ہے۔ یہ قلیل مدتی شور کو فلٹر کرتے ہوئے درمیانی مدتی جھکاو پوائنٹس کی نشاندہی کرنے میں کامیاب ہے۔ پیرامیٹر اصلاحات اور اضافی فلٹرز کے ساتھ ، یہ اور بھی بہتر کارکردگی حاصل کرسکتا ہے۔

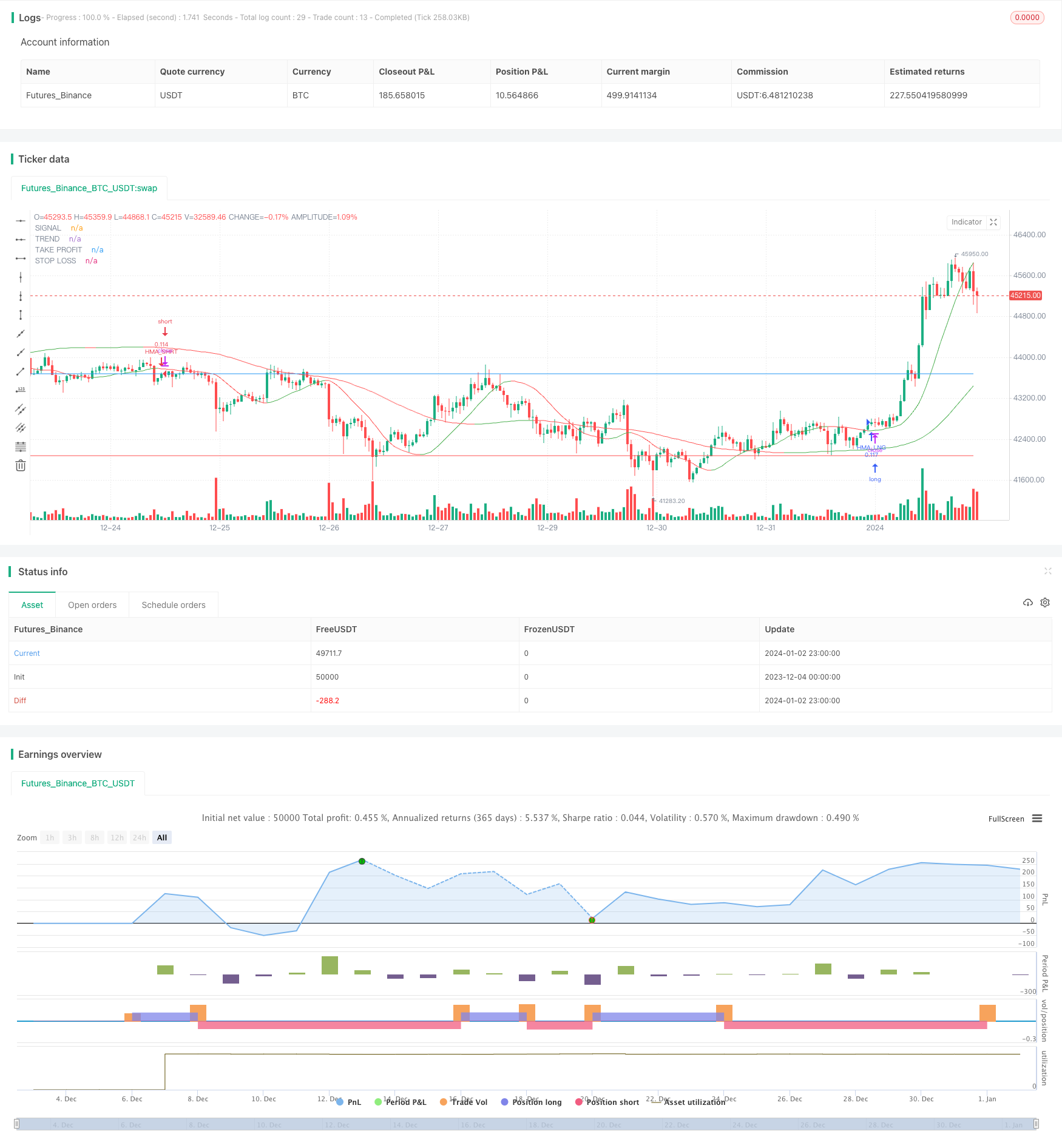

/*backtest

start: 2023-12-04 00:00:00

end: 2024-01-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Hull Filtered Strategy", overlay=true, pyramiding=0, default_qty_type= strategy.percent_of_equity, default_qty_value = 10, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0)

// Parameters for Hull Moving Averages

src = input(close, title="Source")

signal_period = input(50, title="Period of signal HMA")

filter_period = input(200, title="Period of filter HMA")

strat_dir_input = input(title="Strategy Direction", defval="all", options=["long", "short", "all"])

// Set allowed trading directions

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

// stop loss and take profit

sl_factor = input(2,title="Stop Loss Factor")

tp_factor = input(3,title="Take Profit Factor")

atr_period = input(14, title="ATR Period (SL/TP)")

// Testing Start dates

testStartYear = input(2010, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

//Stop date if you want to use a specific range of dates

testStopYear = input(2030, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

// -----------------------------------------------------------------------------

// Global variables

// -----------------------------------------------------------------------------

var float tp = na

var float sl = na

var float position = na

// -----------------------------------------------------------------------------

// Functions

// -----------------------------------------------------------------------------

testWindow() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

// -----------------------------------------------------------------------------

// The engine

// -----------------------------------------------------------------------------

hma_signal = hma(src, signal_period)

hma_filter = hma(src, filter_period)

// Used to determine exits and stop losses

atr_e = atr(atr_period)

// if hma_filter increases hma_trend is set to 1, if it decreases hma_trend is set to -1. If no trend is available, hma_trend is set to ß0

trend = hma_filter > hma_filter[1] ? 1 : hma_filter < hma_filter[1] ? -1 : 0

signal = hma_signal > hma_signal[1] ? 1 : hma_signal < hma_signal[1] ? -1 : 0

// -----------------------------------------------------------------------------

// signals

// -----------------------------------------------------------------------------

if signal[0] == 1 and signal[1] != 1 and trend == 1 and testWindow()

sl := close - sl_factor*atr_e

tp := close + tp_factor*atr_e

strategy.entry("HMA_LNG", strategy.long)

strategy.exit("LE", "HMA_LNG", profit=100*tp_factor*atr_e, loss=100*sl_factor*atr_e)

if signal[0] == -1 and signal[1] != -1 and trend == -1 and testWindow()

sl := close + sl_factor*atr_e

tp := close - tp_factor*atr_e

strategy.entry("HMA_SHRT", strategy.short)

strategy.exit("SE", "HMA_SHRT", profit=100*tp_factor*atr_e, loss=100*sl_factor*atr_e)

if strategy.position_size != 0

sl := sl[1]

tp := tp[1]

// -----------------------------------------------------------------------------

// PLOT

// -----------------------------------------------------------------------------

hma_s = plot(hma_signal, title="SIGNAL", color = signal == 1 ? color.green : color.red)

hma_l = plot(hma_filter, title="TREND", color = trend == 1 ? color.green : color.red)

plot(tp, title="TAKE PROFIT", color= strategy.position_size != 0 ? color.blue: na, linewidth=1)

plot(sl, title="STOP LOSS", color= strategy.position_size != 0 ? color.red: na, linewidth = 1)

- انکولی بوٹینکو اشارے طویل مختصر حکمت عملی

- بولنگر بینڈ اور وی ڈبلیو اے پی پر مبنی مقداری تجارتی حکمت عملی

- مومنٹم بولنگر بینڈز بریک آؤٹ حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور ریورس ٹرینڈ ٹریکنگ کی حکمت عملی

- کوانٹم لائٹس منتقل اوسط رجحان ٹریکنگ اصلاح کی حکمت عملی

- حجم توانائی پر مبنی حکمت عملی

- ایچ ایم اے مومنٹم بریکنگ اسٹریٹیجی

- اے ٹی آر اور Volatility Index پر مبنی ٹرینڈ ٹریکنگ کی حکمت عملی

- رفتار کے رجحان کی نگرانی کی حکمت عملی

- کوانٹم رجحان کی پیروی کی حکمت عملی

- بیئر پاور حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور حکمت عملی

- ڈبل ریورس سی ایم او کوانٹم حکمت عملی

- RSI اور SMA کراس اوور حکمت عملی

- بولنگر بینڈ بریک آؤٹ حکمت عملی

- قیمت کی رفتار کی نگرانی کی حکمت عملی

- چلتی اوسط نظام پر مبنی گرڈ ٹریڈنگ کی حکمت عملی

- رفتار کو تبدیل کرنے کی حکمت عملی

- کراسنگ حرکت پذیر اوسط رجحان ٹریکنگ کی حکمت عملی

- فبونیکی گولڈن ریشو اور رشتہ دار طاقت آر ایس آئی حکمت عملی