اسٹوکاسٹک اوورلیپ اور آر ایس آئی انڈیکس کوانٹ ٹریڈنگ حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-01-12 13:57:36ٹیگز:

جائزہ

اس حکمت عملی کا نام ہے

حکمت عملی کا اصول

اسٹوکاسٹک اوورلیپ اور آر ایس آئی انڈیکس کوانٹ ٹریڈنگ حکمت عملی % K لائن اور % D لائن کے مابین کراس اوور صورتحال کا حساب لگاتے ہوئے اوور بک اور اوور سیل کا فیصلہ کرتی ہے۔ ان میں سے ، % K لائن کا حساب اسٹاک کی اختتامی قیمت کی K- دن کی سادہ چلتی اوسط کے طور پر کیا جاتا ہے ، اور % D لائن % K لائن کی D- دن کی سادہ چلتی اوسط کا حساب لگاتی ہے۔ جب % K لائن نیچے سے % D لائن سے اوپر کی طرف بڑھتی ہے تو ، یہ سمجھا جاتا ہے کہ اسٹاک کو کم قیمت دی گئی ہے اور ایک طویل پوزیشن قائم کی جانی چاہئے۔ جب % K لائن اوپر سے % D لائن سے نیچے کی طرف بڑھتی ہے تو ، یہ سمجھا جاتا ہے کہ اسٹاک کی قیمت زیادہ ہے اور مختصر پوزیشن قائم کی جانی چاہئے۔

اسی وقت ، اس حکمت عملی میں اسٹاک کے زیادہ خریدنے اور زیادہ فروخت ہونے کے حالات کا فیصلہ کرنے کے لئے آر ایس آئی اشارے کو بھی جوڑ دیا گیا ہے۔ آر ایس آئی اشارے اسٹاک کے اضافے اور گرنے کی شرح میں ہونے والی تبدیلی کی عکاسی کرتا ہے۔ جب آر ایس آئی 50٪ سے کم ہوتا ہے تو اس کا مطلب یہ ہے کہ اسٹاک کم قیمت ہے۔ جب یہ 60٪ سے زیادہ ہوتا ہے تو اس کا مطلب یہ ہے کہ اسٹاک کی قیمت زیادہ ہے۔

ڈبل حرکت پذیر اوسط اشارے اور آر ایس آئی اشارے کو یکجا کرتے ہوئے ، جب % K لائن نیچے سے % D لائن سے اوپر کی طرف بڑھتی ہے اور آر ایس آئی 50٪ سے کم ہے ، تو یہ طے ہوتا ہے کہ اسٹاک کی سنجیدگی سے کم قیمت ہے ، اور ایک طویل پوزیشن قائم کی جانی چاہئے۔ جب % K لائن اوپر سے % D لائن سے نیچے کی طرف بڑھتی ہے اور آر ایس آئی 60٪ سے زیادہ ہے ، تو یہ طے ہوتا ہے کہ اسٹاک کی سنجیدگی سے زیادہ قیمت ہے ، اور ایک مختصر پوزیشن قائم کی جانی چاہئے۔

حکمت عملی کے فوائد

- زیادہ خریدنے اور زیادہ فروخت کرنے کا فیصلہ کرنے کے لئے دوہری حرکت پذیر اوسط اشارے اور آر ایس آئی اشارے کا امتزاج ایک اشارے کے فیصلے کی غلطی کی شرح سے بچتا ہے

- مختلف اسٹاک کی خصوصیات کو اپنانے کے لئے متحرک اوسط پیرامیٹرز اور آر ایس آئی پیرامیٹرز کی لچکدار ترتیب

- اسٹاک کی شرح میں اضافے اور کمی کی تبدیلیوں کی حقیقی وقت کی نگرانی اور پوزیشنوں کی بروقت ایڈجسٹمنٹ

- آپریشنل خطرے کو کم کرنے کے لئے صرف طویل یا مختصر کے لئے تشکیل دیا جا سکتا ہے

حکمت عملی کے خطرات

- ڈبل چلتی اوسط اور آر ایس آئی اشارے میں ایک خاص تاخیر ہے ، جو بہترین افتتاحی وقت سے محروم ہوسکتی ہے

- اسٹاک کی خصوصیات پر گہرائی سے تحقیق کی ضرورت ہے۔ پیرامیٹرز کی غلط ترتیب سے کثرت سے لین دین یا پوزیشنوں کو کھولنے میں ناکامی ہوسکتی ہے۔

- سٹاپ نقصان کی حکمت عملیوں کو نقصانات کو بڑھانے سے روکنے کے لئے ترتیب دینے کی ضرورت ہے

خطرے کو کم کرنے کے طریقے:

- قیمت کے فرق کی وجہ سے ہونے والے نقصانات سے بچنے کے لئے دیگر اشارے کو یکجا کریں

- پیرامیٹر کی ترتیبات کے استحکام کی جانچ کرنے کے لئے بیک ٹسٹنگ سائیکل اور نمونہ سائز میں اضافہ کریں

- سٹاپ نقصان کے مقامات مقرر کریں، پوزیشنوں میں اضافہ کریں اور خطرات کو کنٹرول کرنے کے دیگر طریقے

حکمت عملی کی اصلاح

- جھوٹے بریک آؤٹ سے بچنے کے لئے تجارتی حجم کے اشارے کو یکجا کریں

- کثرت سے لین دین کی وجہ سے زیادہ سے زیادہ لین دین کی فیسوں سے بچنے کے لئے افتتاحی شرائط میں اضافہ

- اعلی اعتماد کے تحت پوزیشنوں کو بڑھانے کے لئے پوزیشن کنٹرول ماڈل کو بہتر بنائیں

تجارتی حجم کے اشارے میں اضافہ کرنے کی ضرورت ہے اور دوسرے اشارے کے ساتھ مل کر کامیابی کے اشاروں کی وشوسنییتا کو یقینی بنانے اور جھوٹے اشاروں کی وجہ سے ہونے والے نقصانات سے بچنے کی ضرورت ہے۔ اسی وقت ، اعلی منافع حاصل کرنے کے لئے اعلی اعتماد کے تحت پوزیشنوں کو مناسب طریقے سے بڑھانے کے لئے پوزیشن کنٹرول ماڈل کو بہتر بنائیں۔

خلاصہ

اسٹوکاسٹک اوورلیپنگ اور آر ایس آئی انڈیکس کوانٹ ٹریڈنگ حکمت عملی ڈبل حرکت پذیر اوسط اشارے اور آر ایس آئی اشارے کے اوورلیپ استعمال کے ذریعے اسٹاک کی زیادہ خرید اور زیادہ فروخت کی حالت کا جائزہ لیتی ہے ، جب اسٹاک کو کم سے کم کیا جاتا ہے تو طویل ہوجاتا ہے ، جب اس کی قیمت زیادہ ہوتی ہے تو مختصر ہوجاتا ہے ، اور ہیجنگ آربراجیج حاصل کرتا ہے۔ یہ حکمت عملی ڈبل حرکت پذیر اوسط اشارے کی قیمت کی گرفتاری کی صلاحیت اور آر ایس آئی اشارے کی زیادہ خرید اور زیادہ فروخت کرنے کی صلاحیت کا مکمل استعمال کرتی ہے ، جس سے سنگل اشارے کے فیصلوں کی حدود سے گریز ہوتا ہے۔ لچکدار پیرامیٹر ترتیب کے ذریعہ ، اسے مختلف اسٹاک پر لاگو کیا جاسکتا ہے۔ اور خطرات کو کنٹرول کرتے ہوئے اعلی منافع حاصل کرنے کے لئے مزید بہتر بنایا جاسکتا ہے۔

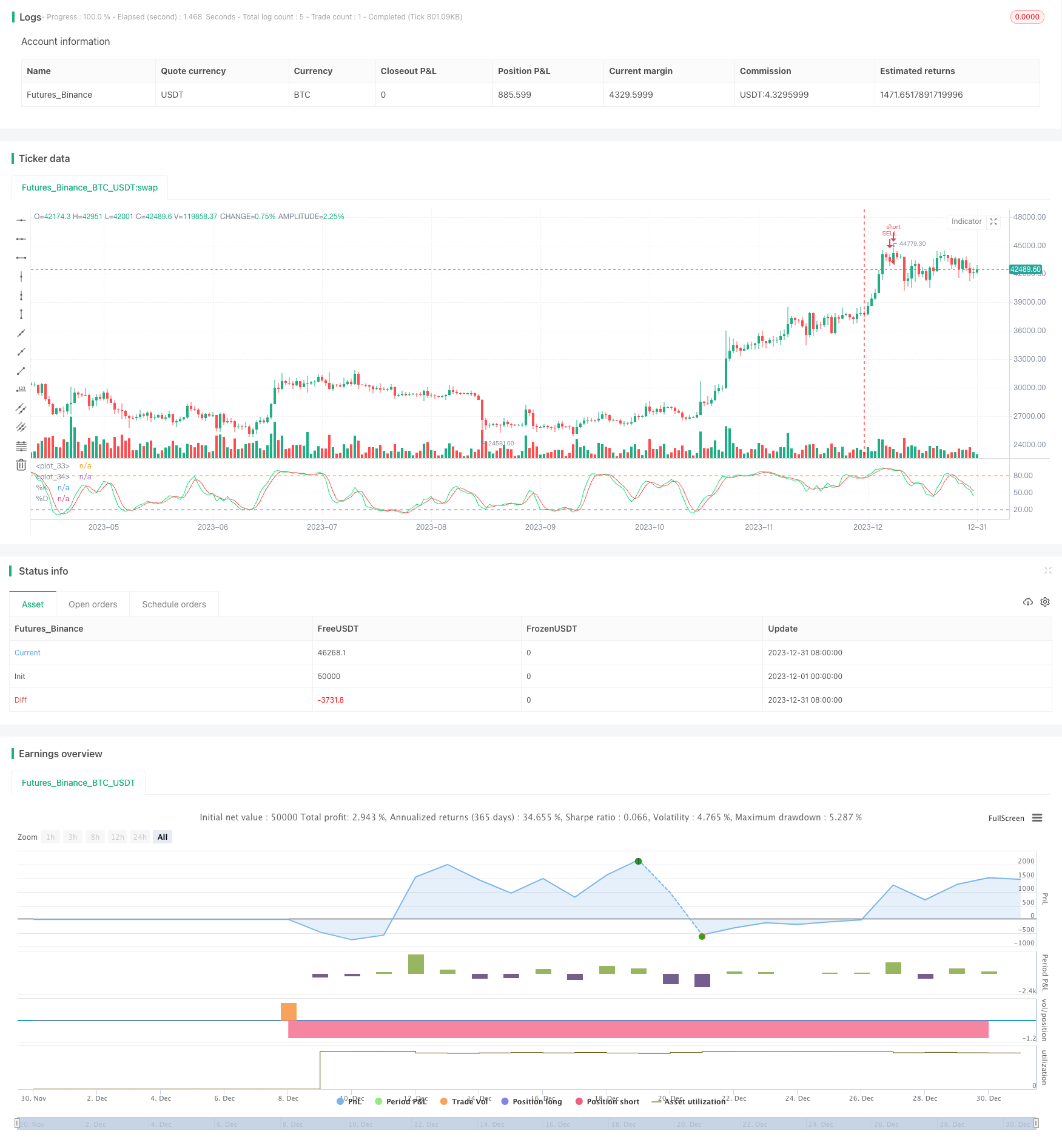

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="Easy to Use Stochastic + RSI Strategy", overlay=false)

//// Only Enter Long Positions /////

// strategy.risk.allow_entry_in(strategy.direction.long)

///// Backtest Start Date /////

startDate = input(title="Start Date", defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", defval=2014, minval=1800, maxval=2100)

afterStartDate = true

///// Create inputs /////

// Stochastics //

periodK = input(14, title="K", minval=1)

periodD = input(3, title="D", minval=1)

smoothK = input(3, title="Smooth", minval=1)

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

// RSI Values //

rsivalue = rsi(close, 14)

///// Plot Stochastic Values and Lines /////

plot(k, title="%K", color=lime)

plot(d, title="%D", color=red)

h0 = hline(80)

h1 = hline(20)

fill(h0, h1, color=purple, transp=80)

///// Submit orders /////

if (afterStartDate and crossover(k, d) and k<20 and rsivalue<50)

strategy.entry(id="BUY", long=true)

if (afterStartDate and crossunder(k, d) and k>80 and rsivalue>60)

strategy.entry(id="SELL", long=false)

- تجارتی حکمت عملی - مقدار کے رجحانات کی نگرانی کا آغاز

- چلتی اوسط فرق پر مبنی حکمت عملی کے بعد رجحان

- دوہری فیکٹر ریورس انیرشیا ٹریڈنگ حکمت عملی

- ای ایم اے بریکآؤٹ حکمت عملی

- Ichimoku کلاؤڈ پر مبنی کوانٹ ٹریڈنگ حکمت عملی

- کریپٹو ٹرینڈ ریورس کی حکمت عملی جس کی بنیاد پییوٹ سوئنگ اونچائی اور نچلے پوائنٹس پر ہے

- حتمی بیلنس آسکیلیٹر ٹریڈنگ حکمت عملی

- ایکسپونینشل موونگ میڈین کراس اوور حکمت عملی

- ای ایم اے کی دوہری گولڈن کراس منافع کمانے کی حکمت عملی

- متحرک سانتا کلاز رجعت کی حکمت عملی

- RSI V شکل پیٹرن سوئنگ ٹریڈنگ کی حکمت عملی

- ایمومنٹم بریک آؤٹ اے ٹی آر Volatility Strategy

- کثیرالاضلاع کی مداخلت پر مبنی آر ایس آئی مومنٹم حکمت عملی

- مومنٹم ریورس کمبو حکمت عملی

- بی ٹی سی ہیش ربن حکمت عملی

- کوانٹ ماسٹرز کے لئے کثیر سطح کی حرکت پذیر اوسط کراسنگ حکمت عملی

- حجم تناسب کی واپسی کی تجارتی حکمت عملی

- متحرک رفتار وزن دار اوسط حرکت پذیر کراس اوور حکمت عملی

- بل پاور ٹریڈنگ حکمت عملی

- سونے کی قیمت کے لئے روزانہ چلتی اوسط ٹریکنگ کی حکمت عملی