Aroon Oscillator پر مبنی اسٹاک ٹریڈنگ کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-01-15 14:08:33ٹیگز:

حکمت عملی کا جائزہ

اس حکمت عملی کا نام

حکمت عملی منطق

اس حکمت عملی کے پیچھے خیال ارون لائنوں کے تخلیق کار توشر چانڈے کی طرف سے شروع ہوا تھا۔ چانڈے نے تجویز کیا کہ جب ارون آسکیلیٹر 50 سے اوپر یا نیچے ہوتا ہے تو اپ ٹرینڈز اور ڈاؤن ٹرینڈز کی نشاندہی کی جاسکتی ہے۔ اس سے غیر رجحان سازی کے ادوار میں آسان ارون لائنوں اور کراسوں کی کمیوں کو کم کرنے میں مدد ملتی ہے۔

خاص طور پر ، حکمت عملی سب سے پہلے 19 پیریڈ کے ایرون اپ ، ایرون ڈاؤن لائنز اور ایرون آسکیلیٹر کا حساب لگاتی ہے۔ آسکیلیٹر کا حساب اپ لائن سے ڈاؤن لائن کو گھٹانے سے کیا جاتا ہے۔ پھر وسط لائن کو -25 ، اوپری ریل 75 اور نچلی ریل -85 پر مقرر کیا جاتا ہے۔ جب آسکیلیٹر وسط لائن سے اوپر جاتا ہے تو ، طویل پوزیشن کھولی جاتی ہے۔ جب یہ نیچے جاتا ہے تو ، مختصر پوزیشن کھولی جاتی ہے۔ جب آسکیلیٹر اوپری ریل سے اوپر جاتا ہے تو باہر نکلنے کی شرائط لمبی بند ہوتی ہیں اور جب وہ نچلی ریل سے نیچے جاتا ہے تو مختصر بند ہوجاتی ہیں۔

اس طرح ، وسط لائن کا استعمال رجحان کی سمت میں داخل ہونے کا تعین کرنے کے لئے کیا جاتا ہے ، جب اوپر اور نیچے کی ریلیں رجحان کے الٹ جانے پر باہر نکلنے کے لئے استعمال کی جاتی ہیں ، جس سے ایرون آسکیلیٹر اشارے پر مبنی خودکار تجارت کا احساس ہوتا ہے۔

فوائد

روایتی رجحانات کے مطابق حکمت عملی کے مقابلے میں، اس حکمت عملی کے مندرجہ ذیل فوائد ہیں:

- اعلی اتار چڑھاؤ اور غیر واضح رجحانات کے ساتھ اثاثوں کے مطابق، سادہ رجحانات کی حکمت عملی سے بہتر کام کرتا ہے

- آرون اوسیلیٹر کے ذریعے رجحانات کی نشاندہی کرنا زیادہ قابل اعتماد ہے

- متعدد پیرامیٹرز کی ترتیبات تجارتی حالات کو سخت بناتی ہیں ، غلط تجارت سے بچتی ہیں

- تیزی سے منافع حاصل کرنا اور نقصان کے خطرے کا موثر کنٹرول

خلاصہ یہ ہے کہ ارون آسکیلیٹر اشارے کی طاقتوں کو ملا کر یہ حکمت عملی مخصوص اثاثوں کی خودکار تجارت کو اچھی جیت کی شرح اور منافع کے ساتھ حاصل کرتی ہے۔

خطرات

اس حکمت عملی کے ساتھ کچھ خطرات بھی ہیں:

- پیرامیٹر ٹیوننگ مختلف اثاثوں کے لئے ضروری ہے، دوسری صورت میں یہ کارکردگی کو متاثر کر سکتا ہے

- اعلی تجارتی تعدد ٹرانزیکشن اور سلائپ لاگت میں اضافہ کر سکتا ہے

- تکنیکی اشارے پر انحصار کرتے ہوئے اشارے ناکام ہونے پر نقصانات ہو سکتے ہیں

ان خطرات کو پیرامیٹرز کو ایڈجسٹ کرنے اور کوڈ کو بہتر بنانے سے کم اور بہتر بنایا جاسکتا ہے۔ اس کے علاوہ ، پوزیشن کا مناسب سائز اور منی مینجمنٹ ممکنہ خطرات کو بھی موثر انداز میں کنٹرول کرسکتی ہے۔

اصلاح

حکمت عملی کی کارکردگی کو مزید بہتر بنانے کے لئے ، مندرجہ ذیل پہلوؤں میں اصلاحات کی جاسکتی ہیں۔

- پیرامیٹرز کو ایڈجسٹ کریں اور مختلف اثاثوں اور مارکیٹ کے ماحول کے تحت ٹیسٹ کریں

- مضبوط تجارتی سگنل کے لئے دیگر تکنیکی اشارے کے مجموعے شامل کریں

- اسٹاپ نقصان کی حکمت عملی شامل کریں تاکہ ہر تجارت کے نقصان کے سائز کو مؤثر طریقے سے محدود کیا جاسکے

- جھوٹے بریک آؤٹ سے بچنے کے لئے حجم کے اشارے شامل کریں

- غیر ضروری تجارت کو کم کرنے کے لئے اندراج کے حالات کو بہتر بنائیں

جامع ٹیسٹنگ اور اصلاح کے ذریعے، حکمت عملی کے استحکام، جیت کی شرح اور منافع کو بہت بہتر بنایا جا سکتا ہے.

نتیجہ

یہ حکمت عملی تخلیقی طور پر اعلی اتار چڑھاؤ اور غیر واضح رجحانات کے ساتھ اثاثوں کی خودکار تجارت کو حاصل کرتی ہے۔ روایتی رجحانات کی حکمت عملی کے مقابلے میں ، یہ ان اقسام کے اثاثوں پر بہتر کارکردگی کا مظاہرہ کرتی ہے ، اور اس کی سخت تجارتی شرائط پیرامیٹر کی ترتیبات کے ذریعے بھی حاصل کی جاتی ہیں۔ حکمت عملی کے فوائد قابل ذکر ہیں ، لیکن ابھی بھی بہتری کی گنجائش ہے۔ ہدف سازی کی اصلاحات کے ذریعے مزید بہتری حاصل کی جاسکتی ہے۔ حکمت عملی مقداری تجارتی طریقوں کے لئے ایک حوالہ فراہم کرتی ہے۔

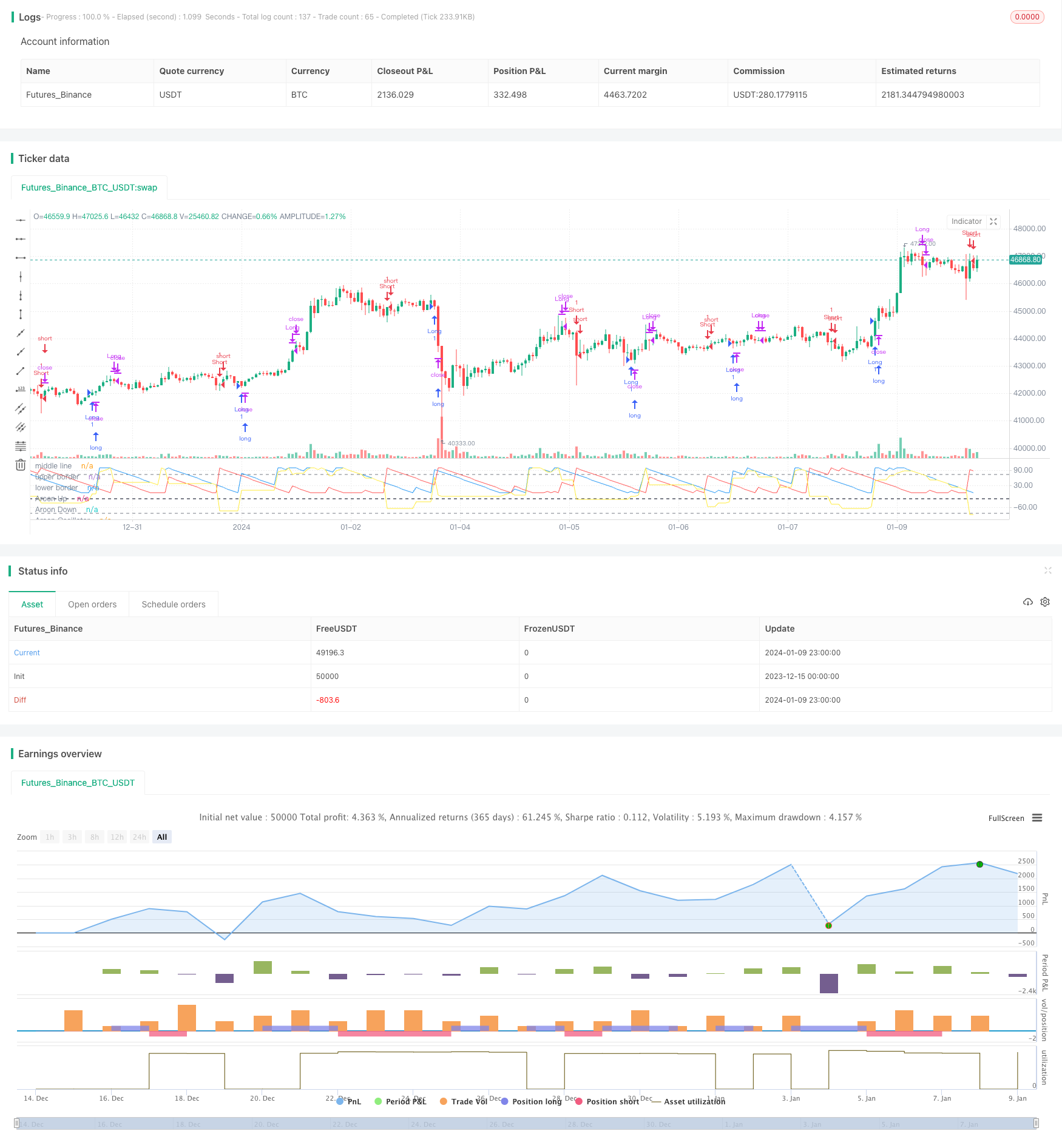

/*backtest

start: 2023-12-15 00:00:00

end: 2024-01-10 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

// by Saucius Finance https://saucius-finance.blogspot.com/

// copyrights reserved :)

// This strategy derives form the consideration of the author, Tushar Chande, that, in "more patterns" paragraph,

// long and short trends are identified by oscillator < or > line 50.

// This helps because simple Aroon and Aroon crosses suffer in not trending periods.

// original article avabile in:" Stocks & Commodities, V. 13:9 (369-374) : A Time Price Oscillator by Tushar Chande, Ph.D.""

strategy("Aroon Oscillator strategy by Saucius", overlay=false)

//building aroon lines, Embodying both Aroon line (Up and Down) and Aroon Oscillator

length = input(19, minval=1)

level_middle = input(-25, minval=-90, maxval=90, step = 5)

levelhigh = input(75, minval=-100, maxval=100, step = 5)

levellow = input(-85, minval=-100, maxval=100, step = 5)

upper = 100 * (highestbars(high, length+1) + length)/length

lower = 100 * (lowestbars(low, length+1) + length)/length

oscillator = upper - lower

plot(upper, title="Aroon Up", color=blue)

plot(lower, title="Aroon Down", color=red)

plot(oscillator, title="Aroon Oscillator", color = yellow)

hline(level_middle, title="middle line", color=gray, linewidth=2)

hline(levelhigh, title ="upper border", color=gray, linewidth=1)

hline(levellow, title ="lower border", color=gray, linewidth=1)

// Entry //

entryl = oscillator[1] < level_middle[1] and oscillator > level_middle

entrys = oscillator[1] > level_middle[1] and oscillator < level_middle

strategy.entry("Long", true, when = entryl)

strategy.entry("Short", false, when = crossunder (oscillator, level_middle))

// === EXIT===

exitL1 = oscillator[1] > levelhigh[1] and oscillator < levelhigh

exitS1 = oscillator[1] < levellow[1] and oscillator > levellow

strategy.close("Long", when=entrys)

strategy.close("Short", when=entryl)

strategy.close("Long", when= exitL1)

strategy.close("Short", when= exitS1)

- ڈونچیان چینلز طویل مدتی رجحان حکمت عملی کے بعد

- آئی بی ایس اور ہفتہ وار ہائی بیسڈ ایس پی 500 فیوچر ٹریڈنگ کی حکمت عملی

- FRAMA اشارے پر مبنی FraMA اور MA کراس اوور ٹریڈنگ کی حکمت عملی

- ایس ایس ایل بیس لائن پر مبنی رجحان کی پیروی کرنے والی حکمت عملی

- بولنگر بینڈس ٹرینڈ اسٹریٹجی کے بعد

- تجارتی حکمت عملی کے بعد رفتار کا رجحان

- کھلی بند کراس حرکت پذیر اوسط رجحان کی پیروی کی حکمت عملی

- حکمت عملی کے بعد موافقت کا رجحان

- ملٹی ٹائم فریم آر ایس آئی حکمت عملی

- بولنگر بینڈ اور K لائن مشترکہ حکمت عملی

- EintSimple پل بیک حکمت عملی

- پولرائزڈ فریکٹل افادیت (PFE) ٹریڈنگ حکمت عملی

- گیارہ چلتی اوسطوں کی کراس اوور حکمت عملی

- دوہری حرکت پذیر اوسط ریورس ٹریڈنگ کی حکمت عملی

- ایم اے سی ڈی ریورسنگ حکمت عملی کا آر ایس آئی

- قمری مرحلے پر مبنی بٹ کوائن ٹریڈنگ کی حکمت عملی

- اتار چڑھاؤ فلٹر مارکیٹ ٹائمنگ کی حکمت عملی

- چلتی اوسط اور ٹریلنگ اسٹاپ کے ساتھ چینل بریک آؤٹ کی حکمت عملی کے بعد رجحان

- دوہری اشارے کی تجارتی حکمت عملی

- دو طرفہ حرکت پذیر اوسط ریورس ٹریڈنگ کی حکمت عملی