چلتی اوسط اور اسٹوکاسٹک آر ایس آئی کے مجموعی تجارتی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-01-16 15:46:11ٹیگز:

جائزہ

یہ حکمت عملی تجارتی مواقع تلاش کرنے کے لئے حرکت پذیر اوسط اور اسٹوکاسٹک رشتہ دار طاقت انڈیکس (اسٹوکاسٹک آر ایس آئی) کے استعمال کو جوڑتی ہے۔ خاص طور پر ، یہ ایک بڑھتے ہوئے رجحان میں درمیانی مدتی حرکت پذیر اوسط اور دونوں سگنلز کے سامنے آنے پر تجارتی فیصلے کرنے کے لئے زیادہ خرید / زیادہ فروخت اسٹوکاسٹک آر ایس آئی اشارے کو دیکھتا ہے۔ یہ مشترکہ استعمال کچھ غلط سگنل کو فلٹر کرسکتا ہے اور حکمت عملی کے استحکام کو بہتر بنا سکتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے اہم اجزاء یہ ہیں:

-

مختلف ادوار کے ساتھ دو چلتی اوسط، MA1 اور MA2 کا حساب لگائیں۔

-

اسٹوکاسٹک رشتہ دار طاقت انڈیکس (اسٹوکاسٹک آر ایس آئی) کا حساب لگائیں۔ یہ اشارے آر ایس آئی اور اسٹوکاسٹک اصولوں کو شامل کرتا ہے تاکہ یہ ظاہر کیا جاسکے کہ آیا آر ایس آئی زیادہ خریدا گیا ہے یا زیادہ فروخت ہوا ہے۔

-

خریدنے کا اشارہ اس وقت پیدا ہوتا ہے جب اسٹوکاسٹک آر ایس آئی oversold threshold سے اوپر جاتا ہے، جبکہ فروخت کا اشارہ اس وقت پیدا ہوتا ہے جب یہ overbought threshold سے نیچے جاتا ہے۔

-

جب اسٹوکاسٹک آر ایس آئی سگنل سستے سے اوپر تیزی سے چلنے والے اوسط کے ساتھ سیدھے ہوجاتے ہیں تو طویل درج کریں۔ اس سے زیادہ تر غلط سگنل فلٹر ہوجاتے ہیں۔

-

خطرے کی رقم اور پوزیشن کے سائز کا حساب لگائیں۔ ایک مقررہ خطرے کی رقم مؤثر طریقے سے واحد نقصان کو کنٹرول کرنے میں مدد کرتی ہے۔

-

سٹاپ نقصان مقرر کریں اور منافع کی قیمت لیں. منافع کو زیادہ سے زیادہ کرنے کے لئے ٹریل سٹاپ منافع.

فوائد کا تجزیہ

چلتی اوسط اور اسٹوکاسٹک آر ایس آئی کو یکجا کرنے کی حکمت عملی میں مندرجہ ذیل فوائد ہیں:

-

یہ رجحان مارکیٹوں میں اچھی واپسی دے سکتا ہے۔ درمیانی اور طویل مدتی حرکت پذیر اوسط کا امتزاج مارکیٹ کی مجموعی رجحان کی سمت کا تعین کرسکتا ہے۔

-

اسٹوکاسٹک آر ایس آئی واپسی کے مواقع کو پکڑنے کے لئے زیادہ خریدنے اور زیادہ فروخت کی صورتحال کی نشاندہی کرنے میں مفید ہے۔

-

مجموعی استعمال غلط سگنل کو فلٹر کرتا ہے اور استحکام کو بہتر بناتا ہے۔

-

فکسڈ رسک فی صد کا طریقہ کار خطرہ کو کنٹرول کرتا ہے، جس میں ایک ہی نقصان کو رواداری کی سطح سے نیچے رکھ کر خطرہ کو کنٹرول کیا جاتا ہے۔

-

سٹاپ نقصان اور منافع لے لو منافع میں مقفل اور نیچے کی طرف خطرے کو محدود.

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں:

-

مختلف مارکیٹوں میں ، مشترکہ حرکت پذیر اوسط غلط سگنل دے سکتے ہیں۔ خطرہ کو کنٹرول کرنے کے لئے اسٹاپ نقصان کا استعمال کیا جانا چاہئے۔

-

اسٹوکاسٹک آر ایس آئی قیمتوں کی اتار چڑھاؤ پر حساس ہے اور کبھی کبھار غلط سگنل بھی فراہم کرسکتا ہے۔ چلتی اوسط کے ساتھ مل کر اس کو کم کرتا ہے۔

-

فکسڈ رسک الاٹمنٹ بڑے نقصانات سے مکمل طور پر بچا نہیں سکتا۔ پوزیشن سائزنگ کو مناسب طریقے سے مقرر کیا جانا چاہئے۔

-

انتہائی غیر مستحکم منظرناموں میں ، معقول اسٹاپ نقصان / منافع کی قیمتیں دستیاب نہیں ہیں۔ اس وقت دستی مداخلت کی ضرورت ہوتی ہے۔

اصلاح کی ہدایات

اسٹریٹیجی کو مندرجہ ذیل پہلوؤں میں مزید بہتر بنایا جاسکتا ہے:

-

زیادہ سے زیادہ پیرامیٹر کے مجموعے کی جانچ کریں تاکہ زیادہ سے زیادہ مدت تلاش کی جاسکے۔ موجودہ بہترین نہیں ہوسکتے ہیں۔

-

دوسرے اشارے جیسے KDJ، MACD وغیرہ کے ساتھ چلتی اوسط کو یکجا کرنے کی کوشش کریں۔ بہترین میچ کی نشاندہی کریں۔

-

مختلف تجارتی آلات میں ٹیسٹ اور اصلاح کریں۔ فی الحال فاریکس ٹریڈنگ کے لئے بہتر ہے۔

-

بدلتی ہوئی منڈیوں کے خلاف وقت کے ساتھ پیرامیٹرز کو متحرک طور پر بہتر بنانے کے لئے مشین لرننگ ماڈل استعمال کریں۔

نتیجہ

حرکت پذیر اوسط اور اسٹوکاسٹک آر ایس آئی امتزاج کی حکمت عملی تجارتی سگنل بنانے کے لئے اسٹوکاسٹک آر ایس آئی کے ساتھ حرکت پذیر اوسط اور الٹ کی سطح کے ساتھ رجحان کی نشاندہی کرتی ہے ، اس کے ساتھ ساتھ اسٹاپ نقصان / منافع اور خطرہ کنٹرول کو مضبوط حکمت عملی منطق بنانے کے لئے۔ اس سادہ اور عملی امتزاج کے فریم ورک کو مزید آلات اور پیرامیٹر سیٹوں میں مزید جانچ اور بہتر بنایا جاسکتا ہے۔

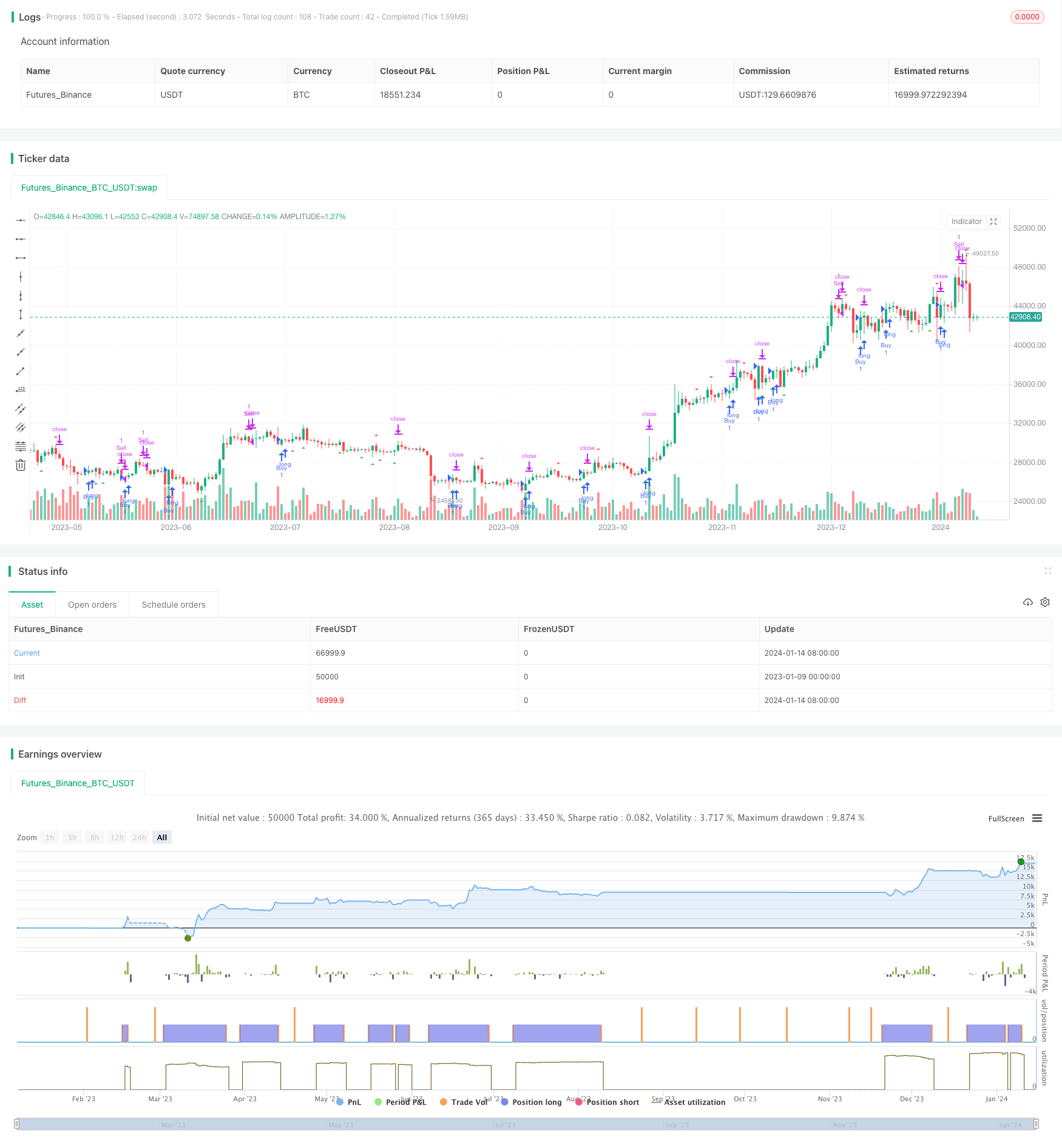

/*backtest

start: 2023-01-09 00:00:00

end: 2024-01-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)

- لکیری رجعت چینل کی حکمت عملی

- دوہری EMA اور بینڈ پاس فلٹر پر مبنی مجموعی تجارتی حکمت عملی

- ٹرینڈ ٹریکنگ ٹریلنگ اسٹاپ حکمت عملی

- کلیدی الٹ پلٹ کی حکمت عملی

- مثلث حرکت پذیر اوسط کراس اوور ٹریڈنگ کی حکمت عملی

- چلتی اوسط پر مبنی مقداری تجارتی حکمت عملی

- قیمت اور حجم پر مبنی حکمت عملی کے بعد رجحان

- Ichimoku Kinko Hyo فرار کی حکمت عملی

- اے ڈی ایکس مومنٹم ٹرینڈ حکمت عملی

- 123 ریورسمنٹ اور پییوٹ پوائنٹ کی مجموعی حکمت عملی

- متحرک رجحان ٹریکنگ الٹ کی حکمت عملی

- ڈی سی اے کی روزانہ حکمت عملی

- رجحان کی طاقت کی تصدیق کریں بارز حکمت عملی

- سپر ٹرینڈ ڈبل حرکت پذیر اوسط حکمت عملی

- WaveTrend اور DER پر مبنی سوئنگ ٹریڈنگ کی حکمت عملی

- ہل فشیر انٹیلیجنٹ ملٹی فیکٹر حکمت عملی

- ایکویٹی وکر پر مبنی متحرک پوزیشن سائزنگ حکمت عملی

- ڈبل ٹرینڈ ٹریکنگ حکمت عملی

- موافقت پذیر ذہین گرڈ ٹریڈنگ حکمت عملی

- رجحان ٹریکنگ الٹ حکمت عملی