بولنگر بینڈ اسٹوکاسٹک آر ایس آئی انتہائی سگنل کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-04-12 16:36:42ٹیگز:آر ایس آئیاسٹاکبی بیبی بی ایس آر

جائزہ

اس حکمت عملی میں بولنگر بینڈ اور اسٹوکاسٹک آر ایس آئی اشارے استعمال کیے جاتے ہیں تاکہ سگنل پیدا کیے جائیں جو قیمتوں میں الٹ پھیر کی نشاندہی کرسکتے ہیں۔ ڈیفالٹ کے مطابق ، bearish سگنل سرخ تیروں کے طور پر اور bullish سگنل سبز تیروں کے طور پر دکھائے جاتے ہیں۔ سگنل بھیجنے سے پہلے ، حکمت عملی مندرجہ ذیل شرائط کی تلاش کرتی ہے: (bullish) موم بتی اوپری بولنگر بینڈ سے اوپر بند ہوجاتی ہے ، اگلی موم بتی اوپری بینڈ کے اندر بند ہوجاتی ہے ، اور اسٹوکاسٹک آر ایس آئی ایک پہلے سے طے شدہ حد سے نیچے ہے (ڈیفالٹ 10) ؛ (bearish) موم بتی نچلی بولنگر بینڈ سے نیچے بند ہوجاتی ہے ، اگلی موم بتی نچلی بینڈ کے اندر بند ہوجاتی ہے ، اور اسٹوکاسٹک آر ایس آئی ایک پہلے سے طے شدہ حد سے اوپر ہے (ڈیفالٹ 90) ۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اصول بولنگر بینڈ اور اسٹوکاسٹک آر ایس آئی ، دو تکنیکی اشارے ، کو ممکنہ قیمتوں میں ردوبدل کے سگنلز کو پکڑنے کے لئے استعمال کرنا ہے۔ بولنگر بینڈ میں ایک درمیانی بینڈ (عام طور پر ایک چلتی اوسط) اور دو اوپری اور نچلی بینڈ (درمیانی بینڈ پلس / مائنس معیاری انحراف) شامل ہوتے ہیں ، جو قیمت کی اتار چڑھاؤ کی عکاسی کرسکتے ہیں۔ جب قیمت اوپری یا نچلی بینڈ سے ٹوٹ جاتی ہے تو ، یہ عام طور پر اس بات کی نشاندہی کرتی ہے کہ مارکیٹ کا رویہ بہت زیادہ پرامید یا بدامنی ہے ، اور قیمت الٹ سکتی ہے۔ اسٹوکاسٹک آر ایس آئی ایک اسٹوکاسٹک اشارے ہے جو آر ایس آئی اشارے کے اوپری حصے پر لاگو ہوتا ہے ، جو مارکیٹ کی زیادہ خرید اور فروخت کی حالت کو زیادہ حساس طور پر ظاہر کرتا ہے۔ جب اسٹوکاسٹک آر ایس آئی انتہائی علاقوں (جیسے 90 یا 10 سے نیچے) تک پہنچ جاتا ہے تو ، یہ ایک ممکنہ ردوبدل کی حکمت عملی کی نشاندہی کرتا ہے۔ یہ اسٹ

حکمت عملی کے فوائد

- ڈبل تصدیق: اس حکمت عملی میں بولنگر بینڈ اور اسٹوکاسٹک آر ایس آئی دونوں اشارے استعمال کیے جاتے ہیں ، جو ایک ڈبل تصدیق کا طریقہ کار تشکیل دیتے ہیں جو غلط سگنل کو مؤثر طریقے سے فلٹر کرسکتا ہے اور سگنل کی وشوسنییتا کو بہتر بنا سکتا ہے۔

- بروقت الٹ کی گرفتاری: بولنگر بینڈ بریک آؤٹ اور اسٹوکاسٹک آر ایس آئی انتہائی مارکیٹ کے جذبات کی الٹ کی اہم علامات ہیں۔ حکمت عملی ان اہم لمحات کو بروقت انداز میں گرفت میں لے سکتی ہے اور سرمایہ کاروں کو بروقت تجارتی سگنل فراہم کرسکتی ہے۔

- لچکدار پیرامیٹرز: حکمت عملی کی پیرامیٹر کی ترتیبات نسبتا لچکدار ہیں ، جیسے بولنگر بینڈ کی مدت اور چوڑائی ، اسٹوکاسٹک آر ایس آئی کی مدت اور زیادہ خرید / زیادہ فروخت کی حد وغیرہ ، جو مختلف منڈیوں اور اقسام کے مطابق بہتر اور ایڈجسٹ کی جاسکتی ہے۔

- وسیع اطلاق: حکمت عملی کو مختلف مالیاتی منڈیوں اور تجارتی مصنوعات جیسے اسٹاک ، فیوچر ، غیر ملکی کرنسی ، کریپٹو کرنسی وغیرہ پر لاگو کیا جاسکتا ہے۔ پیرامیٹرز کو ایڈجسٹ کرکے ، یہ مختلف مارکیٹ کی خصوصیات کے مطابق ہوسکتا ہے۔

حکمت عملی کے خطرات

- رینج باؤنڈ مارکیٹوں میں خراب کارکردگی: رینج باؤنڈ مارکیٹوں میں ، قیمتیں اکثر بولنگر بینڈ کے اوپری اور نچلے بینڈ کے قریب اتار چڑھاؤ کرتی ہیں ، اور اسٹوکاسٹک آر ایس آئی اکثر زیادہ خریدنے اور زیادہ فروخت والے زونوں میں داخل ہوتا ہے ، جس سے زیادہ غلط سگنل مل سکتے ہیں ، جس کی وجہ سے کثرت سے تجارت اور فنڈز کی کھپت ہوتی ہے۔

- رجحان سازی مارکیٹوں میں تاخیر: مضبوط رجحان سازی مارکیٹوں میں ، قیمتیں طویل عرصے تک اوپری یا نچلی بولنگر بینڈ کو توڑ سکتی ہیں ، اور اسٹوکاسٹک آر ایس آئی بھی طویل عرصے تک زیادہ خرید یا زیادہ فروخت والے علاقوں میں رہ سکتی ہے۔ اس وقت ، حکمت عملی میں تاخیر سے الٹ جانے کے سگنل جاری ہوسکتے ہیں اور رجحان کی تجارت کے مواقع سے محروم ہوسکتے ہیں۔

- پیرامیٹر کی ترتیبات کے لئے حساس: حکمت عملی کی کارکردگی پیرامیٹر کی ترتیبات کے لئے کافی حساس ہے۔ پیرامیٹر کے مختلف مجموعے نمایاں طور پر مختلف نتائج برآمد کرسکتے ہیں۔ پیرامیٹر کی ترتیبات کو مارکیٹ کے حالات کے مطابق مستقل طور پر ڈیبگ کرنے اور بہتر بنانے کی ضرورت ہے ، جس سے استعمال میں دشواری بڑھ جاتی ہے۔

حکمت عملی کی اصلاح کی ہدایات

- رجحان کی تصدیق شامل کریں: موجودہ حکمت عملی کی بنیاد پر ، موجودہ رجحان کی سمت اور طاقت کی نشاندہی کرنے ، رجحان واضح ہونے پر مخالف رجحان کی تجارت سے بچنے اور حکمت عملی کی موافقت کو بہتر بنانے کے ل some ، کچھ رجحان کی تصدیق کے اشارے شامل کیے جاسکتے ہیں ، جیسے حرکت پذیر اوسط ، ایم اے سی ڈی ، وغیرہ۔

- متحرک پیرامیٹر ایڈجسٹمنٹ: مارکیٹ کی اتار چڑھاؤ میں ہونے والی تبدیلیوں کے مطابق ، بولنگر بینڈز کی چوڑائی اور اسٹوکاسٹک آر ایس آئی کی زیادہ خرید / فروخت کی حد کو متحرک طور پر ایڈجسٹ کریں۔ تجارتی تعدد کو کم کرنے کے لئے اتار چڑھاؤ زیادہ ہونے پر وسیع بینڈ اور اعلی حد استعمال کریں۔ تجارتی حساسیت کو بہتر بنانے کے لئے اتار چڑھاؤ کم ہونے پر تنگ بینڈ اور کم حد استعمال کریں۔

- اسٹاپ نقصان اور منافع لینا: حکمت عملی کے تجارتی سگنل پیدا کرنے کے بعد ، اسی طرح کے اسٹاپ نقصان اور منافع لینے کے قواعد طے کیے جاسکتے ہیں تاکہ ایک ہی لین دین کے خطرے سے متعلق نمائش اور منافع کا ہدف کنٹرول کیا جاسکے ، اس طرح حکمت عملی کے خطرے سے فائدہ اٹھانے کے تناسب کو بہتر بنایا جاسکے۔

- دوسرے تکنیکی اشارے کے ساتھ مل کر: حکمت عملی کو دوسرے تکنیکی اشارے کے ساتھ مل کر ، جیسے سپورٹ اور مزاحمت کی سطح ، تجارتی حجم وغیرہ ، ایک زیادہ مضبوط سگنل کی توثیق کے طریقہ کار کو تشکیل دینے اور حکمت عملی کی وشوسنییتا اور منافع کو بہتر بنانے کے ل.

خلاصہ

بولنگر بینڈ اسٹوکاسٹک آر ایس آئی انتہائی سگنل حکمت عملی دو تکنیکی اشارے ، بولنگر بینڈ اور اسٹوکاسٹک آر ایس آئی کو جوڑتی ہے ، جس میں اوپری اور نچلی بولنگر بینڈ کی قیمتوں میں خرابی اور اسٹوکاسٹک آر ایس آئی کو ممکنہ الٹ جانے والے سگنلز کے طور پر اوور بک / اوور سیل انتہائی علاقوں تک پہنچنے کا استعمال کیا جاتا ہے ، جس سے ایک آسان اور استعمال میں آسان تجارتی حکمت عملی تشکیل ملتی ہے۔ اس حکمت عملی کے قابل اعتماد سگنل اور وسیع اطلاق جیسے فوائد ہیں ، لیکن یہ رینج مارکیٹوں میں خراب کارکردگی کا مظاہرہ کرتی ہے ، رجحان سازی کی مارکیٹوں میں پیچھے رہ سکتی ہے ، اور پیرامیٹر کی ترتیبات کے لئے بہت حساس ہے۔ لہذا ، عملی ایپلی کیشنز میں ، ہم حکمت عملی کو رجحان کی تصدیق ، متحرک پیرامیٹرز ، اسٹاپ نقصان اور منافع لینے جیسے پہلوؤں سے بہتر بنانے اور بہتر بنانے پر غور کرسکتے ہیں ، اور اس کو دوسرے اشارے کے ساتھ جوڑ سکتے ہیں ، تاکہ منافع بخش اور بہتر تجارتی مشق اور مقدار کی خدمت کرسکیں۔

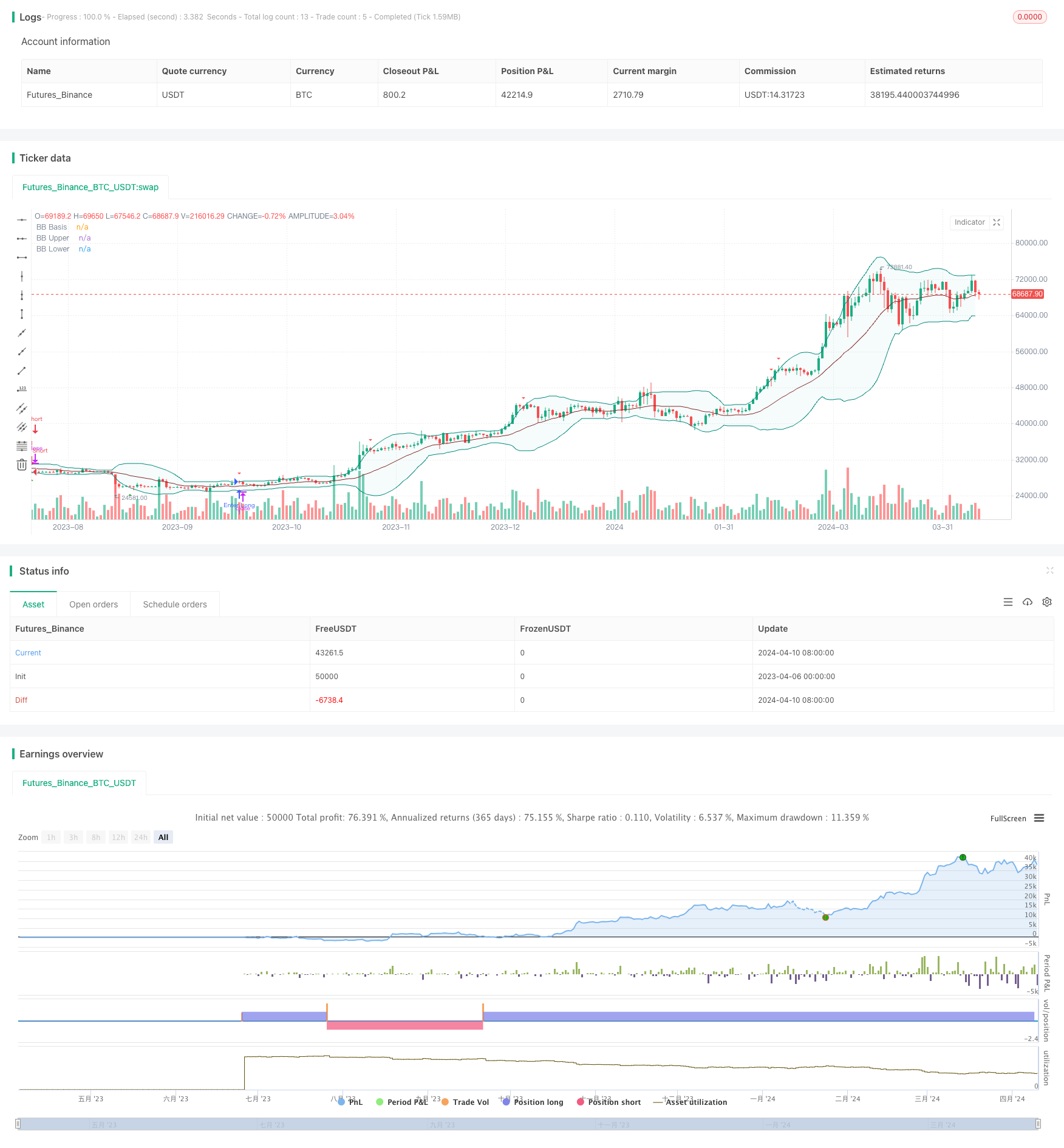

/*backtest

start: 2023-04-06 00:00:00

end: 2024-04-11 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(shorttitle='BBSR Extreme', title='Bollinger Bands Stochastic RSI Extreme Signal', overlay=true)

//General Inputs

src = input(close, title='Source')

offset = input.int(0, 'Offset', minval=-500, maxval=500)

//Bollinger Inputs

length = input.int(20, title='Bollinger Band Length', minval=1)

mult = input.float(2.0, minval=0.001, maxval=50, title='StdDev')

//Bollinger Code

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

plot(basis, 'BB Basis', color=color.new(#872323, 0), offset=offset)

p1 = plot(upper, 'BB Upper', color=color.new(color.teal, 0), offset=offset)

p2 = plot(lower, 'BB Lower', color=color.new(color.teal, 0), offset=offset)

fill(p1, p2, title='BB Background', color=color.new(#198787, 95))

//Stoch Inputs

smoothK = input.int(3, 'K', minval=1)

smoothD = input.int(3, 'D', minval=1)

lengthRSI = input.int(14, 'RSI Length', minval=1)

lengthStoch = input.int(14, 'Stochastic Length', minval=1)

upperlimit = input.float(90, 'Upper Limit', minval=0.01)

lowerlimit = input.float(10, 'Upper Limit', minval=0.01)

//Stochastic Code

rsi1 = ta.rsi(src, lengthRSI)

k = ta.sma(ta.stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

//Evaluation

Bear = close[1] > upper[1] and close < upper and k[1] > upperlimit and d[1] > upperlimit

Bull = close[1] < lower[1] and close > lower and k[1] < lowerlimit and d[1] < lowerlimit

//Plots

plotshape(Bear, style=shape.triangledown, location=location.abovebar, color=color.new(color.red, 0), size=size.tiny)

plotshape(Bull, style=shape.triangleup, location=location.belowbar, color=color.new(color.green, 0), size=size.tiny)

// Alert Functionality

alertcondition(Bear or Bull, title='Any Signal', message='{{exchange}}:{{ticker}}' + ' {{interval}}' + ' BB Stochastic Extreme!')

alertcondition(Bear, title='Bearish Signal', message='{{exchange}}:{{ticker}}' + ' {{interval}}' + ' Bearish BB Stochastic Extreme!')

alertcondition(Bull, title='Bullish Signal', message='{{exchange}}:{{ticker}}' + ' {{interval}}' + ' Bullish BB Stochastic Extreme!')

if Bear

strategy.entry('Enter Long', strategy.long)

else if Bull

strategy.entry('Enter Short', strategy.short)

- بی بی ایس آر انتہائی حکمت عملی

- ملٹی فیکٹر فیوژن کی حکمت عملی

- ہائی فریکوئنسی ہائبرڈ تکنیکی تجزیہ مقداری حکمت عملی

- بولنگر بینڈ، حرکت پذیر اوسط اور آر ایس آئی پر مبنی قلیل مدتی تجارتی حکمت عملی

- آر ایس آئی - بولنگر بینڈ انٹیگریشن حکمت عملی: ایک متحرک خود موافقت پذیر کثیر اشارے ٹریڈنگ سسٹم

- اسٹوکاسٹک + آر ایس آئی، ڈبل حکمت عملی

- بولنگر بینڈس آر ایس آئی ٹریڈنگ حکمت عملی

- بولنگر بینڈ + آر ایس آئی + اسٹوکاسٹک آر ایس آئی حکمت عملی جو اتار چڑھاؤ اور رفتار کے اشارے پر مبنی ہے

- سپر ٹرپل انڈیکیٹر RSI-MACD-BB مومنٹم الٹ کرنے کی حکمت عملی

- بولنگر بینڈ اور آر ایس آئی انٹیگریشن کے ساتھ موافقت پذیر آسکیلشن ٹرینڈ ٹریڈنگ کی حکمت عملی

- تیز رفتار RSI اشارے پر مبنی ہائی فریکوئنسی ریورس ٹریڈنگ کی حکمت عملی

- آر ایس آئی رلیٹیو طاقت انڈیکس حکمت عملی

- بولنگر بینڈز بریک آؤٹ حکمت عملی

- ڈونچیئن چینل اور لیری ولیمز لاری ٹریڈ انڈیکس حکمت عملی

- SPARK متحرک پوزیشن سائزنگ اور دوہری اشارے ٹریڈنگ کی حکمت عملی

- حرکت پذیر اوسط کراس اوور + ایم اے سی ڈی سست لائن مومنٹم حکمت عملی

- حجم پر مبنی متحرک ڈی سی اے حکمت عملی

- ایم اے سی ڈی ویلی ڈیٹیکٹر حکمت عملی

- این بارز بریک آؤٹ حکمت عملی

- RSI اور MACD پر مبنی کم خطرہ مستحکم کریپٹوکرنسی ہائی فریکوئنسی ٹریڈنگ کی حکمت عملی

- RSI دو طرفہ تجارتی حکمت عملی

- مزید اندراجات اور اے آئی کے ساتھ KRK ADA 1H اسٹوکاسٹک سست حکمت عملی

- حجم ایم اے پر مبنی انکولی پرامڈائزنگ متحرک سٹاپ نقصان اور منافع لے ٹریڈنگ کی حکمت عملی

- ایم اے سی ڈی ٹی ای ایم اے کراس اوور حکمت عملی

- آر ایس آئی اور بولنگر بینڈ ڈبل حکمت عملی

- وی ڈبلیو ایم اے-اے ڈی ایکس مومنٹم اور ٹرینڈ پر مبنی بٹ کوائن لانگ حکمت عملی

- متحرک خطرے کے انتظام کی حکمت عملی کے بعد کثیر اشارے کا رجحان

- روڈا مومنٹم ٹرینڈ ٹریڈنگ حکمت عملی

- دوہری حرکت پذیر اوسط کراس اوور حکمت عملی

- موڈیفائیڈ بولنگر بینڈ کی حکمت عملی