جائزہ

یہ حکمت عملی ایک ٹریڈنگ سسٹم ہے جو برلن بینڈ اور اوسط قیمت پر مبنی ہے ، جس میں حجم فلٹرنگ کی شرائط شامل ہیں۔ اس حکمت عملی میں قیمتوں کے مابین برلن بینڈ اور نیچے کی ریلوں کے مابین اتار چڑھاؤ کی خصوصیات کا استعمال کیا جاتا ہے ، جب قیمت نیچے کی ریل کو چھوتی ہے تو خریدتی ہے ، اور جب قیمت اوپر کی ریل کو چھوتی ہے تو فروخت کرتی ہے ، تاکہ قیمت کی واپسی کے برابر ہونے کے مواقع کو پکڑ سکے۔ حجم فلٹرنگ کو متعارف کرانے سے ، حکمت عملی میں ٹریڈنگ سگنل کی وشوسنییتا کو مزید بڑھایا گیا ہے ، اور کم لیکویڈیٹی کی صورت میں غلط فہمی سے بچا گیا ہے۔

حکمت عملی کا اصول

برائن بینڈ کی ترتیب:

- 20 دن کے حساب کے طور پر استعمال کیا جاتا ہے

- 20 دن کی سادہ منتقل اوسط (ایس ایم اے)

- اوپری اور نچلے ریل کو درمیانی ریل میں 2 گنا معیاری فرق شامل کیا گیا

ٹریڈنگ سگنل:

- خریدنے کا اشارہ: قیمت نیچے سے ٹوٹ کر نیچے کی طرف جا رہی ہے

- فروخت کا اشارہ: قیمت اوپر سے ٹوٹ کر بلین بینڈ کو ٹریک کرتی ہے

ٹرانزیکشن فلٹر:

- ٹرانزیکشن فلٹر کو فعال یا غیر فعال کرنے کا اختیار

- ٹریڈنگ سگنل کو ٹرگر کرنے کے لئے ٹریڈنگ کی مقدار کو سیٹ کی حد سے تجاوز کرنے کی ضرورت ہے (ڈیفالٹ 100،000)

ٹرانزیکشنز کا نفاذ:

- جب خریدنے کا اشارہ ہوتا ہے تو زیادہ خریدیں

- جب فروخت کا اشارہ ہوتا ہے تو زیادہ سے زیادہ پوزیشنوں کو صاف کریں اور پوزیشنوں کو خالی کردیں

- خریدنے کے اشارے پر خالی پوزیشن

- اگر ٹرانزیکشن حجم فلٹرنگ کو فعال کیا جائے تو ، ٹرانزیکشن صرف اس وقت انجام دی جاتی ہے جب ٹرانزیکشن حجم کی شرائط پوری ہوجائیں

اسٹریٹجک فوائد

اوسط قیمت کی واپسی کا اصول: مالیاتی منڈیوں کی قیمتوں میں اتار چڑھاو کی اوسط قیمت کی واپسی کی خصوصیت کا استعمال کرتے ہوئے ، منافع کے امکانات کو بہتر بنایا گیا ہے۔

متحرک انکولی: برین بینڈ مارکیٹ کے اتار چڑھاؤ کے مطابق خود بخود ٹریک اور نیچے کی پوزیشن کو ایڈجسٹ کرتا ہے ، تاکہ حکمت عملی مختلف مارکیٹ کے حالات کے مطابق ہو۔

خطرے کا کنٹرول: برن کے ساتھ ٹریک اپ اور ڈاون ریل کی ترتیب کے ذریعہ ، تجارت کے لئے قدرتی اسٹاپ نقصان کی پوزیشن فراہم کی جاتی ہے۔

ٹرانزیکشن کی تصدیق: ٹرانزیکشن فلٹرز کو متعارف کرانے سے ٹرانزیکشن سگنل کی وشوسنییتا میں اضافہ ہوتا ہے اور جھوٹے ٹوٹ پھوٹ کا خطرہ کم ہوتا ہے۔

دو طرفہ تجارت: حکمت عملی کے ذریعے زیادہ اور کم کرنے میں مدد ملتی ہے تاکہ مارکیٹ میں دو طرفہ مواقع سے فائدہ اٹھایا جاسکے۔

بصری: حکمت عملی کی کارکردگی کو بصری طور پر سمجھنے اور تجزیہ کرنے میں مدد کے لئے ، برن بینڈ اور تجارتی سگنل کو چارٹ کے ذریعہ نقشہ بنایا گیا ہے۔

اسٹریٹجک رسک

زلزلے کے بازار کا خطرہ: زلزلے کے بازاروں میں ، بار بار ٹچ کرنے سے بلین بینڈ کے اوپر اور نیچے کی ریلیں لگاتار نقصان کا سبب بن سکتی ہیں۔

ٹرینڈنگ مارکیٹ کی کمی: مضبوط رجحان سازی مارکیٹوں میں ، حکمت عملی بڑے پیمانے پر رجحانات سے محروم ہوسکتی ہے ، یا بار بار صفائی کی وجہ سے آمدنی محدود ہوجاتی ہے۔

جعلی توڑنے کا خطرہ: حجم کی فلٹرنگ کے باوجود ، جعلی توڑنے کے نتیجے میں غلط تجارت ہوسکتی ہے۔

پیرامیٹرز کی حساسیت: برن بینڈ کے دورانیے ، ضرب اور حجم کی کمی کی ترتیبات حکمت عملی کی کارکردگی پر زیادہ اثر انداز ہوتی ہیں۔ غلط ترتیب سے زیادہ تجارت یا کھوئے ہوئے مواقع پیدا ہوسکتے ہیں۔

سلائڈ پوائنٹس اور ٹرانزیکشن لاگت: بار بار ٹرانزیکشنز اعلی ٹرانزیکشن لاگت کا سبب بن سکتی ہیں جو مجموعی طور پر منافع کو متاثر کرتی ہیں۔

حکمت عملی کی اصلاح کی سمت

رجحان فلٹرنگ: اضافی رجحان اشارے متعارف کرانے (جیسے چلتی اوسط یا ADX) ، مضبوط رجحان مارکیٹوں میں حکمت عملی کے رویے کو ایڈجسٹ کریں۔

متحرک پیرامیٹرز کی اصلاح: مارکیٹ میں اتار چڑھاؤ کے مطابق برن بینڈ پیرامیٹرز اور ٹرانزیکشن حجم کی کمی کو خود بخود ایڈجسٹ کرنا ، حکمت عملی کی موافقت کو بہتر بنانا۔

اسٹاپ نقصان کی اصلاح: ٹریکنگ اسٹاپ یا اے ٹی آر پر مبنی متحرک اسٹاپ کو متعارف کرانے سے خطرے کو بہتر طور پر کنٹرول کیا جاسکتا ہے۔

سگنل کی تصدیق: دوسرے تکنیکی اشارے (جیسے RSI یا MACD) کے ساتھ مل کر ٹریڈنگ سگنل کی دوسری تصدیق ، جس سے درستگی میں اضافہ ہوتا ہے۔

ہولڈنگ مینجمنٹ: جزوی اسٹاپ اور ہولڈنگ منطق کو نافذ کریں ، فنڈ مینجمنٹ اور رسک ریٹرن کو بہتر بنائیں۔

ٹائم فلٹرنگ: ٹریڈنگ کے وقت کی کھڑکی کی حد کو شامل کریں ، زیادہ اتار چڑھاؤ یا کم لیکویڈیٹی کے اوقات سے گریز کریں۔

بازیافت اور اصلاح: زیادہ جامع تاریخی بازیافت کے لئے ، اور جینیاتی الگورتھم جیسے طریقوں کا استعمال کرتے ہوئے پیرامیٹرز کے مجموعے کو بہتر بنانا۔

خلاصہ کریں۔

بلین بینڈ اوسط واپسی ٹریڈنگ حکمت عملی اور ٹرانزیکشن حجم فلٹرنگ ایک مقداری تجارتی نظام ہے جو تکنیکی تجزیہ اور اعدادوشمار کے اصولوں کو جوڑتا ہے۔ اس حکمت عملی کا مقصد مارکیٹ میں قلیل مدتی الٹ کے مواقع کو پکڑنا ہے ، قیمتوں کی اتار چڑھاؤ کی خصوصیات اور بلین بینڈ میں ٹرانزیکشن حجم کی تصدیق کا فائدہ اٹھاتے ہوئے۔ اگرچہ حکمت عملی نے ہلچل والی مارکیٹوں میں اچھی کارکردگی کا مظاہرہ کیا ہے ، لیکن مضبوط رجحانات اور خطرے کے انتظام کے ل the اس میں بہتری کی گنجائش ہے۔ اضافی حالات کی فلٹرنگ ، پیرامیٹر ایڈجسٹمنٹ اور زیادہ پیچیدہ فنڈ مینجمنٹ حکمت عملی متعارف کرانے سے ، مارکیٹ کے مختلف ماحول میں اس کی استحکام اور منافع بخش صلاحیت کو مزید بہتر بنایا جاسکتا ہے۔ اس حکمت عملی کو استعمال کرتے وقت ، سرمایہ کاروں کو اس کے فوائد اور حدود کے بارے میں پوری طرح سے آگاہ ہونا چاہئے ، اور ذاتی خطرے کی ترجیحات اور مارکیٹ کے فیصلے کے مطابق مناسب پیرامیٹرز اور خطرے کے کنٹرول کو ایڈجسٹ کرنا چاہئے۔

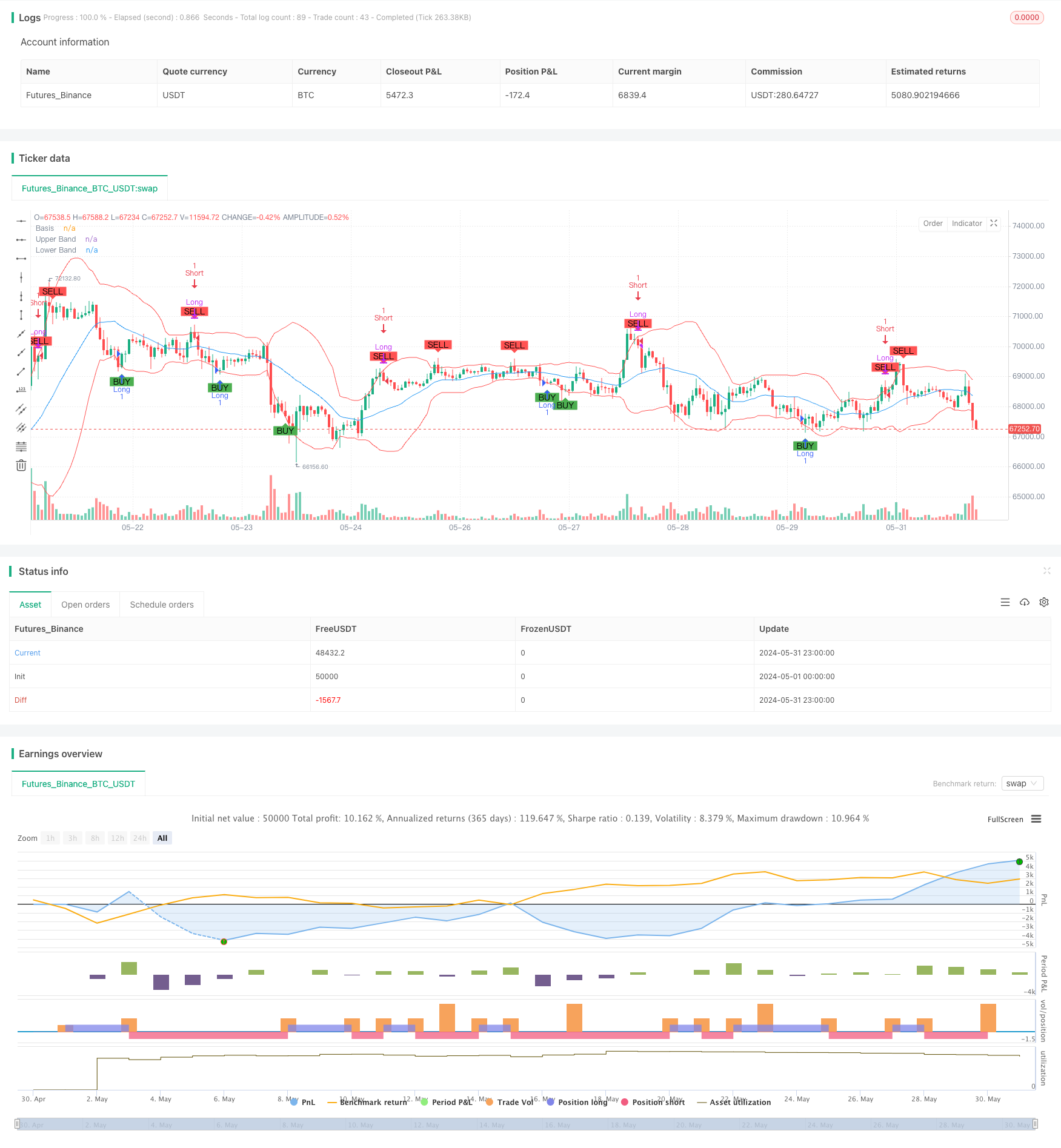

/*backtest

start: 2024-05-01 00:00:00

end: 2024-05-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Mean Regression Strategy", overlay=true)

// Bollinger Bands

length = input(20, title="Bollinger Bands Length")

src = input(close, title="Source")

mult = input(2.0, title="Bollinger Bands Multiplier")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

// Plotting Bollinger Bands

plot(basis, title="Basis", color=color.blue)

plot(upper, title="Upper Band", color=color.red)

plot(lower, title="Lower Band", color=color.red)

// Trading logic

longCondition = ta.crossover(src, lower)

shortCondition = ta.crossunder(src, upper)

// Plotting signals

plotshape(series=longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Strategy execution

strategy.entry("Long", strategy.long, when=longCondition)

strategy.close("Long", when=shortCondition)

strategy.entry("Short", strategy.short, when=shortCondition)

strategy.close("Short", when=longCondition)

// Volume filter (optional)

useVolumeFilter = input(true, title="Use Volume Filter")

volumeThreshold = input(100000, title="Volume Threshold")

volumeCondition = na(volume) ? na : volume > volumeThreshold

if useVolumeFilter

longCondition := longCondition and volumeCondition

shortCondition := shortCondition and volumeCondition

// Final execution with volume filter

if useVolumeFilter

strategy.entry("Long", strategy.long, when=longCondition)

strategy.close("Long", when=shortCondition)

strategy.entry("Short", strategy.short, when=shortCondition)

strategy.close("Short", when=longCondition)