Tận dụng khối lượng để tối ưu hóa việc xây dựng và triển khai danh mục đầu tư

0

0

777

777

Tuy nhiên, dự đoán chi phí giao dịch là một thách thức, bởi vì đối với các nhà đầu tư quy mô lớn, thành phần lớn nhất là ảnh hưởng giá cả, tùy thuộc vào quy mô giao dịch, khối lượng giao dịch của các nhà giao dịch khác trong đó và danh tính của nhà giao dịch, do đó cản trở giải pháp chung. Để giải quyết vấn đề này, các tác giả của nghiên cứu Volume Alphabet tháng 8 năm 2024, Rusian Goyenko, Bryan Kelly, Tobias Moskowitz, Yinan Suwitz và Chao Zhang, giả định khối lượng giao dịch là một nguồn thông tin quý báu để ước tính chi phí giao dịch, giả định quy mô giao dịch là cố định, và chi phí giao dịch nên giảm theo khối lượng giao dịch. Để kiểm tra giả thuyết này, họ đã phát triển một mô hình học máy có thể dự đoán chính xác khối lượng giao dịch của từng cổ phiếu.

Đầu tiên, họ chỉ ra rằng nghiên cứu trước đây (Frazzini, Israel và Moskowitz, 2018) cho thấy rằng quy mô giao dịch chia cho khối lượng giao dịch hàng ngày (được gọi là tỷ lệ tham gia thị trường giao dịch định lượng) là yếu tố quan trọng thúc đẩy chi phí ảnh hưởng đến giá cả, và ảnh hưởng đến giá cả là hàm gia tăng của tỷ lệ tham gia. Do đó, khi khối lượng giao dịch không thay đổi, người giao dịch có ảnh hưởng lớn hơn đến giá cả. Do đó, trong các điều kiện khác, khối lượng giao dịch dự báo cao hơn, người giao dịch có thể giao dịch nhiều hơn vì giá cả mỗi giao dịch sẽ bị ảnh hưởng nhỏ hơn. Ngược lại, giao dịch dự báo thấp hơn sẽ khiến người giao dịch giao dịch ít mạnh mẽ hơn, thu hẹp quy mô giao dịch (có thể thậm chí là 0), vì giá cả mỗi đô la sẽ bị ảnh hưởng nhiều hơn.

Tiếp theo, các tác giả giới thiệu mô hình học máy được sử dụng để dự đoán khối lượng giao dịch. Mô hình của họ dựa trên mạng lưới thần kinh hồi quy. Để dự đoán khối lượng giao dịch, họ sử dụng các tín hiệu kỹ thuật như thu nhập chậm trễ và khối lượng giao dịch chậm trễ, cũng như các đặc điểm của công ty đã tìm thấy trong tài liệu để thu được lợi nhuận bất thường. Sau đó, họ thêm các chỉ số cho các sự kiện ở phạm vi thị trường hoặc cấp công ty liên quan đến biến động khối lượng giao dịch, bao gồm báo cáo thu nhập sắp ra mắt và trong quá khứ, và sử dụng các mạng lưới thần kinh khác nhau để phân tích các phương pháp dự đoán tuyến tính và phi tuyến tính nhằm tối đa hóa khả năng dự đoán ngoài mẫu. Cuối cùng, họ thay đổi chức năng mục tiêu / mất mát của mạng lưới thần kinh để cân nhắc các vấn đề kinh tế danh mục đầu tư khi dự đoán khối lượng giao dịch.

Sau đó, các tác giả trình bày cách sử dụng mô hình của họ để xây dựng danh mục đầu tư.

Để định lượng ý nghĩa kinh tế của dự báo khối lượng giao dịch, chúng tôi đưa dự báo khối lượng giao dịch vào vấn đề lý luận về danh mục đầu tư. Chúng tôi đã xây dựng một khung danh mục đầu tư nhằm tối đa hóa hiệu suất chi phí ròng của danh mục đầu tư bằng cách sử dụng hàm hiệu suất chênh lệch trung bình, trong đó chi phí giao dịch có mối quan hệ tuyến tính với tỷ lệ tham gia (lấy cảm hứng từ nghiên cứu lý thuyết và thực tế trong tài liệu).

Tương tự như vậy, lưu ý rằng trong thực tế, khi chi phí giao dịch của một mục nào đó cao, một lựa chọn khác là giao dịch một cái gì đó khác. Ví dụ, nếu chi phí giao dịch của A quá cao, bạn có thể xem xét giao dịch với chi phí thấp hơn B. Điều này có thể tốt hơn không giao dịch, thường là nhiều người trong số họ có đặc điểm tương tự, do đó, lợi nhuận dự kiến cũng tương tự, và quỹ đôi khi cần giao dịch (ví dụ, vì lý do dòng tiền).

Thời gian mẫu của họ là từ năm 2018 đến năm 2022, tức là 1.258 ngày. Các đoạn cắt ngang bao gồm khoảng 4.700 loài, trung bình 3.500 loài mỗi ngày, hoặc tổng cộng 4.400.000 giá trị quan sát. Dưới đây là một số bản tóm tắt về những phát hiện chính của họ:

Mô hình của họ có thể dự đoán chính xác các khối lượng giao dịch.

- Chi phí ảnh hưởng đến giá ((giả sử quy mô giao dịch là cố định) có mối quan hệ tuyến tính với tỷ lệ tham gia, nhưng mối quan hệ phi tuyến tính với khối lượng giao dịch: khối lượng giao dịch rất thấp có nghĩa là chi phí ảnh hưởng cao theo chỉ số, và khối lượng giao dịch rất cao có nghĩa là chi phí có thể bị bỏ qua. Công nghệ học máy có thể cải thiện đáng kể khả năng dự đoán khối lượng giao dịch, một phần là do khối lượng giao dịch phi tuyến tính và mối quan hệ của nó với chi phí giao dịch: dữ liệu lớn làm tăng đáng kể độ chính xác của dự đoán khối lượng giao dịch.

- Các công ty lớn dự đoán chính xác hơn so với các công ty nhỏ. Các công ty nhỏ không chỉ có tính thanh khoản thấp hơn, mà còn khó dự đoán hơn, biến động hơn.

- Nếu quy mô giao dịch không thay đổi, chi phí ảnh hưởng đến giá của người cần thanh khoản gần như vô hạn khi khối lượng giao dịch tăng lên đến 0 (lưu ý, điều ngược lại xảy ra với người cung cấp thanh khoản, đó là lý do tại sao giao dịch kiên nhẫn là quan trọng), và chi phí ảnh hưởng gần như bằng 0 khi khối lượng giao dịch tăng lên.

- Sự thay đổi dự báo khối lượng giao dịch có tác động kinh tế lớn hơn khi khối lượng giao dịch thấp, do đó gây ra chi phí không đối xứng cho số lượng dự báo sai. Tuy nhiên, chi phí cơ hội theo dõi sai sót hoặc không giao dịch không liên quan đến khối lượng giao dịch. Sự kết hợp của cả hai hiệu ứng này có nghĩa là việc tối ưu hóa số lượng giao dịch được đánh giá cao sẽ bị trừng phạt nhiều hơn số lượng giao dịch được đánh giá thấp.

- Chi phí giao dịch tăng theo AUM, thua lỗ tương đối của sai số theo dõi giảm theo AUM và cân bằng tốt nhất giữa chi phí giao dịch và sai số theo dõi sẽ thay đổi theo quy mô danh mục đầu tư, và tác động kinh tế của dự báo khối lượng giao dịch cũng sẽ khác nhau. Đối với AUM nhỏ hơn, sai số theo dõi chủ yếu xem xét chi phí giao dịch và lợi ích kinh tế của dự báo khối lượng giao dịch có thể tương đối ít giá trị hơn. Đối với AUM lớn hơn, các yếu tố chi phí giao dịch chiếm ưu thế.

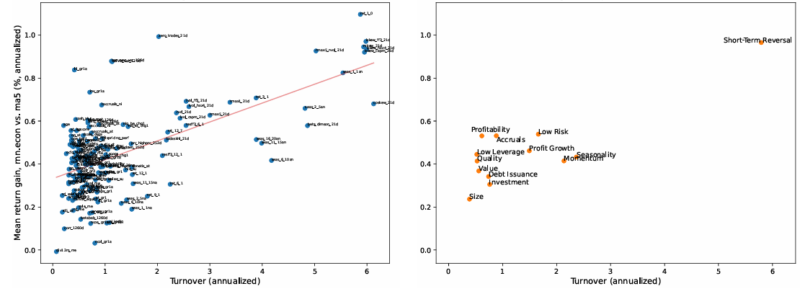

- Các yếu tố có khối lượng giao dịch cao (ví dụ như động lực, đảo ngược ngắn hạn) được hưởng lợi nhiều hơn từ việc tối ưu hóa danh mục đầu tư, trong đó tối ưu hóa danh mục đầu tư dựa trên dự báo khối lượng giao dịch xem xét chi phí giao dịch dự kiến (xem biểu đồ).

Biểu đồ: Tăng lợi nhuận trung bình cho mỗi danh mục đầu tư thực hiện yếu tố

A. Thực hiện các kết hợp của các yếu tố B. Trung bình theo cụm chủ đề

Mỗi điểm thực hiện một danh mục đầu tư nhân tố JKP. Trục y là chênh lệch giữa lợi nhuận vượt mức chi phí trung bình sau rnn.econall và ma5. Trục x là tỷ lệ xoay hàng tuần của mục tiêu danh mục đầu tư nhân tố ((tức là xi,ttxt = x-1 bằng 15)). Bảng B theo nhóm phong cách ((được lấy từ JKP) thực hiện trung bình điểm 0 trong A.

Mỗi điểm thực hiện một danh mục đầu tư nhân tố JKP. Trục y là chênh lệch giữa lợi nhuận vượt mức chi phí trung bình sau rnn.econall và ma5. Trục x là tỷ lệ xoay hàng tuần của mục tiêu danh mục đầu tư nhân tố ((tức là xi,ttxt = x-1 bằng 15)). Bảng B theo nhóm phong cách ((được lấy từ JKP) thực hiện trung bình điểm 0 trong A.

Kết quả là kết quả giả định, không phải là chỉ số cho kết quả trong tương lai và không đại diện cho lợi nhuận thực tế mà bất kỳ nhà đầu tư nào nhận được. Chỉ số không được quản lý, không phản ánh chi phí quản lý hoặc giao dịch và nhà đầu tư không thể đầu tư trực tiếp vào chỉ số.

- Giá trị alpha khối lượng giao dịch rất đáng kể. Giá trị alpha khối lượng giao dịch cho một danh mục đầu tư có sự cải thiện cận biên lớn như giá trị alpha về lợi nhuận được phát hiện. Ví dụ, đối với 1 tỷ USD, chỉ dựa trên dự báo khối lượng giao dịch thay vì sử dụng chỉ số khối lượng giao dịch bị trì trệ, hiệu suất cải thiện của danh mục đầu tư sau khi chi phí có thể cao gấp đôi tỷ lệ Sharpe sau thu nhập dự kiến hoặc chi phí giao dịch. Trong các yếu tố định giá tài sản phổ biến, sử dụng đường trung bình di chuyển của giao dịch bị trì trệ để dự đoán khối lượng giao dịch trong tương lai, cải thiện tỷ lệ lợi nhuận sau chi phí dao động từ 20 điểm cơ bản đến 100 điểm cơ bản.

Kết quả nghiên cứu của họ đã dẫn các tác giả đến kết luận:

Khả năng này có thể được áp dụng cho nhiều ứng dụng tài chính của học máy, trong đó việc đưa mục tiêu kinh tế trực tiếp vào mục tiêu kinh tế có thể dẫn dắt một quá trình hai bước, trước tiên là đáp ứng một mục tiêu thống kê nào đó, sau đó đưa các đối tượng thống kê đó vào khung kinh tế. Đối với dự báo khối lượng giao dịch, chi phí không đối xứng giữa ước tính và ước tính giao dịch bị thu hút bởi mục tiêu kinh tế (được bỏ qua) và có tác động kinh tế đáng kể. Họ bổ sung: Việc cải thiện phương pháp dự báo và dự báo sâu sắc có thể có tác động đáng kể đến các mô hình này, dẫn đến việc tạo ra một số thuật toán giao dịch lớn hơn.

Tóm tắt

Bài báo “Trading Volume Alpha” là một đóng góp quan trọng cho tài liệu về khối lượng giao dịch. Các tác giả đã đưa ra một cái nhìn rõ ràng và ngắn gọn về tài liệu hiện có. Họ cũng đã đưa ra một mô hình học máy mới để dự đoán khối lượng giao dịch. Những phát hiện của họ có thể thay đổi hoàn toàn cách xây dựng và thực hiện chiến lược giao dịch định lượng.

Các mô hình tìm kiếm biến số dự báo một cách toàn diện hơn và dự đoán khối lượng giao dịch một cách chính xác hơn có thể mang lại lợi ích kinh tế lớn hơn so với những gì chúng tôi trình bày ở đây. Một số ứng cử viên chức năng và phương pháp bổ sung đầy hứa hẹn bao gồm mối quan hệ khối lượng giao dịch bị tụt hậu hàng đầu giữa giao dịch định lượng, nhiều chỉ số theo mùa, các biến số cấu trúc vi mô khác của thị trường và các mô hình nn và rnn phức tạp hơn.

Trong khi đó, các nhà thiết kế khác cũng đang tìm kiếm những người có khả năng tạo ra một công trình công nghệ mới.