Đảm bảo rủi ro theo hệ thống delta động của các tùy chọn deribit

Tác giả:Ninabadass, Tạo: 2022-04-24 11:32:48, Cập nhật: 2022-04-24 15:50:56Đảm bảo rủi ro theo hệ thống delta động của các tùy chọn deribit

Lần này, chiến lược của FMZ Quant làĐảm bảo rủi ro theo hệ thống delta động của các tùy chọn deribit, viết tắt là DDH.

Để nghiên cứu giao dịch tùy chọn, chúng ta thường cần làm chủ các khái niệm trong một số khía cạnh:

-

Mô hình định giá tùy chọn; Mô hình B-S; Giá tùy chọn được xác định dựa trên

giá suất cơ bản , giá suất thực hiện , ngày đến hết hạn , (đã ngụ ý) biến động và lãi suất không rủi ro . -

Khả năng rủi ro tùy chọn:

- Delta

rủi ro theo hướng tùy chọn. Nếu giá trị delta là + 0,5, hiệu suất lợi nhuận và lỗ của tùy chọn khi giá cơ bản tăng và giảm có thể được coi là 0,50 điểm. - Gamma

tốc độ tăng tốc của rủi ro theo hướng. Ví dụ, một lựa chọn mua. Do Gamma, từ nơi giá cơ bản ở mức giá thực hiện, Delta sẽ đến gần +1.00 từ +0.50, trong quá trình tăng giá. - Khi bạn mua các tùy chọn, nếu giá cơ bản vẫn không đổi, với mỗi ngày trôi qua, bạn sẽ trả một khoản phí được hiển thị bởi giá trị Theta (Deribit được định giá bằng USD). Khi bạn bán các tùy chọn, và giá cơ bản vẫn không đổi, với mỗi ngày trôi qua, bạn sẽ nhận được một khoản phí hiển thị bởi giá trị Theta.

- Khi bạn mua các tùy chọn, Vega được thể hiện dưới dạng một giá trị tích cực, cụ thể là biến động ngụ ý dài. Khi biến động ngụ ý tăng lên, bạn có thể kiếm lợi nhuận bằng cách tiếp xúc với Vega. Tình huống ngược lại cũng giống như vậy. Khi bạn bán các tùy chọn, biến động ngụ ý giảm, và bạn sẽ có lợi nhuận.

- Delta

Giải thích chiến lược DDH:

-

Giải thích nguyên tắc DDH Bằng cách cân bằng delta của các tùy chọn và tương lai, tính trung lập rủi ro của hướng giao dịch được đạt được. Sau khi nắm giữ một vị trí hợp đồng quyền chọn và sử dụng tương lai để bảo hiểm và cân bằng Delta, khi thay đổi giá cơ bản, tổng thể Delta sẽ xuất hiện không cân bằng một lần nữa.

Ví dụ: Khi chúng ta mua một lựa chọn mua, chúng ta có một vị trí tăng. tại thời điểm này, nó là cần thiết để ngắn tương lai để bảo hiểm các tùy chọn Delta để đạt được trung tính tổng thể Delta (0 hoặc gần 0). Hãy bỏ qua các yếu tố, chẳng hạn như ngày đến hết hạn và sự biến động ngụ ý của hợp đồng quyền chọn. Kịch bản 1: Khi giá cơ bản tăng, tùy chọn Delta tăng, và tổng số Delta di chuyển đến một số tích cực. (Trước khi tái cân bằng, delta tùy chọn lớn, delta tương lai tương đối nhỏ, lợi nhuận biên của tùy chọn mua vượt quá lỗ biên của hợp đồng ngắn và toàn bộ danh mục đầu tư sẽ tạo ra lợi nhuận.) Kịch bản 2: Khi giá cơ bản giảm, delta tùy chọn giảm, và tổng số delta di chuyển đến một số âm, và một số vị trí tương lai ngắn được đóng để làm cho tổng số dư delta trở lại. (Trước khi tái cân bằng, delta tùy chọn nhỏ, delta tương lai tương đối lớn, lỗ biên của tùy chọn mua ít hơn lợi nhuận biên của hợp đồng ngắn và toàn bộ danh mục đầu tư vẫn sẽ có lợi nhuận.)

Do đó, lý tưởng nhất, sự gia tăng và giảm của các cơ sở cả hai mang lại lợi nhuận, miễn là thị trường biến động.

Tuy nhiên, có những yếu tố khác cần được xem xét: giá trị thời gian, chi phí giao dịch và những yếu tố khác.

Vì vậy, tôi trích dẫn lời giải thích của một bậc thầy từ Zhihu:

Sự tập trung của Gamma Scalping không phải là delta, bảo hiểm delta động chỉ là một cách để tránh rủi ro giá cơ bản trong quá trình này. Gamma Scalping tập trung vào Alpha. Alpha không phải là Alpha của việc lựa chọn cổ phiếu. Ở đây, Alpha = Gamma / Theta, tức là Gamma được trao đổi bằng thời gian suy giảm của đơn vị Theta. Đó là điểm. Có thể xây dựng một sự kết hợp của tăng và giảm cả hai với lợi nhuận nổi, chắc chắn đi kèm với sự suy giảm thời gian, và vấn đề là tỷ lệ hiệu suất chi phí. Tác giả: Xu Zhe; Liên kết bài viết gốc:https://www.zhihu.com/question/51630805/answer/128096385

Thiết kế chiến lược DDH

- kết hợp giao diện thị trường tổng hợp, thiết kế cấu trúc;

- thiết kế UI chiến lược;

- thiết kế chiến lược tương tác;

- Thiết kế chức năng phòng ngừa rủi ro tự động.

Mã nguồn:

// constructor

function createManager(e, subscribeList, msg) {

var self = {}

self.supportList = ["Futures_Binance", "Huobi", "Futures_Deribit"] // from the supported platforms

// object attributes

self.e = e

self.msg = msg

self.name = e.GetName()

self.type = self.name.includes("Futures_") ? "Futures" : "Spot"

self.label = e.GetLabel()

self.quoteCurrency = ""

self.subscribeList = subscribeList // subscribeList : [strSymbol1, strSymbol2, ...]

self.tickers = [] // all market data obtained by the interface; define the data format as: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.subscribeTickers = [] // the market data in need; define the data format as: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.accData = null

self.pos = null

// initialization function

self.init = function() {

// judge whether the platform is supported

if (!_.contains(self.supportList, self.name)) {

throw "not support"

}

}

self.setBase = function(base) {

// switch base address, used to switch to the simulated bot

self.e.SetBase(base)

Log(self.name, self.label, "switch to simulated bot:", base)

}

// judge the data precision

self.judgePrecision = function (p) {

var arr = p.toString().split(".")

if (arr.length != 2) {

if (arr.length == 1) {

return 0

}

throw "judgePrecision error, p:" + String(p)

}

return arr[1].length

}

// update assets

self.updateAcc = function(callBackFuncGetAcc) {

var ret = callBackFuncGetAcc(self)

if (!ret) {

return false

}

self.accData = ret

return true

}

// update positions

self.updatePos = function(httpMethod, url, params) {

var pos = self.e.IO("api", httpMethod, url, params)

var ret = []

if (!pos) {

return false

} else {

// arrange data

// {"jsonrpc":"2.0","result":[],"usIn":1616484238870404,"usOut":1616484238870970,"usDiff":566,"testnet":true}

try {

_.each(pos.result, function(ele) {

ret.push(ele)

})

} catch(err) {

Log("error:", err)

return false

}

self.pos = ret

}

return true

}

// update the market data

self.updateTicker = function(url, callBackFuncGetArr, callBackFuncGetTicker) {

var tickers = []

var subscribeTickers = []

var ret = self.httpQuery(url)

if (!ret) {

return false

}

// Log("test", ret)// test

try {

_.each(callBackFuncGetArr(ret), function(ele) {

var ticker = callBackFuncGetTicker(ele)

tickers.push(ticker)

if (self.subscribeList.length == 0) {

subscribeTickers.push(ticker)

} else {

for (var i = 0 ; i < self.subscribeList.length ; i++) {

if (self.subscribeList[i] == ticker.symbol) {

subscribeTickers.push(ticker)

}

}

}

})

} catch(err) {

Log("error:", err)

return false

}

self.tickers = tickers

self.subscribeTickers = subscribeTickers

return true

}

self.getTicker = function(symbol) {

var ret = null

_.each(self.subscribeTickers, function(ticker) {

if (ticker.symbol == symbol) {

ret = ticker

}

})

return ret

}

self.httpQuery = function(url) {

var ret = null

try {

var retHttpQuery = HttpQuery(url)

ret = JSON.parse(retHttpQuery)

} catch (err) {

// Log("error:", err)

ret = null

}

return ret

}

self.returnTickersTbl = function() {

var tickersTbl = {

type : "table",

title : "tickers",

cols : ["symbol", "ask1", "bid1"],

rows : []

}

_.each(self.subscribeTickers, function(ticker) {

tickersTbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1])

})

return tickersTbl

}

// return the positon table

self.returnPosTbl = function() {

var posTbl = {

type : "table",

title : "pos|" + self.msg,

cols : ["instrument_name", "mark_price", "direction", "size", "delta", "index_price", "average_price", "settlement_price", "average_price_usd", "total_profit_loss"],

rows : []

}

/* the position data format returned by the interface

{

"mark_price":0.1401105,"maintenance_margin":0,"instrument_name":"BTC-25JUN21-28000-P","direction":"buy",

"vega":5.66031,"total_profit_loss":0.01226105,"size":0.1,"realized_profit_loss":0,"delta":-0.01166,"kind":"option",

"initial_margin":0,"index_price":54151.77,"floating_profit_loss_usd":664,"floating_profit_loss":0.000035976,

"average_price_usd":947.22,"average_price":0.0175,"theta":-7.39514,"settlement_price":0.13975074,"open_orders_margin":0,"gamma":0

}

*/

_.each(self.pos, function(ele) {

if(ele.direction != "zero") {

posTbl.rows.push([ele.instrument_name, ele.mark_price, ele.direction, ele.size, ele.delta, ele.index_price, ele.average_price, ele.settlement_price, ele.average_price_usd, ele.total_profit_loss])

}

})

return posTbl

}

self.returnOptionTickersTbls = function() {

var arr = []

var arrDeliveryDate = []

_.each(self.subscribeTickers, function(ticker) {

if (self.name == "Futures_Deribit") {

var arrInstrument_name = ticker.symbol.split("-")

var currency = arrInstrument_name[0]

var deliveryDate = arrInstrument_name[1]

var deliveryPrice = arrInstrument_name[2]

var optionType = arrInstrument_name[3]

if (!_.contains(arrDeliveryDate, deliveryDate)) {

arr.push({

type : "table",

title : arrInstrument_name[1],

cols : ["PUT symbol", "ask1", "bid1", "mark_price", "underlying_price", "CALL symbol", "ask1", "bid1", "mark_price", "underlying_price"],

rows : []

})

arrDeliveryDate.push(arrInstrument_name[1])

}

// traverse arr

_.each(arr, function(tbl) {

if (tbl.title == deliveryDate) {

if (tbl.rows.length == 0 && optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

return

} else if (tbl.rows.length == 0 && optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

return

}

for (var i = 0 ; i < tbl.rows.length ; i++) {

if (tbl.rows[i][0] == "" && optionType == "P") {

tbl.rows[i][0] = ticker.symbol

tbl.rows[i][1] = ticker.ask1

tbl.rows[i][2] = ticker.bid1

tbl.rows[i][3] = ticker.mark_price

tbl.rows[i][4] = ticker.underlying_price

return

} else if(tbl.rows[i][5] == "" && optionType == "C") {

tbl.rows[i][5] = ticker.symbol

tbl.rows[i][6] = ticker.ask1

tbl.rows[i][7] = ticker.bid1

tbl.rows[i][8] = ticker.mark_price

tbl.rows[i][9] = ticker.underlying_price

return

}

}

if (optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

} else if(optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

}

}

})

}

})

return arr

}

// initialize

self.init()

return self

}

function main() {

// initialize, and vacuum logs

if(isResetLog) {

LogReset(1)

}

var m1 = createManager(exchanges[0], [], "option")

var m2 = createManager(exchanges[1], ["BTC-PERPETUAL"], "future")

// switch to the simulated bot

var base = "https://www.deribit.com"

if (isTestNet) {

m1.setBase(testNetBase)

m2.setBase(testNetBase)

base = testNetBase

}

while(true) {

// options

var ticker1GetSucc = m1.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=option",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name, underlying_price: ele.underlying_price, mark_price: ele.mark_price}})

// perpetual futures

var ticker2GetSucc = m2.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=future",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name}})

if (!ticker1GetSucc || !ticker2GetSucc) {

Sleep(5000)

continue

}

// update positions

var pos1GetSucc = m1.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=option")

var pos2GetSucc = m2.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=future")

if (!pos1GetSucc || !pos2GetSucc) {

Sleep(5000)

continue

}

// interaction

var cmd = GetCommand()

if(cmd) {

// process interaction

Log("interactive command:", cmd)

var arr = cmd.split(":")

// cmdClearLog

if(arr[0] == "setContractType") {

// parseFloat(arr[1])

m1.e.SetContractType(arr[1])

Log("exchanges[0] sets contract:", arr[1])

} else if (arr[0] == "buyOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("buy")

m1.e.Buy(price, amount)

Log("executed price:", price, "executed amount:", amount, "executed direction:", arr[0])

} else if (arr[0] == "sellOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("sell")

m1.e.Sell(price, amount)

Log("executed price:", price, "executed amount:", amount, "executed direction:", arr[0])

} else if (arr[0] == "setHedgeDeltaStep") {

hedgeDeltaStep = parseFloat(arr[1])

Log("set hedgeDeltaStep:", hedgeDeltaStep)

}

}

// obtain futures contract price

var perpetualTicker = m2.getTicker("BTC-PERPETUAL")

var hedgeMsg = " PERPETUAL:" + JSON.stringify(perpetualTicker)

// obtain the total delta value from the account data

var acc1GetSucc = m1.updateAcc(function(self) {

self.e.SetCurrency("BTC_USD")

return self.e.GetAccount()

})

if (!acc1GetSucc) {

Sleep(5000)

continue

}

var sumDelta = m1.accData.Info.result.delta_total

if (Math.abs(sumDelta) > hedgeDeltaStep && perpetualTicker) {

if (sumDelta < 0) {

// delta value is more than 0, hedge futures and make short

var amount = _N(Math.abs(sumDelta) * perpetualTicker.ask1, -1)

if (amount > 10) {

Log("exceeding the hedging threshold value, the current total delta:", sumDelta, "call futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("buy")

m2.e.Buy(-1, amount)

} else {

hedgeMsg += ", hedging order amount is less than 10"

}

} else {

// delta value is less than 0, hedge futures and make long

var amount = _N(Math.abs(sumDelta) * perpetualTicker.bid1, -1)

if (amount > 10) {

Log("exceeding the hedging threshold value, the current total delta:", sumDelta, "put futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("sell")

m2.e.Sell(-1, amount)

} else {

hedgeMsg += ", hedging order amount is less than 0"

}

}

}

LogStatus(_D(), "sumDelta:", sumDelta, hedgeMsg,

"\n`" + JSON.stringify([m1.returnPosTbl(), m2.returnPosTbl()]) + "`", "\n`" + JSON.stringify(m2.returnTickersTbl()) + "`", "\n`" + JSON.stringify(m1.returnOptionTickersTbls()) + "`")

Sleep(10000)

}

}

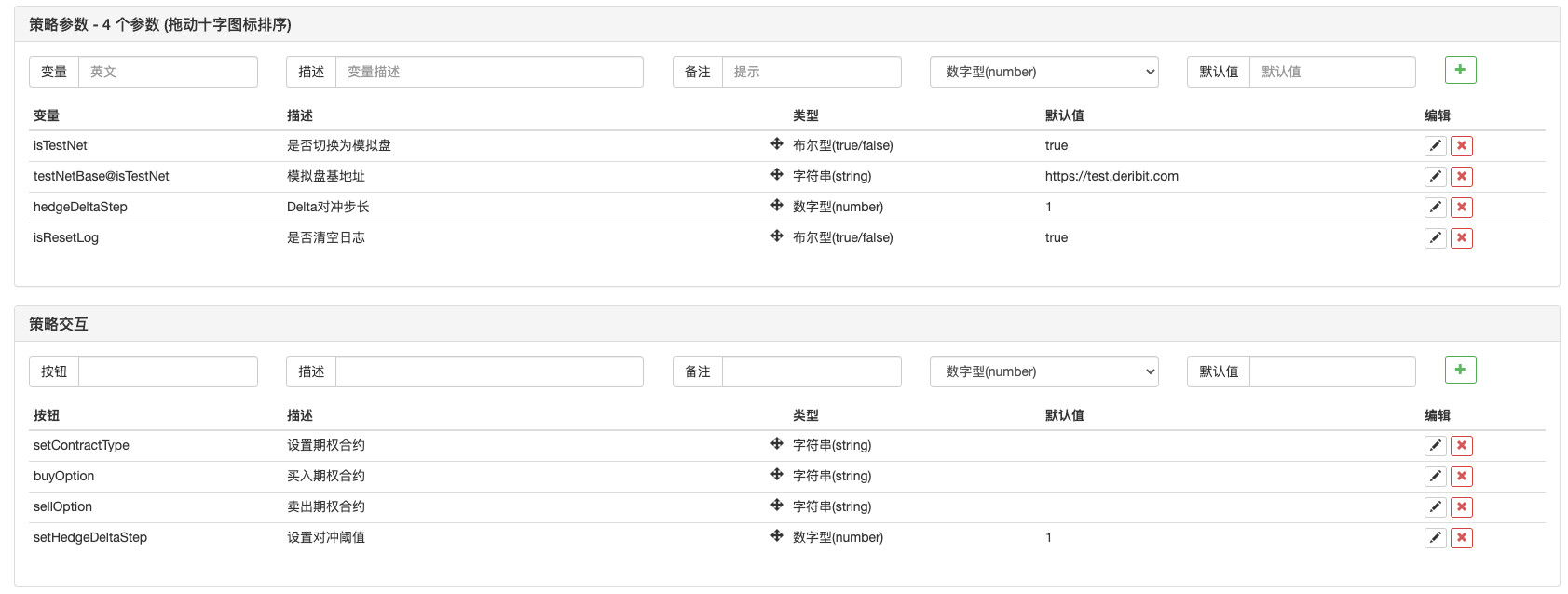

Các thông số chiến lược:

Địa chỉ chiến lược:https://www.fmz.com/strategy/265090

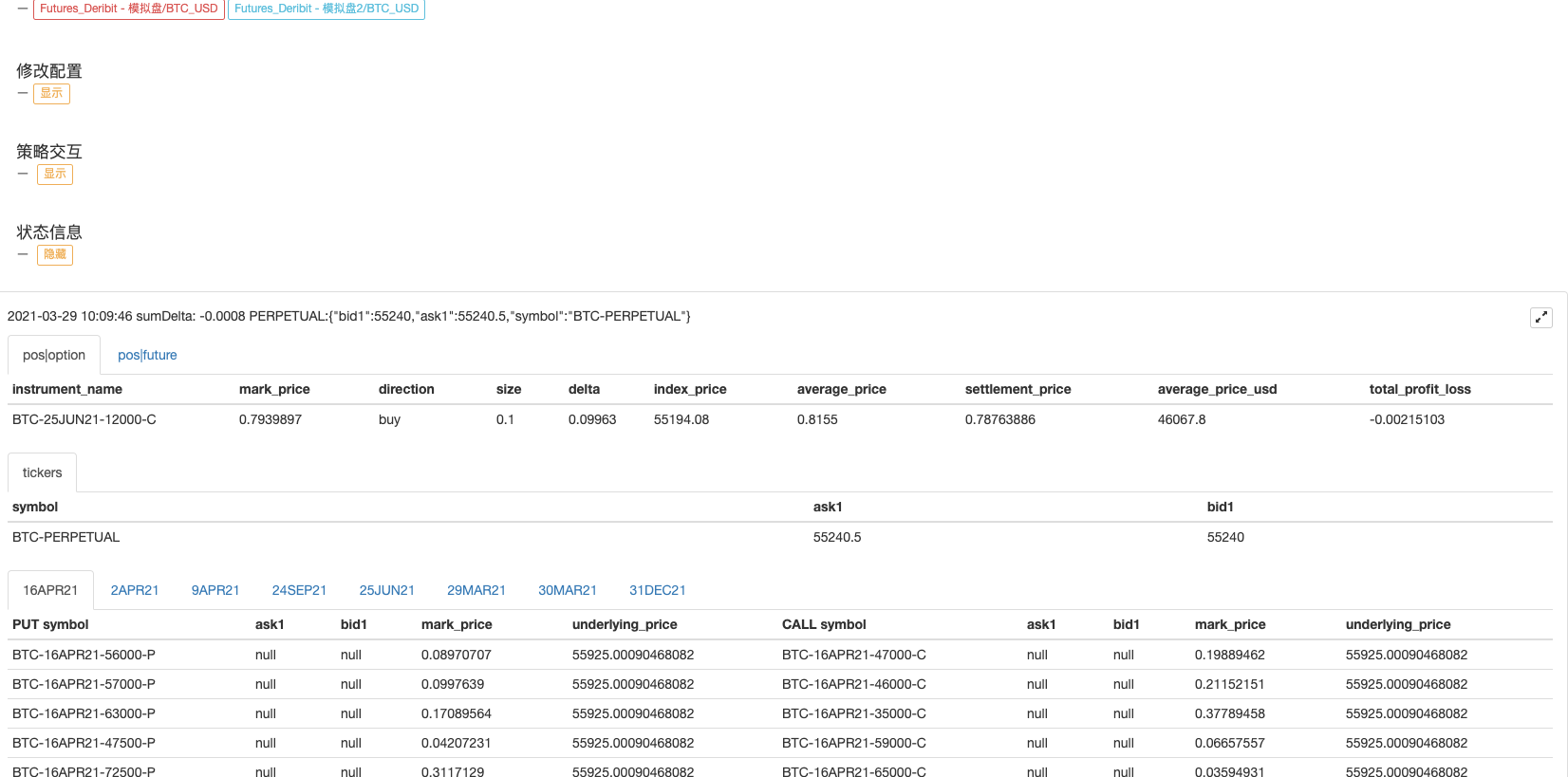

Chiến lược hoạt động:

Chiến lược là một hướng dẫn, chủ yếu được sử dụng để nghiên cứu, vì vậy hãy cẩn thận khi sử dụng trong một bot.

- Giải pháp để lấy Docker Http Request Message

- Mở rộng Template tùy chỉnh bằng Visual (Blockly) Strategy Editing

- Phân tích chiến lược thu hoạch lợi nhuận (2)

- Phân tích chiến lược thu hoạch lợi nhuận (1)

- Nếu bạn muốn thay đổi một hàm nào đó mà nó ảnh hưởng đến, hãy dạy cho bạn.

- Thêm Stoploss để kiểm soát rủi ro

Giá bao nhiêu - Thảo luận về thiết kế chiến lược tần số cao

Máy thu hoạch lợi nhuận biến đổi ma thuật - Binance Perpetual Funding Rate Arbitrage (100% tỷ lệ hàng năm trong thị trường bò)

- Sử dụng giao diện thị trường tổng hợp nền tảng tiền điện tử để xây dựng chiến lược đa biểu tượng

- My là một ngôn ngữ có thể được viết ở đây để có một tín hiệu.

- Sử dụng SQLite để xây dựng cơ sở dữ liệu FMZ Quant

- Người mới bắt đầu, hãy kiểm tra nó

Đưa bạn đến giao dịch định lượng tiền điện tử (8) - Người mới bắt đầu, hãy kiểm tra nó

Đưa bạn đến giao dịch định lượng tiền điện tử (7) - Người mới bắt đầu, hãy kiểm tra nó

Đưa bạn đến giao dịch định lượng tiền điện tử (6) - Người mới bắt đầu, kiểm tra nó

đưa bạn đến giao dịch định lượng tiền điện tử (3) - Người mới bắt đầu, kiểm tra nó

đưa bạn đến giao dịch định lượng tiền điện tử (2) - Thời gian của nhà phát minh của tôi không đúng

- Hãy đưa ra ý tưởng để tìm ra chiến lược thay thế của Thiên Chúa!

- Người mới bắt đầu, hãy kiểm tra nó

Đưa bạn đến giao dịch định lượng tiền điện tử (5) - Người mới, hãy kiểm tra nó

Đưa bạn đến giao dịch định lượng tiền điện tử (4)