Tỏi tây và chênh lệch giá mua-bán: Một nghiên cứu sơ bộ về mô hình EKOP

1

1

2124

2124

Tỏi tây và chênh lệch giá mua-bán: Một nghiên cứu sơ bộ về mô hình EKOP

- #### 1 Lời mở đầu

Những ngày gần đây rất bận rộn, và đã vài tháng trôi qua kể từ lần viết bài trước đây. Nhiều điều đã xảy ra trong những tháng này, một số trong số đó là những thiên nga đen tối đối với cuộc sống của tôi. Nhưng những trải nghiệm này cho tôi biết rằng cuộc sống cũng giống như giao dịch, có nhiều thăng trầm, đầy những điều chưa biết. Chúng tôi luôn mong muốn có thể học được điều gì đó từ những gì đã xảy ra và dần dần tiến gần đến sự thật có thể không tồn tại.

Chúng ta đều biết rằng một cổ phiếu giao dịch tích cực thường có chênh lệch giá mua bán nhỏ hơn, trong khi một cổ phiếu giao dịch không hoạt động thì ngược lại. Tại sao điều này lại xảy ra? Có thể giải thích chênh lệch giá bằng mô hình toán học đơn giản và đẹp không? Mô hình EKOP mà chúng ta sẽ nói về hôm nay[[1] Đề xuất ban đầu là để nghiên cứu hành vi của các nhà giao dịch có thông tin khác nhau về nguyên nhân gây ra sự khác biệt giữa hai loại giá cổ phiếu. Trong bài viết chuyên mục này, tôi sẽ giới thiệu cơ sở của mô hình này.

- #### 2 Giả thuyết về quá trình giao dịch

Khi chúng ta nói về một mô hình tài chính, điều quan trọng nhất là phải chú ý đến giả định của mô hình này. Một mô hình tài chính tốt có giả định riêng của nó: nó sẽ không quá mạnh đến mức không phổ biến; nó cũng không quá yếu đến mức không thể suy ra kết quả ngắn gọn đẹp.

Giả sử 1: chúng ta nói về giao dịch của cổ phiếu, giao dịch diễn ra trong ngày phân tán, trong ngày liên tục. Điều này có nghĩa là giao dịch của nhà giao dịch xảy ra trong  trong những ngày giao dịch phân tán. Trong ngày giao dịch, giao dịch xảy ra trong

trong những ngày giao dịch phân tán. Trong ngày giao dịch, giao dịch xảy ra trong  trong thời gian liên tục như vậy.

trong thời gian liên tục như vậy.

- Tin xấu, chúng tôi ghi giá trị cổ phiếu là

- Tin vui là chúng tôi đã ghi lại giá trị của cổ phiếu là

- Không có tin tức xảy ra, chúng tôi ghi giá trị của cổ phiếu là

Rõ ràng, chúng ta có

Giả thuyết 2: Trong một ngày, có một số

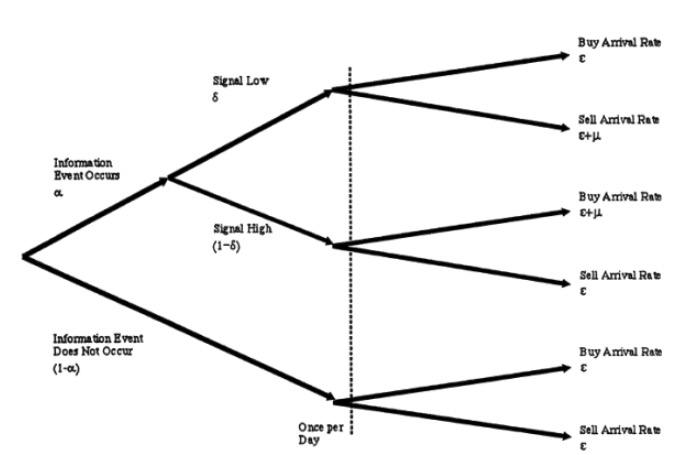

Tỷ lệ xảy ra các sự kiện ảnh hưởng đến giá cổ phiếu là 1 - 1 có khả năng xảy ra các sự kiện không ảnh hưởng đến giá cổ phiếu. Trong những ngày xảy ra sự kiện, có khả năng xảy ra các sự kiện xấu làm cho giá cổ phiếu giảm, và có khả năng xảy ra các sự kiện tốt làm cho giá cổ phiếu tăng.

Giả sử 3: Những người tham gia giao dịch chứng khoán là những người làm thị trường, những người giao dịch có thông tin và những người giao dịch không có thông tin. Họ tuân thủ các hành vi giao dịch như sau:

MM luôn luôn sẵn sàng để đặt mua hoặc bán một đơn vị, thực hiện nghĩa vụ của một nhà kinh doanh. MM là trung lập rủi ro, vì vậy giá ông đặt là giá công bằng theo ý kiến của mình.

IT chỉ giao dịch vào những ngày có tin tức xảy ra, hành vi giao dịch của họ là một quá trình nghỉ ngơi. Một ngày nào đó, nếu có tin xấu xảy ra, anh ta sẽ đặt một đơn mua với tỷ lệ đến của μ; và trong những ngày có tin tốt, anh ta sẽ đặt một đơn mua với tỷ lệ đến của μ.

UT, hay là những con ếch khốn khổ của chúng ta, vì không có thông báo, giao dịch của họ cũng là một quá trình giao dịch, mỗi ngày, họ sẽ mua và bán theo tỷ lệ xuất hiện. Lưu ý rằng tất cả các quá trình Boltzmann ở đây đều độc lập với nhau. Chúng ta có thể biểu thị giả định 3 bằng một biểu đồ như sau:

- #### 3 Cập nhật giao dịch và giá cả

Chúng ta biết rằng các nhà kinh doanh thị trường thường là những công ty lớn. Họ rất thông minh, trong quá trình chiến đấu lâu dài với IT và IT, họ đã tổng hợp tất cả các tham số mô hình trong biểu đồ hình cây ở trên thông qua phân tích dữ liệu lịch sử lớn. Tuy nhiên, may mắn là họ không giỏi như các nhà giao dịch thông tin, khi một ngày giao dịch sắp mở, họ không biết như các nhà giao dịch thông tin về những gì đã xảy ra ngày hôm nay.

Bây giờ, hãy cùng trải nghiệm vai trò của một MM, chiến đấu với IT và UT. Tại một thời điểm t, chúng ta ghi nhận bản thân mình như là một vector về xác suất xảy ra của một cái gì đó, một cái gì đó tốt, và một cái gì đó xấu

。 Rõ ràng, khi ngày mới bắt đầu, tức là khi /upload/asset/7a5565722b92d2accf331f58923d6bab702659de.png, tôi không thấy một tờ báo nào, vì vậy tất cả những gì tôi có thể làm là cho rằng khả năng không có gì xảy ra là α, khả năng có điều tốt xảy ra là /upload/asset/c9cf50c6146a25c662c593ed229845822bfac7a5.png, và khả năng có điều xấu xảy ra là /upload/asset/87418f07b12fce65f4c3f70b024e94d2e19f769a.png.

。 Rõ ràng, khi ngày mới bắt đầu, tức là khi /upload/asset/7a5565722b92d2accf331f58923d6bab702659de.png, tôi không thấy một tờ báo nào, vì vậy tất cả những gì tôi có thể làm là cho rằng khả năng không có gì xảy ra là α, khả năng có điều tốt xảy ra là /upload/asset/c9cf50c6146a25c662c593ed229845822bfac7a5.png, và khả năng có điều xấu xảy ra là /upload/asset/87418f07b12fce65f4c3f70b024e94d2e19f769a.png.

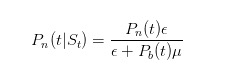

Làm thế nào để chúng ta có thể cập nhật xác suất này? Đúng, tất cả những người làm việc trong thị trường đều biết về phương thức Bayes. Khi chúng ta quan sát thấy một giao dịch được thực hiện, chúng ta sẽ sử dụng quy luật Bayes để cập nhật ước tính xác suất của chúng ta.

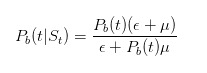

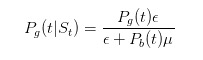

Công thức này nói rằng, khi không có tin tức, chỉ có người giao dịch không biết sẽ bán theo e; và phân số nói rằng, bất cứ khi nào, người giao dịch không biết sẽ bán theo e, và người giao dịch biết sẽ chỉ bán theo μ khi điều xấu xảy ra. Tương tự, chúng ta có thể suy ra

Và

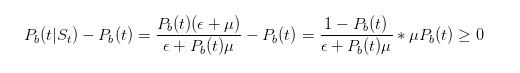

Trước khi chúng ta tiếp tục suy luận, chúng ta hãy thực hiện một số thử nghiệm đơn giản. Chúng ta đã nói rằng nếu chúng ta thấy một tờ giấy bán hàng, chúng ta sẽ có thể ước tính được xác suất xảy ra những điều xấu.

Từ đó có thể thấy rằng suy luận của chúng tôi đã chứng minh cho trực giác của chúng tôi.

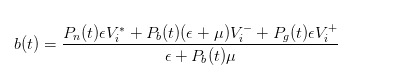

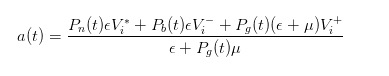

Sau khi có xác suất được cập nhật, chúng ta có thể tính toán giá công bằng để làm giá mua của chúng ta trên thị trường.

Bằng cách suy luận tương tự, chúng ta có thể thấy rằng khi một lệnh mua được gửi, giá bán mà chúng ta báo cáo như là một người làm thị trường nên là

- #### 4 Biểu thức chênh lệch giá sau khi thay đổi giá

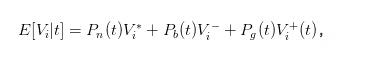

Các biểu thức giá mua và giá bán ở trên không đủ trực quan, chúng ta có thể đưa ra giá trị dự kiến của cổ phiếu tại thời điểm t để đơn giản hóa biểu thức. Chúng ta có giá trị dự kiến là

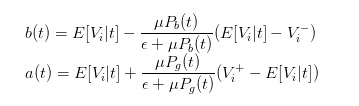

Vì vậy, chúng ta có thể chuyển đổi các biểu thức của giá thầu và yêu cầu thành

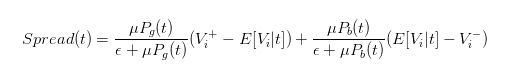

Vì vậy, chúng ta có thể thể hiện sự khác biệt về giá thành một cách rõ ràng là

- #### 5 Tác động của hành vi của nhà giao dịch đối với chênh lệch giá

Với các biểu thức khác nhau về giá cả, chúng ta có thể phân tích tác động của các nhà giao dịch khác nhau đối với sự khác biệt về giá cả!

Lưu ý rằng ε là tỷ lệ tiếp cận của các nhà giao dịch không hiểu biết (hãy gọi họ là các nhà giao dịch ngứa ngứa), nếu có ε >> μ, chúng ta có thể thấy rằng, / upload/asset/539e0cfb1aae368277dd0e3840448b6a39abd087.png Cả hai điều này sẽ hướng đến 0, điều đó có nghĩa là, sự lây lan cũng sẽ hướng đến 0.

Nếu chúng ta đi đến cực đoan khác, giả sử thị trường không có rau củ, chỉ có một nhóm các nhà giao dịch thông tin tốt hơn so với rau củ, thì chúng ta sẽ thấy rằng giá chúng ta đưa ra sẽ là  và /upload/asset/1248ca7d3d472490982c9d0aa7b2e04b51269b18.png, vì vậy các nhà giao dịch thông tin thấy rằng họ sẽ không có lợi nhuận dù mua hay bán, thị trường chắc chắn sẽ chết dần.

và /upload/asset/1248ca7d3d472490982c9d0aa7b2e04b51269b18.png, vì vậy các nhà giao dịch thông tin thấy rằng họ sẽ không có lợi nhuận dù mua hay bán, thị trường chắc chắn sẽ chết dần.

Bạn thấy đấy, chúng tôi dựa trên một số giả định, sử dụng suy luận toán học rất đơn giản, chúng tôi có thể đưa ra kết luận thú vị và sâu sắc như vậy, đó có lẽ là sức hấp dẫn lớn của mô hình toán học.

[1] Easley, David, et al. “Liquidity, information, and infrequently traded stocks.” The Journal of Finance 51.4 (1996): 1405-1436.