Phòng ngừa rủi ro Delta của các quyền chọn Bitcoin bằng cách sử dụng đường cong Smile

0

0

2655

2655

� lớn với Delta ngụ ý Smile (SM), nhưng có dấu ngược lại, tức là:

Như đã giải thích chi tiết trong Chương 4 của Alexander (2008), và trong các văn bản khác về biến động ngụ ý, delta ngụ ý nụ cười tạo ra động lực “nụ cười lơ lửng” phản trực giác, điều này cũng có nghĩa là khi biến động Khi tương quan giá-lãi suất lớn và tiêu cực (tức là có độ lệch âm đáng kể), hiệu suất phòng ngừa do điều chỉnh SM tạo ra tệ hơn đáng kể so với BS Delta. Vì điều chỉnh MV có dấu ngược với điều chỉnh SM nên nên ưu tiên MV Delta hơn BS Delta khi phòng ngừa các quyền chọn chỉ số cổ phiếu và bất kỳ quyền chọn nào có đường cong biến động ngụ ý có độ dốc âm đáng kể.

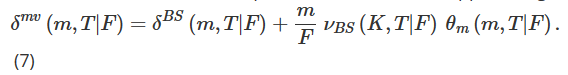

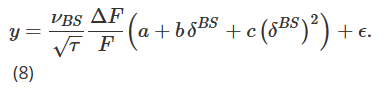

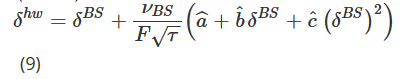

Đường cong nụ cười cuối cùng Delta của chúng tôi, được ký hiệu là δhw, được đề xuất bởi Hull và White (2017). Nó được suy ra bằng cách ước tính theo kinh nghiệm mối quan hệ bậc hai giữa giá trị tuyệt đối của PnL ΔP hàng ngày của danh mục đầu tư phòng ngừa BS Delta và BS Delta. Đó là:

trong đó ΔF là PnL hàng ngày của hợp đồng tương lai. Sau khi thu được ước tính tham số (aˆ, bˆ, cˆ) bằng cách sử dụng dữ liệu lịch sử, Hull và White (HW) Delta được tính như sau:

trong đó δBS và νBS biểu diễn BS Delta và vega cổ điển. Giá cơ bản hiện tại được ký hiệu là F, sự thay đổi của giá này được ký hiệu là ΔF và τ biểu thị thời gian hết hạn của quyền chọn. Các tác giả tính toán ước tính (aˆ, bˆ, cˆ) bằng cách sử dụng cửa sổ lăn 36 tháng và sau đó phân tích hiệu suất của hàng rào HW Delta để giảm thiểu độ lệch chuẩn của lỗi hàng rào hàng ngày trong khoảng thời gian 11 năm bắt đầu từ tháng 1 năm 2014. S&P 500 và các quyền chọn chỉ số chứng khoán khác. Họ phát hiện ra rằng việc sử dụng HW Delta có thể cải thiện hiệu suất lên tới 26%. Các kết luận khác chỉ dựa trên các quyền chọn chỉ số chứng khoán và cho rằng HW Delta hoạt động tốt hơn quyền chọn bán đối với quyền chọn mua và tốt hơn quyền chọn trong giá đối với quyền chọn ngoài giá. Hơn nữa, họ khẳng định rằng HW Delta hoạt động tốt hơn nhiều delta khác được tính toán từ nhiều mô hình biến động ngẫu nhiên và biến động cục bộ khi phòng ngừa các quyền chọn chỉ số cổ phiếu.

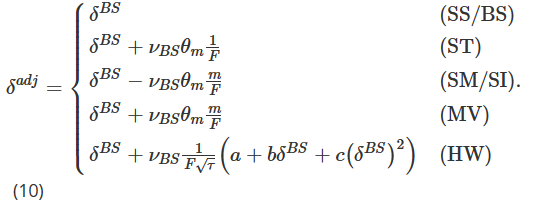

Phần này trình bày một loạt các điều chỉnh đơn giản đối với BS Delta đã chứng minh được tính hiệu quả của chúng trong các nghiên cứu trước đây về phòng ngừa quyền chọn chỉ số cổ phiếu và các loại tài sản truyền thống khác. Câu hỏi đặt ra bây giờ là liệu chúng có thể vượt trội hơn phương pháp phòng ngừa rủi ro BS Delta đơn giản trên thị trường quyền chọn Bitcoin hay không. Thị trường quyền chọn Bitcoin chưa trưởng thành bằng các thị trường quyền chọn truyền thống, tính biến động và áp lực mua theo hướng của thị trường này cũng đáng kể hơn, và các nhà tạo lập thị trường sẽ cân bằng lại hàng tồn kho của mình dựa trên thông tin từ những áp lực này. Chúng tôi tóm tắt tỷ lệ phòng ngừa delta được điều chỉnh theo BS được xem xét trong nghiên cứu này thành công thức đơn sau:

Chúng tôi giải thích nội dung trên như sau:

Khi m=1, tức là trong một quyền chọn giá trị thực, điều chỉnh MV giống như điều chỉnh ST; ngược lại, khi m>1, tức là trong một quyền chọn mua giá trị thực, quy mô điều chỉnh MV lớn hơn quy mô điều chỉnh ST; khi m, nghĩa là, Trong quyền chọn bán không có giá trị, quy mô điều chỉnh MV nhỏ hơn quy mô điều chỉnh ST;

Điều chỉnh MV luôn có kích thước bằng nhau và ngược hướng với điều chỉnh SM, và Delta SM cũng là Delta bất biến tỷ lệ không theo mô hình (SI) của Alexander và Nogueira (2007a), tức là Delta của bất kỳ loại nào quá trình nhảy vọt biến động ngẫu nhiên trong giá quyền chọn Bitcoin;

Dấu hiệu của các điều chỉnh ST, SM và MV phụ thuộc vào độ dốc của đường cong biến động ngụ ý, θm. Khi có độ dốc âm, MV và ST Delta nhỏ hơn BS/SS Delta, trong khi SM/SI Delta lớn hơn BS/SS Delta. Khi có độ dốc dương, MV và ST Delta lớn hơn BS/SS Delta, trong khi SM/SI Delta nhỏ hơn BS/SS Delta.

5. Dữ liệu

Chúng tôi đã tạo ra một cơ sở dữ liệu độc đáo bằng cách chụp nhanh dữ liệu thị trường quyền chọn Deribit hàng giờ trong nhiều năm bằng cách sử dụng API của sàn giao dịch. Dữ liệu này chứa thông tin sổ lệnh cấp 1 cho tất cả các quyền chọn, hợp đồng tương lai và hợp đồng vĩnh viễn. Trong bài viết này, chúng tôi chỉ sử dụng dữ liệu có tần suất 8 giờ một lần và 1 ngày, bao gồm khoảng thời gian hai năm từ ngày 1 tháng 1 năm 2020 đến ngày 1 tháng 1 năm 2022.

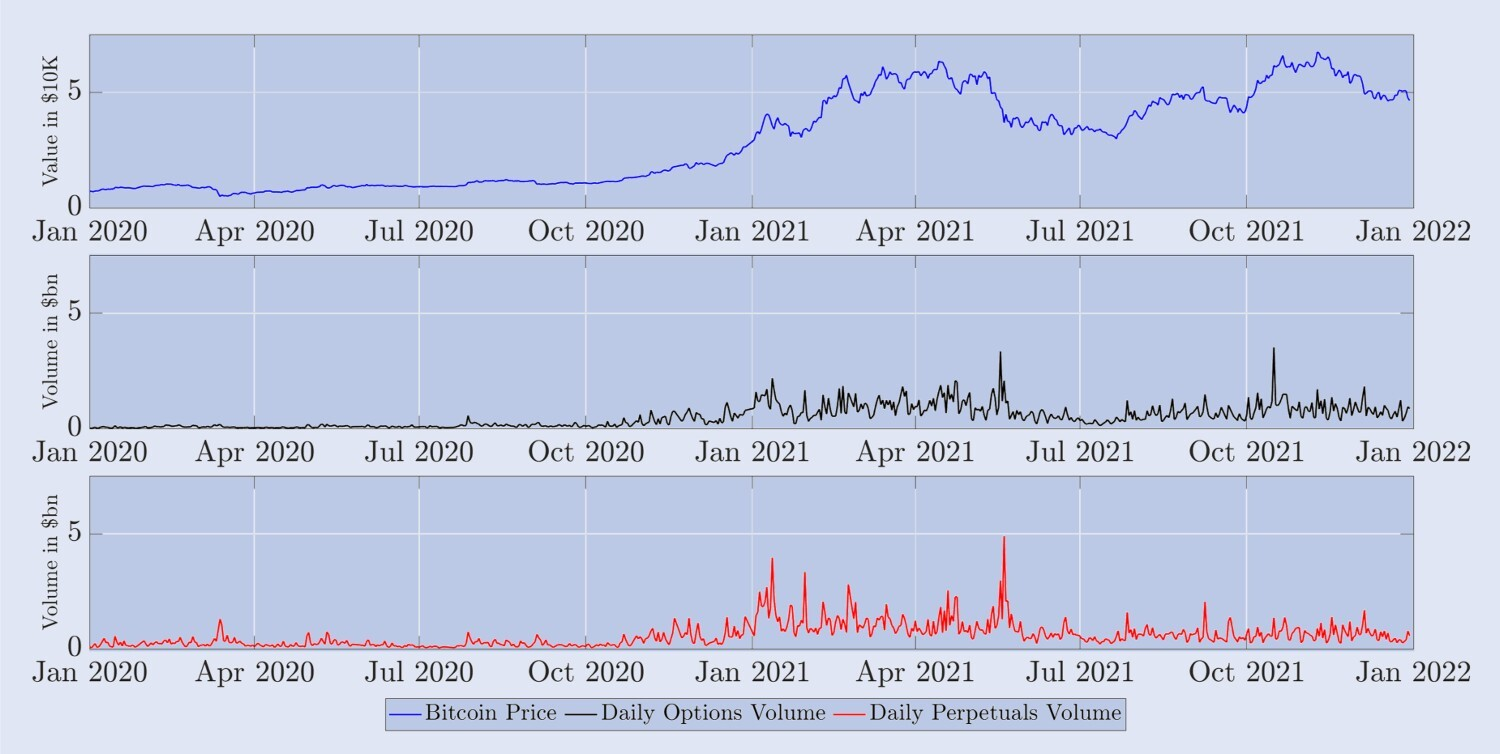

Hình 5 biểu thị giá thanh toán hàng ngày của chỉ số BTC (tức là giá lúc 00:00 UTC) và tổng khối lượng của tất cả các quyền chọn và hợp đồng vĩnh viễn được giao dịch trên Deribit trong 24 giờ qua (theo số lượng danh nghĩa, tính bằng tỷ USD). . Hợp đồng tương lai không được đưa vào đây vì khối lượng giao dịch của chúng thấp hơn nhiều so với hợp đồng vĩnh viễn và quyền chọn, như thể hiện trong Hình 1. Trong năm 2020, chỉ số BTC tăng tương đối chậm từ mức khoảng 7.000 đô la cho đến đợt tăng giá lớn đầu tiên bắt đầu vào tháng 11 năm 2020, với giá trị chỉ số đạt gần 28.000 đô la vào cuối năm 2020. Năm 2021, chỉ số BTC tăng gấp đôi từ tháng 1 (khoảng 28.000 đô la) đến giữa tháng 4 năm 2021 (khoảng 59.000 đô la), sau đó giảm gần 50% cho đến khi giảm xuống còn 30.000 đô la vào giữa tháng 7. Giá đạt mức cao nhất mọi thời đại là khoảng 69.000 đô la vào ngày 8 tháng 11 năm 2021. Bảng ở giữa của Hình 5 cho thấy trong năm 2020, tổng khối lượng giao dịch 24 giờ của tất cả các quyền chọn trên Deribit tương đối thấp, chỉ vượt quá 500 triệu đô la một chút. Tuy nhiên, vào năm 2021, đã có những thị trường biến động hoặc có xu hướng rõ ràng, với khối lượng quyền chọn hàng ngày đạt mức trung bình 3 tỷ đô la. Số lượng hợp đồng quyền chọn khác nhau được giao dịch cũng tăng gần gấp đôi, từ 4,3 triệu vào tháng 1 năm 2021 lên 6,2 triệu vào cuối năm. Biểu đồ bên dưới hiển thị khối lượng giao dịch hàng ngày của các hợp đồng vĩnh viễn, chứng kiến hoạt động giao dịch cao hơn vào năm 2021, đặc biệt là trong nửa đầu năm. Điều thú vị là mức tăng trưởng giao dịch hợp đồng vĩnh viễn yếu hơn so với quyền chọn trong nửa cuối năm 2021. Nguyên nhân sau có thể là do sự ra đời của một số hợp đồng mới vào cuối năm 2020 và đầu năm 2021, được các nhà giao dịch dần áp dụng để phòng ngừa rủi ro gamma và vega. Điều này có thể làm giảm bớt áp lực lên hoạt động phòng ngừa rủi ro delta cực kỳ sôi động trong nửa cuối năm 2021. Trên thực tế, như Hình 1 cho thấy, khối lượng giao dịch hợp đồng tương lai cũng giảm trong sáu tháng cuối năm 2021, thậm chí còn giảm nhiều hơn so với hợp đồng vĩnh viễn. Bất chấp điều đó, việc phát hiện ra mô hình giao dịch năm 2020 và 2021 quá khác biệt đã thúc đẩy chúng tôi quyết định chia mẫu thành hai giai đoạn một năm.

Hình 5. Sự phát triển của chỉ số BTC và khối lượng giao dịch phái sinh hàng ngày.

Biểu đồ trên cho thấy giá chỉ số BTC lúc 00:00 UTC hàng ngày trong khoảng thời gian mẫu hai năm bắt đầu từ ngày 1 tháng 1 năm 2020 (phía trên, biểu đồ màu xanh lam); tổng khối lượng 24 giờ tương ứng của tất cả các tùy chọn trên Deribit (ở giữa, màu đen) biểu đồ); và khối lượng giao dịch hàng ngày của hợp đồng vĩnh viễn (phía dưới, biểu đồ màu đỏ). Giá trị của chỉ số BTC được tính theo đơn vị 10.000 đô la và khối lượng giao dịch được tính theo tỷ đô la.

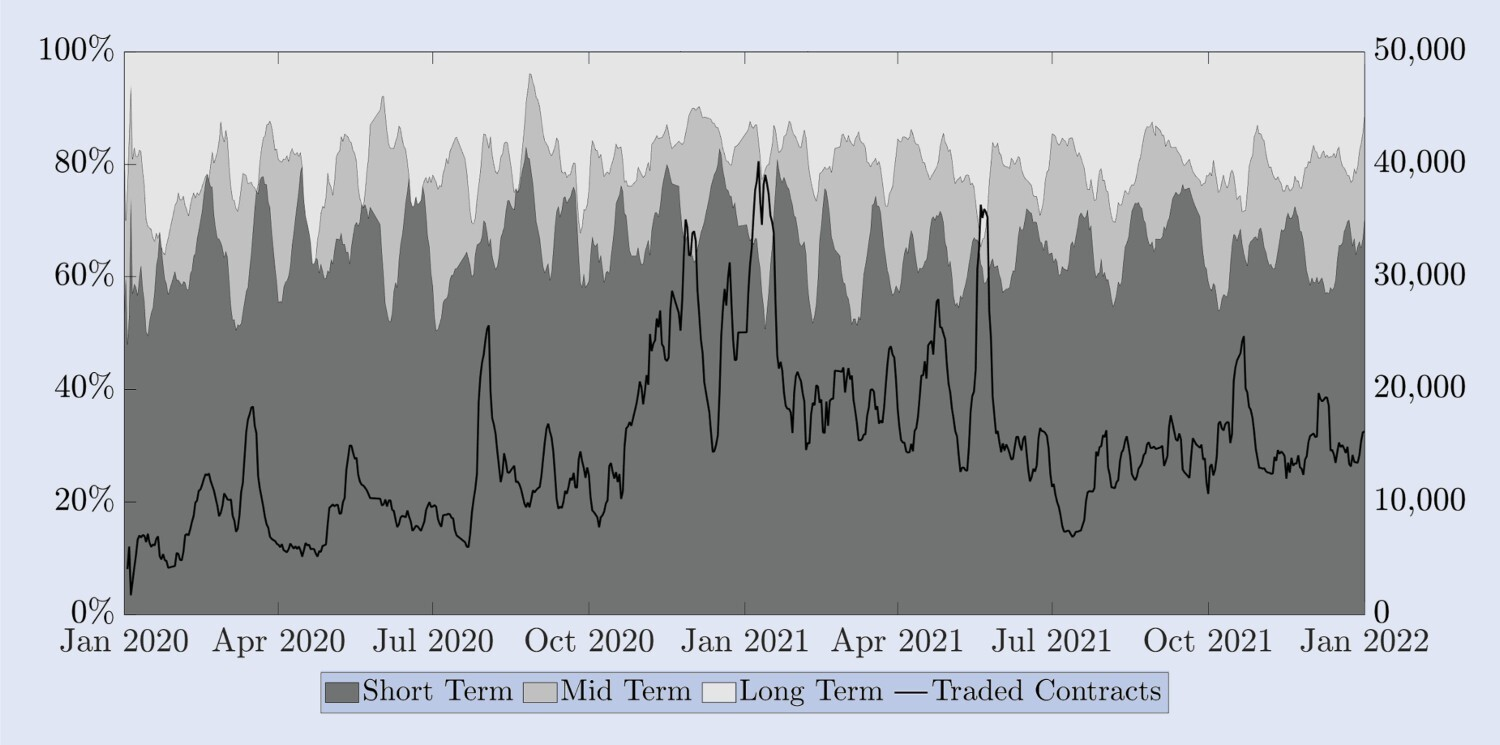

Alexander và cộng sự (2022b) ghi nhận nhiều điểm khác biệt giữa thị trường quyền chọn Bitcoin và S&P 500. Một trong những điểm khác biệt chính là tỷ lệ quyền chọn ngắn hạn, trung hạn và dài hạn được giao dịch. Quyền chọn một tháng đối với S&P 500 tương đối ngắn hạn vì hầu hết giao dịch diễn ra trong khoảng thời gian từ một đến ba tháng. Tuy nhiên, quyền chọn Bitcoin có ngày hết hạn là một tháng lại thuộc loại dài hạn hơn. Để hiểu rõ hơn, Hình 6 mô tả tỷ lệ hợp đồng được giao dịch theo thời gian hết hạn trên Deribit. Đường liền ở thang bên phải biểu thị số lượng giao dịch của tất cả các hợp đồng sắp hết hạn. Để rõ ràng hơn, chúng tôi trình bày dữ liệu này bằng cách sử dụng số liệu trung bình hàng tuần trong một khoảng thời gian liên tục. Mẫu hình theo mùa trong tỷ lệ các quyền chọn ngắn hạn (lên đến hai tuần) là kết quả của chính sách lập lịch phát hành, theo đó trừ khi có một quyền chọn hàng tháng hoặc hàng quý tiêu chuẩn hết hạn trong tuần đó (hoặc hai tuần), một quyền chọn đến tuần hiện tại (hoặc hai tuần) sẽ được phát hành. Các tùy chọn có ngày hết hạn là một tuần (và/hoặc hai tuần). Ở thang đo bên trái, chúng tôi trình bày tỷ lệ kỳ hạn ngắn hạn (tối đa hai tuần), trung hạn (từ hai tuần đến một tháng) và dài hạn (hơn một tháng). Để thực hiện điều này, chúng tôi tổng hợp tất cả các hợp đồng được giao dịch trong ngày trong mỗi danh mục ngày hết hạn và trình bày dưới dạng phần trăm của tất cả các hợp đồng được giao dịch, một lần nữa sử dụng mức trung bình hàng tuần theo cửa sổ lăn để rõ ràng hơn. Ngoài mô hình theo mùa này, trong toàn bộ giai đoạn hai năm, chỉ có khoảng 15% đến 20% giao dịch được thực hiện trên các quyền chọn có ngày hết hạn lớn hơn một tháng. Mặc dù số lượng hợp đồng được giao dịch trong mẫu của chúng tôi ngày càng tăng, tỷ lệ hợp đồng có ngày hết hạn hơn một tháng vẫn tương đối ổn định, cũng như tỷ lệ quyền chọn ngắn hạn hết hạn trong vòng hai tuần. Trên thực tế, khoảng 60% tổng số hợp đồng được giao dịch đều có thời hạn hết hạn rất ngắn như thế này. Khoảng 20% đến 25% hợp đồng được giao dịch tương ứng với các quyền chọn “trung hạn” có thời hạn hết hạn từ hai tuần đến một tháng. Vì các quyền chọn có thời hạn một tháng chiếm 80-85% tổng khối lượng giao dịch trên Deribit nên chúng tôi quyết định tập trung nghiên cứu phòng ngừa rủi ro vào các quyền chọn này. Các quyền chọn có thời hạn đáo hạn dài hơn một tháng có quá nhiều giá lỗi thời không hữu ích trong phân tích thực nghiệm của chúng tôi ngay cả theo tần suất hàng giờ. Điều này nhắc chúng ta xem xét một lựa chọn trong mỗi loại ngày hết hạn được ghi lại ở trên. Để dễ so sánh, chúng tôi đã chọn các tùy chọn hết hạn cố định 10 ngày, 20 ngày và 30 ngày làm đối tượng nghiên cứu, mỗi tùy chọn là đại diện cho ba loại hết hạn chính.

Hình 6. Ngày hết hạn của các quyền chọn đã giao dịch.

Thang đo bên trái hiển thị tỷ lệ các tùy chọn ngắn hạn (tối đa hai tuần, màu xám đậm), các tùy chọn trung hạn (từ hai tuần đến một tháng, màu xám trung bình) và các tùy chọn dài hạn (hơn một tháng, (màu xám nhạt) trong tổng khối lượng giao dịch. Đường màu đen (thang bên phải) biểu thị tổng số hợp đồng quyền chọn được giao dịch. Tất cả các chuỗi đều là số liệu trung bình động hàng tuần của dữ liệu hàng ngày.

Tiếp theo chúng ta sẽ thảo luận về lọc dữ liệu. Ngay cả khi chúng ta chỉ tập trung vào các quyền chọn có ngày hết hạn là một tháng, chúng ta vẫn cần lọc ra một số mức giá lỗi thời, tức là giá quyền chọn không có khối lượng giao dịch trong 24 giờ qua. Tính thanh khoản cũng là một vấn đề quan trọng đối với dữ liệu về hợp đồng tương lai có thời hạn hạn chế, vì giá tương lai lỗi thời có thể gây ra lỗi trong tính toán delta của quyền chọn. Do đó, chúng tôi muốn sử dụng mối quan hệ ngang giá quyền mua-quyền bán (PCP) để suy ra giá tương lai chính xác thay vì sử dụng giá thị trường như chúng tôi làm đối với các hợp đồng vĩnh viễn có tính thanh khoản cao. Nếu cần, chúng tôi lọc ra các mức giá trung bình của quyền chọn vi phạm điều kiện không chênh lệch giá do Fengler (2009) đề xuất và suy ngược lại độ biến động ngụ ý từ các mức giá còn lại. Cần lưu ý rằng tính thanh khoản và hoạt động giao dịch của các quyền chọn OTM cao hơn nhiều so với các quyền chọn ITM có cùng giá thực hiện, do đó chúng tôi sử dụng độ biến động ngụ ý của các quyền chọn bán để tính toán trường hợp m < 1 và sử dụng độ biến động ngụ ý của quyền chọn mua. Độ biến động được sử dụng để tính toán trường hợp m ≥ 1. Điều quan trọng cần lưu ý là sự khác biệt giữa độ biến động ngụ ý của quyền chọn mua và quyền chọn bán ATM hầu như không đáng kể. Điều này cho phép chúng ta tạo ra một lưới thô từ bề mặt biến động ngụ ý của thị trường và sau đó nội suy để có được giá đã lọc như mô tả bên dưới.

Để có được chuỗi lịch sử liên tục của mỗi giá quyền chọn, chúng tôi xây dựng giá của các hợp đồng đáo hạn cố định tổng hợp có ngày đáo hạn và tính chất tiền tệ nhất định. Các quyền chọn ngắn hạn được biểu thị bằng ngày hết hạn cố định là 10 ngày, trung hạn là 20 ngày, trong khi đối với dài hạn, chúng tôi xem xét ngày hết hạn là 30 ngày. Do giá Bitcoin thường xuyên thay đổi theo xu hướng nên không thể so sánh cùng một mức giá thực hiện trong thời gian dài, vì vậy chúng tôi cũng đã chọn một phạm vi thuộc tính tiền tệ thích hợp để nội suy. Chúng tôi nhận thấy khối lượng lớn trong phạm vi giá thực hiện cao hơn và thấp hơn khoảng 30% so với giá Bitcoin. Do đó, chúng tôi nội suy giá quyền chọn tổng hợp cho mỗi thời hạn đáo hạn và tính chất tiền tệ không đổi m∈{0,7,0,8,0,9,1,1,1,2,1,3} Ghi chú 15. Trên thực tế, chúng tôi sử dụng phương pháp nội suy trên bề mặt biến động ngụ ý theo giới hạn không chênh lệch giá do Fengler (2009) đề xuất, phương pháp này cũng đề xuất phương pháp nội suy spline khối tự nhiên để làm mịn bề mặt biến động ngụ ý. Tuy nhiên, hình dạng của đường cong biến động ngụ ý đối với Bitcoin thay đổi nhiều hơn so với các loại quyền chọn khác và chúng tôi thấy rằng nội suy spline bậc ba quá linh hoạt và nhạy cảm với các khoảng thời gian lớn giữa một số mức giá thực hiện nhất định. Do đó, chúng tôi sử dụng các đa thức Hermite bậc ba từng phần bảo toàn hình dạng để nội suy bề mặt biến động ngụ ý và kiểm tra giá sau đó để đảm bảo rằng ràng buộc không chênh lệch giá của độ lồi đối với giá thực hiện không bị vi phạm. Kỹ thuật này đã được áp dụng trong nhiều nghiên cứu học thuật khác, chẳng hạn như Malz (1997) và Bliss và Panigirtzoglou (2002).

Đầu tiên, chúng tôi nội suy đường cong nụ cười biến động ngụ ý để có được độ biến động ngụ ý về giá trị tiền tệ không đổi theo hạn chế không chênh lệch giá do Fengler (2009) đề xuất bằng cách sử dụng đa thức Hermite bậc ba từng phần bảo toàn hình dạng. Tiếp theo, chúng tôi tạo ra giá quyền chọn tổng hợp bằng cách sử dụng biến động ngụ ý cho các quyền chọn hết hạn liên tục, tiền không đổi bằng cách nội suy cấu trúc thời hạn biến động. Ghi chú 16 Để tránh mọi khả năng chênh lệch giá theo lịch, chúng tôi đảm bảo rằng tổng phương sai ngụ ý tăng theo ngày hết hạn. Để đánh giá hiệu suất phòng ngừa, chúng ta cũng cần ghi lại giá của mỗi quyền chọn tổng hợp trong một khoảng thời gian mà không thay đổi chiến lược straddle được sử dụng để xây dựng quyền chọn tương ứng. Chỉ có khuôn khổ này mới cho phép chúng ta ghi lại các khoản lãi và lỗ của danh mục đầu tư phòng ngừa rủi ro động. Do đó, chúng tôi đã tạo ra các hợp đồng tương lai và quyền chọn tổng hợp bằng các phương pháp vừa mô tả để có được giá trị tiền tệ và giá quyền chọn cập nhật với ngày hết hạn là 9, 19 và 29 ngày cho tập dữ liệu hàng ngày. Tương tự như vậy, trong tập dữ liệu 8 giờ, chúng tôi xây dựng các hợp đồng tương lai và quyền chọn có ngày hết hạn là 8 giờ, ít hơn 10, 20 và 30 ngày. Nhìn chung, chúng tôi đã tạo ra khoảng 175.000 giá quyền chọn tổng hợp theo tần suất hàng ngày và 88.000 tỷ lệ phòng ngừa rủi ro, và hơn 525.000 giá quyền chọn tổng hợp theo tần suất 8 giờ và hơn 263.000 tỷ lệ phòng ngừa rủi ro.

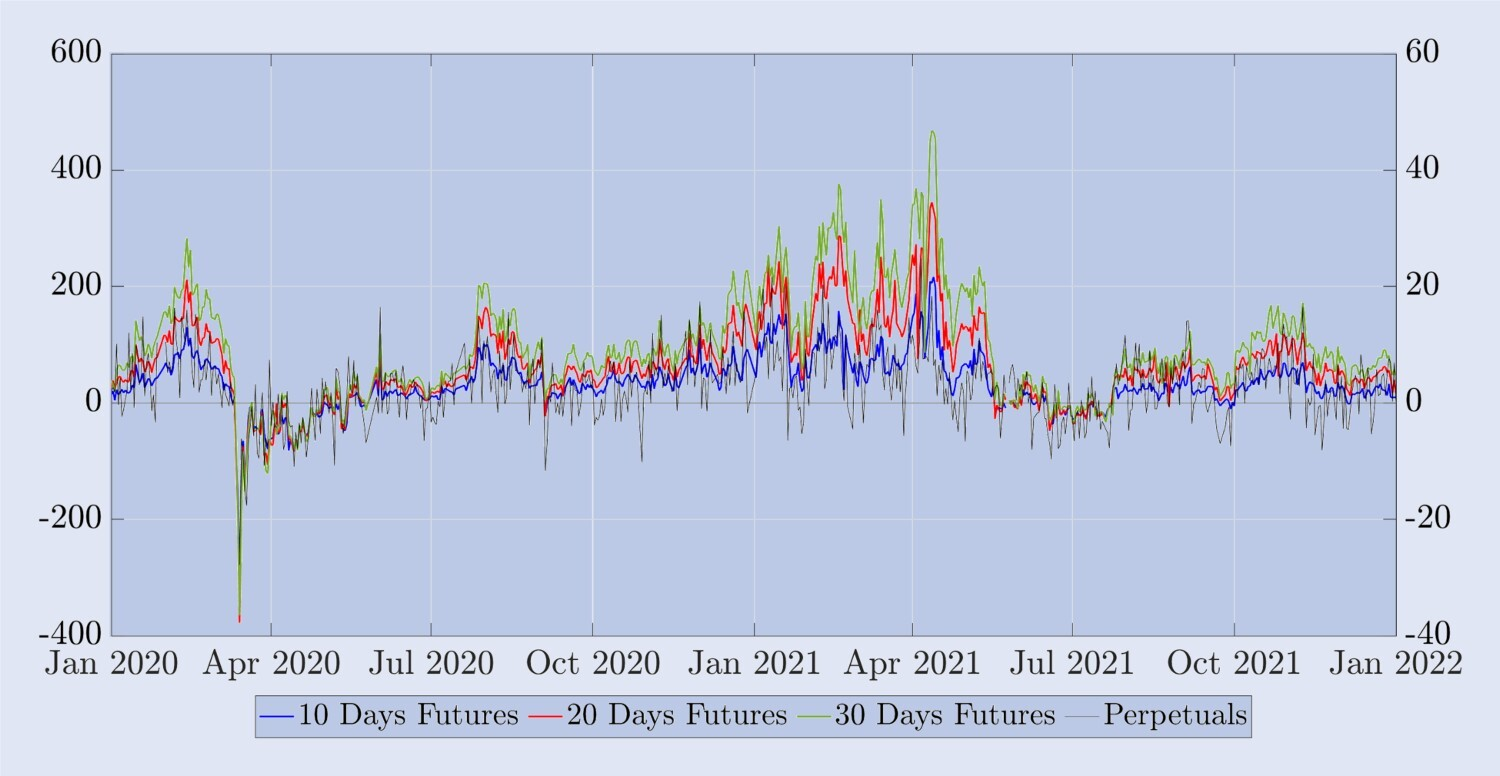

Tiếp theo, chúng ta sẽ xem xét một số đặc điểm thực nghiệm của hợp đồng vĩnh viễn Bitcoin và so sánh chúng với hợp đồng tương lai có thời hạn cố định trước khi chuyển sang nghiên cứu phòng ngừa rủi ro. Giá thanh toán của quyền chọn Bitcoin không phải là hợp đồng có thể giao dịch, vì vậy chúng ta cần sử dụng hợp đồng tương lai hoặc hợp đồng vĩnh viễn làm công cụ phòng ngừa rủi ro. Trong trường hợp này, hiệu quả của việc sử dụng hợp đồng tương lai để phòng ngừa quyền chọn phụ thuộc vào các yếu tố như tính biến động của cơ sở. Để minh họa cho sự thay đổi này, Hình 7 mô tả sự khác biệt giữa giá thị trường tương lai (hoặc hợp đồng vĩnh viễn) và chỉ số BTC, chia cho chỉ số BTC. Tỷ lệ phần trăm cơ sở này được thể hiện bằng điểm cơ sở (bps), với thang đo bên trái dành cho ba hợp đồng tương lai tổng hợp có thời hạn cố định và thang đo bên phải là cơ sở liên quan đến hợp đồng vĩnh viễn. Do cơ chế tỷ lệ tài trợ, rủi ro cơ bản của hợp đồng tương lai vĩnh viễn rất thấp - hầu hết thời gian đều dưới ±10 bps. Nhưng nó cũng rất dễ biến động - ví dụ, trong cuộc khủng hoảng COVID vào tháng 3 năm 2020, lãi suất cơ sở vĩnh viễn đã đạt gần -150 điểm cơ bản. Hợp đồng vĩnh viễn có rất ít rủi ro cơ sở, điều này cho thấy chúng có thể cung cấp công cụ phòng ngừa tốt hơn so với hợp đồng tương lai theo lịch có cùng ngày hết hạn quyền chọn. Không giống như cơ sở vĩnh viễn, cơ sở cho hợp đồng tương lai có thời hạn cố định hầu như luôn luôn là dương. Đối với hợp đồng tương lai 10 ngày, mức cơ sở có thể lên tới 100 điểm cơ bản, trong khi đối với hợp đồng tương lai dài hạn hơn, mức cơ sở thậm chí có thể lên tới 450 điểm cơ bản. Hơn nữa, như có thể thấy từ biểu đồ này, các đường cong tương lai 10, 20 và 30 ngày thường có mức phí bảo hiểm dương - trên thực tế, thứ tự là F30>F20>F10 trong 620 trong số 730 ngày được lấy mẫu và chỉ tính đến tháng 3 năm 2020 thứ tự có thay đổi không. Hành động ngược lại xảy ra vào tháng 6/tháng 4 (sự cố COVID và hậu quả của nó) và tháng 6/tháng 7 năm 2021 (kết thúc đợt tăng giá dài hạn của Bitcoin).

Hình 7. Sự khác biệt giữa hợp đồng giao ngay, hợp đồng vĩnh viễn và hợp đồng tương lai.

Giá tương lai trừ đi chỉ số BTC, chia cho chỉ số BTC, được thể hiện bằng điểm cơ bản. Thang đo bên phải đo tỷ lệ phần trăm cơ sở cho hợp đồng tương lai vĩnh viễn (màu đen) và thang đo bên trái đo tỷ lệ phần trăm cơ sở cho hợp đồng tương lai có ngày hết hạn cố định là 10, 20 và 30 ngày (lần lượt là màu xanh lam, đỏ và xanh lục). Mẫu bao gồm khoảng thời gian hai năm bắt đầu từ tháng 1 năm 2020, với ảnh chụp nhanh hàng ngày vào lúc nửa đêm UTC.

Một yếu tố khác ảnh hưởng đến sự thành công của chiến lược chênh lệch giá delta động là chi phí giao dịch. Nếu chênh lệch giá mua-bán của công cụ được phòng ngừa lớn thì việc tái cân bằng thường xuyên của chênh lệch giá delta (trong trường hợp của chúng ta, không chỉ hàng ngày mà là cứ mỗi 8 giờ) có thể làm giảm hiệu suất của hoạt động phòng ngừa. Tuy nhiên, đối với bất kỳ tùy chọn nào, delta không thể thay đổi giữa các giá trị cực kỳ khác nhau, ví dụ, tùy chọn mua gần với giá thị trường sẽ luôn có delta gần với 0,5, bất kể mô hình nào được sử dụng - xem Vähämaa (2004) để biết ví dụ. Do đó, các giá trị delta khác nhau chỉ có thể có tác động đáng kể đến hiệu suất phòng ngừa rủi ro khi chênh lệch giá mua-bán lớn. Tuy nhiên, chênh lệch giá mua-bán trên hợp đồng tương lai vĩnh viễn rất hẹp, và thậm chí chênh lệch giá mua-bán trên hợp đồng tương lai theo lịch cũng rất hẹp. Đối với hợp đồng tương lai vĩnh viễn, chênh lệch giá mua-bán hiếm khi vượt quá mức tối thiểu là 0,50 đô la, tương đương với 0,1 điểm cơ bản đến 0,25 điểm cơ bản, tùy thuộc vào mức giá. Hợp đồng tương lai theo lịch có mức chênh lệch giá mua-bán lớn hơn một chút và tăng theo ngày hết hạn, nhưng mức chênh lệch này cũng rất nhỏ trong mẫu của chúng tôi. Ngay cả đối với các hợp đồng tương lai có thời hạn dài nhất, chênh lệch giá hiếm khi vượt quá 5 điểm cơ bản và thường dao động quanh mức 1 điểm cơ bản. Mức chênh lệch thấp như vậy ít ảnh hưởng đến việc so sánh giữa các giá trị delta khác nhau, do đó chúng tôi sẽ bỏ qua nó trong cuộc điều tra thực nghiệm sau đây.

6. Nghiên cứu phòng ngừa thực nghiệm

Lấy cảm hứng từ cuộc thảo luận của chúng tôi trong Phần 2, 3 và 5, chúng tôi coi các quyền chọn nghịch đảo như các quyền chọn FX thông thường, tức là chúng tôi sử dụng giá trị hiện tại của quyền chọn cơ bản để chuyển đổi giá Bitcoin của nó thành giá trị USD tương ứng. Chúng tôi chọn ngày hết hạn cố định là 10, 20 và 30 ngày cho giá quyền chọn và hợp đồng tương lai liên tục tổng hợp, và tính tiền tệ của quyền chọn được chọn trong khoảng từ 0,7 đến 1,3. Dữ liệu của chúng tôi được xây dựng cho các hàng rào được cân bằng lại sau mỗi 8 giờ hoặc hàng ngày và mẫu kéo dài trong khoảng thời gian hai năm từ ngày 1 tháng 1 năm 2020 đến ngày 1 tháng 1 năm 2022, được chia thành hai giai đoạn một năm. Các mẫu để hiển thị kết quả. Tại mỗi thời điểm t, chúng tôi bán một quyền chọn châu Âu với loại tiền tệ m và ngày hết hạn T, và phòng ngừa nó bằng một hợp đồng vĩnh viễn hoặc hợp đồng tương lai có cùng ngày hết hạn như quyền chọn. Lãi và lỗ được ghi nhận là lỗi phòng ngừa theo các điều khoản vật lý, trong theo cách thông thường – ví dụ, xem Hull và White (2017). Biến động thị trường trong ngày có thể rất lớn và việc tái cân bằng có chi phí giao dịch rất thấp, như đã thảo luận trước đó. Do đó, chúng tôi đặt tần suất cơ bản của bảng kết quả là 8 giờ một lần. Chúng tôi cũng khớp thời gian tái cân bằng 8 giờ với thời gian cấp vốn hợp đồng vĩnh viễn là 00:00, 08:00 và 16:00 UTC. Điều này là do việc tái cân bằng bằng cách sử dụng hợp đồng vĩnh viễn để phòng ngừa rủi ro cũng có thể được sử dụng để hưởng lợi từ các khoản thanh toán tài trợ. Lưu ý 17

Ngoại trừ delta HW, tất cả các delta trong (10) đều yêu cầu chúng ta tính toán độ dốc của đường cong biến động ngụ ý khi cân bằng lại danh mục đầu tư phòng ngừa rủi ro. Chúng tôi đã nghiên cứu nhiều kỹ thuật số khác nhau để tính đạo hàm của đường cong biến động ngụ ý và nhận thấy rằng sử dụng đa thức bậc ba là cách tiếp cận đơn giản và chính xác nhất. Dựa trên các giá trị độ dốc mà chúng tôi tính toán bằng số, đối với mỗi quyền chọn, tùy thuộc vào giá trị tiền tệ và ngày hết hạn, chúng tôi áp dụng (10) để tính BS delta và vega bằng công thức BS chuẩn. Đối với delta của Hull và White (2017), chúng tôi không mô phỏng giai đoạn hiệu chuẩn trong mẫu 36 tháng mà họ sử dụng trong công trình thực nghiệm của họ về các quyền chọn chỉ số vốn chủ sở hữu. Thậm chí còn không có đủ dữ liệu hữu ích trong 36 tháng cho các tùy chọn Bitcoin. Ngoài ra, giá Bitcoin biến động mạnh hơn nhiều so với giá trị của S&P 500, đó là lý do tại sao chúng ta nên cân nhắc phòng ngừa rủi ro nhiều lần mỗi ngày. Xét đến tất cả các yếu tố này, chúng tôi hiệu chỉnh các tham số HW delta bằng cách sử dụng 30 cửa sổ quan sát theo tần suất hàng ngày và 90 cửa sổ quan sát theo tần suất 8 giờ. Kết quả của chúng tôi so sánh các lỗi phòng ngừa khi sử dụng hợp đồng tương lai có thời hạn cố định và hợp đồng vĩnh viễn và chạy hai hồi quy HW tùy thuộc vào công cụ phòng ngừa.

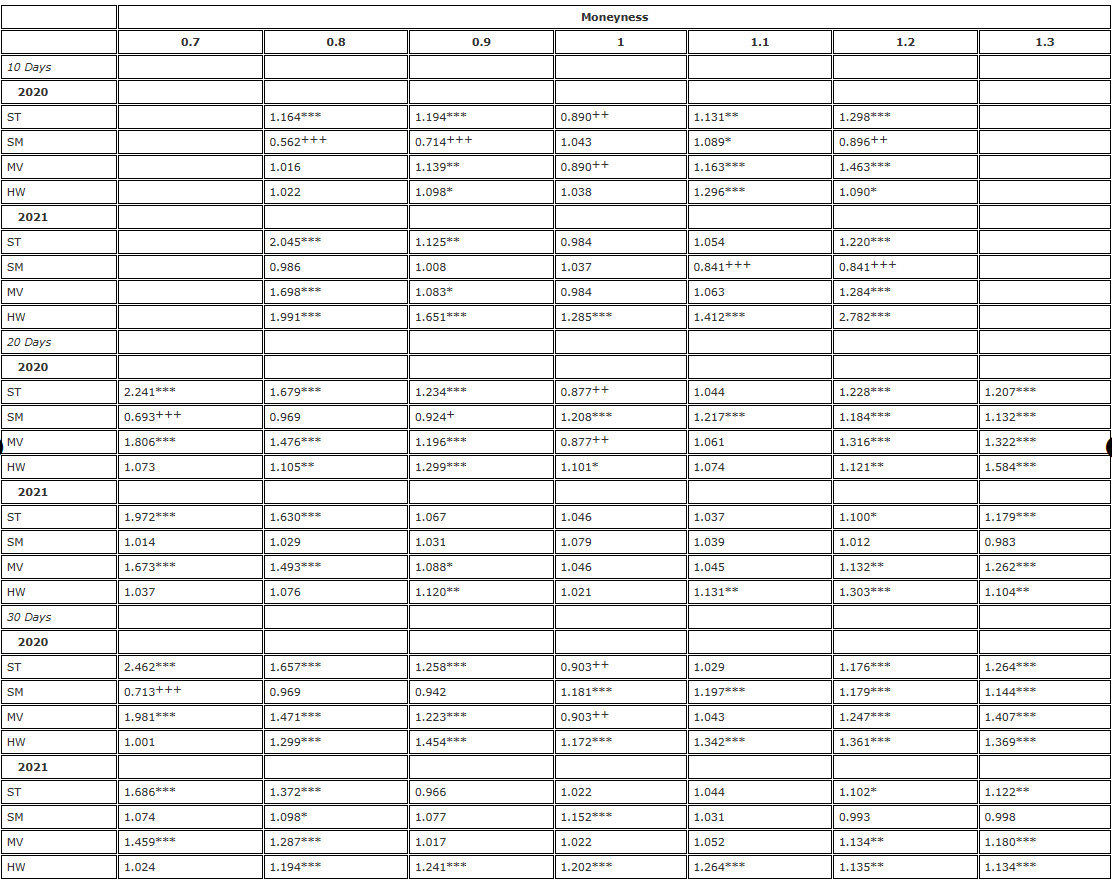

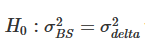

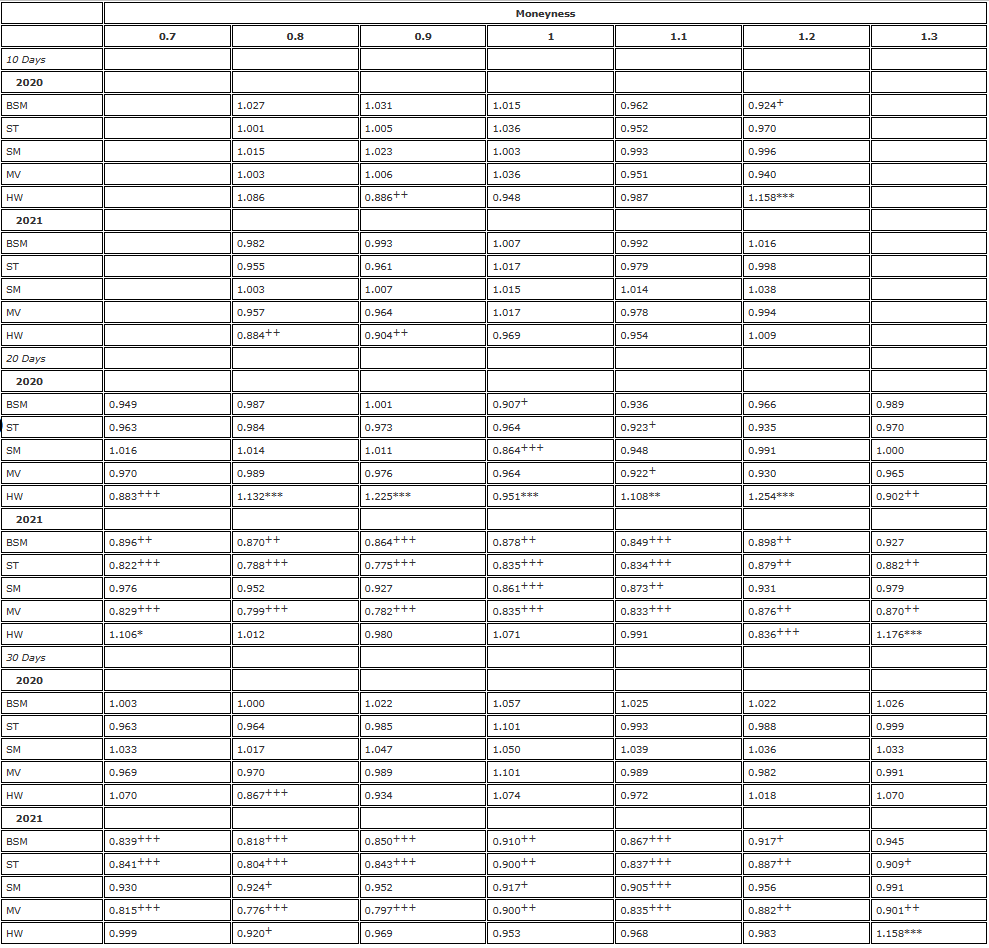

Chúng tôi sẽ trình bày kết quả của mình bằng cách sử dụng phép thử F tiêu chuẩn về sự khác biệt phương sai, sử dụng delta BS làm chuẩn mực, tức là delta Sticky Strike (SS) từ (10). Đầu tiên, Bảng 2 trình bày kết quả phòng ngừa các quyền chọn kỳ hạn 7 ngày, 1 ngày và 3 ngày với mức độ tiền tệ từ 10,20 đến 30,0, trong đó mỗi quyền chọn được phòng ngừa bằng các hợp đồng tương lai hết hạn cố định tương ứng và được cân bằng lại sau mỗi 8 giờ. THĂNG BẰNG. Các mục trong bảng là tỷ lệ phương sai, tức là phương sai của các lỗi được phòng ngừa δadj so với phương sai của các lỗi được phòng ngừa BS delta.

Bảng 2. Kết quả phòng ngừa kiểm định F (tái cân bằng 8 giờ, hợp đồng tương lai có ngày hết hạn cố định).

Lưu ý: Mức ý nghĩa của tỷ lệ phương sai và kiểm định F một phía lần lượt dành cho giả thuyết không  và giả thuyết thay thế /upload/asset/28dc6465a12c2e427a5ac.png. Việc phòng ngừa rủi ro dựa trên hợp đồng tương lai có cùng ngày hết hạn với quyền chọn và được cân bằng lại sau mỗi 8 giờ. Chúng tôi so sánh phương sai của các lỗi từ các biện pháp phòng ngừa delta khác nhau so với phương sai từ biện pháp phòng ngừa bằng BS delta và chia mẫu hai năm thành hai phần. Chúng tôi sử dụng các quyền chọn có ba kỳ hạn khác nhau với mức độ tiền tệ dao động từ 0,7 đến 1,3, sử dụng quyền chọn bán OTM khi mức độ tiền tệ <1 và quyền chọn mua OTM khi mức độ tiền tệ >1. Đối với H∗, , và được sử dụng để biểu thị mức ý nghĩa lần lượt là 10%, 5% và 1% và điều tương tự cũng đúng đối với H+.

và giả thuyết thay thế /upload/asset/28dc6465a12c2e427a5ac.png. Việc phòng ngừa rủi ro dựa trên hợp đồng tương lai có cùng ngày hết hạn với quyền chọn và được cân bằng lại sau mỗi 8 giờ. Chúng tôi so sánh phương sai của các lỗi từ các biện pháp phòng ngừa delta khác nhau so với phương sai từ biện pháp phòng ngừa bằng BS delta và chia mẫu hai năm thành hai phần. Chúng tôi sử dụng các quyền chọn có ba kỳ hạn khác nhau với mức độ tiền tệ dao động từ 0,7 đến 1,3, sử dụng quyền chọn bán OTM khi mức độ tiền tệ <1 và quyền chọn mua OTM khi mức độ tiền tệ >1. Đối với H∗, , và được sử dụng để biểu thị mức ý nghĩa lần lượt là 10%, 5% và 1% và điều tương tự cũng đúng đối với H+.

Hiệu quả của biện pháp phòng ngừa càng cao thì phương sai của lỗi phòng ngừa càng nhỏ và mức tăng hiệu quả từ việc sử dụng delta đường cong nụ cười đã điều chỉnh là 1 trừ đi tỷ lệ phương sai này. Ví dụ, khi phòng ngừa quyền chọn kỳ hạn 10 ngày với mức độ tiền tệ là 0,8, delta SM (Nụ cười ngụ ý) tạo ra tỷ lệ phương sai là 0,562. Điều này có nghĩa là mức tăng hiệu quả so với biện pháp phòng ngừa BS delta là 1-0,562=43,8%, rất đáng kể, do đó mục nhập này được đánh dấu +++. Trong bảng tỷ lệ phương sai, chữ số mũ chỉ ra mức ý nghĩa của tỷ lệ phương sai ở mức ý nghĩa 10%, 5% và 1% trong phép kiểm định F một phía. Ví dụ,***Điều này chỉ ra rằng phương sai của lỗi phòng ngừa δadj lớn hơn phương sai của lỗi phòng ngừa BS delta ở mức 1%. Và ++ chỉ ra rằng phương sai của lỗi phòng ngừa δadj nhỏ hơn đáng kể so với lỗi phòng ngừa BS delta ở mức 5%.

Trước tiên hãy xem xét kết quả năm 2020 trong Bảng 2. Phần này của mẫu được đặc trưng bởi mức tăng giá chậm nhưng ổn định, phù hợp với mô hình xu hướng ổn định của Derman (1999), trong đó chúng tôi mong đợi SS delta (BS delta) cung cấp biện pháp phòng ngừa delta hiệu quả nhất hoặc trong trường hợp mẫu có phạm vi giới hạn, SM delta chiếm phần lớn delta. Sự thống trị. Nhìn chung, kết quả năm 2020 trong Bảng 2 cho thấy một mô hình trong đó sự thành công của một delta cụ thể vượt trội hơn so với biện pháp phòng ngừa BS phụ thuộc vào giá trị tiền tệ của quyền chọn, thay vì thời hạn đáo hạn. Ví dụ, đối với các quyền chọn giá tham chiếu, ST delta hoạt động tốt nhất. Lưu ý 18 Mức tăng hiệu quả đạt được dao động từ 9,7% đối với quyền chọn theo giá thị trường trong 30 ngày đến 12,3% đối với quyền chọn trong 20 ngày và 11% đối với quyền chọn trong 10 ngày. Hướng hiệu suất tương đối của delta ngụ ý nụ cười (tức là SM) so với delta ST và MV là ngược nhau, không chỉ đối với các quyền chọn có giá trị thực mà còn đối với tất cả các quyền chọn có giá trị thực. Nó vượt trội hơn BS delta trong việc phòng ngừa quyền chọn bán OTM, nhưng không vượt trội đối với quyền chọn mua OTM (ngoại trừ quyền chọn mua 10 ngày với hệ số tiền là 1,2). Đối với việc phòng ngừa quyền chọn bán OTM sâu 20 ngày, mức tăng hiệu quả sử dụng delta ngụ ý nụ cười (SM) trong suốt năm 2020 là 1-0,693 = 30,7%, mức này rất đáng kể. Đối với quyền chọn bán OTM sâu 30 ngày, mức tăng hiệu quả là 28,7%, gần như tương đương. Đối với các quyền chọn bán khác, mức tăng hiệu quả từ việc sử dụng biện pháp phòng ngừa ngụ ý nụ cười nhỏ hơn nhiều, chỉ dao động từ 3,1% đến 7,6%.

Tuy nhiên, đối với tất cả các tùy chọn khác, tất cả delta nụ cười được điều chỉnh đều kém hơn delta BS. Tuy nhiên, điều này không có gì đáng ngạc nhiên vì giá Bitcoin đã có xu hướng tăng đều đặn trong phần lớn năm 2020. Tỷ lệ phòng ngừa rủi ro HW thực tế do Hull và White (2017) đề xuất và biện pháp phòng ngừa rủi ro phương sai tối thiểu (MV) của Lee (2001) cũng không cải thiện được BS delta (ngoại trừ đối với các quyền chọn theo giá thị trường, biện pháp phòng ngừa rủi ro MV giống như ST phòng ngừa). Một nhược điểm lớn của HW delta là nó sử dụng hồi quy để ước tính các tham số, điều này làm cho giả định phân phối độc lập và giống hệt nhau trở nên không hợp lệ đối với một tài sản như Bitcoin, vốn rất dễ có sự tăng đột biến về lợi nhuận. Tác động của bất kỳ bước nhảy nào cũng sẽ nằm trong phạm vi thời gian dài và do đó có tác động lớn đến tỷ lệ phòng ngừa rủi ro HW.

Hình 2 và 5 cho thấy năm 2021 được đặc trưng bởi giá cả cao hơn, biến động lớn hơn và mức độ biến động chung gia tăng, cùng với đường cong biến động ngụ ý hình nụ cười phẳng hơn nhưng vẫn không đối xứng. Trong suốt năm 2021, giá Bitcoin dao động mạnh trong khoảng từ 30.000 đô la đến gần 70.000 đô la và như Hình 2 cho thấy, đường cong nụ cười trong 30 ngày trở nên tương đối phẳng vào cuối giai đoạn này. Nhưng đường cong nụ cười phẳng làm cho thành phần chính của delta điều chỉnh, độ dốc của đường cong nụ cười, trở nên gần như thừa. Do đó, không có gì ngạc nhiên khi trong năm thứ hai của mẫu nghiên cứu của chúng tôi, tất cả các delta điều chỉnh theo đường cong mỉm cười đều không mang lại sự cải thiện đáng kể về tỷ lệ phòng ngừa rủi ro BS tiêu chuẩn cho tất cả các quyền chọn 20 ngày và 30 ngày. Tuy nhiên, vào năm 2021, đường cong nụ cười trong 10 ngày cực kỳ ngắn hạn đã biểu hiện một số đặc điểm kỳ lạ, có xu hướng tăng lên trong giai đoạn giá Bitcoin tăng. Đây là lý do tại sao biện pháp phòng ngừa delta Smile Implied (SM) đối với các quyền chọn mua hết giá trị trong 10 ngày cho thấy hiệu quả cải thiện đáng kể là 15,9% so với việc sử dụng BS delta.

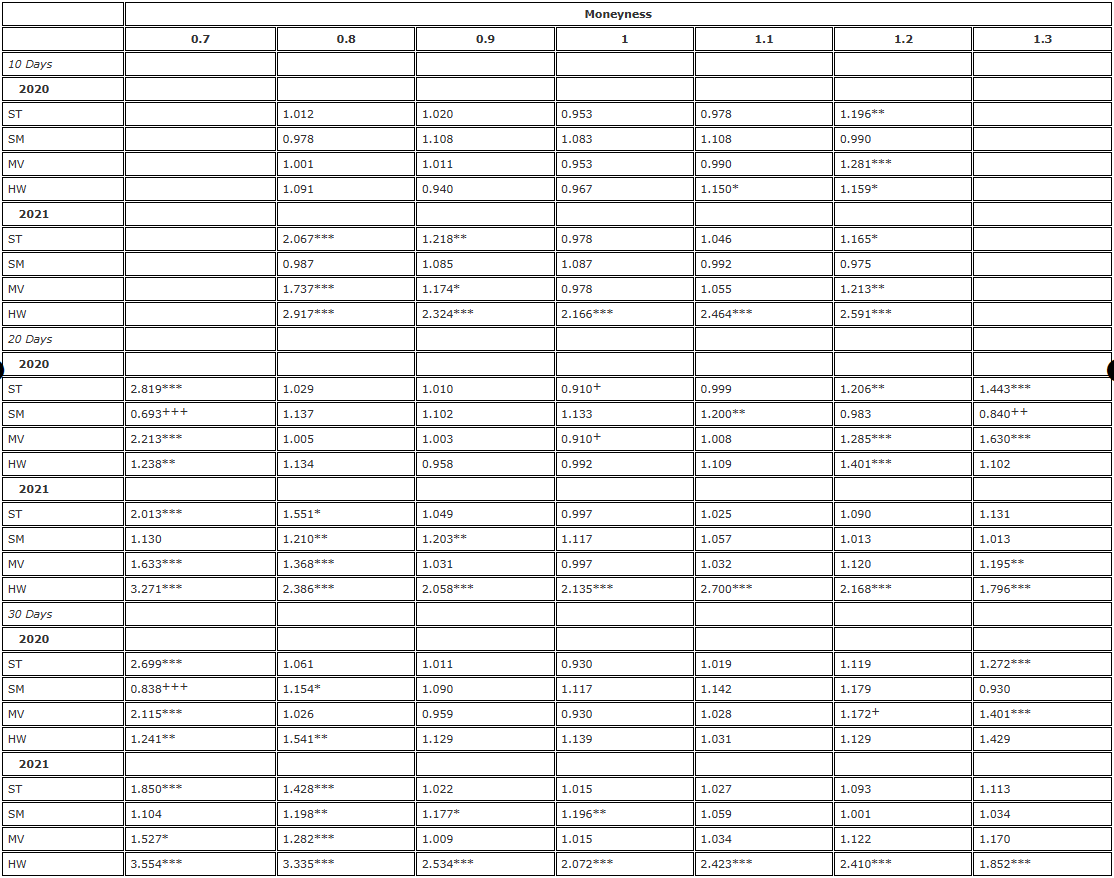

Tiếp theo, Bảng 3 và 4 kiểm tra tính vững chắc của kết quả trong Bảng 2 theo hai cách: đầu tiên là chạy lại phân tích theo tần suất hàng ngày (Bảng 3) và sau đó là sử dụng hợp đồng vĩnh viễn thay vì hợp đồng tương lai cùng ngày hết hạn làm công cụ phòng ngừa rủi ro. . Kết quả trong Bảng 3 cho thấy mô hình tương tự như trong Bảng 2, ngoại trừ việc chúng ít quan trọng hơn về tổng thể—nhưng điều này không làm chúng ta ngạc nhiên vì hiện chỉ có 365 thay vì 1.095 quan sát mỗi năm. Họ xác nhận kết luận của chúng tôi từ Bảng 2 rằng không có delta đường cong mỉm cười điều chỉnh nào có thể cải thiện delta BS vào năm 2021. Vào năm 2020, chúng ta cũng thấy cùng một mô hình hiệu suất liên quan đến BS delta, tức là ST delta đã vượt trội hơn BS trên các quyền chọn ATM, nhưng hiện tại có một số bằng chứng cho thấy HW delta vượt trội hơn trên các quyền chọn ATM và quyền chọn bán OTM. Nó cũng vượt trội hơn BS về mặt tiền tệ là 0,9 – nhưng không có thống kê tỷ lệ phương sai nào trong số này có ý nghĩa thống kê.

Bảng 3. Kết quả phòng ngừa kiểm định F (tái cân bằng hàng ngày, hợp đồng tương lai hết hạn cố định).

Lưu ý: Mức ý nghĩa của tỷ lệ phương sai và kiểm định F một phía lần lượt dành cho giả thuyết không  và giả thuyết thay thế /upload/asset/28dc6465a12c2e427a5ac.png. Việc phòng ngừa rủi ro dựa trên hợp đồng tương lai có cùng ngày hết hạn với quyền chọn và được cân bằng lại sau mỗi 8 giờ. Chúng tôi so sánh phương sai của các lỗi từ các biện pháp phòng ngừa delta khác nhau so với phương sai từ biện pháp phòng ngừa bằng BS delta và chia mẫu hai năm thành hai phần. Chúng tôi sử dụng các quyền chọn có ba kỳ hạn khác nhau với mức độ tiền tệ dao động từ 0,7 đến 1,3, sử dụng quyền chọn bán OTM khi mức độ tiền tệ <1 và quyền chọn mua OTM khi mức độ tiền tệ >1. Đối với H∗, , và được sử dụng để biểu thị mức ý nghĩa lần lượt là 10%, 5% và 1% và điều tương tự cũng đúng đối với H+.

và giả thuyết thay thế /upload/asset/28dc6465a12c2e427a5ac.png. Việc phòng ngừa rủi ro dựa trên hợp đồng tương lai có cùng ngày hết hạn với quyền chọn và được cân bằng lại sau mỗi 8 giờ. Chúng tôi so sánh phương sai của các lỗi từ các biện pháp phòng ngừa delta khác nhau so với phương sai từ biện pháp phòng ngừa bằng BS delta và chia mẫu hai năm thành hai phần. Chúng tôi sử dụng các quyền chọn có ba kỳ hạn khác nhau với mức độ tiền tệ dao động từ 0,7 đến 1,3, sử dụng quyền chọn bán OTM khi mức độ tiền tệ <1 và quyền chọn mua OTM khi mức độ tiền tệ >1. Đối với H∗, , và được sử dụng để biểu thị mức ý nghĩa lần lượt là 10%, 5% và 1% và điều tương tự cũng đúng đối với H+.

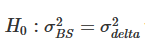

Bảng 4. Kết quả phòng ngừa kiểm định F (tái cân bằng 8 giờ, hợp đồng vĩnh viễn).

Lưu ý: Mức ý nghĩa của tỷ lệ phương sai và kiểm định F một phía lần lượt dành cho giả thuyết không  và giả thuyết thay thế /upload/asset/28dc6465a12c2e427a5ac.png. Việc phòng ngừa rủi ro dựa trên hợp đồng tương lai có cùng ngày hết hạn với quyền chọn và được cân bằng lại sau mỗi 8 giờ. Chúng tôi so sánh phương sai của các lỗi từ các biện pháp phòng ngừa delta khác nhau so với phương sai từ biện pháp phòng ngừa bằng BS delta và chia mẫu hai năm thành hai phần. Chúng tôi sử dụng các quyền chọn có ba kỳ hạn khác nhau với mức độ tiền tệ dao động từ 0,7 đến 1,3, sử dụng quyền chọn bán OTM khi mức độ tiền tệ <1 và quyền chọn mua OTM khi mức độ tiền tệ >1. Đối với H∗, , và được sử dụng để biểu thị mức ý nghĩa lần lượt là 10%, 5% và 1% và điều tương tự cũng đúng đối với H+.

và giả thuyết thay thế /upload/asset/28dc6465a12c2e427a5ac.png. Việc phòng ngừa rủi ro dựa trên hợp đồng tương lai có cùng ngày hết hạn với quyền chọn và được cân bằng lại sau mỗi 8 giờ. Chúng tôi so sánh phương sai của các lỗi từ các biện pháp phòng ngừa delta khác nhau so với phương sai từ biện pháp phòng ngừa bằng BS delta và chia mẫu hai năm thành hai phần. Chúng tôi sử dụng các quyền chọn có ba kỳ hạn khác nhau với mức độ tiền tệ dao động từ 0,7 đến 1,3, sử dụng quyền chọn bán OTM khi mức độ tiền tệ <1 và quyền chọn mua OTM khi mức độ tiền tệ >1. Đối với H∗, , và được sử dụng để biểu thị mức ý nghĩa lần lượt là 10%, 5% và 1% và điều tương tự cũng đúng đối với H+.

Bảng 4 hoàn toàn giống với Bảng 2, sử dụng tần suất tái cân bằng 8 giờ để phân tích, nhưng sử dụng hợp đồng vĩnh viễn làm công cụ phòng ngừa cho tất cả các quyền chọn. Chúng ta thấy chính xác cùng một mô hình kém hiệu quả của BS delta như trong Bảng 2, với mức tăng hiệu quả rất đáng kể đối với việc phòng ngừa quyền chọn bán OTM bằng cách sử dụng ST/MV delta với delta ngụ ý (tức là SM) và các tùy chọn ATM. Ngoại trừ việc phòng ngừa delta theo Đường cong mỉm cười (SM) một lần nữa mang lại mức tăng hiệu quả lớn và đáng kể cho việc phòng ngừa các quyền chọn mua OTM kỳ hạn 10 ngày, không có delta Đường cong mỉm cười điều chỉnh nào có thể vượt trội hơn đáng kể so với delta BS vào năm 2021. Đối với các tùy chọn ATM, cũng có một số mức tăng hiệu quả nhỏ (%) khi sử dụng ST/MV delta và tỷ lệ phương sai trong Bảng 4 hầu như luôn nhỏ hơn so với tỷ lệ trong Bảng 2.

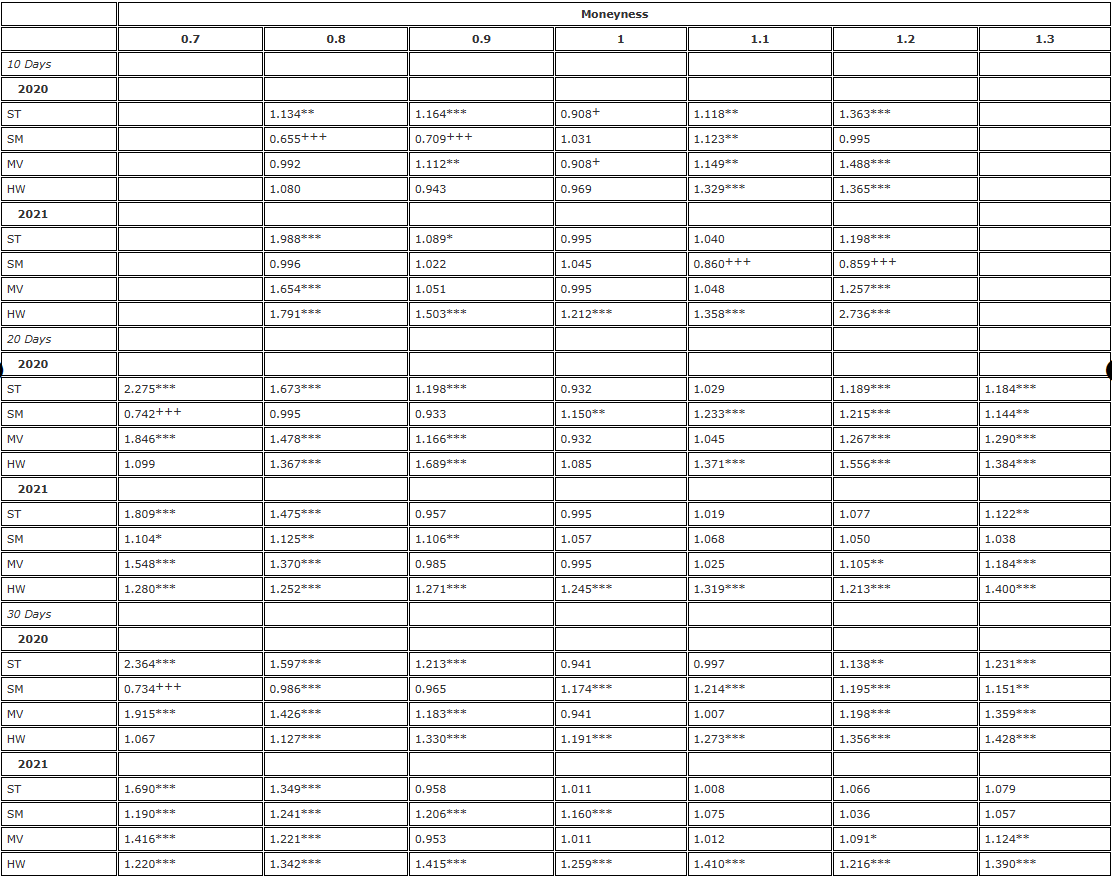

Phát hiện này khiến chúng ta phải đặt câu hỏi: Liệu hợp đồng vĩnh viễn có phải là công cụ phòng ngừa tốt hơn hợp đồng tương lai có cùng thời hạn như quyền chọn hay không? Để trả lời câu hỏi này, chúng ta hãy xem xét tỷ lệ phương sai, trong đó tử số là phương sai của lỗi phòng ngừa rủi ro vĩnh viễn và mẫu số là phương sai của lỗi phòng ngừa rủi ro tương lai. Chúng tôi lại chia mẫu thành hai giai đoạn một năm và trình bày kết quả theo delta (bây giờ bao gồm BS delta) và tùy chọn, và Bảng 5 hiển thị kết quả. Trong bảng, tỷ lệ phương sai nhỏ hơn (lớn hơn) 1 cho thấy có thể đạt được hiệu quả phòng ngừa tốt hơn (tệ hơn) khi sử dụng hợp đồng vĩnh viễn. Ý nghĩa của thống kê F phụ thuộc vào việc liệu hợp đồng hoán đổi vĩnh viễn có cung cấp công cụ phòng ngừa rủi ro tốt hơn (+) hay tệ hơn (-) so với hợp đồng tương lai có cùng kỳ hạn hay không.*). Rõ ràng là kết quả không phụ thuộc nhiều vào giá trị của quyền chọn mà phụ thuộc nhiều hơn vào ngày hết hạn của quyền chọn và điều kiện thị trường tại thời điểm đó. Đối với các quyền chọn 10 ngày, tỷ lệ mua OTM thường nhỏ hơn 1. Đối với các quyền chọn 20 ngày và 30 ngày, việc phòng ngừa rủi ro bằng các quyền chọn vĩnh viễn có thể chứng kiến một số cải thiện rất đáng kể, đặc biệt là vào năm 2021.

Bảng 5. Kiểm định F so sánh hợp đồng tương lai và hợp đồng hoán đổi vĩnh viễn (cân bằng lại sau mỗi 8 giờ).

Lưu ý: Mức ý nghĩa của tỷ lệ phương sai và kiểm định F một phía lần lượt dành cho giả thuyết không  và giả thuyết thay thế /upload/asset/28dc6465a12c2e427a5ac.png. Việc phòng ngừa rủi ro dựa trên hợp đồng tương lai có cùng ngày hết hạn với quyền chọn và được cân bằng lại sau mỗi 8 giờ. Chúng tôi so sánh phương sai của các lỗi từ các biện pháp phòng ngừa delta khác nhau so với phương sai từ biện pháp phòng ngừa bằng BS delta và chia mẫu hai năm thành hai phần. Chúng tôi sử dụng các quyền chọn có ba kỳ hạn khác nhau với mức độ tiền tệ dao động từ 0,7 đến 1,3, sử dụng quyền chọn bán OTM khi mức độ tiền tệ <1 và quyền chọn mua OTM khi mức độ tiền tệ >1. Đối với H∗, , và được sử dụng để biểu thị mức ý nghĩa lần lượt là 10%, 5% và 1% và điều tương tự cũng đúng đối với H+.

và giả thuyết thay thế /upload/asset/28dc6465a12c2e427a5ac.png. Việc phòng ngừa rủi ro dựa trên hợp đồng tương lai có cùng ngày hết hạn với quyền chọn và được cân bằng lại sau mỗi 8 giờ. Chúng tôi so sánh phương sai của các lỗi từ các biện pháp phòng ngừa delta khác nhau so với phương sai từ biện pháp phòng ngừa bằng BS delta và chia mẫu hai năm thành hai phần. Chúng tôi sử dụng các quyền chọn có ba kỳ hạn khác nhau với mức độ tiền tệ dao động từ 0,7 đến 1,3, sử dụng quyền chọn bán OTM khi mức độ tiền tệ <1 và quyền chọn mua OTM khi mức độ tiền tệ >1. Đối với H∗, , và được sử dụng để biểu thị mức ý nghĩa lần lượt là 10%, 5% và 1% và điều tương tự cũng đúng đối với H+.

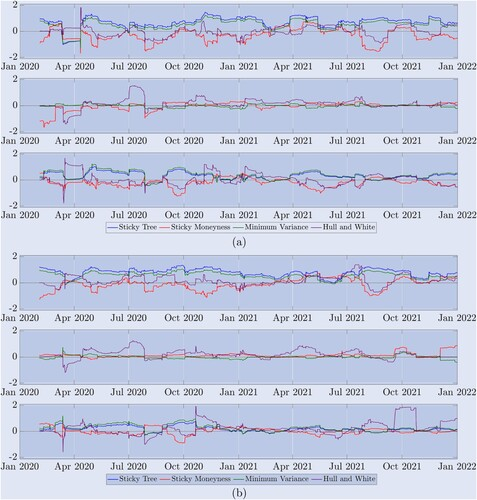

Mặc dù bảng kết quả cung cấp hiệu quả tương đối tổng thể của delta liên quan đến các điều chỉnh đường cong mỉm cười khác nhau, mẫu hai năm của chúng tôi bao gồm nhiều chế độ thị trường khác nhau. Như thể hiện trong Hình 5, thị trường Bitcoin biến động nhanh chóng giữa các xu hướng ổn định, biến động trong phạm vi và giảm mạnh và tăng đột biến. Do đó, để giúp hiểu được delta nào hoạt động tốt nhất ở trạng thái thị trường nào, Hình 8 mô tả chuỗi thời gian của tỷ lệ phương sai, là phương sai của lỗi phòng ngừa delta điều chỉnh theo đường cong mỉm cười chia cho phương sai của lỗi phòng ngừa delta BS. Đây là quá trình cân bằng lại hàng rào sau mỗi 8 giờ và hiện tại mỗi phương sai được tính toán chỉ bằng cách sử dụng 90 quan sát gần đây nhất - cùng một cửa sổ được sử dụng để ước tính tham số delta HW. Chúng tôi nhấn mạnh rằng các giá trị lớn hơn 1 biểu thị hiệu suất phòng ngừa kém của delta điều chỉnh theo nụ cười so với delta BS. Để rõ ràng hơn, chúng tôi trình bày kết quả theo thang logarit, do đó trong các số liệu này, tỷ lệ phương sai 1 được biểu thị bằng số không . . Bất kỳ đường nào dưới số 0 đều biểu thị rằng delta cải thiện so với BS delta, nhưng đường trên số 0 cho thấy delta cung cấp biện pháp phòng ngừa kém hiệu quả hơn BS.

Hình 8. Hiệu suất phòng ngừa của mẫu lăn. (a) Kết quả quyền chọn 10 ngày và (b) Kết quả quyền chọn 30 ngày.

Tỷ lệ phương sai cho thấy hiệu suất của nhiều tỷ lệ phòng ngừa quyền chọn vĩnh viễn khác nhau so với BS delta khi sử dụng phương pháp tái cân bằng 8 giờ, trong đó phương sai của lỗi phòng ngừa được tính bằng cách sử dụng 90 quan sát đầu tiên. Chúng tôi trình bày kết quả nhật ký cho (a) quyền chọn 10 ngày và (b) quyền chọn 30 ngày trong mẫu hai năm. Đường liền 0 là giá trị tham chiếu, tỷ lệ lớn hơn 0 biểu thị hiệu suất kém hơn so với BS và tỷ lệ nhỏ hơn 0 biểu thị hiệu suất tốt hơn so với BS. Hình (a) ở trên mô tả hiệu suất của quyền chọn bán OTM với m=0,8, trong khi biểu đồ trên cùng trong (b) cho thấy hiệu suất của quyền chọn bán OTM với m=0,7. Biểu đồ ở giữa cho thấy hiệu suất của (a) và (b). Hiệu suất của các quyền chọn ATM được thể hiện bên dưới đối với các quyền chọn mua OTM với (a) tính tiền tệ là 1,2 và (b) tính tiền tệ là 1,3.

Ba biểu đồ trên cùng (a) hiển thị kết quả cho các quyền chọn 10 ngày và ba biểu đồ dưới cùng (b) hiển thị kết quả cho các quyền chọn 30 ngày. Trong mỗi trường hợp (a) và (b), các biểu đồ trên dành cho các quyền chọn bán OTM. Các biểu đồ này xác nhận kết quả của Bảng 2: delta của ST (màu xanh lam) và MV (màu xanh lá cây) hoạt động kém hiệu quả trong hầu hết toàn bộ giai đoạn. , thấp hơn hơn BS; theo kỳ vọng phân loại thị trường của Derman (1999), SM delta hoạt động tốt hơn BS delta trong các giai đoạn thị trường bị giới hạn trong phạm vi, nhưng khi thị trường có xu hướng, chẳng hạn như giai đoạn đầu tiên bắt đầu vào tháng 1 năm 2021, Trong giai đoạn thứ hai đợt tăng giá và đợt tăng giá thứ hai vào cuối năm đó, SM delta không hoạt động tốt bằng BS delta; trong khi HW delta hoạt động khác. Biểu đồ ở giữa trong mỗi bộ biểu đồ hiển thị tỷ lệ phương sai cho các quyền chọn ATM được phòng ngừa. Trong trường hợp này, tất cả các delta được điều chỉnh theo nụ cười đều rất giống nhau, vì nụ cười của Bitcoin thường (nhưng không phải luôn luôn) rất phẳng tại thời điểm này. Biểu đồ dưới cùng trong mỗi bộ biểu đồ hiển thị hiệu suất của các delta khác nhau để phòng ngừa quyền chọn mua OTM. Một lần nữa, SM delta có vẻ như là lựa chọn tốt nhất, nhưng chỉ khả dụng cho các tùy chọn 10 ngày và không cải thiện nhiều so với BS như OTM đưa ra. Đối với các tùy chọn 30 ngày, không có delta nào có thể cải thiện BS một cách nhất quán, đặc biệt là trong năm 2021.

7. Kết luận

Các nghiên cứu thực nghiệm hàn lâm trước đây chỉ xem xét biện pháp phòng ngừa delta bằng đường cong mỉm cười không có mô hình ngụ ý và đường cong mỉm cười phụ thuộc vào thể chế được điều chỉnh cho các quyền chọn chỉ số chứng khoán. Mặc dù kết quả còn chưa thống nhất, kết luận chung là tỷ lệ phòng ngừa điều chỉnh theo đường cong mỉm cười chỉ có thể cải thiện hiệu suất của delta Black-Scholes đối với các quyền chọn bán không có giá trị trong một số trường hợp nhất định. Nhưng chúng tôi đã chứng minh rằng đường cong biến động ngụ ý của Bitcoin hoạt động rất khác so với các quyền chọn chỉ số cổ phiếu, do đó, việc nghiên cứu hiệu quả của tỷ lệ phòng ngừa rủi ro được điều chỉnh theo đường cong biến động mà các chuyên gia thường ưa chuộng là rất quan trọng.

Chúng tôi khuyến khích sử dụng nhiều cách sử dụng tiềm năng khác nhau của delta đã điều chỉnh, phần lớn chỉ dựa vào mối quan hệ giữa đ