5.2 Làm thế nào để thực hiện backtesting giao dịch định lượng

Tác giả:Tốt, Tạo: 2019-06-25 13:40:25, Cập nhật: 2023-11-09 20:45:24

Tóm lại

Tầm quan trọng và tầm quan trọng của backtesting là không thể nghi ngờ. Khi thực hiện backtesting định lượng, chiến lược nên được đặt trong môi trường lịch sử thực tế và gần như có thể. Nếu một số chi tiết trong môi trường lịch sử bị bỏ qua, toàn bộ backtesting định lượng có thể không hợp lệ. Bài viết này sẽ giải thích cách thực hiện backtesting giao dịch định lượng thích hợp.

Việc kiểm tra lại tương đương với việc phát lại dữ liệu. Bằng cách chơi lại dữ liệu K-line lịch sử và thực hiện các quy tắc giao dịch thị trường thực, chẳng hạn như tỷ lệ Sharpe, tỷ lệ khôi phục tối đa, tỷ lệ lợi nhuận hàng năm và đường cong vốn.github.com, có thể được tùy chỉnh linh hoạt.

FMZ Quant là một phần mềm giao dịch định lượng thương mại, đi kèm với công cụ backtest hiệu suất cao, sử dụng khung backtest for-loop (đánh phiếu), để định lượng tính toán nhanh hơn.

FMZ Quant Backtest Giao diện giới thiệu

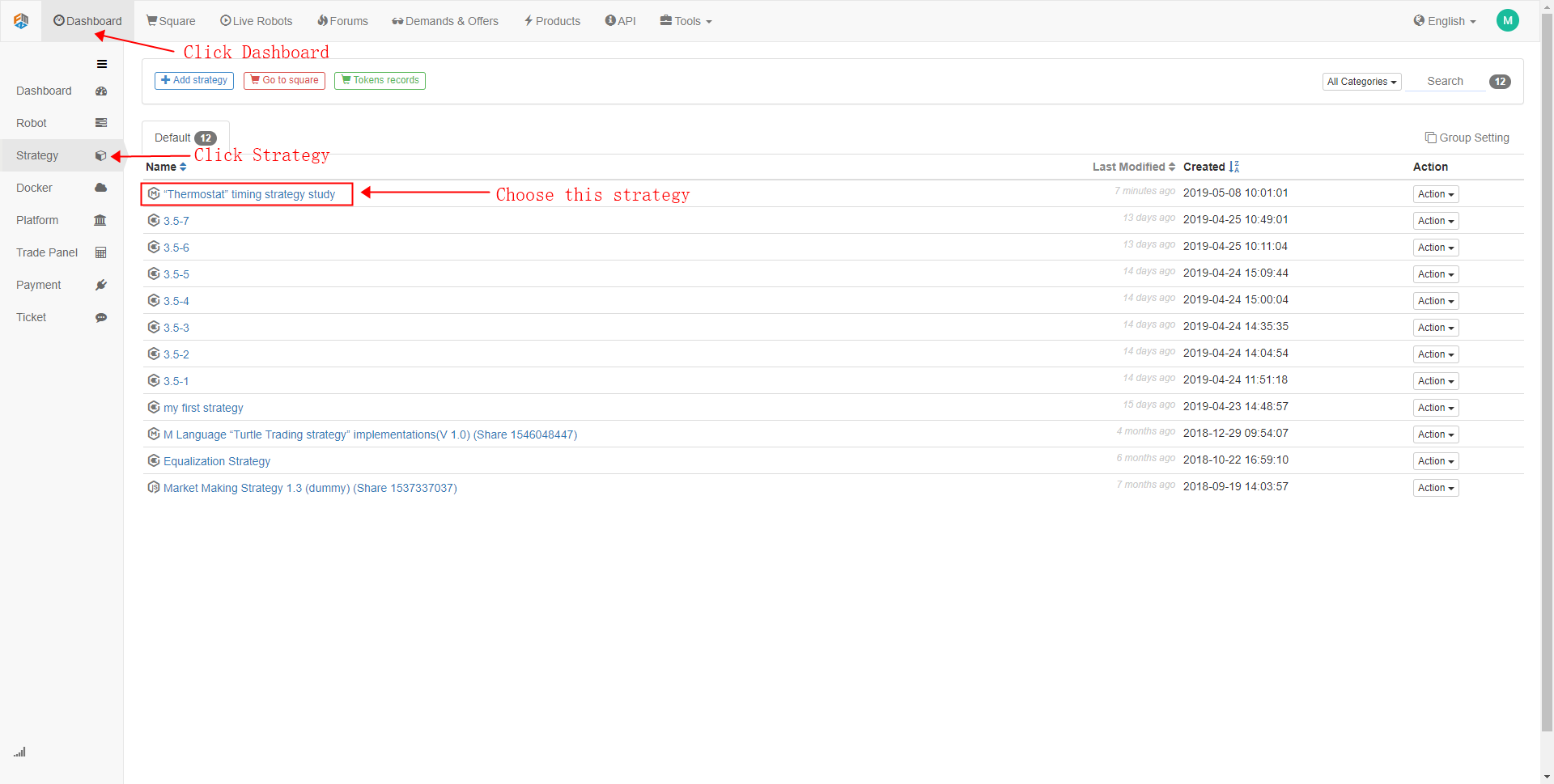

- Bước 1

Lấy chiến lược thời gian FMZ Quant

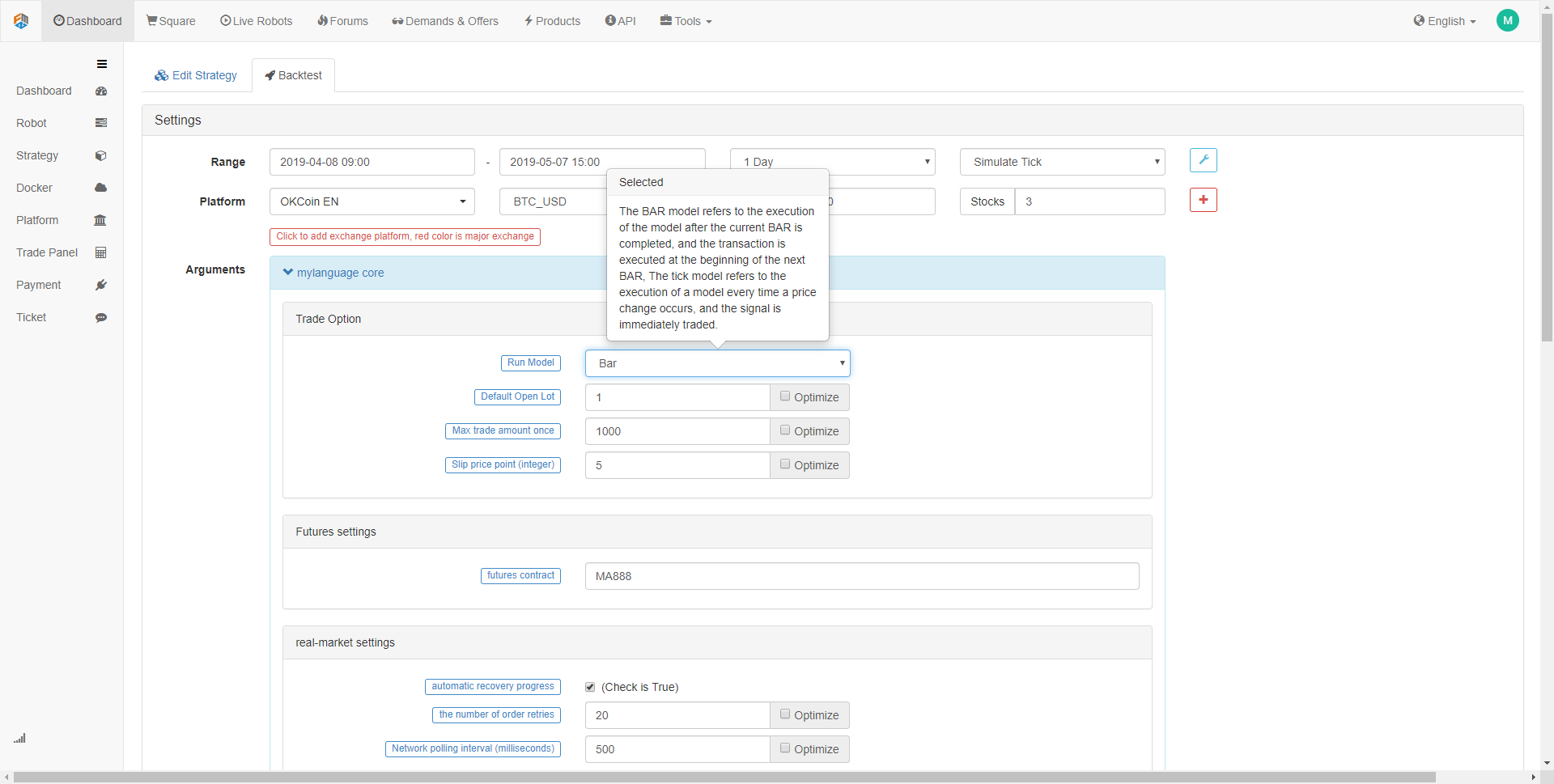

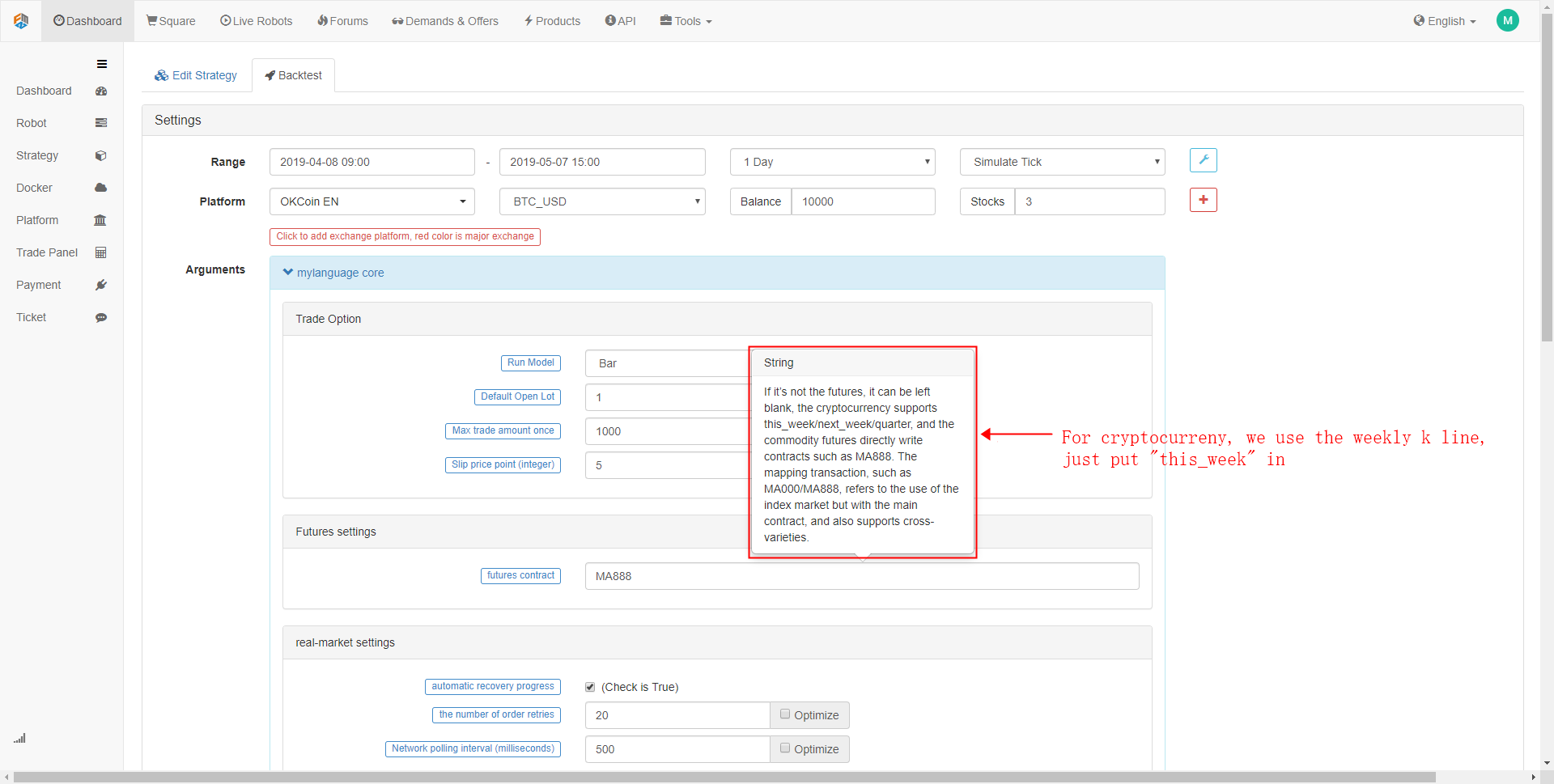

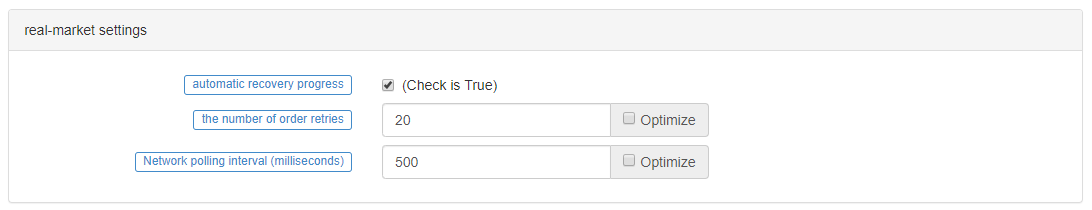

Trong giao diện cấu hình backtest, bạn có thể tùy chỉnh nó theo nhu cầu thực tế của mình. Ví dụ: đặt thời gian backtest, chu kỳ đường K, loại dữ liệu (dữ liệu cấp độ mô phỏng hoặc dữ liệu cấp độ thị trường thực. Ngược lại, tốc độ backtesting dữ liệu cấp độ mô phỏng nhanh hơn, backtesting dữ liệu cấp độ thị trường thực chính xác hơn). Ngoài ra, bạn cũng có thể đặt phí hoa hồng cho backtest và quỹ ban đầu của tài khoản.

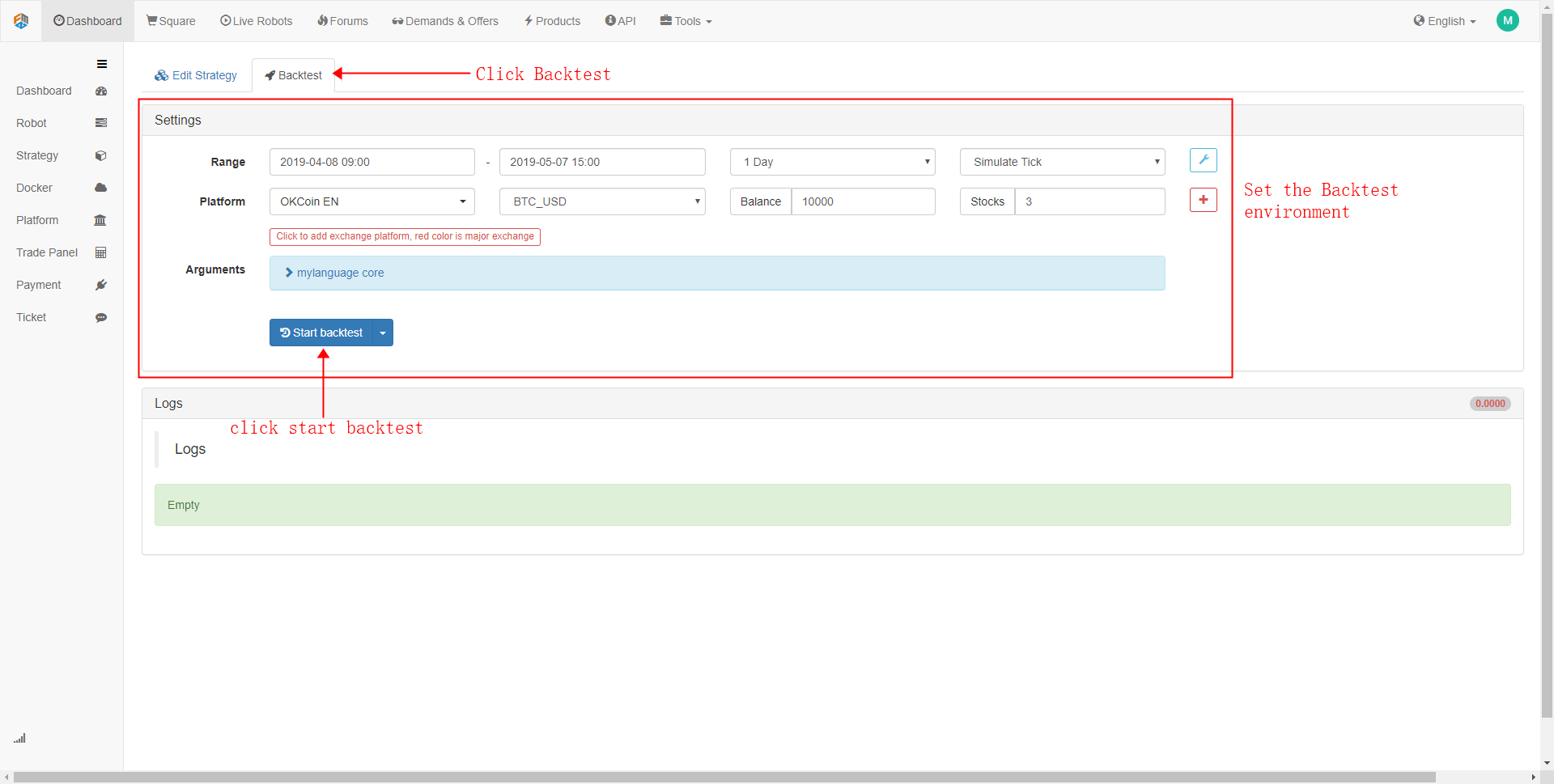

- Bước 2

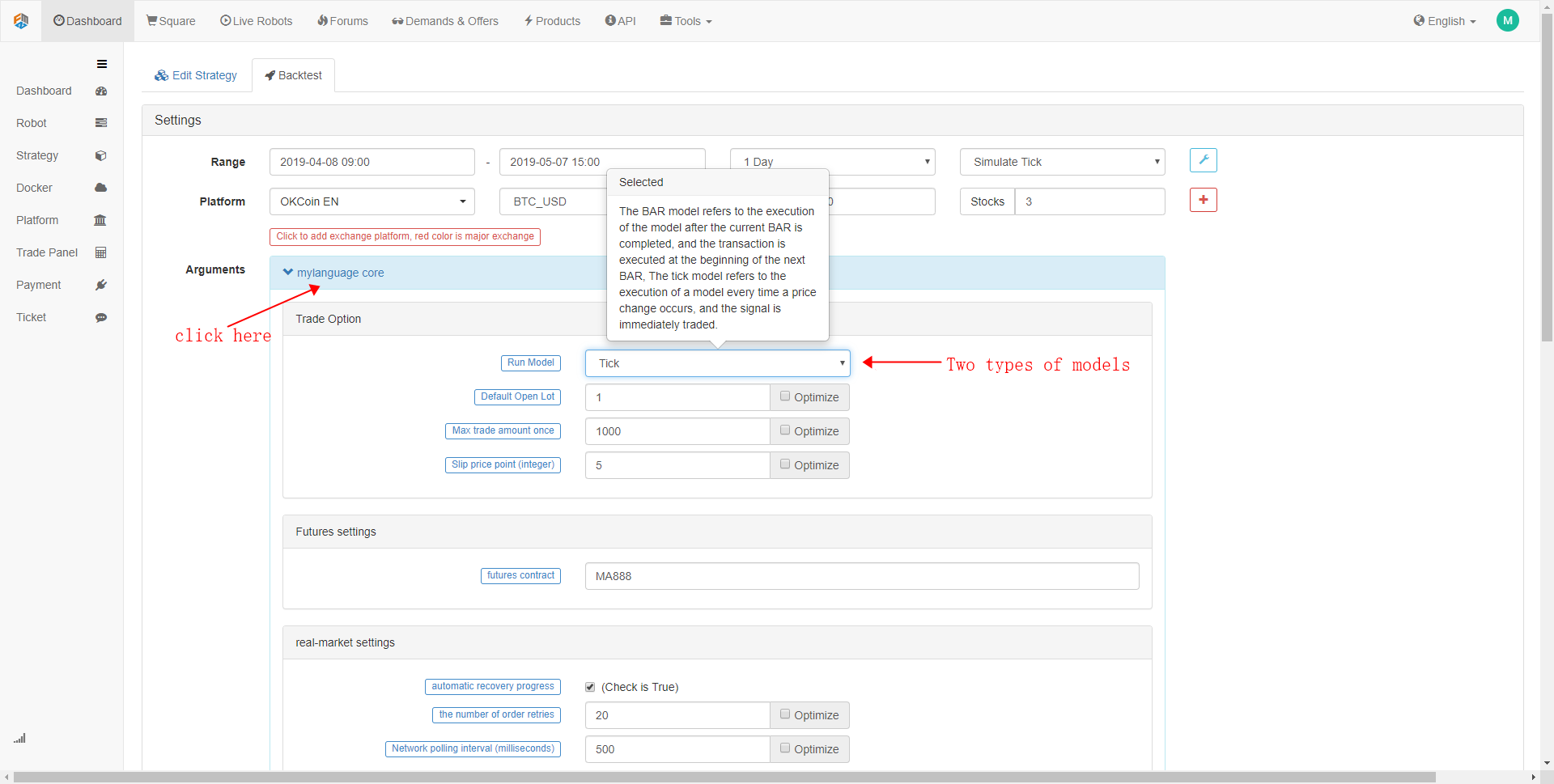

Nhấp vào thư viện giao dịch

Sẽ luôn có một sự lệch giữa giá giao dịch thực tế và giá giao dịch dự kiến. Sự thay đổi này thường di chuyển theo hướng không thuận lợi cho nhà giao dịch, dẫn đến tổn thất bổ sung trong giao dịch. Do đó, cần phải thêm trượt để mô phỏng môi trường giao dịch thực tế.

- Bước 3

Hãy điền vào

- Bước 4

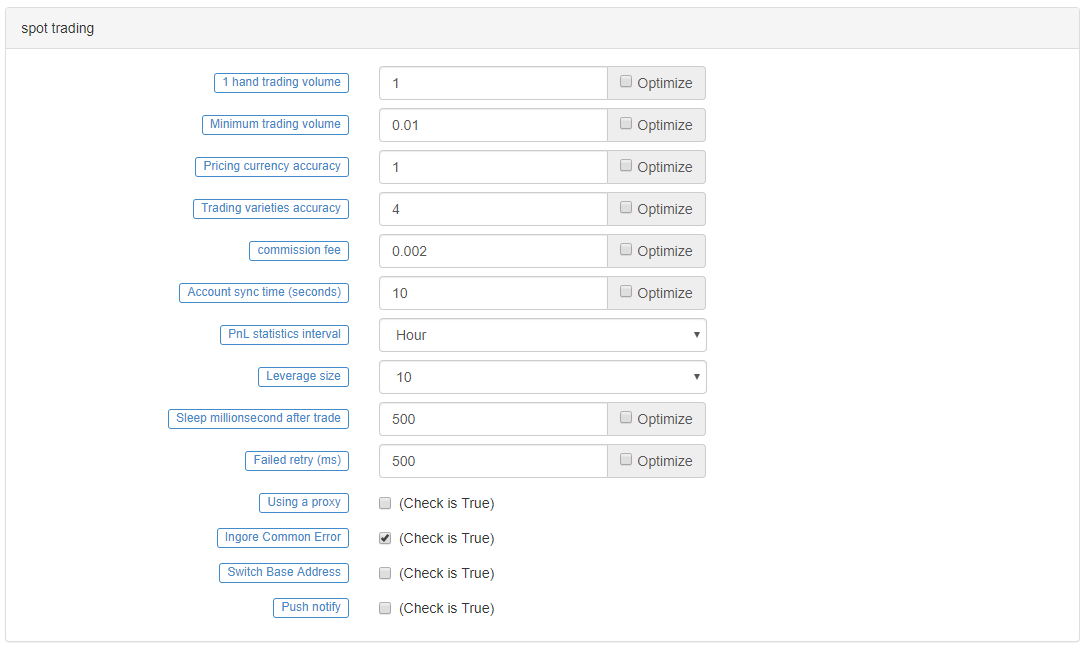

Tùy chọn giao dịch tại chỗ chủ yếu dành cho giao dịch tiền điện tử, khi kiểm tra lại, hãy giữ nó trong cài đặt mặc định sẽ ổn. Nếu bạn muốn, bạn có thể chỉ định tất cả các tham số trong các cài đặt này. Ngoài ra, đối với một số sàn giao dịch tiền điện tử, bạn cũng có thể đặt kích thước đòn bẩy và các cài đặt liên quan khác.

Chiến lược Backtest

Trước khi kiểm tra lại, xác định chiến lược giao dịch của bạn. Ở đây chúng tôi lấy chiến lược thời gian

// Calculate CMI indicator to distinguish between Oscillating and trend market

CMI:=ABS(C-REF(C,29))/(HHV(H,30)-LLV(L,30))*100;

// Define key prices

KOD:=(H+L+C)/3;

// In the Oscillating market, the closing price is greater than the key price is suitable for selling market, otherwise it is for buying market

BE:=IFELSE(C>KOD,1,0);

SE:=IFELSE(C<=KOD,1,0);

// Define 10-day ATR indicator

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR10:=MA(TR,10);

// Define the highest and lowest price 3-day moving average

AVG3HI:=MA(H,3);

AVG3LO:=MA(L,3);

// Calculate the entry price of the Oscillating market

LEP:=IFELSE(C>KOD,O+ATR10*0.5,O+ATR10*0.75);

SEP:=IFELSE(C>KOD,O-ATR10*0.75,O-ATR10*0.5);

LEP1:=MAX(LEP,AVG3LO);

SEP1:=MIN(SEP,AVG3HI);

// Calculate the entry price of the trend market

UPBAND:=MA(C,50)+STD(C,50)*2;

DNBAND:=MA(C,50)-STD(C,50)*2;

// Calculate the quit price of the trend market

MA50:=MA(C,50);

// Oscillating strategy logic

CMI<20&&C>=LEP1,BK;

CMI<20&&C<=SEP1,SK;

CMI<20&&C>=AVG3HI,SP;

CMI<20&&C<=AVG3LO,BP;

// Trend strategy logic

CMI>=20&&C>=UPBAND,BK;

CMI>=20&&C<=DNBAND,SK;

CMI>=20&&C<=MA50,SP;

CMI>=20&&C>=MA50,BP;

AUTOFILTER;

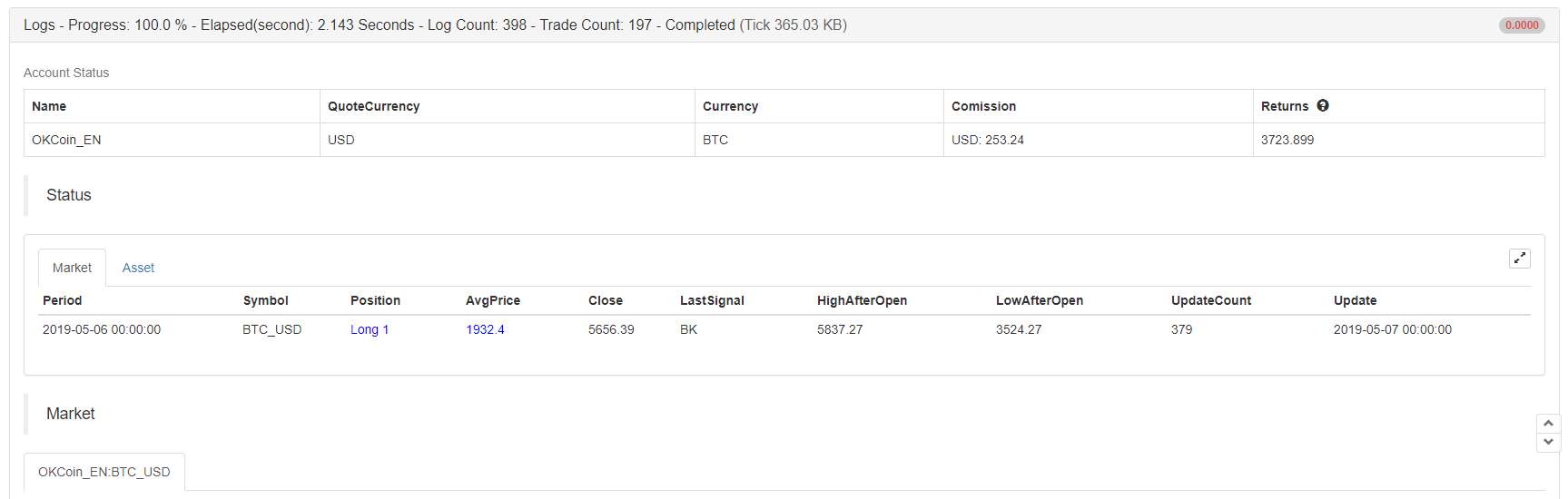

Trong giao diện backtesting mô phỏng, sau khi cấu hình các cài đặt backtesting, nhấp vào nút Start Backtest, và kết quả backtesting sẽ được hiển thị ngay lập tức sau vài giây. Trong nhật ký backtest, nó sẽ hiển thị bao nhiêu giây được sử dụng cho backtest, nhật ký và tổng số giao dịch. Thông tin tài khoản in kết quả cuối cùng của backtest chiến lược: lợi nhuận và lỗ trung bình, lợi nhuận và lỗ vị trí, biên, phí hoa hồng và lợi nhuận ước tính.

Biên độ trạng thái ghi lại các loại giao dịch, vị trí, giá vị trí, giá mới nhất, các loại tín hiệu giao dịch trước đó, giá cao nhất và thấp nhất của các vị trí, số lượng cập nhật cũng như thông tin vốn và thời gian. Ngoài ra, trong nhãn lợi nhuận và lỗ thay đổi, đường cong quỹ chi tiết của tài khoản được hiển thị, và các chỉ số hiệu suất thường được sử dụng cũng được bao gồm: tỷ lệ lợi nhuận, tỷ lệ lợi nhuận hàng năm, tỷ lệ Sharpe, biến động hàng năm và tỷ lệ khôi phục tối đa, về cơ bản có thể đáp ứng được đa số nhu cầu của người dùng.

Trong số đó, chỉ số hiệu suất quan trọng nhất là: tỷ lệ Sharpe. Nó là trong khi thực hiện chỉ số toàn diện xem xét lợi ích và rủi ro, và nó là một chỉ số quan trọng để đo sản phẩm quỹ. Nói chung, đó là bao nhiêu rủi ro bạn chịu, mỗi khi bạn kiếm được lợi nhuận, vì vậy giá trị tỷ lệ Sharpe cao hơn, tốt hơn.

Sự biến động hàng năm, nói đơn giản, biến đổi hàng năm một con số giả định các quan sát trong một khung thời gian ngắn sẽ tiếp tục trong suốt một năm. Nó là một thước đo rủi ro của quỹ, nhưng chắc chắn không phải là toàn bộ rủi ro. Ví dụ, Chiến lược A có biến động lớn hơn, nhưng nó đã biến động lên, lợi nhuận là tốt; Chiến lược B có biến động nhỏ, nhưng nó đã được di chuyển ổn định (( hầu như không di chuyển ở tất cả). Chúng ta có thể nói rằng Chiến lược B tốt hơn Chiến lược A? Chiến lược A như được hiển thị bên dưới:

Cuối cùng, trong thông tin nhật ký, một bản ghi chi tiết về từng tình huống giao dịch qua môi giới khi kiểm tra ngược, bao gồm thời gian cụ thể của giao dịch, thông tin trao đổi, loại vị trí mở và đóng, cơ chế khớp lệnh công cụ kiểm tra ngược, cũng như số lượng giao dịch và in ra thông tin.

Sau khi kiểm tra lại

Nhiều lần, và trong hầu hết các trường hợp, kết quả của backtesting sẽ xa với những gì bạn mong đợi.

Nếu kết quả backtest chiến lược của bạn đang mất tiền, đừng nản lòng. Điều này thực sự là khá bình thường. kiểm tra xem liệu logic chiến lược có bị hiểu sai bởi mã, liệu nó có sử dụng một số thông số cực đoan, liệu nó có sử dụng quá nhiều điều kiện vị trí mở, v.v.

Nếu kết quả backtest chiến lược của bạn rất tốt, đường cong tài chính là hoàn hảo, với tỷ lệ Sharpe cao hơn 1. Xin đừng vội vàng, Trong trường hợp này, hầu hết các tình huống đang sử dụng các chức năng tương lai, đánh cắp giá, quá phù hợp, hoặc không có giá trượt thêm, v.v. Bạn có thể sử dụng dữ liệu ngoài mẫu và mô phỏng giao dịch thị trường thực để loại trừ các vấn đề này.

Tóm lại

Điều trên là toàn bộ quá trình kiểm tra lại chiến lược giao dịch, có thể nói rằng nó đã được cụ thể trong từng chi tiết. Cần lưu ý rằng kiểm tra lại dữ liệu lịch sử là một môi trường lý tưởng nơi tất cả các rủi ro được biết đến. Do đó, tốt nhất là phải trải qua một vòng thị trường bò và gấu cho thời gian kiểm tra lại chiến lược. Số lượng giao dịch hiệu quả không nên ít hơn 100 lần, để tránh một số thiên vị sống sót.

Thị trường luôn trong quá trình thay đổi và phát triển. Chiến lược backtesting lịch sử không có nghĩa là tương lai sẽ giống nhau. Nó không chỉ để cho chiến lược đối phó với các rủi ro có thể có trong môi trường backtesting, mà còn để đối phó với những rủi ro chưa biết trong tương lai. Do đó, rất cần thiết để tăng khả năng chống rủi ro và tính phổ quát của chiến lược.

Các bài tập sau giờ học

-

Cố gắng sao chép chiến lược trong phần này và kiểm tra lại nó.

-

Cố gắng cải thiện và tối ưu hóa chiến lược trong phần này dựa trên kinh nghiệm giao dịch của bạn.

- DEX giao dịch định lượng thực hành ((1) -- dYdX v4 hướng dẫn sử dụng

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (3)

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (2)

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (2)

- Thảo luận về tiếp nhận tín hiệu bên ngoài của nền tảng FMZ: Một giải pháp hoàn chỉnh để tiếp nhận tín hiệu với dịch vụ Http tích hợp trong chiến lược

- Phân tích nhận tín hiệu bên ngoài nền tảng FMZ: Chiến lược xây dựng dịch vụ HTTP để nhận tín hiệu

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (1)

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (1)

- Cuộc thảo luận về tiếp nhận tín hiệu bên ngoài của nền tảng FMZ: API mở rộng VS Chiến lược Dịch vụ HTTP tích hợp

- Phân tích nhận tín hiệu bên ngoài nền tảng FMZ: API mở rộng vs chiến lược dịch vụ HTTP tích hợp

- Cuộc thảo luận về phương pháp thử nghiệm chiến lược dựa trên Random Ticker Generator

- Sử dụng JavaScript để thực hiện chính sách định lượng đồng thời thực hiện các hàm Go trong gói.

- Bí quyết sống sót: 19 chuyên gia chia sẻ lời khuyên về giao dịch tiền điện tử

- Phương pháp sử dụng rắn ma quỷ của Shannon trong tiền kỹ thuật số

- Xây dựng một robot giao dịch Bitcoin không mất tiền

- Phát triển chiến lược CTA từ giao dịch định lượng đến quản lý tài sản để thu được lợi nhuận tuyệt đối

- 9 quy tắc giao dịch giúp một nhà giao dịch tăng từ $1,000 lên $46,000 trong vòng chưa đầy một năm

- Những nhà phát minh giới thiệu về giao dịch định lượng - từ cơ bản đến thực tế

- 5.5 Tối ưu hóa chiến lược giao dịch

- 5.4 Tại sao chúng ta cần một thử nghiệm ngoài mẫu

- 5.3 Làm thế nào để đọc báo cáo hiệu suất backtest chiến lược

- 5.1 Ý nghĩa và cái bẫy của backtesting

- 4.6 Cách thực hiện các chiến lược trong ngôn ngữ C++

- 4.5 Ngôn ngữ C ++ Bắt đầu nhanh

- 4.4 Cách thực hiện các chiến lược trong ngôn ngữ Python

- 4.3 Bắt đầu với ngôn ngữ Python

- 4.2 Làm thế nào để thực hiện giao dịch chiến lược trong ngôn ngữ JavaScript

- 4.1 Ngôn ngữ JavaScript bắt đầu nhanh

- 3.5 Visual ngôn ngữ lập trình thực hiện các chiến lược giao dịch

- 3.4 Khởi động nhanh lập trình trực quan

- 3.3 Cách thực hiện các chiến lược bằng ngôn ngữ M