Tycoon tiết lộ giao dịch thuật toán: FMZ Quant nền tảng chiến lược tạo ra thị trường

Tác giả:FMZ~Lydia, Tạo: 2023-01-29 11:41:22, Cập nhật: 2024-12-24 20:24:25

Hướng dẫn giao dịch thuật toán tiền kỹ thuật số

Trong bài viết này, chúng tôi sẽ thảo luận về việc thiết kế và thực hiện thuật toán giao dịch trong tiền tệ Canada. Đặc biệt, chúng tôi tập trung vào các thuật toán thực thi, thuật toán tạo ra thị trường và một số cân nhắc về cấu trúc vi mô thị trường. Chúng tôi cũng nghiên cứu sự lệch của thực tiễn từ lý thuyết, đặc biệt là trong việc xử lý các đặc điểm của thị trường tiền điện tử.

Thực hiện thuật toán

Mục tiêu của thuật toán thực thi là chuyển đổi trạng thái danh mục đầu tư thành các trạng thái khác nhau, trong khi giảm thiểu chi phí để làm như vậy. Ví dụ, nếu bạn muốn tăng tỷ lệ phơi nhiễm BTCUSD lên 1000, bạn có thể không muốn nhập lệnh thị trường vào kênh giao dịch BitMEX ngay lập tức, dẫn đến một số lượng lớn các điểm trượt. Ngược lại, bạn có thể xem xét nhận vị trí bạn muốn từ từ thông qua sự kết hợp lệnh giới hạn và thị trường của nhiều sàn giao dịch khác nhau.

Các thuật toán thực thi thường có 3 lớp: microtrader, microtrader và router thông minh.

Lớp macrotrader chia các lệnh ban đầu lớn hoặc các lệnh chủ thành các lệnh nhỏ hơn trải dài thời gian. Trên thực tế, nó là phần lập kế hoạch của toàn bộ thuật toán. VWAP, TWAP và POV là những ví dụ phổ biến và đơn giản của thuật toán macrotrader. Nói chung, có nhiều mô hình tác động thị trường khác nhau có thể được sử dụng để thiết kế các lớp macrotrader phức tạp.

Đọc mở rộng: ảnh hưởng của thị trường bắt đầu suy giảm sau khi thực hiện giao dịch thuật toán:https://arxiv.org/pdf/1412.2152.pdf.

Lớp microtrader xác định xem có nên thực hiện mỗi lệnh phụ như một lệnh thị trường hay một lệnh giới hạn, và nếu đó là một lệnh giới hạn, giá nào nên được chỉ định. Có rất ít tài liệu về thiết kế microtrader, bởi vì kích thước của các lệnh phụ thường là một phần nhỏ của toàn bộ thị trường, vì vậy cách thực hiện nó không quan trọng. Tuy nhiên, thị trường tiền kỹ thuật số khác, bởi vì thanh khoản rất nhỏ, và ngay cả đối với các lệnh phụ có kích thước bình thường trong thực tế, điểm trượt rất rõ ràng. Thiết kế của Microtrader thường tập trung vào thời gian và chiều sâu, vị trí hàng đợi và các đặc điểm khác của cấu trúc thị trường. Đơn đặt thị trường (tương tự như lệnh giới hạn nếu chúng ta bỏ qua sự chậm trễ) có thể được đảm bảo sẽ được thực hiện, nhưng lệnh giới hạn không có đảm bảo như vậy. Nếu bạn không thể đảm bảo thực hiện, bạn có thể tụt lại phía sau kế hoạch giao dịch được đặt ra bởi macrotrader.

Lớp bộ định tuyến thông minh quyết định làm thế nào để hướng lệnh đến các sàn giao dịch khác nhau. Ví dụ, nếu Kraken có thanh khoản 60% và GDAX (Coinbase ProPrime) có thanh khoản 40% ở một mức giá cụ thể, thì microtrader nên nhập lệnh vào sàn giao dịch Kraken và GDAX lần lượt ở mức 60% và 40%.

Bây giờ bạn có thể nói rằng các nhà phân tích và các nhà tạo thị trường trong thị trường chuyển thanh khoản từ một sàn giao dịch sang sàn giao dịch khác, vì vậy nếu bạn thực hiện một nửa các lệnh trong Kraken và chờ vài giây, một số thanh khoản sẽ được bổ sung từ các arbers và stat arbers đến thanh khoản của GDAX trong Kraken, và bạn có thể hoàn thành phần còn lại của công việc với giá tương tự. Tuy nhiên, ngay cả trong trường hợp này, arbers sẽ tính phí thêm cho bạn cho lợi nhuận của riêng nó và chuyển chi phí bảo hiểm của nó sang phí thực hiện thị trường của Kraken. Ngoài ra, số lượng lệnh do một số người tham gia thị trường phát hành vượt quá quy mô mà họ muốn tiến hành trên nhiều sàn giao dịch, và quy mô dư thừa sẽ bị hủy bỏ một khi lỗ bị dừng lại.

Cuối cùng, tốt hơn là có bộ định tuyến thông minh địa phương của riêng bạn. Bộ định tuyến thông minh địa phương này cũng có lợi thế chậm trễ cho các dịch vụ định tuyến thông minh của bên thứ ba. Trong trường hợp trước, bạn có thể định tuyến trực tiếp đến sàn giao dịch, trong khi trong trường hợp sau, bạn cần phải gửi tin nhắn đến dịch vụ định tuyến bên thứ ba trước, và sau đó họ sẽ gửi đơn đặt hàng của bạn đến sàn giao dịch (nếu không, bạn phải trả phí định tuyến cho bên thứ ba). Tổng số hai chân của một tam giác lớn hơn chân thứ ba.

Thuật toán tạo ra thị trường

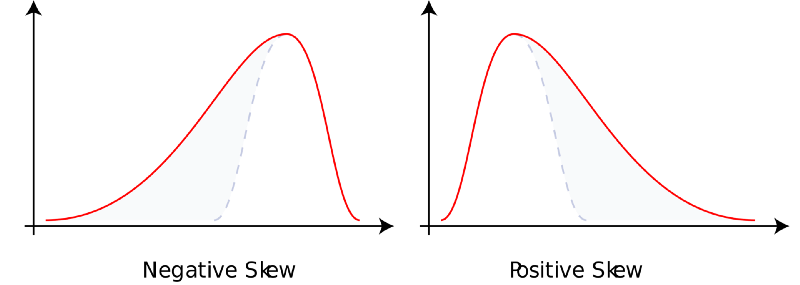

Việc tạo thị trường đề cập đến việc cung cấp thanh khoản ngay lập tức và bồi thường cho những người tham gia thị trường khác. Bạn chấp nhận rủi ro hàng tồn kho để đổi lấy giá trị dự kiến tích cực. Cuối cùng, có hai lý do tại sao các nhà tạo thị trường nhận được bồi thường. Thứ nhất, người nhận thị trường có ưu tiên thời gian và họ cần sự ngay lập tức. Để đổi lấy, các nhà tạo thị trường tạo điều kiện thanh khoản có thể bù đắp cho sự ưa thích thời gian và kiên nhẫn thấp hơn của họ. Thứ hai, lợi nhuận PnL của các nhà tạo thị trường là hướng trái, và hầu hết các nhà giao dịch thường có ưu tiên hướng phải. Nói cách khác, các nhà tạo thị trường tương tự như các công ty cờ bạc trên thị trường cờ bạc, sòng bạc, công ty bảo hiểm và xổ số quốc gia. Họ thường giành được một phần nhỏ, nhưng họ thường không mất một phần lớn. Để bù đắp cho lợi nhuận bất ngờ, các nhà tạo thị trường được bồi thường cho giá trị dự kiến.

Đánh giá mở rộng: khuynh hướng:https://en.wikipedia.org/wiki/Skewness.

Từ góc độ cấp cao, lệnh giới hạn là các tùy chọn miễn phí trong các thị trường khác. Các thị trường còn lại có quyền nhưng không có nghĩa vụ mua hoặc bán tài sản ở mức giá giới hạn của lệnh giới hạn. Trong một thị trường mà thông tin được biết đầy đủ, không ai sẽ bán các tùy chọn miễn phí. Điều này là do toàn bộ thị trường không phải là một thị trường có thông tin được biết đầy đủ và sẽ không bao giờ có ý nghĩa để bán các tùy chọn miễn phí. Mặt khác, nếu thông tin thị trường hoàn toàn không được biết, các nhà tạo thị trường trung lập rủi ro sẵn sàng bán các tùy chọn lệnh giới hạn miễn phí này với một sự khác biệt giá nhỏ, bởi vì tất cả các giao dịch là tiếng ồn.

Khi thiết kế thuật toán của các nhà tạo thị trường, có ba quan điểm cần xem xét: các nhà tạo thị trường, những người tham gia thị trường và các nhà tạo thị trường khác.

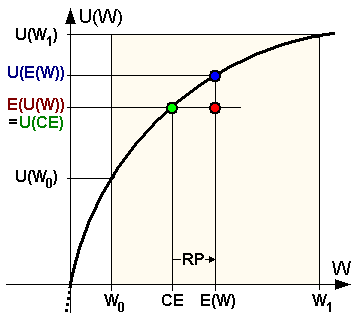

Các quan điểm của các nhà tạo thị trường được đại diện bởi danh mục tồn kho của họ. Nếu bạn đã có quá nhiều rủi ro tài sản, bạn có thể giảm báo giá của mình, và ngược lại. Bạn làm điều này vì hai lý do khác nhau. Thứ nhất, với tư cách là một công ty, bạn có một mức độ tránh rủi ro nhất định (có thể ít hơn so với các cá nhân, nhưng đường cong lợi ích tiền tệ của bạn vẫn còn cong).

Hình dạng của chức năng tiện ích này có nhiều cấu trúc (như CARA, CRRA và HARA, v.v.). Thứ hai, với tư cách là một nhà cung cấp thanh khoản thụ động trên thị trường, bạn sẽ phải đối mặt với rủi ro lựa chọn bất lợi. Những người nhận thanh khoản tích cực có thể biết những gì bạn không có, hoặc chỉ thông minh hơn bạn.

Ngoài ra, ngay cả ở cấp độ hoạt động cơ học, lệnh thị trường với lệnh giá thị trường cũng sẽ làm giảm giá theo cách định giá theo giá thị trường, và lệnh thị trường với giá báo giá cao hơn sẽ được định giá theo giá thị trường. Tại thời điểm chính xác của bất kỳ giao dịch nào, bạn luôn ở bên trái. Ngoài ra, báo giá của các nhà tạo thị trường sẽ có tác động thụ động đến thị trường. Nói cách khác, hành động gửi lệnh vào sổ đơn đặt hàng chưa hoàn thành sẽ giữ thị trường tránh xa bạn ít nhất.

Đọc mở rộng: Chức năng tránh rủi ro:https://en.wikipedia.org/wiki/Risk_aversion.

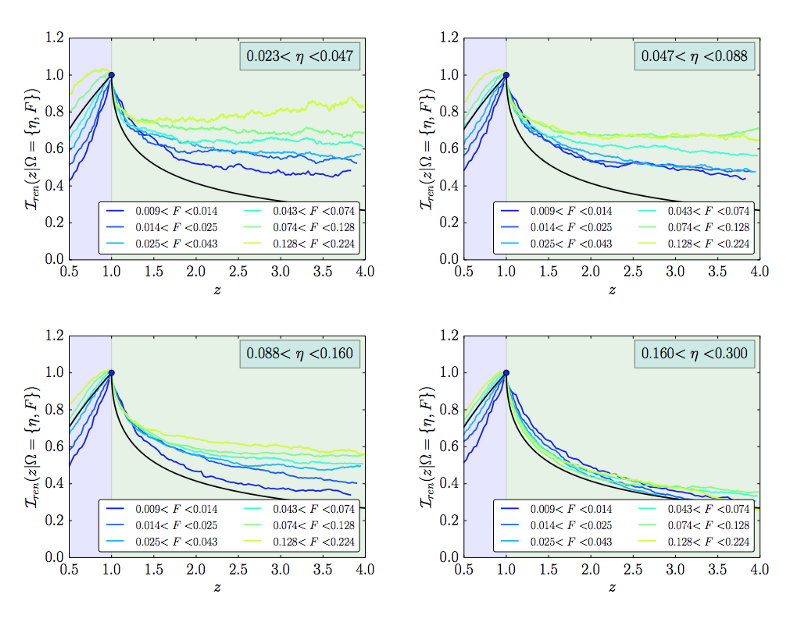

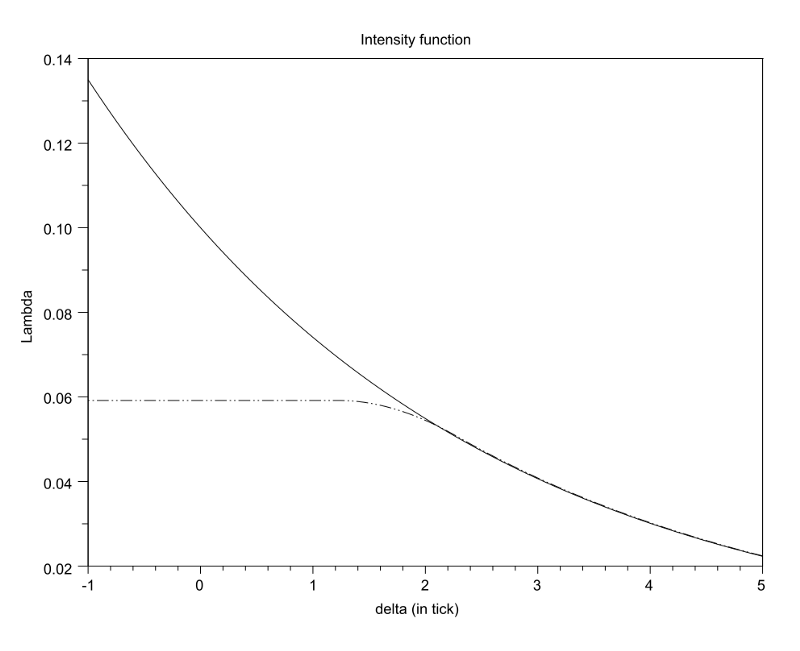

Quan điểm của người nhận thị trường được thể hiện bằng dòng lệnh. tần suất đặt hàng theo khối lượng theo trọng lượng theo hàm độ sâu nên có một số thuộc tính chính.

Chức năng phải là:

-

- Giảm dần.

-

- Hình dạng tròn (khó giải thích bằng trực giác, nhưng nó rõ ràng trong kinh nghiệm),

-

- Khi độ sâu trở nên vô hạn và không đối xứng trở thành bằng không, một số công thức cần hàm sức mạnh này được phân số hóa trong hai lần liên tiếp để dễ dàng xử lý. Đây là một giả định tốt và hợp lý, nhưng nó không cần thiết vào cuối cùng. Ngoài ra, có các công thức khác nhau về cách tính toán độ sâu hoặc khoảng cách từ đầu sổ lệnh. Bạn thường có thể sử dụng một số giá trung bình hợp lý hoặc báo giá tốt nhất của mỗi bên giao dịch tương ứng. Có các sự đánh đổi khác nhau giữa hai phương pháp, và chúng tôi sẽ không thảo luận về chúng ở đây.

Ngoài ra, một yếu tố không rõ ràng khác là giá trung gian hợp lý. Khi gửi và hủy các đơn đặt hàng sâu, giá trung gian giữa giá mua tốt nhất và giá bán tốt nhất dễ bị ảnh hưởng bởi giá ồn.

Ngoài ra, xem xét hai trường hợp có cùng hình dạng sổ lệnh, giá thầu tốt nhất của sổ lệnh sau sẽ chỉ ra rằng giá hợp lý thấp hơn giá thầu tốt nhất của sổ lệnh trước đó. Một câu hỏi khác là liệu lịch sử của sổ lệnh có quan trọng hay không. Nếu vậy, chúng ta nên chú ý đến thời gian giá hay thời gian khối lượng giao dịch? Vì vậy, xem xét các đặc điểm của dòng chảy thị trường, lệnh giới hạn giá tốt nhất của các nhà tạo thị trường nên được đặt ở đâu? Nếu bạn thắt chặt chiều sâu ở đầu sổ lệnh, các lệnh chiều sâu của bạn sẽ nhiều, nhưng chúng rất ít mỗi lần. Nếu bạn thắt chặt chiều sâu ở đáy sổ lệnh, các lệnh chiều sâu của bạn sẽ ít, nhưng có nhiều mỗi lần.

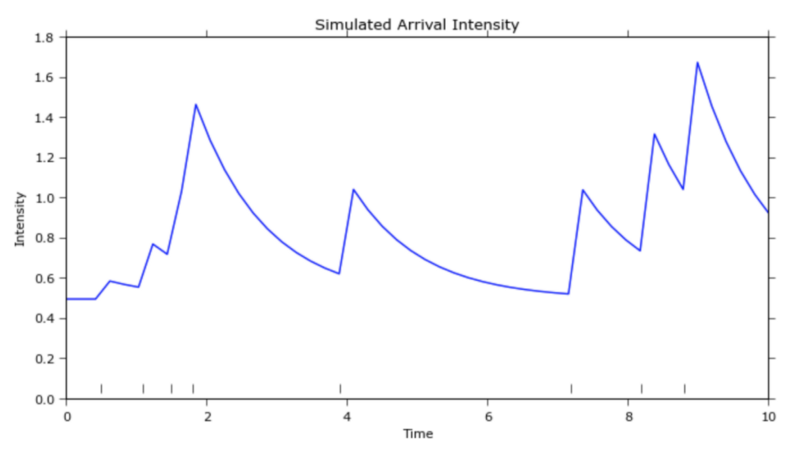

Đây thực sự là một vấn đề tối ưu hóa cong với một tối đa toàn cầu duy nhất. Một yếu tố khác cần xem xét là dòng lệnh đến theo thời gian, trông giống như một quá trình Poissonhttps://zh.wikipedia.org/wiki/泊松过程Một số người nghĩ rằng nó gần với quy trình

Đọc mở rộng: cường độ đặt hàng đến với chiều sâu (https://arxiv.org/pdf/1204.0148.pdf).

Đọc mở rộng: Hawkes Processes (http://jheusser.github.io/2013/09/08/hawkes.html)

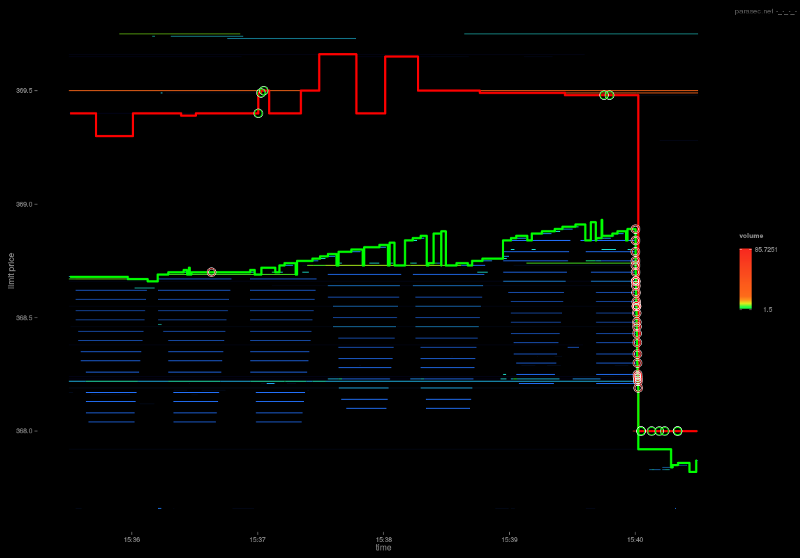

Các quan điểm của các nhà sản xuất thị trường khác được đại diện bởi sổ lệnh, tiết lộ một số thông tin của các nhà sản xuất thị trường khác. Giá mua gần đầu sổ lệnh lớn hơn giá bán, cho thấy các nhà sản xuất thị trường khác sẵn sàng bán hơn mua. Những nhà sản xuất thị trường này có thể đã có một lượng lớn hàng tồn kho không cân bằng, hoặc họ chỉ nghĩ rằng giá có nhiều khả năng giảm hơn là tăng trong ngắn hạn. Trong cả hai trường hợp, với tư cách là nhà sản xuất thị trường, bạn có thể điều chỉnh báo giá theo độ lệch của sổ lệnh biểu đồ.

Ngoài ra, bạn sẽ thường thấy hành vi nhảy giá xu xu xu này khi các nhà sản xuất thị trường cạnh tranh với nhau nếu giá nhảy nhỏ. Các nhà sản xuất thị trường cạnh tranh với nhau về giá cho đến khi đạt đến một điểm đầu hàng và chỉ có một người chiến thắng nhận được ưu tiên. Sau khi xác định người chiến thắng, người đứng thứ hai thường rơi trở lại giá nhảy trước đó trước khi đặt giá tốt nhất tiếp theo hoặc trước khi đặt giá. Nếu bạn mất ưu tiên báo giá, bạn có thể nhận được ưu tiên báo giá thứ hai. Điều này dẫn đến hiện tượng trở lại, tức là người chiến thắng bây giờ quay trở lại điều chỉnh giá và cùng một thang trước người đứng thứ hai, và trò chơi của hai người leo núi bắt đầu lại.

Bài đọc mở rộng:http://parasec.net/transmission/order-book-visualisation/

Cuối cùng, tín hiệu định hướng dài hạn có thể bao gồm thuật toán tạo thị trường, trong đó mục tiêu của thuật toán tạo thị trường không còn là giữ mức tồn kho hoặc không thay đổi, mà là xem xét một số mục tiêu dài hạn và các sai lệch tương ứng để thực hiện nó.

Tốc độ

Tốc độ quan trọng vì hai lý do chính. Thứ nhất, bạn có thể đóng lệnh trong sổ lệnh trước khi hủy. Thứ hai, bạn có thể hủy lệnh trong sổ lệnh trước khi nó được lấp đầy. Nói cách khác, bạn muốn chủ động lấp đầy và hủy lệnh mọi lúc. Các thuật toán trọng tài (hoạt động) và thuật toán thực thi (hoạt động) quan tâm nhiều hơn đến thứ nhất, trong khi các thuật toán tạo thị trường (thông động) quan tâm nhiều hơn đến thứ hai.

Thông thường, về nguyên tắc, các chiến lược được hưởng lợi nhiều nhất từ tốc độ là những chiến lược có logic phán đoán đơn giản nhất. Bất kỳ logic phức tạp nào cũng chắc chắn sẽ làm chậm thời gian đi lại. Những loại chiến lược thuật toán phức tạp này là xe đua Formula 1 trong thế giới giao dịch. Việc xác thực dữ liệu, kiểm tra bảo mật, cài đặt phần cứng và các phương pháp bố trí có thể bị tước bỏ, tất cả vì tốc độ. Bỏ qua OMS, EMS và PMS (Hệ thống quản lý danh mục đầu tư) và kết nối logic tính toán trên GPU với giao diện API nhị phân của cùng một sàn giao dịch trực tiếp. Một trò chơi nhanh và nguy hiểm.

Một loại chiến lược nhạy cảm với tốc độ khác, tương đối với chiến lược điều khoản thống kê, máy chủ thực sự nằm trong nhiều sàn giao dịch, thay vì cùng tồn tại với một sàn giao dịch duy nhất.

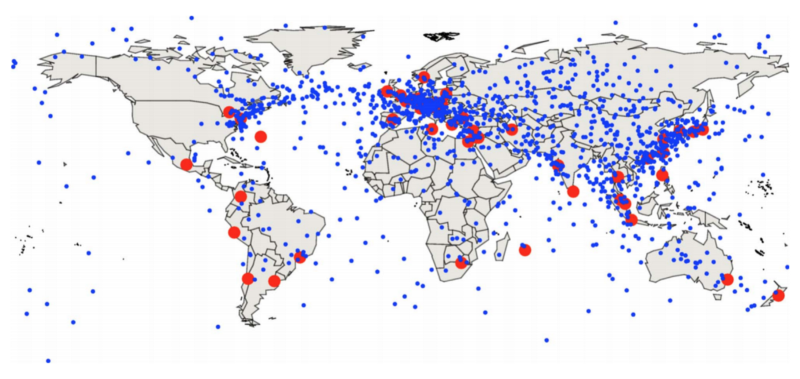

Đọc mở rộng: Vị trí giao dịch trung gian tốt nhất của sàn giao dịch chứng khoán lớn nhất thế giới (https://www.alexwg.org/publications/PhysRevE_82-056104.pdf)

Trong trò chơi tốc độ, người chiến thắng lấy tất cả. Trong ví dụ đơn giản nhất, nếu có một cơ hội trọng tài, bất cứ ai có thể có cơ hội trọng tài đầu tiên sẽ đạt được lợi nhuận. Vị trí thứ hai nhận được mẩu mì, và vị trí thứ ba không nhận được gì. Thu nhập có thể được phân phối theo cách của luật năng lượng. (Về luật năng lượng:https://zh.wikipedia.org/wiki/冪定律)

Trò chơi tốc độ cũng là một cuộc cạnh tranh. Một khi tất cả mọi người nâng cấp từ mạng sợi quang lên mạng vi sóng hoặc mạng laser, mọi người sẽ trở lại một môi trường cạnh tranh công bằng, và bất kỳ lợi thế ban đầu nào sẽ được thương mại hóa.

Kích thước nhảy giá, ưu tiên mua trước và vị trí xếp hàng

Hầu hết các công cụ khớp lệnh tuân theo nguyên tắc giá đầu tiên, và sau đó thời gian đầu tiên (sự khớp tỷ lệ là một thay thế ít phổ biến hơn, nhưng chúng tôi sẽ không xem xét chúng bây giờ). Giá tốt hơn sẽ được thực hiện trước khi lệnh giới hạn giá tệ hơn được thực hiện. Đối với các lệnh giá giới hạn với cùng một giá, các lệnh được gửi trước đó sẽ được thực hiện trước các lệnh được gửi sau đó.

Binance chia lệnh lên đến 8 chữ số thập phân. Nếu giá giao dịch là.000001, giá của.00000001 là 1% giao dịch. Nếu giá giao dịch là.0001, giá của.00000001 là 1 bps (tức là một hop). Đây là một sự khác biệt rất lớn. Trong trường hợp đầu tiên, bỏ qua một lệnh lớn mất một điểm hoàn chỉnh, vì vậy ưu tiên thời gian quan trọng hơn. Trong trường hợp sau, nó rẻ hơn 100 lần, vì vậy ưu tiên giá quan trọng hơn.

Nói cách khác, nếu bạn phải trả 1% tổng số tiền để có được ưu tiên giao dịch, nó có thể không đáng, bởi vì bạn trả một số tiền tương đối lớn, và tăng khả năng đóng bằng một số tiền tương đối nhỏ, và có thể tốt hơn là chờ đợi trong hàng, nhưng nếu bạn chỉ cần trả 1 điểm số để có được ưu tiên giao dịch, bạn có thể làm như vậy, bởi vì bạn giảm chi phí biên tương đối nhỏ, nó làm tăng xác suất của một số lượng giao dịch tương đối lớn cùng một lúc.

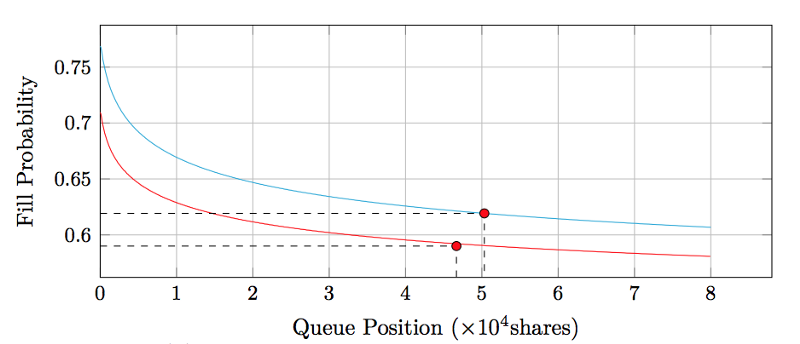

Điều này tự nhiên dẫn đến câu hỏi tiếp theo: Giá trị của vị trí hàng đợi của bạn là bao nhiêu?https://moallemi.com/ciamac/papers/queue-value-2016.pdf)

Sách đặt hàng Deltas

Chỉ có hai cách để giảm số lượng giao dịch của đơn đặt hàng trong sổ lệnh: chúng được hủy tự nguyện hoặc đóng cửa. Nếu giảm là do quá trình giao dịch, tất cả các giá khác cũng sẽ giảm do quá trình giao dịch. Chúng ta có thể sắp xếp các hồ sơ giao dịch này bằng cách sắp xếp chúng và đánh dấu xem mỗi giảm là do giao dịch hay hủy bỏ.

Do đó, trên bề mặt, chúng ta có thể nói rằng hủy với đề nghị tốt nhất là một tín hiệu rất mạnh mẽ rằng giá thị trường sẽ giảm trong ngắn hạn, theo sau là giá giao dịch ngay sau đó.

Mặt khác, giá trong sổ lệnh bắt đầu tăng. chỉ có một khả năng: tăng số lượng lệnh giới hạn còn lại.

Sự gia tăng và giảm trong sổ đơn đặt hàng cho thấy ý chí cá nhân của những người tham gia thị trường, do đó cung cấp một tín hiệu về chuyển động giá ngắn hạn.

Chỉ số giá tốt hơn và chi phí giao dịch tối ưu

Hiện nay, hầu hết các chỉ số giá lấy dữ liệu giao dịch từ nhiều sàn giao dịch và tổng hợp chúng lại để có được giá trung bình được cân nhắc theo khối lượng. Đặc biệt, chỉ số Tradeblock cũng sẽ làm tăng cơ chế hình phạt của trọng lượng giao dịch, có mối tương quan chặt chẽ với không hoạt động và các sàn giao dịch lệch quá xa so với giá. Bên cạnh đó, chúng ta có thể cải thiện điều gì khác?

Trên GDAX, phí người tạo là 0 điểm cơ bản và phí người nhận là 30 điểm cơ bản.\(4000/BTC, mà thực sự là giá bán của người bán của \)4000/BTC và giá mua của người mua"Giá hợp lý" của giao dịch này nên gần vớiMặt khác, vì phí 25bps của Bittrex áp dụng cho cả người tạo và người nhận, giá thực tế là giá hiển thị.\(4000/BTC thực sự là những gì người mua mua tại \)Giá trung bình là chính giá hiển thị.

Do đó, từ quan điểm phát hiện giá, giá của hồ sơ giao dịch không trực tiếp so sánh giữa các sàn giao dịch, và nên được chuẩn hóa sau khi xây dựng chỉ số giá tính đến các điều kiện trên. Tất nhiên, có một số yếu tố phức tạp dẫn đến các khoản hoa hồng khác nhau dựa trên khối lượng giao dịch. Ví dụ, một số sàn giao dịch đặt và tính phí cho người tạo và người tạo theo khối lượng giao dịch. Điều này cũng ngụ ý hai suy luận thú vị.

Trước hết, việc khám phá giá là hạn chế. Theo một số cách, nó cũng tăng cường sự bất đối xứng giữa các sàn giao dịch về chi phí người tạo và người tạo. Giả sử hầu hết các tài khoản của GDAX ở mức 0/30 điểm cơ bản phí người tạo và người nhận và rằng GDAX thường có sự khác biệt một xu trong sổ đơn đặt hàng BTCUSD của mình, giá được hiển thị trong giá thầu cho mỗi giao dịch là khoảng

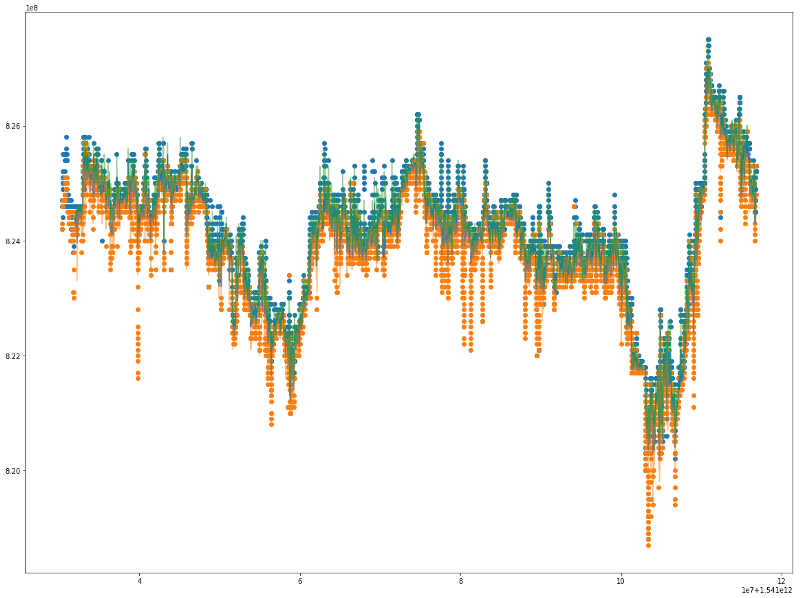

Sổ lệnh GDAX

Thứ hai, giống như mối quan hệ thuế giữa nhà sản xuất và người tiêu dùng, có một mức độ tương đương nhất định giữa các nhà sản xuất và người nhận về tác động chi phí. Nếu bạn tính phí cho người sản xuất tương đối nhiều hơn, họ sẽ mở rộng sổ đơn đặt hàng và chuyển một số phí cho người nhận. Nếu bạn tính phí tương đối nhiều cho người nhận, người sản xuất sẽ thắt chặt sổ đơn đặt hàng và hấp thụ một số phí của người sản xuất.

Một trường hợp cực đoan ở đây là bạn thích nhà sản xuất nhiều đến mức sổ lệnh bị ép vào một cú nhảy giá (như chúng ta thường thấy trên GDAX) và sổ lệnh không thể bị thắt chặt nữa.

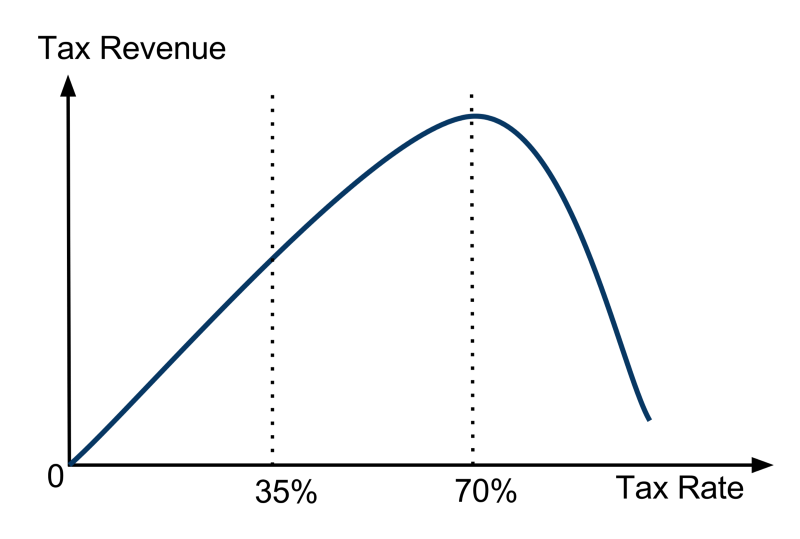

Ngoài ví dụ cực đoan, chúng ta có thể thấy rằng không quan trọng là bên nào thu phí, mà là tổng số phí của nhà sản xuất và nhà sản xuất. Cuối cùng, giống như chính sách thuế Laffer Curvein, sàn giao dịch phải đối mặt với vấn đề tối ưu hóa doanh thu trong chính sách tính phí. Chúng ta có thể thấy rằng thu nhập lợi nhuận giống như chính sách thuế. Nếu sàn giao dịch không tính phí, họ sẽ không nhận được thu nhập. Nếu sàn giao dịch tính phí 100% phí, không có giao dịch, vì vậy họ không có thu nhập. Thông qua một số nghiên cứu bổ sung, rõ ràng rằng thu nhập giao dịch ở mức tổng chi phí là một hàm rãnh với mức tối đa duy nhất.

Giải thích về thuật ngữ: đường cong Laffer (https://en.wikipedia.org/wiki/Laffer_curve)

Để tiếp tục...

- Thực hành định lượng của DEX Exchange (2) -- Hướng dẫn người dùng Hyperliquid

- DEX giao dịch định lượng thực hành ((2) -- Hyperliquid sử dụng hướng dẫn

- Thực hành định lượng của DEX Exchange (1) -- dYdX v4 User Guide

- Giới thiệu về trọng tài lead-lag trong tiền điện tử (3)

- DEX giao dịch định lượng thực hành ((1) -- dYdX v4 hướng dẫn sử dụng

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (3)

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (2)

- Giới thiệu về bộ phận Lead-Lag trong tiền kỹ thuật số (2)

- Thảo luận về tiếp nhận tín hiệu bên ngoài của nền tảng FMZ: Một giải pháp hoàn chỉnh để tiếp nhận tín hiệu với dịch vụ Http tích hợp trong chiến lược

- Phân tích nhận tín hiệu bên ngoài nền tảng FMZ: Chiến lược xây dựng dịch vụ HTTP để nhận tín hiệu

- Giới thiệu về Trọng tài Lead-Lag trong Cryptocurrency (1)

- Đẹp và đơn giản! truy cập Uniswap V3 trên FMZ với 200 dòng mã

- Khi FMZ gặp ChatGPT, một nỗ lực sử dụng AI để hỗ trợ học giao dịch định lượng

- 9 quy tắc giao dịch giúp một nhà giao dịch kiếm được $46,000 từ $1,000 trong vòng chưa đầy một năm

- Từ giao dịch định lượng đến quản lý tài sản - Phát triển chiến lược CTA cho lợi nhuận tuyệt đối

- Tạo một robot giao dịch Bitcoin sẽ không mất tiền

- Bí quyết sống sót: 19 chuyên gia chia sẻ lời khuyên về giao dịch tiền điện tử

- Sử dụng JavaScript để thực hiện thực thi đồng thời của chiến lược định lượng - đóng gói hàm Go

- Việc áp dụng "Shannon's Demon" trong tiền kỹ thuật số

- Đẹp và đơn giản! Uniswap V3 được truy cập trên FMZ với 200 dòng mã.

- Nguyên tắc và xây dựng mô hình dừng lỗ

- Ba mô hình tiềm năng trong giao dịch định lượng

- Hệ thống giao dịch nội ngày điểm trung tâm

- 6 Chiến lược và thực hành đơn giản cho người mới bắt đầu giao dịch định lượng tiền kỹ thuật số

- Khung chiến lược của phạm vi trung bình thực sự

- Thực hành và áp dụng chiến lược nhiệt điều hòa trên nền tảng FMZ Quant

- Chiến lược giao dịch dựa trên lý thuyết hộp, hỗ trợ hợp đồng tương lai hàng hóa và tiền kỹ thuật số

- Chiến lược giao dịch định lượng dựa trên giá

- Chiến lược giao dịch định lượng sử dụng chỉ số trọng số khối lượng giao dịch

- Thực hiện và áp dụng chiến lược giao dịch PBX trên nền tảng FMZ Quant Trading

- Chia sẻ muộn: Robot tần số cao Bitcoin với 5% lợi nhuận mỗi ngày trong năm 2014