প্রোগ্রাম্যাটিক ট্রেডিং ব্রেকথ্রু কৌশল: প্যারামিটারগুলি কীভাবে সরানো যায়

1

1

2273

2273

প্রোগ্রাম্যাটিক ট্রেডিং ব্রেকথ্রু কৌশল: প্যারামিটারগুলি কীভাবে সরানো যায়

অনেক লোক যখন প্রাথমিকভাবে প্রোগ্রামিং ট্রেডিংয়ের সাথে যোগাযোগ করে তখন তারা প্যারামিটারগুলি বেছে নেওয়ার জন্য প্যারামিটার অপ্টিমাইজেশান পদ্ধতিটি বেছে নেয়। ট্রেডিংয়ের পরিবেশ পরিবর্তিত হওয়ার সাথে সাথে ব্যবসায়ীরা প্রায়শই প্যারামিটারগুলিকে স্বয়ংক্রিয়ভাবে সামঞ্জস্য করতে শুরু করে। যদিও সমস্ত প্যারামিটারগুলির জন্য আমাদের নিয়মিত সামঞ্জস্যের প্রয়োজন হয় না, তবে পরিবেশ পরিবর্তিত হওয়ার সাথে সাথে আমাদের প্রোগ্রামের প্যারামিটারগুলি সামঞ্জস্য করার জন্য যদি এই পদ্ধতিটি করা হয় তবে এটি প্রোগ্রামটিকে আরও স্থিতিশীল করে তুলতে পারে।

- #### এখানে আমরা একটি সহজ উদাহরণ দিচ্ছি: N দিনের ব্যবধানের মধ্যে একটি কৌশল, অথবা অন্য কথায় N রুটের K-স্টিকের একটি কৌশল।

তাহলে কোন মার্কেটে এই উত্তেজনাপূর্ণ কৌশলটি আরও সহজেই অর্থ উপার্জন করতে পারে? এটি স্বাভাবিকভাবেই প্রবণতাটি স্পষ্টভাবে একটি বড় শূন্য বা বেশিরভাগ বাজারে যেতে পারে। তবে যদি আমরা একবার সমান্তরাল প্যাটার্নের গতির মুখোমুখি হই, তবে অনেক শূন্য সংকেত পুনরাবৃত্তির সমস্যা দেখা দিতে পারে। তবে আমরা সকলেই জানি যে সমান্তরাল সমস্ত উত্তেজনাপূর্ণ কৌশলগুলির জন্য একটি গর্ত, কেবল এই কৌশলটির সমস্যা নয়। এন হ’ল এন আকাশসীমার মধ্যে উত্তেজনাপূর্ণ কৌশলগুলির সমস্যার মূল কারণ।

তাহলে প্রোগ্রামিং ট্রেডিং এর ক্ষেত্রে এই N এর সাথে কি সমস্যা হতে পারে? আমরা N কে 5 তে সেট করতে পারি, যদি এখন প্রবণতা স্পষ্ট হয়, তাহলে আমরা আরও দ্রুত প্রবেশ করি। কিন্তু যদি প্রবণতা স্পষ্ট না হয়, হঠাৎ করে, তখন এটি খুব সমস্যাজনক। সুতরাং যখন প্রবণতা স্পষ্ট হয়, আমরা N কে একটু ছোট করতে পারি। যখন আমরা পুরো ডিস্কটি বড় করি, তখন এটি আরও স্থিতিস্থাপকতা বাড়ায়। তাহলে পরবর্তী গুরুত্বপূর্ণ প্রশ্ন হল, কিভাবে N স্বয়ংক্রিয়ভাবে পরিবর্তন করতে পারি?

প্রথমত, প্রবণতাটি কি খুব স্পষ্টভাবে N এর আকার নির্ধারণ করে? যদি প্রবণতাটি স্পষ্ট হয় তবে সূচকটি আরও বেশি ওঠানামা করবে। বিপরীতে, যদি প্রবণতাটি সামঞ্জস্যপূর্ণ হয় তবে সূচকটি একটি নির্দিষ্ট ব্যাপ্তির মধ্যে সংকলিত হবে, অর্থাৎ ওঠানামা তুলনামূলকভাবে ছোট হবে। সুতরাং, ওঠানামা N এর আকার নির্ধারণের মূল চাবিকাঠি।

যদি আমরা শুরুতে N কে 20 দিয়ে শুরু করি, তাহলে আমরা 20 কে-স্টিকের স্ট্যান্ডার্ড ডিফারেনশিয়াল বের করতে পারি, যাকে আমরা এখানে V20 বলে থাকি। যদি আমরা একটু সময় নিয়ে পরিমাপ করতে চাই, তাহলে ধরুন 10 কে-স্টিকের স্ট্যান্ডার্ড ডিফারেনশিয়াল বের করতে চাই, যা V10। আমরা নিচের কৌশলটির উৎস কোডের উপর ভিত্তি করে দেখতে পারি যে, কিভাবে ওঠানামা হার পরিবর্তন করে N কে পরিবর্তন করা যায়?

- #### এন-দিনের ব্যবধানে বিপর্যয় মোকাবিলার কৌশলঃ

ধরুন আজকের দামের উচ্চতা গত N দিনের উচ্চতা অতিক্রম করে কেনা হয় এবং আজকের নিম্নতা গত N দিনের সর্বনিম্ন পয়েন্ট অতিক্রম করে বিক্রি হয়। এই কৌশলটি প্রবণতাযুক্ত পণ্য, বিশেষ করে একতরফা পণ্যের জন্য বেশি কার্যকর।

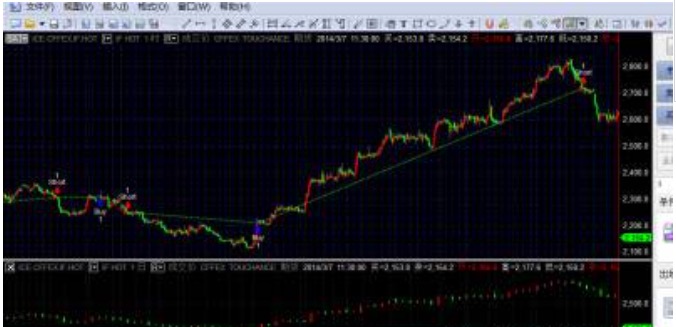

টেস্টিং কমোডিটি স্টক ইনডেক্স আইএফ, দুটি চার্ট ব্যবহার করে, 1 ঘন্টা চক্রের জন্য 1 ঘন্টা চক্রের জন্য, 1 দিন চক্রের জন্য 2 চক্রের জন্য। উত্স নিম্নরূপঃ

inputs: x(20),y(10) ;

//定义波动率参数

Vars: V20(10),V10(10),N2(10),N1(10),N(10);

//定义变量

V20=Volatility(x)of data2;

V10=Volatility(y)of data2;

//定义波动率取日线数据,取子图2的日线线数。这个Volatility函数是分别取20日跟10日ATR的移动平均数值

if V10<>0 and N2<>0 then begin

N1=(N*V20)/V10;

//定义N1的值,前提让分母不为0时执行,

//这N1=(N*V20)/V10是此参数自动化的核心, 代表你将原本固定N天的参考值改成会/根据V20和V10而变动的N1值, V20是较长期的,而V10是近期,大家看到这个公式应该可以发现,当你近期的波动率变大时,表示趋势出现,你的N1就会变小,而近期的波动率变得越小时,表示在盘整,N1就会变大,这样新的N变化似乎比较合理一点。

N2=IntPortion(N1);

//给N1取整赋值给N2

end;

value1=Average(high of data2,N2)of data2;

value2=Average(low of data2,N2)of data2;

//定义前N2天的高点跟低点的值给value1和value2

if close crosses above value1 then begin

buy next bar at market;

end;

//当价格上穿高点时买入或者反向

if close crosses below value2 then begin

sellshort next bar at market;

end;

//当价格下穿低点时开空或者反向

- #### এই ছবিটি লোড করার সময়ঃ

আমরা আশা করি আপনি আমাদের সাথে শেখা এবং আলোচনা করার জন্য আমাদের সাথে যোগ দেবেন!