উচ্চ-ফ্রিকোয়েন্সি অ্যালগরিদমের চেয়ে চিন্তাভাবনা পদ্ধতি বেশি গুরুত্বপূর্ণ

1

1

2555

2555

উচ্চ-ফ্রিকোয়েন্সি অ্যালগরিদমের চেয়ে চিন্তাভাবনা পদ্ধতি বেশি গুরুত্বপূর্ণ

প্রোগ্রামযুক্ত লেনদেনকে জনসাধারণের দৃষ্টিভঙ্গির মধ্যে আসলেই তুলে আনা হয়েছে দুই বছর আগে, যখন এই ব্রোকারের ইটিএফ অ্যারেবিটারের উচ্চ-ফ্রিকোয়েন্সি লেনদেনের প্রক্রিয়াটি অর্ডার তৈরি এবং সম্পাদনে ত্রুটির কারণে এক মিনিটের মধ্যে ৫% এরও বেশি বৃদ্ধি পেয়েছিল।

চীনের ফাইন্যান্সিয়াল ফিউচার এক্সচেঞ্জের লেনদেনের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের ব্যবস্থা গ্রহণের জন্য লেনদেনের ব্যবস্থা গ্রহণের ব্যবস্থা গ্রহণের জন্য লেনদ

এই নিবন্ধটি আগস্ট ২০১৪ সালে ইউজার কিং ডং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কিং কি

এই বিষয়ে আমার কিছু ধারণা আছে, যা আমি আপনাদের বলতে পারি। অনেকের কাছে কোয়ান্টামাইজড ট্রেডিং ক্যাবল সম্পর্কে ধারণাটি খুব একতরফা, মূলত এটি অর্থ উপার্জনের সরঞ্জামের সাথে সমতুল্য, আমি এই মতের সাথে একমত নই। ট্রেডিং প্রথমত, এটি নিজেই একটি লেনদেন, এর নিজস্ব অর্থনৈতিক অর্থ রয়েছে, এটিকে উপেক্ষা করা এবং এটিকে কেবলমাত্র একটি ডিজিটাল গেম হিসাবে বিবেচনা করা যা অর্থের মূল্য বাড়িয়ে তোলে, এটি সহজেই মূলত ভুল হয়ে যায়।

আমি মনে করি না যে অ্যালগরিদমের মধ্যে অদ্ভুত কিছু আছে, ভাল অ্যালগরিদমগুলিও মৃত, সত্যিকারের মূল মূল্য অবশ্যই সেই ব্যক্তির যিনি অ্যালগরিদমগুলি পরিচালনা করেন এবং ব্যবহার করেন। আসলে আমি যা বলছি তাও সর্বজনীন তথ্য, তবে প্রযুক্তিগত বিবরণগুলি জানার পরেও খুব কম লোকই সত্যই ভাল কাজ করতে পারে।

আশা করি এই উত্তরটি আপনাকে কোয়ান্টাম এবং হাই-ফ্রিকোয়েন্সি ট্রেডিং সম্পর্কে আরও সচেতন করে তুলবে।

প্রথমত, আমি বিশ্বাস করি যে অনেকের কাছে হাই-ফ্রিকোয়েন্সি লেনদেনের ধারণাগুলি এইরকম দেখাচ্ছেঃ

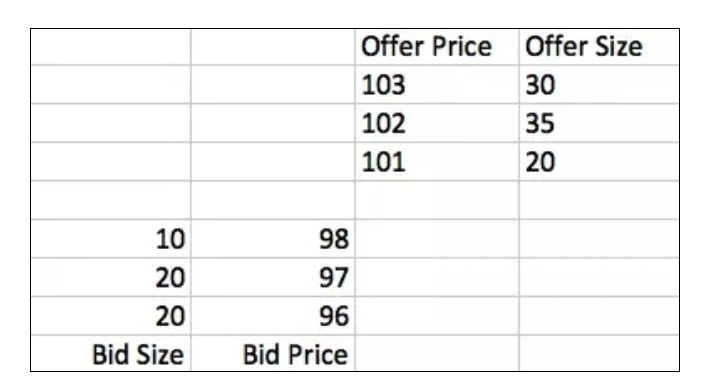

কিন্তু হাই-ফ্রিকোয়েন্সি ট্রেডিংয়ের জন্য, এই তথ্যটি খুব রুক্ষ। তাই এখানে আমি আমার সহপাঠীদের সাথে পরিচয় করিয়ে দেব যারা এই ব্যাকগ্রাউন্ডের সাথে পরিচিত নয়। অর্ডার বুক কি? এখন মূলধারার এক্সচেঞ্জগুলি সাধারণত অর্ডার বুক ব্যবহার করে ট্রেড করে।

বিড ক্রেতাকে নির্দেশ করে, অফার বিক্রেতাকে নির্দেশ করে, এবং এই অফারটি ক্রেতা এবং বিক্রেতার পক্ষ থেকে প্রেরিত সমস্ত অফার তালিকা (লিমিট অর্ডার) । এই সারণীটি হ’ল উচ্চ-ফ্রিকোয়েন্সি লেনদেনের জন্য সবচেয়ে গুরুত্বপূর্ণ তথ্য। যে কোনও সময়, ক্রেতাদের অফার সর্বদা বিক্রেতার চেয়ে কম থাকে (যেমন এখানে 98 থেকে 101) । সুতরাং, যদিও অফারটি সর্বদা পরিবর্তিত হয়, তবে কেবলমাত্র অফারটি কোনও লেনদেন হবে না।

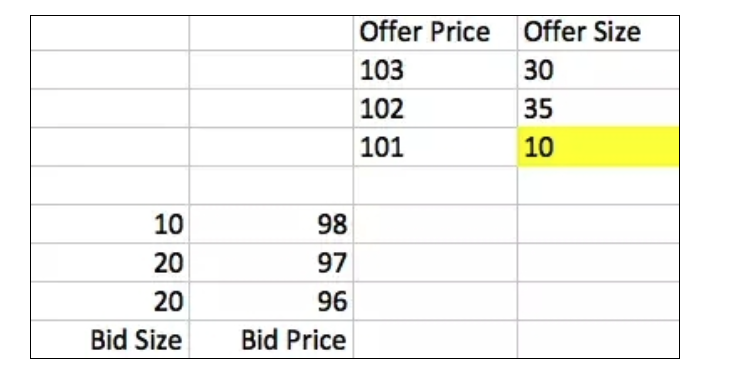

যখন একটি লেনদেন হয়, তখন দুইটি পরিস্থিতি থাকে, প্রথমটি হল যে কোন পক্ষই বাজার অর্ডার জারি করে, যেমন একজন ক্রেতা 10 এর একটি একক বাজার অর্ডার জারি করে এবং সে 10 টি কপি কিনতে পারে যা বিক্রেতা 101 এর উপরে ঝুলিয়ে রেখেছে। এই লেনদেন সফল হওয়ার পরে, অর্ডার বইটি এরকম হয়ে যায়ঃ

দ্বিতীয়ত, একটি সীমিত মূল্যের অর্ডার প্রদান করা যা অন্য পক্ষের সর্বোত্তম অফারের সমান, যা উপরের পরিস্থিতির মতো একই ফলাফল দেয়।

এটি জোর দেওয়া দরকার যে যদিও প্রকৃত অর্ডার বইটি কেবলমাত্র এক্সচেঞ্জের অভ্যন্তরে বিদ্যমান এবং সমস্ত লেনদেন এক্সচেঞ্জের মধ্যে সম্পন্ন হয়, তবে এক্সচেঞ্জটি প্রতিটি উদ্ধৃতি এবং বাজার মূল্যের তালিকাগুলি সবার কাছে প্রেরণ করে, তাই সমস্ত ক্রেতা এবং বিক্রেতারা নিজেরাই একই ডেটা কাঠামো বজায় রাখতে পারে, যা এক্সচেঞ্জের অর্ডার বইয়ের আয়নার সমতুল্য। ট্রেডিং কৌশল তৈরি করার জন্য, আপনার হাতে থাকা এই আয়নাটির পরিবর্তনগুলি ট্র্যাক করে বিশ্লেষণ করুন, এটি উচ্চ-ফ্রিকোয়েন্সি ট্রেডিং অ্যালগরিদমের মূল ধারণা।

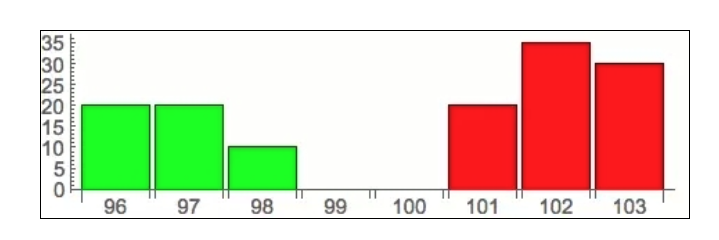

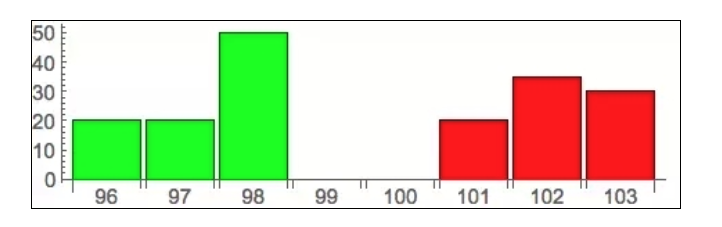

অর্ডার বুকের সাথে সম্পর্কিত কিছু তথ্য এখানে দেওয়া হল, যা আমি আপনাদের বোঝার জন্য একটি আরো চিত্রিত উপায়ে উপস্থাপন করেছিঃ

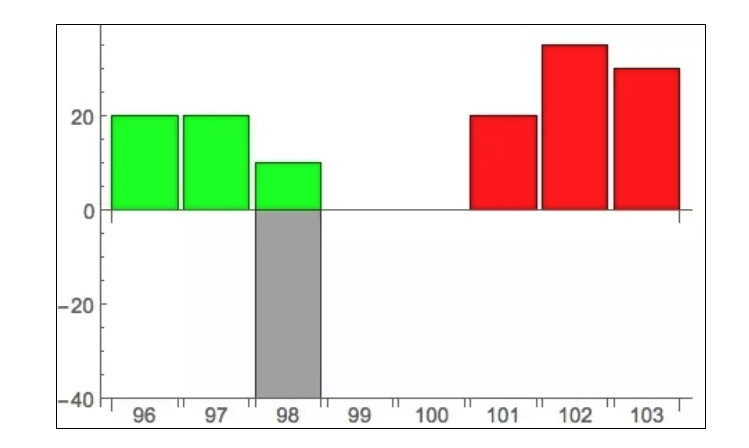

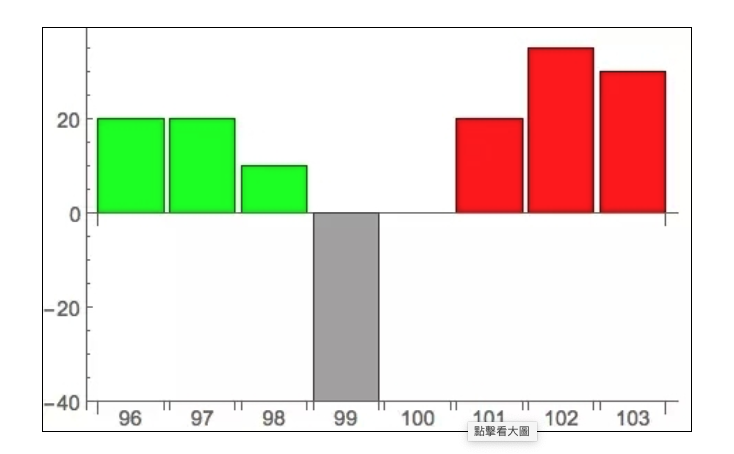

এই চিত্রটি অর্ডার বইয়ের সাথে মিলিত হওয়া উচিত, যা এই নিবন্ধের শুরুতে ছিল, এটি স্পষ্টভাবে দেখা উচিত যে, অনুভূমিক অক্ষটি দামকে নির্দেশ করে, উল্লম্ব অক্ষটি অর্ডার পরিমাণকে নির্দেশ করে, সবুজটি ক্রেতাকে নির্দেশ করে এবং লাল চারটি বিক্রেতার প্রতিনিধিত্ব করে। এটি এই আলোচনার থিমটি প্রবর্তন করার উদ্দেশ্যে করা হয়েছিলঃ আইসকিল অর্ডার।

উপরোক্ত মৌলিক বিশ্লেষণের মাধ্যমে আমরা দেখতে পাচ্ছি যে এক্সচেঞ্জের মধ্যে লেনদেনের ডেটা সম্পূর্ণ প্রকাশ্য, বাজারে যে কোনও সময়, কে কত কিনতে / বিক্রয় করতে চায়, সবাই এক নজরে, কোনও গোপনীয়তা নেই। এটি করার নিজস্ব অর্থনীতির অর্থ রয়েছে, কারণ কেবলমাত্র ক্রয় ও বিক্রয়ের চাহিদা প্রদর্শন করা সম্ভাব্য ব্যবসায়ীদের ট্রেড করতে আকর্ষণ করে, তাই বাজারে নিজের চাহিদা সম্পর্কে কিছুটা প্রকাশ করা প্রয়োজন। তবে এর সাথে একটি গুরুতর পরিণতিও রয়েছে। একবার যদি কেউ প্রচুর পরিমাণে কিনতে / বিক্রয় করতে চায় তবে তার দ্বারা জারি করা বিশাল সীমা মূল্য সরাসরি সবার কাছে প্রদর্শিত হবে।

এটি তার পক্ষে খুব খারাপ, কারণ সবাই এই তথ্যটি ব্যবহার করে তার সাথে ডানদিকে চলে যাবে। সবাই সিদ্ধান্ত নেবে যে এখন বাজারে প্রচুর ক্রয় চাপ রয়েছে, তাই অর্থ উপার্জনের জন্য প্রচুর পরিমাণে ক্রয় করা হবে, দামগুলি দ্রুত বাড়বে, যাতে এই ব্যক্তিটি 98 এর দামে যে জিনিসটি কিনতে পারে তা দ্রুত উচ্চতর দামে কেনা হবে। এই ক্ষেত্রে, যারা পরে করেছিল তারা ছিল ফ্রন্ট রানিং, এবং মূল ব্যক্তিটি বিপরীত বিকল্পের ঝুঁকির মুখোমুখি হয়েছিল। এই সমস্যার সমাধানের জন্য, এক্সচেঞ্জগুলি একটি লক্ষ্যবস্তু সরঞ্জাম সরবরাহ করে, যাকে বলা হয় আইসবার্গ অর্ডার। এই অর্ডারগুলি বড় হতে পারে, তবে কেবলমাত্র একটি ছোট অংশই প্রকাশ্যে আসে এবং বেশিরভাগই লুকিয়ে থাকে, যা এক্সচেঞ্জ এবং প্রেরক ব্যতীত অন্য কেউ দেখতে পায় না।

ধূসর অংশটি হল হিমশৈল আদেশের লুকানো অংশ। এইভাবে, এক্সচেঞ্জটি কেবলমাত্র যখন কোনও গোপন পরিমাণের সাথে সম্পর্কিত লেনদেন হয় তখনই অন্যকে অবহিত করে, যাতে অন্যরা অর্ডার প্রদর্শনের তথ্যটি ফ্রন্ট রানিংয়ের জন্য ব্যবহার করতে পারে না।

যেকোনো কিছুরই একটা সুবিধা আছে, একটা অসুবিধাও আছে। হিমশৈল আদেশ, যদিও এটি প্রেরকের স্বার্থ রক্ষা করে, তবে এটি অন্য বাজারের অংশগ্রহণকারীদের জন্য একটি অন্যায্য নিয়ম হয়ে উঠেছে। যারা সত্যিকারের লেনদেনের প্রয়োজন তাদের পরিস্থিতির ভুল বিচার করে মারাত্মক ক্ষতি হতে পারে। তাই পরবর্তী প্রশ্নটি হয়ে ওঠে, বাজারে হিমশৈল আদেশ কীভাবে পাওয়া যায়?

প্রথমত, সবচেয়ে সহজ উপায়টি হলঃ কখনও কখনও, আইসবার্গ অর্ডারগুলি সর্বোত্তম ক্রয় এবং বিক্রয় মূল্যের মধ্যে ছড়িয়ে দেওয়া হয়, যেমনঃ

এই পরিস্থিতিতে, একটি খুব সহজ সনাক্তকরণ পদ্ধতি রয়েছে, যা একটি সর্বনিম্ন পরিমাণের সীমানা আদেশ প্রেরণ করে এবং তারপরে এই আদেশটি বাতিল করে দেয়। উদাহরণস্বরূপ, এই উদাহরণে, 99 এর বিক্রয় মূল্যের একটি সীমানা আদেশ জারি করা হয় এবং তারপরে বাতিল করা হয়। যেহেতু এই মূল্যটি স্বতঃস্ফূর্ত ক্রয় মূল্যের সাথে সামঞ্জস্যপূর্ণ নয়, তাই যদি বরফের পিলের অস্তিত্ব না থাকে তবে অবশ্যই কোনও লেনদেন হবে না। তবে বরফের পিলের ক্ষেত্রে, একবার এক্সচেঞ্জটি এই বিক্রয় আদেশটি পেয়ে গেলে, এটি অবিলম্বে বরফের পিলের সাথে সামঞ্জস্যপূর্ণ পরিমাণে লেনদেন করা হবে, এবং পরবর্তী বাতিলকরণের নির্দেশটি কার্যকর হবে না। সুতরাং, একটি ছোট্ট খরচে, বাজারে লুকানো আদেশগুলি খুঁজে পাওয়া যায়। প্রকৃতপক্ষে, কেউ এই কাজটি করে, প্রায়শই প্রেরণ করা হয় এবং তারপরে বাতিল করা হয়, সর্বাধিক সুবিধাজনক দামের মধ্যে লুকানো একটি উচ্চ-ফ্রিকোয়েন্সির ব্যাঘাত তৈরি করে যা লুকানো তালিকা সনাক্ত করতে ব্যবহৃত হয়।

এই ধরনের বিঘ্নিতকরণ প্রতিরোধের জন্য, আপনি সাধারণত সরাসরি স্প্রেডের সাথে লিঙ্ক করবেন না। আপনি আগের মতই সাধারণ লিমিট অর্ডারের সাথে লিঙ্ক করবেন, যাতে আপনি ট্রেডিংয়ের পরে অনুমান করতে পারবেন না যে এটি স্বাভাবিক লিমিট অর্ডার বা বরফ পাহাড়ের অর্ডার। তাহলে কি করা উচিত?

প্রথমত, একটি সরাসরি ধারণা আছে। বরফ পাহাড়ের আদেশের অস্তিত্ব, কিছু পরিমাণে, বাজার পরিস্থিতির ব্যাখ্যা এবং সিদ্ধান্তের প্রতিফলন করে, যেহেতু বরফ পাহাড়ের আদেশ ব্যবহার করা প্রয়োজন বলে মনে হয়। এটি জোর দেওয়া দরকার যে বরফ পাহাড়ের আদেশ ব্যবহার করা কোনও ব্যয়হীন নয়, কারণ আপনি আসল চাহিদা লুকিয়ে রেখেছেন, সম্ভাব্য আক্রমণকারীদের আড়াল করার সাথে সাথে আসল ব্যবসায়ীদেরও আড়াল করেছেন! এবং এটি লেনদেনের সময়কে উল্লেখযোগ্যভাবে বাড়িয়ে তোলে - কারণ কেউ জানে না যে আপনি এত বেশি কিনতে / বিক্রি করতে চান, আপনি কেবল হ্যান্ডসেটটি আবির্ভূত হওয়ার জন্য ধীরে ধীরে অপেক্ষা করতে পারেন। সুতরাং যখন কেউ বরফ পাহাড়ের আদেশ জারি করার সিদ্ধান্ত নেয়, তখন বাজারের পরিস্থিতি বিবেচনা করে, কেবলমাত্র উপযুক্ত সময়ই এই পছন্দটি করবে।

কোনটি সঠিক সময়? কিছু ডেটা প্রাসঙ্গিক হওয়া উচিত, যেমন ক্রয়-বিক্রয় মূল্যের বিস্তার, ক্রয়-বিক্রয় পরিমাণের অনুপাত ইত্যাদি। এই ডেটাগুলির জন্য, আপনি historicalতিহাসিক ডেটাতে রিগ্রেশনাল বিশ্লেষণ করতে পারেন এবং তাদের এবং হিমশীতল আদেশের মধ্যে একটি রৈখিক / অ-রৈখিক মডেল তৈরি করতে পারেন। এই মডেলটি historicalতিহাসিক ডেটা দ্বারা প্রশিক্ষিত, আপনি রিয়েল-টাইম ট্রেডিংয়ের সময় ব্যবহার করতে পারেন হিমশীতল অর্ডার সনাক্তকারী হিসাবে। এটিই On the Dark Side of the Market: Identifying and Analyzing Hidden Order Placements এই নিবন্ধে ব্যবহৃত পদ্ধতি।

মৌলিক মডেলটি সংজ্ঞায়িত করা যেতে পারেঃ F ((spread, bidSize/offerSize, …) = Probability ((Iceberg)

আপনি যদি উচ্চ-গভীর খেলতে চান, তাহলে এইচএমএম, এসভিএম, নিউরাল নেটওয়ার্ক ইত্যাদির মতো উচ্চতর মডেলগুলিও তৈরি করতে পারেন, তবে মূল ধারণাটি একই রকমঃ হিমশৈলীর আদেশের সম্ভাব্যতা হিসাবের বিশ্লেষণের মাধ্যমে গণনা করা।

উপরের পদ্ধতিটি দেখতে অনেক উন্নত, তবে বাস্তবে এটি কীভাবে কাজ করে? আমি মনে করি আপনি দেখতে পাচ্ছেন যে এই মডেলিংটি খুব নির্ভুল নয়। এটি আইসবার্গ অর্ডারগুলি কী পরিস্থিতিতে ঘটতে পারে তা ব্যাখ্যা করার জন্য একটি পোস্ট-অ্যানালিটিক্স পদ্ধতি হিসাবে ভাল, তবে এটি রিয়েল-টাইম লেনদেনের একটি সনাক্তকারী হিসাবে খুব বেশি আশ্বাস দেয় না। যেহেতু ব্যবহৃত তথ্যটি খুব অস্পষ্ট এবং মডেলিংয়ের অবজেক্টটি কেবলমাত্র একটি প্রাসঙ্গিকতা, তাই আইসবার্গ অর্ডার প্রেরণকারী অবশ্যই এই যুক্তি অনুসারে সাইন আপ করেছেন এমন কোনও গ্যারান্টি নেই।

সুতরাং, এখানে আমরা এমন একটি পদ্ধতির কথা বলব যা সত্যিই উচ্চ-ফ্রিকোয়েন্সির খেলোয়াড়দের জন্য বিস্ময়কর, এটি গ্লোবেক্স ফিউচারসের লিমিট অর্ডার বইয়ের লুকানো তরলতার পূর্বাভাসের একটি নিবন্ধ থেকে এসেছে।

高频世界里,有一条永恒的建模准则值得铭记:先看数据再建模。如果你看了上面的介绍就开始天马行空的思考数学模型,那基本上是死路一条。我见过很多年轻人,

特别有热情,一上来就开始做数学定义,然后推导偏微分方程,数学公式写满一摞纸,最后一接触数据才发现模型根本行不通,这是非常遗憾的。

কিন্তু যদি কেউ ডেটা দেখেন, তাহলে তিনি সম্ভবত জানতে পারবেন যে, হিমশৈল আদেশের জন্য এক্সচেঞ্জের নিয়মগুলি খুবই মজার। কিছু এক্সচেঞ্জ এইভাবে কাজ করেঃ একটি হিমশৈল আদেশে দুটি প্যারামিটার থাকে, V হল অর্ডারগুলির মোট সংখ্যা এবং p হল প্রকাশ্যে প্রদর্শিত পরিমাণ। উদাহরণস্বরূপ, V = 100, p = 10 এর হিমশৈল, আসলে লুকানো পরিমাণটি 90। যদি এই আদেশের জন্য কোনও লেনদেন হয়, যেমন লেনদেনের পরিমাণ 10, এক্সচেঞ্জটি তিনটি বার্তা প্রেরণ করেঃ

১০ তারিখ

অর্ডার বইয়ের শীর্ষ বিডের আকার -১০

নতুন বিড +১০

এই তিনটি বার্তা অবশ্যই একসাথে আসবে এবং তৃতীয় এবং প্রথমটির মধ্যে সময়ের পার্থক্যটি খুব ছোট হবে। এটি করা হয়েছে কারণ যদিও হিমশৈল আদেশের একটি লুকানো পরিমাণ রয়েছে, তবে প্রতিটি লেনদেন কেবলমাত্র প্রদর্শিত পরিমাণে ঘটে ((p) এবং p ব্যবহারের পরে, অবশিষ্ট লুকানো পরিমাণ থেকে একটি নতুন p পরিমাণে পুনর্নবীকরণ করা হয়। সুতরাং, প্রতিটি ব্যক্তির কাছে লেনদেন থেকে প্রাপ্ত তথ্যটি এখনও অর্ডার বইটি আপডেট করার জন্য যৌক্তিকভাবে সঠিক, যেন হিমশৈল আদেশের অস্তিত্ব নেই। সুতরাং, একবার এই নিয়মটি ডেটাতে পর্যবেক্ষণ করা হলে, আমরা খুব নিশ্চিতভাবে বলতে পারি যে বাজারে একটি আইসবার্গ অর্ডার রয়েছে এবং p এর মানটি সংযুক্ত করা যেতে পারে! পরবর্তী গুরুত্বপূর্ণ প্রশ্নটি হল, V এর মানটি কীভাবে নির্ধারণ করা যায়, অর্থাৎ এই আইসবার্গ অর্ডারের অবশিষ্ট স্টক কত? এই প্রশ্নটি মূলত সঠিকভাবে সমাধান করা যায় না, কারণ V এবং p উভয়ই একজন ব্যক্তির দ্বারা নির্ধারিত হয়, যা অবাঞ্ছিত মান হতে পারে। তবে দুটি পয়েন্ট থেকে বিবেচনা করা যেতে পারেঃ প্রথমত, উভয় মানই পূর্ণসংখ্যা; দ্বিতীয়ত, মানুষ নিখুঁত র্যান্ডম সংখ্যা জেনারেটর নয়, সিদ্ধান্তটি একটি নির্দিষ্ট আইন অনুসরণ করবে।

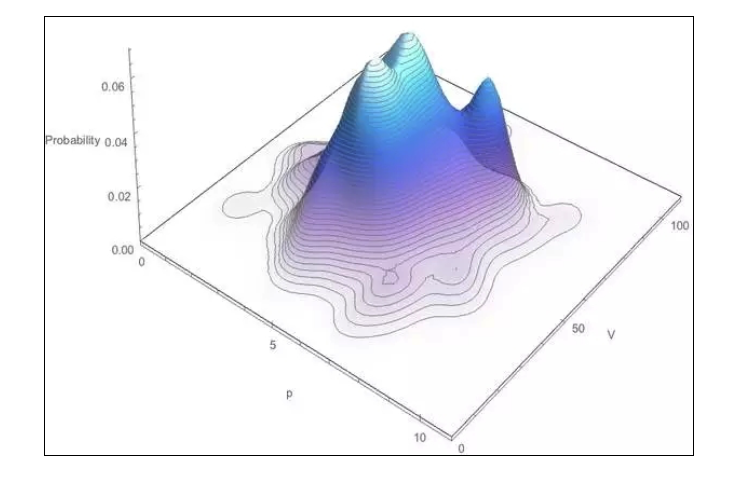

এই দুটি পয়েন্ট থেকে শুরু করে, ভি এবং পি এর সম্ভাব্যতা মডেল তৈরি করা যেতে পারে, অর্থাৎ একটি প্রদত্ত ((ভি, পি) মানের পোর্টফোলিওর সম্ভাব্যতা কত? এখানে গাণিতিক বিশ্লেষণের গভীরতার দিকে নজর দেওয়া হবে না, আগ্রহী বন্ধুরা নিজেরাই মূলটি দেখতে পারেন। সহজ কথায়, তাদের সম্ভাব্যতা ঘনত্ব ফাংশনের আকৃতিটি ইতিহাসের ডেটাতে কার্নেল অনুমান প্রযুক্তির মাধ্যমে অনুমান করা যেতে পারে।

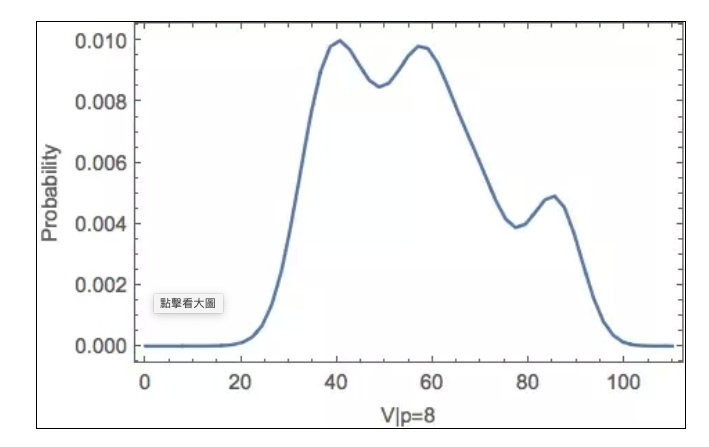

এইভাবে, যখন আপনি রিয়েল-টাইম ডেটাতে p এর একটি মান পর্যবেক্ষণ করেন, তখন আপনি V এর মানের জন্য একটি শর্তযুক্ত সম্ভাব্যতা ঘনত্ব ফাংশন পেতে পারেন, যেমন উপরের চিত্রের একটি অংশ, যেমন (p = 8):

তারপর এটা পরিষ্কার যে, V এর সম্ভাব্য মান নির্ণয় করা খুবই সহজ। এই ফাংশনাল কার্ভের আরেকটি গুরুত্বপূর্ণ কাজ হল আপনাকে গতিশীলভাবে অবশিষ্ট স্টোরেজ মূল্যায়ন করতে সাহায্য করা, যেমন যখন আপনি লক্ষ্য করেন যে, 5টি p ব্যবহার হয়ে গেছে, তখন আপনি V>=40 উপস্থাপন করতে পারেন। উপরের চিত্র থেকে আপনি নতুন V মান এবং অবশিষ্ট স্টোরেজ উপস্থাপন করতে পারেন।

সংক্ষেপে বলা যায়, এই অ্যালগরিদমের মূল বিষয় হল, রিয়েল টাইম ডেটাতে তিনটি সম্পর্কিত রেকর্ডের উপর নজর রেখে, যা অল্প সময়ের মধ্যে পরপর দেখা দেয়, তা থেকে হিমশৈল আদেশের অস্তিত্বের বিষয়ে সিদ্ধান্ত নেওয়া হয়। হিমশৈল আদেশের পরিমাণ নির্ধারণ করা হয় ঐতিহাসিক তথ্য দ্বারা প্রশিক্ষিত সম্ভাব্যতা মডেলের মাধ্যমে।

আমি নিশ্চিত যে আপনিও দেখতে পাবেন যে এই অ্যালগরিদমটি কোনও প্রতারণা নয়। এটি কেবলমাত্র বাজারের সর্বজনীন ডেটা ব্যবহার করে করা একটি অনুমান। এবং এই অনুমানটি কেবলমাত্র সম্ভাব্যতার উপর ভিত্তি করে করা হয়েছে, এটি একটি রেফারেন্স হিসাবে আরও বেশি হওয়া উচিত। এটি মার্কেটমার্কের তরলতা সরবরাহকারীদের পক্ষে অর্থবহ, যা তাদের পরিস্থিতির ভুল বিচার করে ক্ষতিগ্রস্থ হওয়া এড়াতে পারে। তবে যদি আপনি এটিকে আক্রমণাত্মক উপায় হিসাবে ব্যবহার করতে চান এবং মনে করেন যে আপনি একটি লুকানো বোনাস খুঁজে পেতে পারেন এবং ফ্রন্ট রান করতে পারেন তবে এটি একটি অযৌক্তিক পছন্দ।

শেষ অবধি, এই অ্যালগরিদমটি কেবলমাত্র নির্দিষ্ট এক্সচেঞ্জের জন্য কাজ করে। অন্যান্য এক্সচেঞ্জগুলি সম্ভবত একই বরফ পাহাড়ের অর্ডার প্রক্রিয়াজাতকরণ পদ্ধতি ব্যবহার করে না। তাই প্রকৃত তথ্য থেকে এই মডেলিং ধারণাটি সত্যই মূল্যবান, নির্দিষ্ট অ্যালগরিদমটি মূল্যবান নয়।

এই ছোট্ট অ্যালগরিদমটি আপনাকে উচ্চ-ফ্রিকোয়েন্সি লেনদেনের ক্ষেত্রের আইসক্রিমের একটি অংশ দেখায়। এটি দেখতে খুব জটিল নাও হতে পারে, তবে আমি এটি পছন্দ করি। কারণ এটি পরিষ্কারভাবে দেখায় যে প্রথমে চিন্তাভাবনা, তারপরে পরিমাণ।

যদি এই নীতির বিরোধিতা করা হয়, তাহলে আপনি বিভিন্ন উন্নত মডেল থেকে তথ্য সরিয়ে নেবেন এবং আশা করবেন যে মডেলটি স্বয়ংক্রিয়ভাবে আপনার জন্য লেনদেনের সংকেত তৈরি করবে, যা আমার কাছে পাগলের স্বপ্নের মতোই মনে হয়। দুর্ভাগ্যক্রমে, এই স্বপ্নটি খুব প্রলুব্ধকর, এবং এই পৃথিবীতে ভীতুদের অভাব নেই। এবং তা পালন কর এবং তার প্রতি শ্রদ্ধাশীল হও।

ছবির ক্যাপশনে লেখা হয়েছে, লিঙ্ক