পরিমাণগত ট্রেডিং থেকে সম্পদ ব্যবস্থাপনা - পরম রিটার্নের জন্য সিটিএ কৌশল বিকাশ

লেখক:এফএমজেড-লিডিয়া, তৈরিঃ 2023-02-07 09:58:41, আপডেটঃ 2023-09-18 20:25:11

পরিমাণগত ট্রেডিং থেকে সম্পদ ব্যবস্থাপনা - পরম রিটার্নের জন্য সিটিএ কৌশল বিকাশ

প্রিফেস

কেন আমি এই কোর্সটি নিতে হবে?

এই কোর্সটি গ্রহণ করে আপনি কী লাভ করবেন? প্রথমত, এই কোর্সটি জাভাস্ক্রিপ্ট এবং পাইথন প্রোগ্রামিং ভাষার উপর ভিত্তি করে। ভাষাটি কেবল একটি প্রযুক্তি। অবশেষে, আমাদের এই প্রযুক্তিটি একটি শিল্পে প্রয়োগ করা উচিত। পরিমাণগত ট্রেডিং একটি উদীয়মান শিল্প, যা বর্তমানে দ্রুত বিকাশের পর্যায়ে রয়েছে এবং প্রতিভার জন্য একটি বড় চাহিদা রয়েছে।

এই কোর্সের পদ্ধতিগত শেখার মাধ্যমে, আপনি পরিমাণগত ট্রেডিংয়ের ক্ষেত্র সম্পর্কে আরও গভীর ধারণা পেতে পারেন। আপনি যদি পরিমাণগত ট্রেডিংয়ের ক্ষেত্রে প্রবেশের জন্য প্রস্তুতি নিচ্ছেন তবে এটি আপনাকেও সহায়তা করবে। আপনি যদি স্টক বা ফিউচার বিনিয়োগের উত্সাহী হন তবে পরিমাণগত ট্রেডিং আপনার বিষয়গত ট্রেডিংয়ে সহায়তা করতে পারে। ট্রেডিং কৌশলগুলি বিকাশের মাধ্যমে আপনি আর্থিক বাজারে লাভ অর্জন করতে পারেন এবং আপনার বিনিয়োগ এবং আর্থিক পরিচালনার জন্য চ্যানেল এবং প্ল্যাটফর্মগুলি প্রসারিত করতে পারেন।

এর আগে, আমাকে আমার ব্যক্তিগত ট্রেডিং অভিজ্ঞতা সম্পর্কে বলতে দিন। আমি ফিনান্সের প্রধান নই, আমি পরিসংখ্যান অধ্যয়ন করেছি। প্রথমে, আমি আমার স্কুলের দিনগুলিতে বিষয়গতভাবে স্টক ট্রেডিং শুরু করি। পরে, আমি দেশীয় প্রাইভেট ইক্যুইটি ফান্ডের পরিমাণগত ট্রেডিং অনুশীলনকারী হয়েছি, মূলত কৌশল গবেষণা এবং কৌশল বিকাশে নিযুক্ত।

আমি এই বৃত্তে দশ বছরেরও বেশি সময় ধরে ট্রেডিং করছি, এবং বিভিন্ন ধরণের কৌশল তৈরি করেছি। আমার বিনিয়োগ দর্শনটি হ'লঃ ঝুঁকি নিয়ন্ত্রণ অন্য সবকিছুর উপরে এবং পরম রিটার্নের দিকে মনোনিবেশ করে। আমাদের বিষয়ের বিষয় হলঃ পরিমাণগত ট্রেডিং থেকে সম্পদ পরিচালনা - পরম রিটার্নের জন্য সিটিএ কৌশল বিকাশ।

১. ফিউচার সিটিএ কৌশল অর্থ উপার্জন যুক্তি

১.১ ভবিষ্যতের সিটিএ বোঝা

কেউ জিজ্ঞাসা করতে পারে সিটিএ কী? সিটিএ ঠিক কী? সিটিএকে বিদেশে কমোডিটি ট্রেডিং উপদেষ্টা এবং চীনে বিনিয়োগ ব্যবস্থাপক বলা হয়। প্রচলিত সিটিএ হ'ল বেশিরভাগ বিনিয়োগকারীদের তহবিল সংগ্রহ করা, তারপরে পেশাদার বিনিয়োগ প্রতিষ্ঠানের কাছে তাদের অর্পণ করা এবং অবশেষে ট্রেডিং উপদেষ্টাদের মাধ্যমে স্টক ইনডেক্স ফিউচার, কমোডিটি ফিউচার এবং ট্রেজারি বন্ড ফিউচারে বিনিয়োগ করা (নামে সিটিএ) ।

তবে বাস্তবে, বিশ্বব্যাপী ফিউচার বাজারের অবিচ্ছিন্ন বিকাশ এবং সম্প্রসারণের সাথে সাথে সিটিএ ধারণাটিও প্রসারিত হচ্ছে এবং এর সুযোগটি traditionalতিহ্যবাহী ফিউচারগুলির বাইরে চলে গেছে। এটি কেবল ফিউচার বাজারেই নয়, সুদের হার বাজার, স্টক মার্কেট, বৈদেশিক মুদ্রার বাজার এবং বিকল্প বাজারেও বিনিয়োগ করতে পারে। যতক্ষণ না এই বৈচিত্র্যের জন্য নির্দিষ্ট পরিমাণে historicalতিহাসিক তথ্য রয়েছে, ততক্ষণ এটি এই historicalতিহাসিক তথ্যের ভিত্তিতে সংশ্লিষ্ট সিটিএ কৌশলগুলি বিকাশ করতে পারে।

১৯৮০-এর দশকের গোড়ার দিকে, বৈদ্যুতিন ট্রেডিং প্রযুক্তি পরিপক্ক ছিল না। সেই সময়ে, বেশিরভাগ ব্যবসায়ীরা উইলিয়াম সূচক, কেডিজে, আরএসআই, এমএসিডি, সিসিআই ইত্যাদির মতো প্রযুক্তিগত সূচকগুলি ম্যানুয়ালি আঁকিয়ে পণ্যের ভবিষ্যতের প্রবণতা বিচার করতেন। পরে, ব্যবসায়ীরা গ্রাহকদের সম্পদ পরিচালনা করতে সহায়তা করার জন্য একটি বিশেষ সিটিএ তহবিল স্থাপন করেছিলেন। ১৯৮০-এর দশকে বৈদ্যুতিন ব্যবসায়ের জনপ্রিয়তা না হওয়া পর্যন্ত আসল সিটিএ তহবিল উপস্থিত হতে শুরু করে।

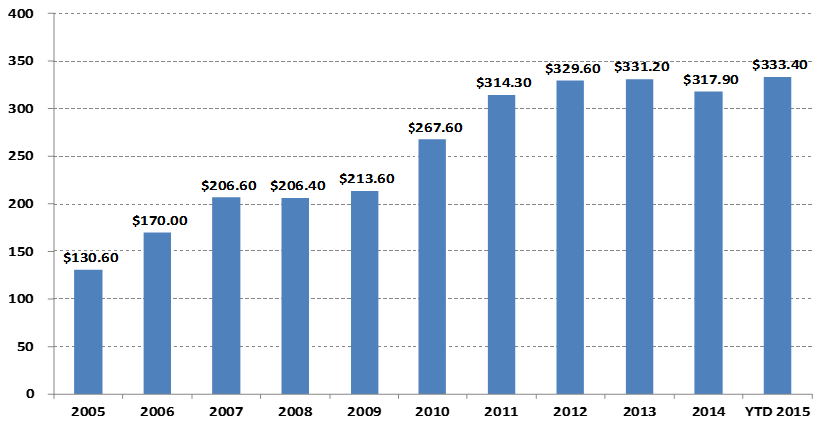

সিটিএ তহবিল পরিচালনার আকারের পরিবর্তন

বিলিয়ন ডলারে

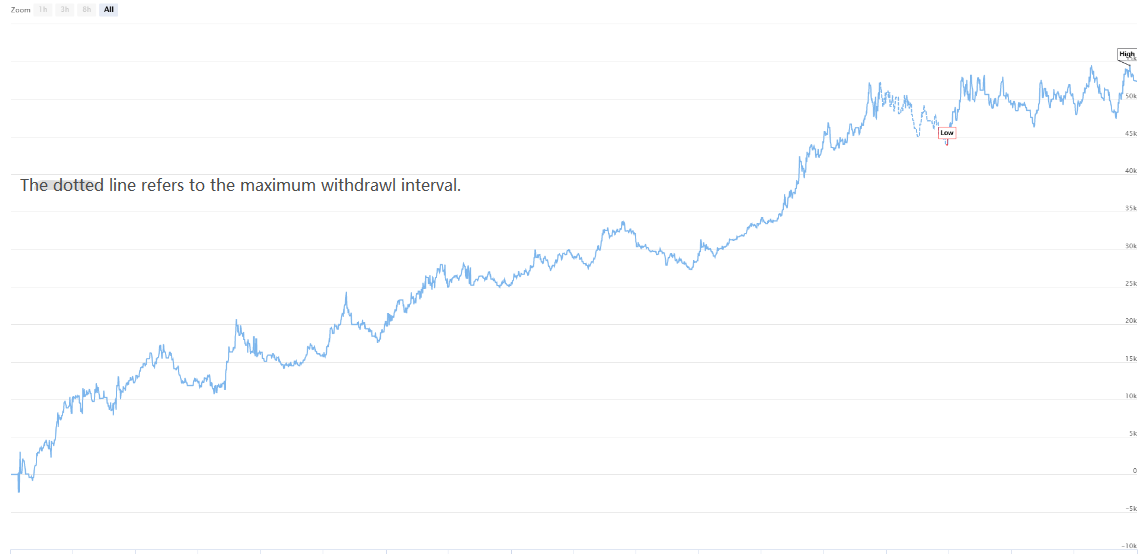

উপরের চার্টটি দেখুন। বিশেষত পরিমাণগত ব্যবসায়ের উত্থানের সাথে সাথে, বিশ্বব্যাপী সিটিএ তহবিলের স্কেল ২০০৫ সালে ১৩০.৬ বিলিয়ন মার্কিন ডলার থেকে বেড়ে ২০১৫ সালে ৩০০ বিলিয়ন মার্কিন ডলারেরও বেশি হয়ে গেছে। সিটিএ কৌশলটি বিশ্বব্যাপী হেজ ফান্ডগুলির মূলধারার বিনিয়োগ কৌশলগুলির মধ্যে একটিতে পরিণত হয়েছে।

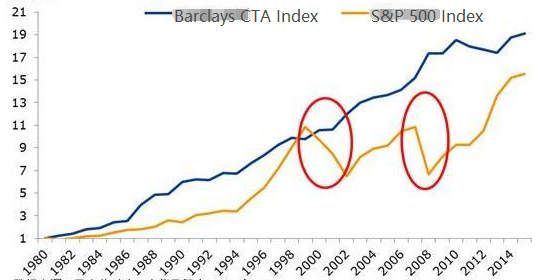

সিটিএ তহবিলের আকারের সাথে সাথে সিটিএ তহবিলের পারফরম্যান্সও বৃদ্ধি পাচ্ছে। আসুন নীচের চার্টে বারক্লাইস সিটিএ সূচকটি দেখুন। বারক্লাই সিটিএ সূচকটি বিশ্বব্যাপী পণ্য বাণিজ্য উপদেষ্টাদের জন্য একটি প্রতিনিধিত্বমূলক শিল্পের বেঞ্চমার্ক। 1979 সালের শেষ থেকে 2016 সালের শেষ পর্যন্ত, বারক্লাই সিটিএ তহবিল সূচকের সমষ্টিগত রিটার্ন 28.95 গুণ পর্যন্ত ছিল, বার্ষিক রিটার্ন ছিল 9.59%, শার্প অনুপাত ছিল 0.37, এবং সর্বাধিক প্রত্যাহার ছিল 15.66%.

কারণ সম্পদ বরাদ্দ পোর্টফোলিওতে, সিটিএ কৌশলটি সাধারণত অন্যান্য কৌশলগুলির সাথে খুব কম সম্পর্ক বজায় রাখে। নীচের লাল বৃত্তে দেখানো হয়েছে, ২০০০ থেকে ২০০২ সাল পর্যন্ত বিশ্বব্যাপী স্টক ভালুকের বাজার এবং ২০০৮ সালে বিশ্বব্যাপী সাবপ্রাইম সংকটের সময়, বারক্লে সিটিএ তহবিল সূচকটি কেবল পড়েনি তবে ইতিবাচক রিটার্নও অর্জন করেছে। যখন স্টক বাজার এবং বন্ড বাজার সংকটে ছিল, সিটিএ শক্তিশালী রিটার্ন সরবরাহ করতে পারে। এছাড়াও আমরা দেখতে পাচ্ছি যে ১৯৮০ সাল থেকে বারক্লে কমোডিটি সিটিএ সূচকের মুনাফা স্তর এসএন্ডপি ৫০০ এর চেয়ে শক্তিশালী হয়েছে এবং প্রত্যাহারও এসএন্ডপি ৫০০ এর চেয়ে অনেক কম।

চীনে সিটিএর বিকাশ গত দশ বছরে হয়েছে, তবে গতি খুব শক্তিশালী। এটি মূলত দেশীয় কমোডিটি ফিউচারগুলির তুলনামূলকভাবে উন্মুক্ত ট্রেডিং পরিবেশ, ট্রেডিং তহবিলের নিম্ন প্রান্তিক, লং এবং শর্ট উভয় পজিশনে ট্রেড করার জন্য মার্জিন সিস্টেমের ব্যবহার, কম লেনদেনের ব্যয়, স্টকগুলির তুলনায় এক্সচেঞ্জের আরও উন্নত প্রযুক্তিগত কাঠামো এবং সহজ ব্যবসায়ের সিস্টেমের কারণে।

২০১০ সাল থেকে, সিটিএ তহবিলগুলি মূলত বেসরকারী তহবিলের আকারে বিদ্যমান। অভ্যন্তরীণ নীতিগুলিতে তহবিলের বিশেষ অ্যাকাউন্টের বিনিয়োগের সুযোগের ধীরে ধীরে খোলার সাথে সাথে সিটিএ তহবিলগুলি তহবিলের বিশেষ অ্যাকাউন্টের আকারে বিদ্যমান হতে শুরু করে। এর আরও স্বচ্ছ এবং উন্মুক্ত অপারেশন মোডটি আরও বেশি বিনিয়োগকারীদের সম্পদের বরাদ্দের জন্য প্রয়োজনীয় সরঞ্জাম হয়ে উঠেছে।

সিটিএ কৌশলগুলি সহজেই প্রবেশের, মূলধন প্রান্তিককরণ, ট্রেডিং কৌশলগুলি সম্পাদন এবং এপিআই সংযোগের দিক থেকে অন্যান্য ট্রেডিং কৌশলগুলির তুলনায় পৃথক ব্যবসায়ীদের জন্যও আরও উপযুক্ত। দেশীয় ফিউচার চুক্তিগুলি খুব ছোট। উদাহরণস্বরূপ, ভুট্টা বা সয়াবিন ময়দা হাজার হাজার ইউয়ানের জন্য বাণিজ্য করা যেতে পারে এবং মূলধন প্রান্তিককরণ প্রায় নেই। এছাড়াও, কিছু সিটিএ কৌশলগুলি traditionalতিহ্যবাহী প্রযুক্তিগত বিশ্লেষণ থেকে আসে, এটি অন্যান্য কৌশলগুলির তুলনায় তুলনামূলকভাবে সহজ।

সিটিএ কৌশল নকশা প্রক্রিয়া তুলনামূলকভাবে সহজ। প্রথমত, ঐতিহাসিক তথ্য প্রাথমিকভাবে প্রক্রিয়াজাত করা হয়, এবং তারপর পরিমাণগত মডেল ইনপুট। পরিমাণগত মডেল গণিত মডেলিং, প্রোগ্রামিং নকশা এবং অন্যান্য সরঞ্জাম দ্বারা গঠিত ট্রেডিং কৌশল অন্তর্ভুক্ত, এবং ট্রেডিং সংকেত এই তথ্য গণনা এবং বিশ্লেষণ দ্বারা উত্পন্ন হয়। অবশ্যই, প্রকৃত উন্নয়ন, এটি উপরে চার্ট হিসাবে সহজ নয়। এখানে আমরা আপনাকে একটি সামগ্রিক ধারণা দিতে।

১.২ ফিউচারগুলির ধরন

ট্রেডিং কৌশল থেকে, সিটিএ কৌশলটিও বৈচিত্র্যময়ঃ এটি একটি প্রবণতা কৌশল বা একটি সালিশ কৌশল হতে পারে; এটি একটি বড় সময়কালের মাঝারি এবং দীর্ঘমেয়াদী কৌশল হতে পারে, বা একটি ইনট্রা-ডে স্বল্পমেয়াদী কৌশল হতে পারে; কৌশল যুক্তি প্রযুক্তিগত বিশ্লেষণ বা মৌলিক বিশ্লেষণের উপর ভিত্তি করে হতে পারে; এটি একটি বিষয়গত লেনদেন বা সিস্টেম লেনদেন হতে পারে।

সিটিএ কৌশল বিভিন্ন শ্রেণিবিন্যাস পদ্ধতি আছে। লেনদেন পদ্ধতি অনুযায়ী, এটি বিষয়গত লেনদেন এবং সিস্টেম লেনদেন বিভক্ত করা যেতে পারে। বিদেশী সিটিএ কৌশল উন্নয়ন তুলনামূলকভাবে উন্নত, এবং সিস্টেম লেনদেনের সিটিএ কৌশল 100% এর কাছাকাছি হয়েছে। বিশ্লেষণ পদ্ধতি অনুযায়ী, এটি মৌলিক বিশ্লেষণ এবং প্রযুক্তিগত বিশ্লেষণে বিভক্ত করা যেতে পারে। আয়ের উৎস অনুযায়ী, এটি ট্রেন্ড ট্রেডিং এবং oscillatory ট্রেডিং বিভক্ত করা যেতে পারে।

সাধারণভাবে, সিটিএ কৌশল মোট ট্রেডিং বাজারের প্রায় 70% এর জন্য দায়ী, প্রবণতা কৌশল প্রায় 25% এর জন্য দায়ী, এবং প্রতি-প্রবণতা বা প্রবণতা বিপরীত কৌশল প্রায় 5% এর জন্য দায়ী। তাদের মধ্যে, সর্বাধিক অনুপাতের প্রবণতা কৌশল উচ্চ ফ্রিকোয়েন্সি ট্রেডিং, দিনের মধ্যে ট্রেডিং, স্বল্প ও মাঝারি মেয়াদী ট্রেডিং, এবং অবস্থান সময়ের অনুযায়ী মাঝারি এবং দীর্ঘমেয়াদী ট্রেডিং বিভক্ত করা যেতে পারে।

উচ্চ ফ্রিকোয়েন্সির বাজার তৈরির কৌশল

বর্তমানে, বাজারে দুটি মূলধারার উচ্চ-ফ্রিকোয়েন্সি ট্রেডিং কৌশল রয়েছেঃ একটি হ'ল উচ্চ-ফ্রিকোয়েন্সি মার্কেট মেকিং কৌশল, অন্যটি হ'ল উচ্চ-ফ্রিকোয়েন্সি আরবিট্রেজ কৌশল। মার্কেট মেকিং কৌশলটি হ'ল ট্রেডিং মার্কেটে তরলতা সরবরাহ করা। অর্থাৎ, মার্কেট মেকারের সাথে ট্রেডিং মার্কেটে, যদি কেউ ট্রেড করতে চায় তবে মার্কেট মেকারকে অবশ্যই তার অর্ডারটি ট্রেড করা যায় তা নিশ্চিত করতে হবে। যদি বাজারে পর্যাপ্ত তরলতা না থাকে এবং অর্ডারটি ট্রেড করা যায় না, তাহলে মার্কেট মেকারকে অবশ্যই প্রতিপক্ষের অর্ডারটি কিনতে বা বিক্রি করতে হবে।

উচ্চ ফ্রিকোয়েন্সি আরবিট্রেজ কৌশল

উচ্চ ফ্রিকোয়েন্সি আরবিট্রেজ দুটি অত্যন্ত সম্পর্কিত স্টক বা ইটিএফ এবং ইটিএফ পোর্টফোলিওর ব্যবসায়কে বোঝায়। ইটিএফের গণনার পদ্ধতি অনুসারে, একটি ইটিএফের প্রত্যাশিত মূল্য একইভাবে গণনা করা যেতে পারে। ইটিএফ সূচক মূল্য মূল্যের পার্থক্য পেতে ইটিএফের প্রত্যাশিত মূল্যকে বিয়োগ করতে পারে। সাধারণত, দামের পার্থক্য একটি মূল্য চ্যানেলে চলবে। যদি দামের পার্থক্য উপরের এবং নীচের চ্যানেলগুলি ভেঙে যায় তবে আপনি দামের পার্থক্যটি বাণিজ্য করতে পারেন, দামের পার্থক্যের রিটার্নের জন্য অপেক্ষা করতে পারেন এবং এটি থেকে আয় করতে পারেন।

অভ্যন্তরীণ কৌশল

আক্ষরিক অর্থে, যতক্ষণ রাতারাতি কোনও অবস্থান নেই, ততক্ষণ এটিকে ইনট্রা-ডে ট্রেডিং কৌশল বলা যেতে পারে। ইনট্রা-ডে ট্রেডিংয়ের সংক্ষিপ্ত হোল্ডিং সময়ের কারণে, বাজারে প্রবেশের পরে অবিলম্বে মুনাফা অর্জন করা এবং তারপরে দ্রুত বাজার থেকে বের হওয়া সাধারণত অসম্ভব। অতএব, এই ট্রেডিং মোডটি কম বাজার ঝুঁকি বহন করে। তবে, যেহেতু বাজারটি অল্প সময়ের মধ্যে দ্রুত পরিবর্তিত হয়, তাই ইনট্রা-ডে কৌশলটি সাধারণত ব্যবসায়ীদের জন্য উচ্চতর প্রয়োজনীয়তা রাখে।

মধ্য ও দীর্ঘমেয়াদী কৌশল

তত্ত্বগতভাবে, ধরে রাখার সময়কাল যত বেশি হবে, কৌশলগত ক্ষমতা তত বেশি হবে এবং ঝুঁকি-ফেরতের অনুপাত তত কম হবে। বিশেষত প্রাতিষ্ঠানিক লেনদেনগুলিতে, স্বল্পমেয়াদী কৌশলগুলির সীমিত ক্ষমতার কারণে, বড় তহবিলগুলি স্বল্প সময়ের মধ্যে বাজারে প্রবেশ এবং প্রস্থান করতে পারে না, আরও দীর্ঘমেয়াদী কৌশলগুলি বরাদ্দ করা হবে। সাধারণভাবে, অবস্থান সময়কাল বেশ কয়েক দিন এবং মাস, এমনকি আরও বেশি।

সিটিএ-র কৌশলগত তথ্য

সাধারণভাবে বলতে গেলে, সিটিএ কৌশলটি মিনিট, ঘন্টা এবং দৈনিক ডেটা দিয়ে অধ্যয়ন করা হয়, যার মধ্যে রয়েছেঃ খোলার মূল্য, সর্বোচ্চ মূল্য, সর্বনিম্ন মূল্য, বন্ধের মূল্য, ট্রেডিং ভলিউম ইত্যাদি। কেবলমাত্র কয়েকটি সিটিএ কৌশল টিক ডেটা ব্যবহার করবে, যেমন ক্রয় মূল্য, বিক্রয় মূল্য, ক্রয় ভলিউম, বিক্রয় ভলিউম এবং এল 2 ডেটাতে অন্যান্য গভীর তথ্য।

সিটিএ কৌশলটির প্রাথমিক ধারণার ক্ষেত্রে, আমরা প্রথমে যা ভাবি তা হ'ল traditionalতিহ্যবাহী প্রযুক্তিগত সূচকগুলির উপর ভিত্তি করে, কারণ এই ক্ষেত্রে অনেকগুলি পাবলিক রেফারেন্স উপাদান রয়েছে এবং যুক্তিটি সাধারণত সহজ, যার বেশিরভাগই পরিসংখ্যানগত নীতিগুলির উপর ভিত্তি করে। উদাহরণস্বরূপ, আমরা বিভিন্ন প্রযুক্তিগত সূচকগুলির সাথে পরিচিতঃ এমএ, এসএমএ, ইএমএ, এমএসিডি, কেডিজে, আরএসআই, বিওএলএল, ডাব্লুএন্ডআর, ডিএমআই, এটিআর, এসএআর, বিআইএএস, ওবিভি ইত্যাদি।

বাজারে কিছু ক্লাসিকাল ট্রেডিং মডেলও রয়েছে, যা রেফারেন্স এবং উন্নত করার জন্যও ব্যবহার করা যেতে পারে, যার মধ্যে রয়েছেঃ একাধিক চলমান গড় সংমিশ্রণ, ডুয়াল থ্রাস্ট, আর-ব্রেকার, টার্টল ট্রেডিং পদ্ধতি, গ্রিড ট্রেডিং পদ্ধতি ইত্যাদি।

এগুলি সবই ঐতিহ্যগত প্রযুক্তিগত বিশ্লেষণের উপর ভিত্তি করে ট্রেডিং কৌশল। প্রক্রিয়াটি হল ঐতিহাসিক তথ্য এবং সঠিক ট্রেডিং ধারণাগুলি অনুসারে সম্ভাব্যতা সুবিধা সহ কারণ বা ট্রেডিং শর্তগুলি বের করা এবং অনুমান করা যে ভবিষ্যতে বাজারে এখনও এই জাতীয় আইন থাকবে। অবশেষে, ট্রেডিং কৌশলটি কোড এবং সম্পূর্ণ স্বয়ংক্রিয় ট্রেডিং দ্বারা উপলব্ধি করা হয়। খোলা অবস্থান, লাভ বন্ধ করুন, ক্ষতি বন্ধ করুন, অবস্থান বৃদ্ধি করুন, অবস্থান হ্রাস করুন ইত্যাদি, যা সাধারণত ম্যানুয়াল হস্তক্ষেপের প্রয়োজন হয় না। আসলে, এটি মূল্য সময় সিরিজের ইতিবাচক অটোকরেলেশন সহগ ব্যবহার করে বিজয়ীদের কেনার কৌশল।

সিটিএ কৌশলটির সবচেয়ে বড় সুবিধা হল যে বর্তমান বাজারটি বাড়ছে বা কমছে কিনা তা নির্বিশেষে, এটি পরম রিটার্ন অর্জন করতে পারে, বিশেষত যখন বাজারটি দ্রুত পরিবর্তিত হচ্ছে, বা বাজারের প্রবণতা স্পষ্টভাবে মসৃণ, কৌশলটির সুবিধা সুস্পষ্ট, সংক্ষেপে, যদি কোনও প্রবণতা থাকে তবে লাভ হয়। তবে, যদি বাজারটি অস্থির অবস্থায় থাকে বা প্রবণতা সুস্পষ্ট না হয় তবে কৌশলটি একটি উচ্চ বিন্দুতে কিনতে পারে এবং একটি নিম্ন বিন্দুতে বিক্রি করতে পারে এবং পিছনে এবং পিছনে ক্ষতি বন্ধ করতে পারে।

১.৩ ফিউচার সিটিএ কৌশল লাভ নীতি

ফিউচার সিটিএ কৌশলটি মূলত নিম্নলিখিত পয়েন্টগুলির কারণে লাভজনকঃ

-

- দামের প্রবণতায় প্রতিফলনশীলতা রয়েছে, যা সর্বদা প্রবণতার পথে অব্যাহত থাকে। যখন বিনিয়োগকারীরা লক্ষ্য করে যে দাম বাড়ছে, তারা প্রবণতা অনুসরণ করবে এবং কিনবে, যার ফলে দাম আরও বাড়বে। দাম হ্রাসের ক্ষেত্রেও এটি সত্য। কারণ বিনিয়োগকারীরা আরও অযৌক্তিক, কখনও কখনও আমরা দেখতে পারি যে দাম অস্বাভাবিকভাবে বৃদ্ধি পায় এবং অস্বাভাবিকভাবে পড়ে।

-

- প্রতিটি বিনিয়োগকারীর মুনাফা থেকে ক্ষতির অনুপাতের জন্য একটি অসামঞ্জস্যপূর্ণ সহনশীলতা এবং ঝুঁকির জন্য একটি ভিন্ন সহনশীলতা রয়েছে। বেশিরভাগ খুচরা বিনিয়োগকারীদের জন্য, তারা আরও রক্ষণশীল হোমিওপ্যাথিক ট্রেডিং পদ্ধতি বেছে নেওয়ার প্রবণতা রাখে এবং বাজারটি প্রবণতার প্রতি আরও ঝুঁকিপূর্ণ।

-

- লেনদেনের মাধ্যমে মূল্যের গঠন নির্ধারিত হয়। এটা সত্য যে লেনদেন মানুষের দ্বারা চালিত হয়, কিন্তু মানুষের প্রকৃতি পরিবর্তন করা কঠিন। এই কারণেই স্থির প্যাটার্ন পুনরাবৃত্তি হবে। কৌশলটি ঐতিহাসিক তথ্য ব্যাকটেস্টিংয়ে কার্যকর, যা ইঙ্গিত দেয় যে এটি ভবিষ্যতেও কার্যকর হতে পারে।

ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং

যেহেতু ট্রেন্ড ট্র্যাকিং কৌশলটি আয়ের দিক থেকে অস্থিতিশীল, তাই অনেক বিনিয়োগ প্রতিষ্ঠান একটি পোর্টফোলিও তৈরির জন্য একাধিক জাত এবং কৌশল ব্যবহার করবে, যা একটি নির্দিষ্ট পরিমাণ বিপরীত কৌশল দিয়েও কনফিগার করা হবে। বিপরীত কৌশলটি দামের সময় সিরিজে নেতিবাচক সহগ সহ একটি অটোকরলেশন, অর্থাৎ উচ্চ বিক্রয় এবং কম গ্রহণ।

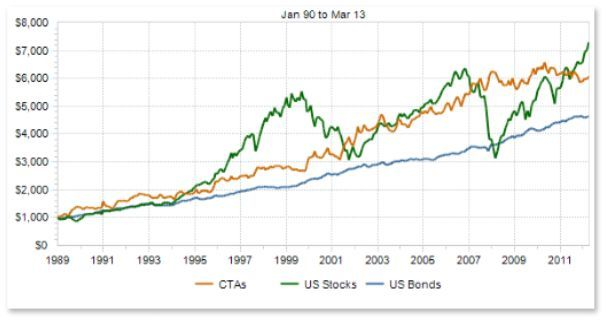

সিটিএ এবং ঐতিহ্যবাহী সম্পদগুলির মধ্যে সম্পর্ক

আসুন উপরের চার্টটি দেখুন। তাত্ত্বিকভাবে, বিভিন্ন স্টাইল বা তুলনামূলকভাবে কম সম্পর্কযুক্ত বিভিন্ন কৌশলগুলি বাজারের দামের বিভিন্ন পরিবর্তনের মুখোমুখি হয়ে কখনও কখনও একই এবং কখনও কখনও একই সময়ে বিভিন্ন ট্রেডিং সংকেত দেবে। একাধিক রিটার্ন কার্ভ একে অপরের সাথে ওভারল্যাপ হওয়ার কারণে, সামগ্রিক রিটার্ন পরিপূরক হয় এবং রিটার্ন কার্ভটি আরও সমতল হয়ে যায়, যার ফলে রিটার্নের অস্থিরতা হ্রাস পায়।

উপরের দৃষ্টিকোণ থেকে, এটি সিদ্ধান্ত নেওয়া যেতে পারে যে একটি মাস্টার কৌশল বিকাশের চেয়ে একাধিক মাঝারি উপ-কৌশল বিকাশ করা ভাল। এই কৌশলগুলি কীভাবে নিয়ন্ত্রণ করবেন? এখানে আমরা মেশিন লার্নিংয়ের এলোমেলো বন অ্যালগরিদম থেকে শিখতে পারি। এলোমেলো বন একটি স্বাধীন অ্যালগরিদম নয়, এটি একাধিক সিদ্ধান্ত গাছ ধারণকারী একটি সিদ্ধান্ত ফ্রেমওয়ার্ক। এটি সিদ্ধান্ত গাছের উপ-কৌশলের উপরে প্যারেন্ট কৌশলটির সমতুল্য। সাব-কৌশল ক্লাস্টারটি প্যারেন্ট কৌশলটির মাধ্যমে সংগঠিত এবং নিয়ন্ত্রিত হয়।

পরবর্তী, আমাদের একটি মূল কৌশল ডিজাইন করতে হবে। আমরা কমোডিটি ফিউচার ফরেক্স ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেডিং ট্রেড

প্রতিটি জাতকে মাল্টি-প্যারামিটার কৌশলগুলির সাথেও কনফিগার করা যেতে পারে এবং এটি ব্যাকটেস্টে ভাল পারফরম্যান্স সহ প্যারামিটার সংমিশ্রণটি নির্বাচন করতে পারে। যখন বাজারের প্রবণতা সুস্পষ্ট হয়, তখন মাল্টি-প্যারামিটার কৌশলগুলি সাধারণত ধারাবাহিকভাবে সম্পাদন করবে, যা অবস্থান যুক্ত করার সমতুল্য; যখন বাজারটি অস্থির অবস্থায় থাকে, তখন একাধিক সেট প্যারামিটার কৌশলগুলির কার্যকারিতা সাধারণত অসঙ্গতিপূর্ণ হবে, যাতে তারা যথাক্রমে দীর্ঘ বা সংক্ষিপ্ত হয়ে ঝুঁকিগুলি হেজ করতে পারে, যা অবস্থান হ্রাসের সমতুল্য। এটি পোর্টফোলিটির সর্বাধিক ব্যাকটেস্ট হারকে আরও হ্রাস করতে পারে, যখন সামগ্রিক রিটার্নের হার অপরিবর্তিত থাকে।

2. ক্লাসিকাল ফিউচার সিটিএ কৌশল উদাহরণ

নিউটন একবার বলেছিলেন: আমি যদি অন্যদের চেয়ে বেশি দূর দেখতে পারি, তা হল আমি বিশালদের কাঁধে দাঁড়িয়ে আছি।

বাজারে প্রকাশ্যে উপলব্ধ সিটিএ কৌশলগুলির মধ্যে এসএমএ কৌশল, বলিংজার ব্যান্ড কৌশল, টর্টল ট্রেডিং নিয়ম, গতি কৌশল, সালিশ কৌশল ইত্যাদি অন্তর্ভুক্ত রয়েছে। পরিমাণগত ট্রেডিং কৌশলগুলির একটি বৈশিষ্ট্য রয়েছে, অর্থাৎ তারা একবার প্রকাশ্যে প্রকাশিত হলে তারা ধীরে ধীরে ব্যর্থ হবে। তবে এটি আমাদের এই কৌশলগুলি থেকে শিখতে এবং তাদের মূল থেকে শিখতে প্রভাবিত করে না, যাতে আমরা দৈত্যদের কাঁধে সমস্যাগুলি সমাধান করতে পারি।

২.১ ফিউচার ফান্ডামেন্টালের বিশ্লেষণ (ভান্ডার, বেস ডিফারেনশিয়াল, মূল্য)

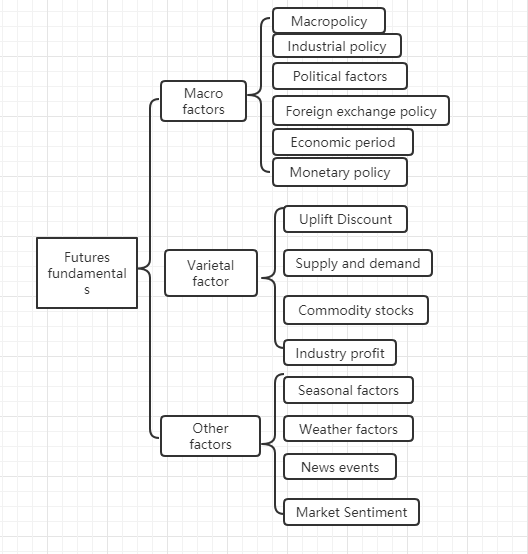

মৌলিক বিশ্লেষণে স্বল্পমেয়াদী মূল্য প্রবণতা সম্পর্কে চিন্তা করার দরকার নেই। এটি বিশ্বাস করা হয় যে মূল্যটি শেষ পর্যন্ত দামের মধ্যে প্রতিফলিত হবে। এটি আরও দামের পিছনে থাকা কারণগুলি বিশ্লেষণ করার বিষয়ে এটি নির্ধারণ করে যে বৈচিত্র্যটি কতটা মূল্যবান। সাধারণত, শীর্ষ-নীচে বিশ্লেষণ পদ্ধতি গৃহীত হয়ঃ ম্যাক্রো কারণগুলি থেকে, বৈচিত্র্য কারণগুলি এবং অন্যান্য কারণগুলি।

উপরের চার্ট থেকে আমরা দেখতে পাচ্ছি যে পণ্যের দামকে প্রভাবিত করে এমন অনেকগুলি কারণ রয়েছে এবং এই তথ্যগুলি ক্রমাগত পরিবর্তিত হচ্ছে। পৃথক খুচরা বিনিয়োগকারীদের এই বিশাল তথ্যগুলি পাওয়ার ক্ষমতা ছাড়িয়ে গেছে, অবজেক্টিভ বিশ্লেষণকে বাদ দিয়ে।

প্রকৃতপক্ষে, কমোডিটি ফিউচারগুলির মৌলিক বিশ্লেষণটি সমস্ত কারণ বিশ্লেষণ করার জন্য নয়। জটিল তথ্য থেকে নিয়মগুলি বের করার জন্য আমাদের কেবল মৌলিক বিশ্লেষণের মূল উপাদানগুলি বুঝতে হবে।

ম্যাক্রো ফ্যাক্টর

ম্যাক্রো-অর্থনৈতিক তথ্য জটিল এবং পরিবর্তনশীল। প্রতিদিন, প্রতিটি মুহুর্তে, জাতীয় রাজনীতি, কেন্দ্রীয় ব্যাংক, বিনিয়োগ ব্যাংক, সরকারী এবং অনানুষ্ঠানিক থেকে অনেক অর্থনৈতিক তথ্য প্রকাশিত হয়। রাজনৈতিক এবং অর্থনৈতিক সঙ্কটের পাশাপাশি, ম্যাক্রো-বিশ্লেষণ চ্যাট করার জন্য একটি ভাল উপাদান, তবে ব্যবহারিক নয়। মার্কিন যুক্তরাষ্ট্রের বিখ্যাত তহবিল পরিচালনার বিশেষজ্ঞ পিটার লিনচ একবার বলেছিলেনঃ

বৈচিত্র্য কারণ

মৌলিক বিশ্লেষণে, বৈচিত্র্য বিশ্লেষণ মূলত প্রিমিয়াম এবং ছাড়, সরবরাহ এবং চাহিদা সম্পর্ক, পণ্যের জায়, শিল্প মুনাফা ইত্যাদি বিশ্লেষণ করা। বলা যেতে পারে যে পণ্যের ফিউচারগুলির বৈচিত্র্য ফ্যাক্টর বিশ্লেষণ আয়ত্ত করা বেশিরভাগ বাজারের প্রবণতা বিচার করতে পারে।

যে বন্ধুরা ফিউচার করেছে তারা জানে, দেশীয় পণ্যের ফিউচারগুলিকে কেবল শিল্প পণ্য এবং কৃষি পণ্যগুলিতে বিভক্ত করা যেতে পারে। শিল্প পণ্য এবং কৃষি পণ্যগুলির বিশ্লেষণ পদ্ধতিগুলি আলাদা। আমরা সরবরাহ এবং চাহিদার দুটি দিক নিয়ে বিশদ করব। শিল্প পণ্যগুলিতে সরবরাহ তুলনামূলকভাবে স্থিতিশীল। যদি না কোনও বড় প্রযুক্তিগত অগ্রগতি না হয় তবে উত্পাদন ক্ষমতা স্বল্প সময়ের মধ্যে উল্লেখযোগ্যভাবে পরিবর্তিত হওয়ার সম্ভাবনা কম। অতএব, শিল্প পণ্যের দামকে প্রভাবিত করে এমন প্রধান কারণ হ'ল চাহিদা। কৃষি পণ্যের চাহিদা তুলনামূলকভাবে স্থিতিশীল। দীর্ঘমেয়াদে কৃষি পণ্যের চাহিদা পরিবর্তিত হয় তবে স্বল্পমেয়াদে কৃষি পণ্যের চাহিদা স্থিতিশীল থাকে, তাই কৃষি পণ্যের দামকে প্রভাবিত করে এমন প্রধান কারণ সরবরাহ।

সুতরাং, অর্থনীতির আইন অনুসারে, এটি সরবরাহ এবং চাহিদার মধ্যে সম্পর্ক যা পণ্যের দামকে চূড়ান্তভাবে নির্ধারণ করে। তত্ত্বগতভাবে, যতক্ষণ সরবরাহ এবং চাহিদার ডেটা পাওয়া যায়, ততক্ষণ পণ্যের ভবিষ্যতের দাম নির্ধারণ করা যায়। শিল্প পণ্যগুলির জন্য, সরবরাহের ডেটা পাওয়া সহজ, তবে চাহিদার ডেটা পাওয়া কঠিন। কৃষি পণ্যগুলির জন্য, চাহিদা ডেটা পাওয়া সহজ, এবং সরবরাহের ডেটা পাওয়া কঠিন।

প্রকৃতপক্ষে, আমরা আরও বিয়োগ করতে পারি। অর্থনৈতিক বাজারে সরবরাহ এবং চাহিদার পারস্পরিক ফলাফল হ'ল ইনভেন্টরি। আমরা ইনভেন্টরি ডেটার মাধ্যমে বাজারের সরবরাহ এবং চাহিদার মধ্যে সম্পর্কের শক্তি বিচার করতে পারি। যদি কোনও পণ্যের ইনভেন্টরি খুব বেশি হয় তবে এর অর্থ হ'ল বাজারের সরবরাহ চাহিদার চেয়ে বেশি এবং বাহ্যিক পরিস্থিতি অপরিবর্তিত থাকলে পণ্যের দাম হ্রাস পাবে। যদি কোনও পণ্যের ইনভেন্টরি খুব কম হয় তবে এর অর্থ হ'ল বাজারের চাহিদা সরবরাহের চেয়ে বেশি এবং বাহ্যিক পরিস্থিতি অপরিবর্তিত থাকলে পণ্যের দাম বাড়বে।

পণ্যের ইনভেন্টরি বিশ্লেষণের পাশাপাশি, আমাদের স্পট মার্কেট এবং ফিউচার মার্কেটের মধ্যে মূল্য পার্থক্যও বিশ্লেষণ করতে হবে, যাকে বেস পার্থক্যও বলা হয়। যদি ফিউচারের দাম স্পট মূল্যের চেয়ে বেশি হয় তবে আমরা এটিকে ফিউচার প্রিমিয়াম বলি; যদি ফিউচারের দাম স্পট মূল্যের চেয়ে কম হয় তবে আমরা এটিকে ফিউচার ডিসকাউন্ট বলি। ফিউচার ডেলিভারি সিস্টেম অনুসারে, ফিউচার ডেলিভারি তারিখে ফিউচার দাম স্পট দামের সমান হওয়া উচিত।

প্রিমিয়াম বা ছাড় নির্বিশেষে, ফিউচার ডেলিভারি সিস্টেমের সীমাবদ্ধতার কারণে, ডেলিভারি তারিখের ফিউচার দাম তত্ত্বগতভাবে স্পট দামের সমান হওয়া উচিত। ডেলিভারি তারিখের কাছাকাছি আসার সাথে সাথে স্পট মূল্য এবং ফিউচার মূল্য উভয়ই ধারাবাহিক হতে থাকে। একটি হ'ল স্পটে ফিউচারগুলির প্রত্যাবর্তন এবং অন্যটি হ'ল স্পট ফিউচারগুলিতে প্রত্যাবর্তন।

উপরের নীতি অনুসারে, আমরা একই সময়ে ভবিষ্যতের ফিউচার মূল্য নির্ধারণের জন্য ইনভেন্টরি এবং বেস পার্থক্য ব্যবহার করতে পারি। যদি কোনও পণ্যের ইনভেন্টরি কম হয় এবং যদি ফিউচার মূল্য স্পট মূল্যের তুলনায় অনেক কম হয় তবে আমরা বিচার করতে পারি যে স্পট বাজারের চাহিদা সরবরাহের চেয়ে বেশি এবং ভবিষ্যতে স্পট দাম বাড়ার সম্ভাবনা বেশি; এছাড়াও ফিউচার ডেলিভারি সিস্টেমের কারণে, ডেলিভারি তারিখের কাছাকাছি হওয়ার সাথে সাথে ফিউচার দাম বাড়বে এবং এটি স্পট দামের সমান হবে। ভবিষ্যতে ফিউচার দাম বাড়ার সম্ভাবনা বেশি।

অবশেষে, আমরা স্টক এবং বেস পার্থক্যের মাধ্যমে ভবিষ্যতের দামের সম্ভাব্য দিক বিচার করি, তবে কেনা বেচা করার সঠিক পয়েন্ট নেই, তাই প্রবেশ এবং প্রস্থান করার একটি পরিষ্কার সংকেত দেওয়ার জন্য আমাদের প্রযুক্তিগত বিশ্লেষণের সাথে সহযোগিতা করতে হবে। পুরো মৌলিক বিশ্লেষণের কাঠামোটি হ'লঃ কম স্টক + গভীর ছাড় + প্রযুক্তিগত বিশ্লেষণ দীর্ঘ অবস্থান সংকেত = দীর্ঘ যান; উচ্চ স্টক + উল্লেখযোগ্য প্রিমিয়াম + প্রযুক্তিগত বিশ্লেষণ শর্ট অবস্থান সংকেত = শর্ট যান।

২.২ কচ্ছপ ব্যবসায়ের নিয়মাবলী

যখন ট্রেডিং কৌশলগুলির কথা আসে, তখন আমাদের প্রতিনিধিত্বমূলক কচ্ছপ ট্রেডিং নিয়ম সম্পর্কে কথা বলতে হবে। কচ্ছপ ট্রেডিং নিয়মটি ট্রেডিংয়ের ইতিহাসে সবচেয়ে বিখ্যাত পরীক্ষা থেকে আসে। রিচার্ড ডেনিস, একটি পণ্য কল্পকৌশল, জানতে চান যে মহান ব্যবসায়ীরা জন্মগ্রহণ করেন বা প্রশিক্ষিত হন। এই উদ্দেশ্যে, 1983 সালে, তিনি 13 জনকে নিয়োগ করেন এবং তাদের ফিউচার ট্রেডিংয়ের মৌলিক ধারণাগুলি, পাশাপাশি তার নিজস্ব ট্রেডিং পদ্ধতি এবং নীতিগুলি শিখিয়েছিলেন। এই শিক্ষার্থীদের

পরবর্তী চার বছরে, টার্টলস 80% এর একটি গড় বার্ষিক যৌগিক সুদ অর্জন করে। ডেনিস প্রমাণ করেছিলেন যে একটি সহজ সিস্টেম এবং নিয়মের সাহায্যে, সামান্য বা কোনও ট্রেডিংয়ের অভিজ্ঞতা নেই এমন লোকেরা দুর্দান্ত ব্যবসায়ী হতে পারে। তবে কিছু টার্টলস মুনাফার জন্য ওয়েবসাইটে টার্টল ট্রেডিংয়ের নিয়ম বিক্রি করে। এই আচরণ রোধ করার জন্য, দুটি মূল টার্টলস, কার্টিস ফার্থ এবং আর্থার ম্যাডক, ওয়েবসাইটে টার্টল ট্রেডিংয়ের নিয়মগুলি বিনামূল্যে জনসাধারণের জন্য উপলব্ধ করার সিদ্ধান্ত নিয়েছে।

সত্য প্রকাশের পরে, লোকেরা আবিষ্কার করেছিল যে টার্টল ট্রেডিং নিয়মগুলি অনুকূলিত ডনচিয়ান চ্যানেল গ্রহণ করেছে এবং অবস্থান পরিচালনার জন্য এটিআর সূচকগুলি ব্যবহার করেছে। কয়েক দশক ধরে historicalতিহাসিক পরীক্ষার পরে, এটি সাধারণ খুচরা বিনিয়োগকারীদের লাভ অর্জনের জন্য একটি সহজ ট্রেডিং পদ্ধতিতে পরিণত হয়েছে। এটি এখনও কিছু জাতের মধ্যে আজ কাজ করে।

কচ্ছপের মূল নীতি

- সুবিধাগুলি আয়ত্ত করাঃ ইতিবাচক প্রত্যাশার সাথে একটি ট্রেডিং কৌশল সন্ধান করুন, কারণ দীর্ঘমেয়াদে, এটি ইতিবাচক রিটার্ন তৈরি করতে পারে।

- ঝুঁকি পরিচালনা করুন: ঝুঁকি নিয়ন্ত্রণ করুন এবং আপনার অবস্থান ধরে রাখুন, অন্যথায় আপনি লাভের জন্য একদিন অপেক্ষা করতে পারবেন না।

- অধ্যবসায়: আপনার কৌশলকে অবিচলভাবে বাস্তবায়ন করলেই আপনি সত্যিকার অর্থে সুসংহত ফলাফল অর্জন করতে পারবেন।

- সহজ এবং স্পষ্টঃ দীর্ঘমেয়াদে, সহজ সিস্টেমগুলি জটিল সিস্টেমের চেয়ে বেশি প্রাণবন্ত।

এখন দেখা যাক টার্টল ট্রেডিং এর নিয়ম কি বলে।

- বাজার - কি কিনতে এবং বিক্রি, মূলত কোন বাজারে বাণিজ্য করতে। টর্টলস ফিউচার ব্যবসায়ী। তারা শুধুমাত্র বড় ট্রেডিং ভলিউম এবং উচ্চ তরলতা সঙ্গে বাজার চয়ন। কারণ নিষ্ক্রিয় ট্রেডিং সঙ্গে বাজার নির্বাচন প্রবেশ এবং প্রস্থান অতিরিক্ত স্লিপ বৃদ্ধি হবে, এবং প্রবণতা অনেক সুযোগ মিস হবে।

- অবস্থান আকার - কত কিনতে বা বিক্রি করতে হয় পুরো কৌশল একটি খুব গুরুত্বপূর্ণ অংশ, যা সাধারণত উপেক্ষা করা হয় বা অধিকাংশ মানুষ দ্বারা ভুলভাবে চিকিত্সা। টার্টল ট্রেডিং নিয়ম গ্রহণ ATR, অর্থাৎ, গড় বাস্তব অস্থিরতা সূচক, খোলা অবস্থান গণনা করতে, অবস্থান সংকেত বৃদ্ধি এবং স্টপ লস সংকেত। এটি একটি খুব উদ্ভাবনী নকশা। মূল উদ্দেশ্য বাজারের পরম অস্থিরতা মাধ্যমে অবস্থান আকার সামঞ্জস্য করা হয়। যখন বাজার অস্থিরতা শক্তিশালী, অবস্থান কমাতে, এবং যখন বাজার অস্থিরতা দুর্বল, অবস্থান বৃদ্ধি। এটি প্রথম একটি ইউনিট যার সূত্র সংজ্ঞায়িত করেঃ (মোট সম্পদ * 1%) / ATR। প্রাথমিক অবস্থান 1 ইউনিট। এমনকি যদি সেই দিন বিভিন্নতা হ্রাস ATR স্তর পৌঁছায়, যে দিন ক্ষতি মোট সম্পদ 1% মধ্যে নিয়ন্ত্রিত করা যেতে পারে। যদি ইউনিট মূল্য 0.5 দ্বারা বৃদ্ধি পায়, অবস্থান তাদের দীর্ঘ অবস্থান 1 ইউনিট বৃদ্ধি হবে, 4 ইউনিট পর্যন্ত।

- মার্কেট এন্ট্রি - Turtle

এর মার্কেট এন্ট্রি ডনচিয়ান চ্যানেলে ভিত্তি করে। যখন দাম প্রথম ২০ বা ৫৫ কে লাইনের সর্বোচ্চ দামের উপরে উঠে যায়, তখন এটি লম্বা হওয়ার জন্য বাজারে প্রবেশ করবে। যখন দাম প্রথম ২০ বা ৫৫ কে লাইনের সর্বনিম্ন দামের নীচে পড়ে, তখন এটি শর্ট হওয়ার জন্য বাজারে প্রবেশ করবে। যখন সংকেত উপস্থিত হয়, বন্ধ বা পরবর্তী কে-লাইনের জন্য অপেক্ষা না করে ট্রেডিংয়ের জন্য বাজারে প্রবেশ করুন। - স্টপ লস - দীর্ঘমেয়াদে, ক্ষতি বন্ধ না করা লেনদেনগুলি সফল হবে না, তবে বেশিরভাগ ব্যবসায়ীরা ক্ষতির অবস্থান ধরে রেখেছেন এবং বাজারটি ঘুরে দাঁড়াবে বলে আশা করে ঝুঁকি নেওয়ার চেষ্টা করছেন। টর্টল নিয়মগুলি কঠোরভাবে ক্ষতির অবস্থান থেকে প্রত্যাহারের সময় নির্ধারণ করে। আপনি যদি লং পজিশন অর্ডার ধরে থাকেন এবং দাম 2 ইউনিট কমে যায় তবে লং পজিশনটি স্টপ লসের সাথে বন্ধ হয়ে যায়। আপনি যদি শর্ট পজিশন অর্ডার ধরে থাকেন এবং দাম 2 ইউনিট বৃদ্ধি পায় তবে শর্ট পজিশনটি স্টপ লসের সাথে বন্ধ হয়ে যাবে।

- স্টপ মুনাফা - টার্টল নিয়মাবলী অনুসারে, স্টপ মুনাফার অর্থ অনেক ভাসমান মুনাফা হারাতে হয়, যা অনেক ব্যবসায়ীর জন্যও একটি অগ্রহণযোগ্য অংশ। আপনি যদি বর্তমানে লং পজিশন অর্ডার রাখেন এবং দাম দশ দিনের ডনচিয়ান চ্যানেলের ট্র্যাকের নীচে পড়ে, তবে সমস্ত লং অর্ডার বন্ধ করুন; যদি বর্তমান শর্ট পজিশন অর্ডার রাখা হয় এবং দাম দশ দিনের ডনচিয়ান চ্যানেলের ট্র্যাকের উপরে উঠে যায়, তবে সমস্ত শর্ট পজিশন বন্ধ করুন।

সুতরাং আমরা দেখতে পাচ্ছি যে যদিও Turtle ট্রেডিং নিয়মগুলি খুব সহজ দেখাচ্ছে, আসলে এটি ট্রেডিং সিস্টেমের প্রোটোটাইপের একটি বাস্তব ধারণা গঠন করেছে। এটি একটি সম্পূর্ণ ট্রেডিং সিস্টেমের সমস্ত দিককে কভার করে, ট্রেডারদের জন্য স্বতন্ত্র কল্পনাশীল সিদ্ধান্ত নেওয়ার কোনও জায়গা ছেড়ে দেয় না, যা কেবল সিস্টেমের প্রোগ্রামযুক্ত অপারেশনের সুবিধাগুলি খেলতে দেয়, যার মধ্যে রয়েছেঃ প্রবেশ এবং প্রস্থান নিয়ম, তহবিল পরিচালনা এবং ঝুঁকি নিয়ন্ত্রণ ইত্যাদি।

কচ্ছপ ট্রেডিং পদ্ধতির সবচেয়ে বড় সুবিধা হ'ল এটি আমাদের কার্যকর ট্রেডিং পদ্ধতির একটি সেট প্রতিষ্ঠায় সহায়তা করে। এটি ব্যাচ খোলার, গতিশীল স্টপ লাভ এবং স্টপ লস এবং বাজারের প্রবণতা অনুসরণকারী কৌশল, বিশেষত এটিআর মানের ব্যবহার এবং অবস্থান পরিচালনার ধারণা, যা শিখার পক্ষে খুব মূল্যবান। অবশ্যই, এটির প্রবণতা ট্র্যাকিং কৌশল, অর্থাৎ ফ্লোটিং মুনাফা এবং পুনরুদ্ধারের সাথে একটি সাধারণ সমস্যা রয়েছে। সম্ভবত বিজয়ীদের কেনার থেকে প্রাপ্ত সমস্ত ফ্লোটিং মুনাফা তীব্র পতনের পরবর্তী তরঙ্গের কারণে নেওয়া হবে। এটি সাধারণ প্রবণতায় খুব শক্তিশালী, এবং অস্থির বাজারে প্রত্যাশিত হিসাবে ভাল নয়।

৩. ভবিষ্যতের সিটিএ কৌশল বাস্তবে বিকাশ করুন

৩.১ মাইল্যাঙ্গুয়েজের উপর ভিত্তি করে সিটিএ ট্রেন্ড কৌশল বিকাশ

গত শতাব্দীর শেষের দিকে, মার্কিন যুক্তরাষ্ট্রে আর্থিক বিনিয়োগের ক্ষেত্রে একটি খুব আশ্চর্যজনক ট্রেডিং পদ্ধতি প্রচলিত হতে শুরু করে। হাজার হাজার লোকের অনুশীলনের পরে, লোকেরা আবিষ্কার করেছে যে এই পদ্ধতিটির কার্যকারিতা এবং দুর্দান্ত ব্যবহারিক মূল্য রয়েছে। একই সাথে, এটি অনেক বিনিয়োগ বিশেষজ্ঞ এবং পেশাদার ব্যবসায়ীরা স্বীকৃতি পেয়েছে। এখন পর্যন্ত, এটি প্রায় সমস্ত আর্থিক বিনিয়োগ ক্ষেত্রে নিখুঁতভাবে প্রয়োগ করা যেতে পারে, এটি বৈদেশিক মুদ্রা, স্বর্ণ, স্টক, ফিউচার, অপরিশোধিত তেল বা সূচক এবং বন্ড, যা বিশৃঙ্খলা অপারেশন পদ্ধতি।

বিশৃঙ্খলা শব্দটি মূলত মহাবিশ্বের বিশৃঙ্খল অবস্থা বর্ণনা করে। এর ধারণাটি হ'ল ফলাফলটি অনিবার্য, তবে যেহেতু বিদ্যমান জ্ঞান ফলাফলটি গণনা করতে পারে না, কারণ গণনা নিজেই ফলাফলটিও পরিবর্তন করছে, সর্বোচ্চ বা সর্বনিম্ন ফলাফল অবশেষে উপস্থিত হতে পারে, তবে কোনও অনিবার্য ফলাফল নেই। এটি ট্রেডিং মার্কেটের সাথে খুব অনুরূপ। অংশগ্রহণকারীরা যখন বাজারটি বিশ্লেষণ করে এবং কিনে এবং বিক্রি করে তখন বাজারটিও পরিবর্তন করে। বাজারে চিরস্থায়ী পরিবর্তনশীলতা রয়েছে। যখন অংশগ্রহণকারীরা বাজারের নতুন রূপটি বুঝতে পারে, তখন বাজারটিও বুঝতে পারে যে এটি অংশগ্রহণকারীদের দ্বারা স্বীকৃত, তাই পরিবর্তন ঘটে। এবং এটি অংশগ্রহণকারীদের অজানা দিকের দিকে পরিবর্তিত হতে থাকে। এটির পক্ষে অংশগ্রহণকারীদের পরিবর্তনের নিয়মগুলি ধরতে বাধা দেওয়ার জন্য যথেষ্ট জ্ঞান রয়েছে, অর্থাৎ বাজারটি স্থিতিশীল নয় এবং বাজারের অতীতের বোঝা ভবিষ্যতের প্রতিনিধিত্ব করতে পারে না।

বিশৃঙ্খলা অপারেশন পদ্ধতি হ'ল বিল উইলিয়ামস দ্বারা উদ্ভাবিত বিনিয়োগের ধারণা, ট্রেডিং কৌশল এবং প্রবেশ এবং প্রস্থান সংকেতগুলির একটি সম্পূর্ণ সেট। বর্তমানে, বিশ্বের অনেক বিনিয়োগকারী বাজার লেনদেনে অংশ নিতে বিশৃঙ্খলা অপারেশন গ্রহণ করে। যেহেতু চীনের আর্থিক বাজারের বিকাশ পিছিয়ে রয়েছে এবং বিশৃঙ্খলা তত্ত্বও একটি অপেক্ষাকৃত নতুন ধারণা, তাই চীনে বিশৃঙ্খলা অপারেশন পদ্ধতি অধ্যয়নকারী খুব কম লোক রয়েছে। যেহেতু বিশৃঙ্খলা অপারেশন পদ্ধতি একটি উচ্চ সার্বজনীনতার সাথে একটি ট্রেডিং কৌশল এবং স্টক, বন্ড, ফিউচারস, বৈদেশিক মুদ্রা এবং ডিজিটাল মুদ্রা সহ প্রায় সমস্ত আর্থিক বিনিয়োগ ক্ষেত্রে প্রয়োগ করা যেতে পারে, এই কোর্সটি আপনার বিনিয়োগের আগ্রহ এবং আয় উন্নত করার জন্য একটি সরলীকৃত সংস্করণ ব্যবহার করে।

নাম অনুসারে, বিশৃঙ্খলা অপারেশন পদ্ধতির তাত্ত্বিক ভিত্তি হ'ল বিশৃঙ্খলা তত্ত্ব, যা আবহাওয়াবিদ এডওয়ার্ড লরেঞ্জ দ্বারা প্রস্তাবিত হয়েছিল। এটি 20 শতকের শেষের দিকে অন্যতম বৃহত্তম বৈজ্ঞানিক আবিষ্কার ছিল। তিনি বিখ্যাত

পুরো বিশৃঙ্খলা অপারেশন পদ্ধতি পাঁচটি প্রধান মাত্রা (প্রযুক্তিগত সূচক) গঠিতঃ

-

কুমির

-

ফ্র্যাক্টাল

-

গতি

-

ত্বরণ

-

ব্যালেন্স লাইন

আসুন উপরের চার্টটি দেখুন। কুমিরটি ফ্র্যাক্টাল জ্যামিতি এবং অ-রৈখিক গতিবিদ্যা ব্যবহার করে ভারসাম্য রেখাগুলির একটি সেট। এর সারমর্ম হ'ল এক্সপোনেন্সিয়াল ওয়েটেড মুভিং গড় প্রসারিত করা, যা একটি ধরণের গড় রেখা, তবে এর গণনার পদ্ধতিটি সাধারণ গড় রেখার চেয়ে কিছুটা জটিল। এরপরে, আসুন দেখুন কিভাবে মাইল্যাঙ্গুয়েজে কুমিরকে সংজ্ঞায়িত করা যায়ঃ

// Parameters

N1:=11;

N2:=21;

// Defining the price median

N3:=N1+N2;

N4:=N2+N3;

HL:=(H+L)/2;

// Alligator

Y^^SMA(REF(HL,N3),N4,1);

R:=SMA(REF(HL,N2),N3,1);

G:=SMA(REF(HL,N1),N2,1);

প্রথমত, আমরা 2 টি বাহ্যিক পরামিতি এন 1 এবং এন 2 সংজ্ঞায়িত করি, এবং তারপরে বাহ্যিক পরামিতি অনুসারে সর্বোচ্চ মূল্য এবং সর্বনিম্ন মূল্যের গড় এইচএল গণনা করি, এবং তারপরে বিভিন্ন পরামিতি সহ গড় এইচএল গণনা করি। দাঁতের জন্য, এটি মধ্যরেখার মাঝারি সময়ের গড় এবং চোয়ালটি মধ্যরেখার বড় সময়ের গড়। এই কৌশলটিতে, আমরা চোয়ালটি ব্যবহার করি।

বিশৃঙ্খলা অপারেশন পদ্ধতিতে, একটি ফ্র্যাক্টাল ধারণা প্রাণবন্তভাবে সংজ্ঞায়িত করা হয়। আমরা একটি তুলনা করতে পারিঃ হাতের তালু খুলুন, আঙ্গুলগুলি উপরের দিকে মুখ করে, মাঝের আঙুলটি উপরের ফ্র্যাক্টাল, বাম ছোট আঙুল এবং রিং আঙুল, এবং যথাক্রমে ডান সূচক আঙুল এবং আঙুল, রেকর্ড উচ্চতা ছাড়াই কে-লাইন উপস্থাপন করে। একটি মৌলিক ফ্র্যাক্টাল এই পাঁচটি কে-লাইন নিয়ে গঠিত। তারপরে আপনি নিম্নলিখিত কোড দিয়ে ফ্র্যাক্টাল সংজ্ঞায়িত করতে পারেনঃ

// Fractal

TOP_N:=BARSLAST(REF(H,2)=HHV(H,5))+2;

BOTTOM_N:=BARSLAST(REF(L,2)=LLV(L,5))+2;

TOP:=REF(H,TOP_N);

BOTTOM:=REF(L,BOTTOM_N);

MAX_YRG^^MAX(MAX(Y,R),G);

MIN_YRG^^MIN(MIN(Y,R),G);

TOP_FRACTAL^^VALUEWHEN(H>=MAX_YRG,TOP);

BOTTOM_FRACTAL^^VALUEWHEN(L<=MIN_YRG,BOTTOM);

আলিগ্যাটার এবং ফ্র্যাক্টাল সূচক গণনা করার পরে, আমরা এই দুটি অবস্থার উপর ভিত্তি করে একটি সহজ বিশৃঙ্খল অপারেশন কৌশল লিখতে পারি, এবং আলিগ্যাটার এবং ফ্র্যাক্টাল সূচক গণনার জন্য বেঞ্চমার্ক মূল্য হিসাবে এক্সপোনেন্সিয়াল ওয়েটেড চলমান গড় রেখাগুলির একটি গ্রুপ ব্যবহার করতে পারি। অবশ্যই মূল বিশৃঙ্খল অপারেশন কৌশলটি আরও জটিল হবে। কোডটি নিম্নরূপঃ

// If there are no current long position orders and the closing price rises above the upper fractal and the upper fractal is above the alligator, open a long position.

BKVOL=0 AND C>=TOP_FRACTAL AND TOP_FRACTAL>MAX_YRG,BPK(1);

// If there are no current short position orders and the closing price falls below the lower fractal and the lower fractal is below the alligator, open a short position.

SKVOL=0 AND C<=BOTTOM_FRACTAL AND BOTTOM_FRACTAL<MIN_YRG,SPK(1);

// Long positions are closed if the closing price falls below the jaws of the alligator.

C<Y,SP(BKVOL);

// Short positions are closed if the closing price rises above the jaws of the alligator.

C>Y,BP(SKVOL);

বোঝার সহজতার জন্য, আমি সরাসরি কোডে বিস্তারিত মন্তব্য লিখেছি। আমরা কেবল এই কৌশলটির ট্রেডিং লজিকটি নিম্নরূপ তালিকাভুক্ত করতে পারিঃ

- লং ওপেনিং পজিশনঃ যদি বর্তমানে লং পজিশনের অর্ডার না থাকে, এবং বন্ধের মূল্য উপরের ফ্রেক্টালের নিচে উঠে যায়, এবং উপরের ফ্রেক্টালটি কুমিরের উপরে থাকে।

- শর্ট ওপেনিং পজিশনঃ যদি বর্তমানে শর্ট পজিশনের অর্ডার না থাকে এবং বন্ধের মূল্য নিম্নতম ফ্রেক্টালের নিচে পড়ে এবং নিম্নতম ফ্রেক্টালটি কুমিরের নিচে থাকে।

- লং ক্লোজিং পজিশনঃ যদি ক্লোজিং মূল্য কুমির চিবুকের নিচে পড়ে।

- শর্ট ক্লোজিং পজিশনঃ যদি ক্লোজিংয়ের দাম কুমিরের চিবুকের উপরে উঠে যায়।

পরবর্তী, আসুন দেখি এই সহজ বিশৃঙ্খলা অপারেশন কৌশল ব্যাকটেস্টের ফলাফলগুলি আসলে কেমন দেখাচ্ছে। ব্যাকটেস্টকে বাস্তব বাজারের পরিবেশে আরও কাছাকাছি করার জন্য, কমিশনটি বিনিময় হারের দ্বিগুণ সেট করা হয় এবং খোলার এবং বন্ধের অবস্থানগুলি প্রতিটি দুটি লাফের স্লাইডিং পয়েন্টের সাপেক্ষে থাকে। ব্যাকটেস্ট ডেটা টাইপটি রিবার সূচক এবং ট্রেডিং টাইপটি রিবার মূল শক্তি অবিচ্ছিন্ন, একটি নির্দিষ্ট 1 লট খোলার অবস্থানের সাথে। নিম্নলিখিতটি 1 ঘন্টা স্তরে প্রাথমিক ব্যাকটেস্ট পারফরম্যান্স রিপোর্ট।

মূলধন বক্ররেখা এবং ব্যাকটেস্ট পারফরম্যান্স ডেটা থেকে, কৌশলটি ভালভাবে সম্পাদন করেছে এবং সামগ্রিক মূলধন বক্ররেখা ধারাবাহিকভাবে ঊর্ধ্বমুখী ছিল। তবে, ২০১ 2016 সালের শেষের পর থেকে, রিবার জাতের বাজারের বৈশিষ্ট্যগুলি একতরফা প্রবণতা থেকে উচ্চ অস্থিরতার প্রবণতা থেকে বিস্তৃত অস্থিরতার প্রবণতায় পরিবর্তিত হয়েছে। মূলধন বক্ররেখার দৃষ্টিকোণ থেকে, ২০১৭ সাল থেকে এখন পর্যন্ত মুনাফা স্পষ্টতই দুর্বল।

সংক্ষেপে, বিশৃঙ্খলা অপারেশন পদ্ধতির সারমর্ম হল একটি পালা পয়েন্ট খুঁজে বের করা, বাজার কীভাবে চলছে বা এটি সত্য বা মিথ্যা ব্রেকআউট কিনা তা যত্ন না করে। যদি এটি ফ্র্যাক্টালটি ভেঙে যায় তবে এটি সরাসরি বাজারে প্রবেশ করবে। কখনই বাজারটি পূর্বাভাস দেওয়ার চেষ্টা করবেন না, তবে পর্যবেক্ষক এবং অনুসরণকারী হন।

৩.২ জাভাস্ক্রিপ্ট ভাষার উপর ভিত্তি করে সিটিএ আরবিট্রেজ কৌশল বিকাশ

জর্জ সোরোস ১৯৮৭ সালে লেখা

উপরোক্ত নীতি অনুসারে, আমরা জানতে পারি যে একটি অকার্যকর ফিউচার বাজারে, বিভিন্ন সময়কালে বিতরণ চুক্তিতে বাজারের প্রভাব সর্বদা সিঙ্ক্রোন নয় এবং মূল্য নির্ধারণ সম্পূর্ণ কার্যকর নয়। তারপরে, বিভিন্ন সময়ে একই লেনদেনের বস্তুর বিতরণ চুক্তির দামের ভিত্তিতে, যদি দুটি দামের মধ্যে একটি বড় মূল্য পার্থক্য থাকে তবে আমরা ক্রস-পিরিয়ড সালিশের জন্য একই সময়ে বিভিন্ন সময়ের ফিউচার চুক্তি কিনতে এবং বিক্রি করতে পারি।

কমোডিটি ফিউচারগুলির মতো, ডিজিটাল মুদ্রারও ক্রস-পিরিয়ড আরবিট্রেজ চুক্তি পোর্টফোলিও রয়েছে। উদাহরণস্বরূপ, ওকেএক্স এক্সচেঞ্জে রয়েছেঃ ইটিসি চলতি সপ্তাহ, ইটিসি পরের সপ্তাহ, ইটিসি ত্রৈমাসিক। উদাহরণস্বরূপ, ধরে নিন যে ইটিসির চলতি সপ্তাহ এবং ইটিসির চতুর্থাংশের মধ্যে দামের পার্থক্য দীর্ঘ সময় ধরে প্রায় 5 থাকে। যদি দামের পার্থক্য একদিন 7 এ পৌঁছে যায় তবে আমরা আশা করি যে ভবিষ্যতে দামের পার্থক্যটি 5 এ ফিরে আসবে। তারপরে আমরা সেই সপ্তাহে ইটিসি বিক্রি করতে পারি এবং একই সময়ে দামের পার্থক্যটি সংক্ষিপ্ত করতে ইটিসি চতুর্থাংশ কিনতে পারি এবং বিপরীতভাবে।

যদিও এই মূল্য পার্থক্য বিদ্যমান, সময়সাপেক্ষ ম্যানুয়াল অপারেশন, দুর্বল নির্ভুলতা এবং মূল্য পরিবর্তনের প্রভাবের কারণে ম্যানুয়াল সালিশে অনেক অনিশ্চয়তা রয়েছে। পরিমাণগত সালিশের আকর্ষণ পরিমাণগত মডেলের মাধ্যমে সালিশের সুযোগগুলি ক্যাপচার করতে এবং সালিশ ট্রেডিং কৌশলগুলি তৈরি করতে, পাশাপাশি প্রোগ্রামযুক্ত অ্যালগরিদমগুলির মাধ্যমে এক্সচেঞ্জগুলিতে স্বয়ংক্রিয়ভাবে ট্রেডিং অর্ডার স্থাপন করতে, যাতে সুযোগগুলি দ্রুত এবং নির্ভুলভাবে ক্যাপচার করতে এবং দক্ষতার সাথে এবং স্থিতিশীলভাবে মুনাফা অর্জন করতে পারে।

এই কোর্সটি আপনাকে শিখিয়ে দেবে যে কীভাবে FMZ কোয়ান্ট ট্রেডিং প্ল্যাটফর্ম এবং OKEX এক্সচেঞ্জে ETC ফিউচার কন্ট্রাক্ট ব্যবহার করা যায় তাৎক্ষণিক সালিশের সুযোগগুলি কীভাবে ক্যাপচার করা যায়, যে মুনাফা প্রতিবার দেখা যায় তা দখল করা যায় এবং একটি সহজ সালিশ কৌশল দিয়ে ডিজিটাল মুদ্রা ট্রেডিংয়ে যে ঝুঁকিগুলি দেখা দিতে পারে তা হিজিং করা যায়।

ডিজিটাল মুদ্রার জন্য একটি ক্রস-পিরিয়ড আরবিট্রেজ কৌশল তৈরি করুনঅসুবিধা: স্বাভাবিক

কৌশলগত পরিবেশ

- লেনদেনের উদ্দেশ্যঃ ইথার ক্লাসিক (ইটিসি)

- স্প্রেড ডেটাঃ ইটিসি চলতি সপ্তাহ - ইটিসি ত্রৈমাসিক (সমন্বয় পরীক্ষা বাদ দিন)

- লেনদেনের সময়ঃ ৫ মিনিট

- লেনদেনের সময়ঃ ৫ মিনিট

- লেনদেনের ধরনঃ একই ধরনের ক্রস পিরিয়ড

কৌশলগত যুক্তি

- দামের পার্থক্যের সাথে দীর্ঘ পজিশন খোলার শর্তাবলীঃ যদি বর্তমান অ্যাকাউন্টে কোনও অবস্থান না থাকে এবং দামের পার্থক্যটি বলের নীচের সীমার চেয়ে কম হয় তবে দামের পার্থক্যটি দীর্ঘ করুন। অর্থাৎ, সপ্তাহের জন্য খোলার অবস্থান ইটিসি কিনুন, ত্রৈমাসিকের জন্য খোলার অবস্থান ইটিসি বিক্রি করুন।

- দামের পার্থক্যের সাথে শর্ট পজিশন খোলার শর্তাবলীঃ যদি কারেন্ট অ্যাকাউন্টে কোনও অবস্থান না থাকে এবং দামের পার্থক্য বলের উপরের সীমার চেয়ে বেশি হয় তবে দামের পার্থক্যটি শর্ট করুন। অর্থাৎ, সপ্তাহের জন্য খোলা অবস্থানগুলি ইটিসি বিক্রি করুন, ত্রৈমাসিকের জন্য খোলা অবস্থানগুলি ইটিসি কিনুন।

- দামের পার্থক্যের সাথে দীর্ঘ পজিশন বন্ধ করার শর্তাবলীঃ যদি বর্তমান অ্যাকাউন্টে চলমান সপ্তাহে ইটিসির চলমান দীর্ঘ অর্ডার থাকে এবং ইটিসির চতুর্থাংশের চলমান শর্ট অর্ডার থাকে এবং দামের পার্থক্য বলের মাঝের সীমার চেয়ে বড় হয় তবে দামের পার্থক্যটি বন্ধ করুন। অর্থাৎ, সপ্তাহের জন্য বন্ধ পজিশন ইটিসি বিক্রি করুন, চতুর্থাংশের জন্য বন্ধ পজিশন ইটিসি কিনুন।

- দামের পার্থক্যের সাথে শর্ট পজিশন বন্ধ করার শর্তাবলীঃ যদি চলতি সপ্তাহে কারেন্ট অ্যাকাউন্টে ইটিসির চলমান শর্ট অর্ডার থাকে এবং ইটিসির চতুর্থাংশের চলমান দীর্ঘ অর্ডার থাকে এবং দামের পার্থক্য বলের মাঝের সীমার চেয়ে কম হয় তবে দামের পার্থক্যটি বন্ধ করুন। অর্থাৎ, সপ্তাহের জন্য ইটিসির বন্ধ পজিশন কিনুন, চতুর্থাংশের জন্য ইটিসির বন্ধ পজিশন বিক্রয় করুন।

উপরের একটি সহজ যুক্তিগত বর্ণনা ক্রস পিরিয়ড আর্বিট্রেজ কৌশল ডিজিটাল মুদ্রা. সুতরাং কিভাবে প্রোগ্রাম আমাদের ধারনা বাস্তবায়ন করতে? আমরা FMZ কোয়ান্ট ট্রেডিং প্ল্যাটফর্ম উপর কাঠামো নির্মাণ করার চেষ্টা করুন.

function Data() {} // Basic data function

Data.prototype.mp = function () {} // Position function

Data.prototype.boll = function () {} // Indicator function

Data.prototype.trade = function () {} // Order placement function

Data.prototype.cancelOrders = function () {} // Order withdrawal function

Data.prototype.isEven = function () {} // Processing single contract function

Data.prototype.drawingChart = function () {} // Drawing function

function onTick() {

var data = new Data(tradeTypeA, tradeTypeB); // Create a basic data object

var accountStocks = data.accountData.Stocks; // Account balance

var boll = data.boll(dataLength, timeCycle); // Calculate the technical indicators of boll

data.trade(); // Calculate trading conditions to place an order

data.cancelOrders(); // Cancel orders

data.drawingChart(boll); // Drawing

data.isEven(); // Processing of holding individual contract

}

//Entry function

function main() {

while (true) { // Enter the polling mode

onTick(); // Execute onTick function

Sleep(500); // Sleep for 0.5 seconds

}

}

সুপারভাইজারি ট্রেডিংয়ে আমাদের ট্রেডিং প্রক্রিয়াটি কেমন তা কল্পনা করুন। সিস্টেম লেনদেনের মধ্যে কোনও অপরিহার্য পার্থক্য নেই। এটি ডেটা অর্জন, ডেটা গণনা, অর্ডার লেনদেন স্থাপন এবং অর্ডার দেওয়ার পরে প্রক্রিয়াজাতকরণের চেয়ে বেশি কিছু নয়। প্রোগ্রামের ক্ষেত্রেও এটি সত্য। প্রথমত, প্রোগ্রামটি 20 লাইনে প্রধান ফাংশনটি সম্পাদন করবে, যা একটি কনভেনশন। যখন প্রোগ্রামটি ট্রেডিং কৌশল প্রাক-প্রক্রিয়াকরণ (যদি থাকে) সম্পন্ন করে, তখন এটি অসীম লুপ মোডে প্রবেশ করবে, অর্থাৎ পোলিং মোডে। পোলিং মোডে, অনটিক ফাংশনটি বারবার সম্পাদিত হবে।

তারপর onTick ফাংশনে, এটি আমাদের ট্রেডিং প্রক্রিয়া বিষয়গত লেনদেনের মধ্যেঃ প্রথমে, মৌলিক মূল্য তথ্য পেতে, তারপর অ্যাকাউন্ট ব্যালেন্স পেতে, তারপর সূচক গণনা, তারপর ট্রেডিং শর্তাদি গণনা এবং অর্ডার স্থাপন, এবং অবশেষে প্রক্রিয়াকরণ অর্ডার স্থাপন করার পরে, আদেশ বাতিলকরণ সহ, অঙ্কন, এবং একক চুক্তি প্রক্রিয়াকরণ।

কৌশলগত ধারণা এবং লেনদেনের প্রক্রিয়া অনুযায়ী কৌশলগত কাঠামো সহজেই স্থাপন করা যেতে পারে। সমগ্র কৌশলটি তিনটি ধাপে সরলীকৃত করা যেতে পারেঃ

- লেনদেনের আগে প্রাক-প্রক্রিয়াকরণ।

- তথ্য সংগ্রহ এবং গণনা করুন।

- অর্ডার দাও আর পরে নিয়ে যাও।

এর পর, প্রকৃত লেনদেন প্রক্রিয়া এবং লেনদেনের বিবরণ অনুযায়ী কৌশল কাঠামোতে প্রয়োজনীয় বিস্তারিত কোডটি পূরণ করতে হবে।

I. লেনদেনের আগে প্রাক-প্রক্রিয়াকরণ

১. গ্লোবাল স্কোপের প্রয়োজনীয় গ্লোবাল ভেরিয়েবলগুলি ঘোষণা করুন।

- কনফিগারেশন চার্টের জন্য একটি চার্ট অবজেক্ট ঘোষণা করুন

var chart = {}

- চার্ট ফাংশন কল করুন এবং চার্ট শুরু করুন

var ObjChart = Chart ( chart )

- মূল্য পার্থক্য সিরিজ সংরক্ষণ করতে একটি খালি অ্যারে ঘোষণা করুন

var bars = []

- রেকর্ড ইতিহাসের ডেটা টাইমস্ট্যাম্প ভেরিয়েবল ঘোষণা করুন

var oldTime = 0

২. কৌশলটির বাহ্যিক পরামিতিগুলি কনফিগার করুন।

var tradeTypeA = "this_week"; // Arbitrage A Contract

var tradeTypeB = "quarter"; // Arbitrage B Contract

var dataLength = 10; // Indicator period length

var timeCycle = 1; // K-line period

var name = "ETC"; // Currencies

var unit = 1; // Order quantity

৩. ডেটা প্রসেসিং ফাংশন সংজ্ঞায়িত করুন

- বেসিক ডেটা ফাংশনঃ ডেটা ((() একটি কনস্ট্রাক্টর, ডেটা তৈরি করুন এবং এর অভ্যন্তরীণ বৈশিষ্ট্যগুলি সংজ্ঞায়িত করুন। যার মধ্যে রয়েছেঃ অ্যাকাউন্টের ডেটা, অবস্থান ডেটা, কে-লাইন ডেটা টাইমস্ট্যাম্প, অ্যাব্রিট্রেজ এ / বি চুক্তির ক্রয় / বিক্রয় মূল্য এবং ইতিবাচক / নেতিবাচক অ্যাব্রিট্রেজ মূল্য পার্থক্য।

function Data(tradeTypeA, tradeTypeB) { // Pass in arbitrage A contract and arbitrage B contract

this.accountData = _C(exchange.GetAccount); // Get account information

this.positionData = _C(exchange.GetPosition); // Get position information

var recordsData = _C(exchange.GetRecords); // Get K-line data

exchange.SetContractType(tradeTypeA); // Subscription arbitrage A contract

var depthDataA = _C(exchange.GetDepth); // Depth data of arbitrage A contract

exchange.SetContractType(tradeTypeB); // Subscription arbitrage B contract

var depthDataB = _C(exchange.GetDepth); // Depth data of arbitrage B contract

this.time = recordsData[recordsData.length - 1].Time; // Time of obtaining the latest data

this.askA = depthDataA.Asks[0].Price; // Sell one price of Arbitrage A contract

this.bidA = depthDataA.Bids[0].Price; // Buy one price of Arbitrage A contract

this.askB = depthDataB.Asks[0].Price; // Sell one price of Arbitrage B contract

this.bidB = depthDataB.Bids[0].Price; // Buy one price of Arbitrage B contract

// Positive arbitrage price differences (Sell one price of contract A - Buy one price of contract B)

this.basb = depthDataA.Asks[0].Price - depthDataB.Bids[0].Price;

// Negative arbitrage price differences (Buy one price of contract A - Sell one price of contract B)

this.sabb = depthDataA.Bids[0].Price - depthDataB.Asks[0].Price;

}

- অবস্থান ফাংশন পানঃ mp ()) পুরো অবস্থান অ্যারেটি অতিক্রম করুন এবং নির্দিষ্ট চুক্তি এবং দিকের অবস্থান পরিমাণ ফেরত দিন। যদি না হয়, মিথ্যা ফেরত দিন।

Data.prototype.mp = function (tradeType, type) {

var positionData = this.positionData; // Get position information

for (var i = 0; i < positionData.length; i++) {

if (positionData[i].ContractType == tradeType) {

if (positionData[i].Type == type) {

if (positionData[i].Amount > 0) {

return positionData[i].Amount;

}

}

}

}

return false;

}

- কে-লাইন এবং ইন্ডিকেটর ফাংশনঃ বোল ((() একটি নতুন কে-লাইন ক্রম ধনাত্মক সালিশ / নেতিবাচক সালিশ মূল্য পার্থক্য তথ্য অনুযায়ী সংশ্লেষিত হয়। উপরের ট্র্যাক, মাঝারি ট্র্যাক এবং নিম্ন ট্র্যাকের তথ্য বোল সূচক দ্বারা গণনা করা হয়।

Data.prototype.boll = function (num, timeCycle) {

var self = {}; // Temporary objects

// Median value of positive arbitrage price difference and negative arbitrage price difference

self.Close = (this.basb + this.sabb) / 2;

if (this.timeA == this.timeB) {

self.Time = this.time;

} // Compare two depth data timestamps

if (this.time - oldTime > timeCycle * 60000) {

bars.push(self);

oldTime = this.time;

} // Pass in the price difference data object into the K-line array according to the specified time period

if (bars.length > num * 2) {

bars.shift(); // Control the length of the K-line array

} else {

return;

}

var boll = TA.BOLL(bars, num, 2); // Call the boll indicator in the talib library

return {

up: boll[0][boll[0].length - 1], // boll indicator upper track

middle: boll[1][boll[1].length - 1], // boll indicator middle track

down: boll[2][boll[2].length - 1] // boll indicator down track

} // Return a processed boll indicator data

}

- অর্ডার ফাংশনঃ ট্রেড ((() অর্ডার চুক্তির নাম এবং অর্ডার টাইপ পাস, তারপর বিবেচনা সঙ্গে অর্ডার স্থাপন, এবং অর্ডার স্থাপন করার পর ফলাফল ফেরত। যেহেতু এটি একই সময়ে বিভিন্ন দিক দুটি অর্ডার স্থাপন করা প্রয়োজন, ক্রয় / বিক্রয় এক মূল্য অর্ডার চুক্তি নাম অনুযায়ী ফাংশন মধ্যে রূপান্তরিত হয়।

Data.prototype.trade = function (tradeType, type) {

exchange.SetContractType(tradeType); // Resubscribe to a contract before placing an order

var askPrice, bidPrice;

if (tradeType == tradeTypeA) { // If the order is placed in contract A

askPrice = this.askA; // set askPrice

bidPrice = this.bidA; // set bidPrice

} else if (tradeType == tradeTypeB) { // If the order is placed in contract B

askPrice = this.askB; // set askPrice

bidPrice = this.bidB; // set bidPrice

}

switch (type) { // Match order placement mode

case "buy":

exchange.SetDirection(type); // Set order placement mode

return exchange.Buy(askPrice, unit);

case "sell":

exchange.SetDirection(type); // Set order placement mode

return exchange.Sell(bidPrice, unit);

case "closebuy":

exchange.SetDirection(type); // Set order placement mode

return exchange.Sell(bidPrice, unit);

case "closesell":

exchange.SetDirection(type); // Set order placement mode

return exchange.Buy(askPrice, unit);

default:

return false;

}

}

- অর্ডার বাতিল করুন ফাংশনঃ অর্ডার বাতিল করুন ((() সমস্ত অসমাপ্ত অর্ডার একটি অ্যারে পান এবং এক এক করে বাতিল করুন। উপরন্তু, যদি একটি অসমাপ্ত অর্ডার থাকে তবে মিথ্যা ফেরত দেওয়া হয়, এবং যদি কোনও অসমাপ্ত অর্ডার না থাকে তবে সত্য ফেরত দেওয়া হয়।

Data.prototype.cancelOrders = function () {

Sleep(500); // Delay before cancellation, because some exchanges, you know what I mean

var orders = _C(exchange.GetOrders); // Get an array of unfilled orders

if (orders.length > 0) { // If there are unfilled orders

for (var i = 0; i < orders.length; i++) { // Iterate through the array of unfilled orders

exchange.CancelOrder(orders[i].Id); // Cancel unfilled orders one by one

Sleep(500); // Delay 0.5 seconds

}

return false; // Return false if an unfilled order is cancelled

}

return true; // Return true if there are no unfilled orders

}

- একক চুক্তির হ্যান্ডেলঃ isEven ((() আরবিট্রেজ লেনদেনের একক স্তরের ক্ষেত্রে, আমরা কেবল সমস্ত অবস্থান বন্ধ করব। অবশ্যই, এটি ট্র্যাকিং পদ্ধতিতেও পরিবর্তন করা যেতে পারে।

Data.prototype.isEven = function () {

var positionData = this.positionData; // Get position information

var type = null; // Switch position direction

// If the remaining 2 of the position array length is not equal to 0 or the position array length is not equal to 2

if (positionData.length % 2 != 0 || positionData.length != 2) {

for (var i = 0; i < positionData.length; i++) { // Iterate through the position array

if (positionData[i].Type == 0) { // If it is a long order

type = 10; // Set order parameters

} else if (positionData[i].Type == 1) { // If it is a short order

type = -10; // Set order parameters

}

// Close all positions

this.trade(positionData[i].ContractType, type, positionData[i].Amount);

}

}

}

- অঙ্কন ফাংশনঃ অঙ্কনগ্রাফ ()) ObjChart Add () পদ্ধতি কল করুন, চার্টে প্রয়োজনীয় বাজার তথ্য এবং সূচক তথ্য আঁকুনঃ উপরের ট্র্যাক, মাঝারি ট্র্যাক, নিম্ন ট্র্যাক, ইতিবাচক / নেতিবাচক সালিশ মূল্য পার্থক্য।

Data.prototype.drawingChart = function (boll) {

var nowTime = new Date().getTime();

ObjChart.add([0, [nowTime, boll.up]]);

ObjChart.add([1, [nowTime, boll.middle]]);

ObjChart.add([2, [nowTime, boll.down]]);

ObjChart.add([3- ক্রিপ্টোকারেন্সিতে লিড-লেগ আর্বিট্রেজের ভূমিকা (2)

- ডিজিটাল মুদ্রায় লিড-ল্যাগ স্যুটের ভূমিকা (২)

- এফএমজেড প্ল্যাটফর্মের বাহ্যিক সংকেত গ্রহণ নিয়ে আলোচনাঃ কৌশলগতভাবে অন্তর্নির্মিত এইচটিটিপি পরিষেবা সহ সংকেত গ্রহণের জন্য একটি সম্পূর্ণ সমাধান

- এফএমজেড প্ল্যাটফর্মের বহিরাগত সংকেত গ্রহণের অন্বেষণঃ কৌশলগুলি অন্তর্নির্মিত এইচটিটিপি পরিষেবাগুলির সংকেত গ্রহণের সম্পূর্ণ সমাধান

- ক্রিপ্টোকারেন্সিতে লিড-লেগ আর্বিট্রেজের ভূমিকা (1)

- ডিজিটাল মুদ্রায় লিড-ল্যাগ স্যুটের ভূমিকা

- এফএমজেড প্ল্যাটফর্মের বাহ্যিক সংকেত গ্রহণের বিষয়ে আলোচনাঃ বর্ধিত এপিআই বনাম কৌশল অন্তর্নির্মিত এইচটিটিপি পরিষেবা

- এফএমজেড প্ল্যাটফর্মের বহিরাগত সংকেত গ্রহণের অন্বেষণঃ এক্সটেনশান এপিআই বনাম কৌশল অন্তর্নির্মিত এইচটিটিপি পরিষেবা

- র্যান্ডম টিকার জেনারেটরের উপর ভিত্তি করে কৌশল পরীক্ষার পদ্ধতি নিয়ে আলোচনা

- র্যান্ডম মার্কেট জেনারেটরের উপর ভিত্তি করে কৌশলগত পরীক্ষার পদ্ধতিগুলি অনুসন্ধান করুন

- এফএমজেড কোয়ান্টের নতুন বৈশিষ্ট্যঃ সহজেই এইচটিটিপি সার্ভিস তৈরি করতে _সার্ভ ফাংশন ব্যবহার করুন

- জাভাস্ক্রিপ্ট মাল্টিথ্রেডিং সমর্থন সহ সমান্তরাল কৌশল সম্পাদন

- পলিসি প্রোগ্রামগুলিকে সত্যিকারের সমান্তরালভাবে চালানোর জন্য, জাভাস্ক্রিপ্ট পলিসিগুলির জন্য সিস্টেমের নীচের স্তরে বহু-থ্রেড সমর্থন যুক্ত করুন

- যদি তুমি জানো না কিভাবে এত সহজ শিখতে এবং ব্যবহার করা সহজ পাইন ভাষায় কৌশল লিখতে হয়...

- উচ্চ ফ্রিকোয়েন্সি ট্রেডিংয়ের প্রত্যাশিত লাভ

- আমরা কোড ছাড়া পরিমাণগত ট্রেডিং করতে পারি?

- এক্সচেঞ্জের দুর্বলতার বিশ্লেষণ "সর্বোত্তম চুক্তি পান"

- 5.6 আপনার ট্রেডিং প্যাটার্ন উন্নত করার জন্য সম্ভাব্যতা চিন্তা তৈরি করুন

- মার্জিত এবং সহজ! এফএমজেডে ইউনিস্যাপ ভি৩ এ 200 লাইন কোড দিয়ে অ্যাক্সেস করা হয়েছে

- যখন এফএমজেড চ্যাটজিপিটির সাথে দেখা করে, তখন পরিমাণগত ট্রেডিং শেখার জন্য এআই ব্যবহার করার চেষ্টা করা হয়

- ৯টি ট্রেডিং নিয়ম একজন ট্রেডারকে ১,০০০ ডলার থেকে এক বছরেরও কম সময়ে ৪৬,০০০ ডলার আয় করতে সাহায্য করে

- একটি বিটকয়েন ট্রেডিং রোবট তৈরি করুন যা অর্থ হারাবে না

- বেঁচে থাকার রহস্য: ডিজিটাল মুদ্রা ব্যবসায়ের বিষয়ে ১৯ জন পেশাদার তাদের পরামর্শ দিয়েছেন

- পরিমাণগত কৌশল - Go ফাংশনকে ক্যাপসুল করতে সমান্তরাল সম্পাদন বাস্তবায়নের জন্য জাভাস্ক্রিপ্ট ব্যবহার করুন

- ডিজিটাল মুদ্রায় "শ্যানন'স ডেমন" এর প্রয়োগ

- এলিগ্যান্ট এবং সংক্ষিপ্ত! এফএমজেডে 200 লাইনের কোড দিয়ে ইউনিস্যাপ ভি 3 অ্যাক্সেস করুন

- স্টপ-লস মডেলের নীতি ও সংকলন

- টাইকুন আলগোরিদিম ট্রেডিং প্রকাশ করেছে: এফএমজেড কান্ট প্ল্যাটফর্ম মার্কেট মেকার কৌশল

- পরিমাণগত ব্যবসায়ের তিনটি সম্ভাব্য মডেল

- পিভট পয়েন্ট ইনট্রা ডে ট্রেডিং সিস্টেম

- ডিজিটাল মুদ্রা পরিমাণগত ট্রেডিংয়ে নতুনদের জন্য 6 টি সহজ কৌশল এবং অনুশীলন