মোমেন্টাম সার্কিট ব্রেকার MACD কৌশল

ওভারভিউ

গতিশীলতার একচেটিয়া MACD কৌশলটি মূলত MACD সূচক এবং গতিশীলতার সূচকগুলির সংমিশ্রণ ব্যবহার করে ট্রেডিং সংকেত তৈরি করে, এটি একটি প্রবণতা অনুসরণকারী কৌশল। এই কৌশলটি প্রথমে দ্রুত লাইন ইএমএ এবং ধীর লাইন ইএমএ গণনা করে, তারপরে MACD মান গণনা করে এবং তারপরে MACD এর সংকেত লাইন গণনা করে। একই সাথে দামের গতিশীলতার মান গণনা করে। যখন গতিশীল মান এবং MACD পার্থক্য শূন্য অক্ষের উপরে ক্রস হয় তখন একটি ক্রয় সংকেত উত্পন্ন হয়; যখন গতিশীল মান এবং MACD পার্থক্য শূন্য অক্ষের নীচে ক্রস হয় তখন বিক্রয় সংকেত উত্পন্ন হয়, ডাবল নিশ্চিতকরণ ট্রেডিং সংকেত তৈরি করার কৌশল।

কৌশল নীতি

এই কৌশলটি মূলত MACD এবং গতিশীলতার সূচকগুলির সমন্বয় ব্যবহারের উপর ভিত্তি করে।

MACD সূচক একটি প্রবণতা-অনুসরণকারী সূচক, যা একটি দ্রুত লাইন EMA, একটি ধীর লাইন EMA এবং একটি MACD কলামযুক্ত চার্ট নিয়ে গঠিত। দ্রুত লাইন EMA প্যারামিটারটি সাধারণত 12 দিন এবং ধীর লাইন EMA প্যারামিটারটি 26 দিন হয়।

শর্ট লাইন EMA = EMA ((ক্লোজিং প্রাইস, 12)

ধীর লাইন EMA = EMA ((প্রান্তিক মূল্য, ২৬)

MACD = দ্রুত লাইন EMA - ধীর লাইন EMA

সিগন্যাল লাইন = EMA ((MACD,9)

যখন দ্রুত লাইনে ধীর লাইন অতিক্রম করা হয়, তখন স্বল্পমেয়াদী উত্থানের গতি দীর্ঘমেয়াদী থেকে শক্তিশালী, প্রবেশের সংকেত; যখন দ্রুত লাইনের নীচে ধীর লাইন অতিক্রম করা হয়, তখন দীর্ঘমেয়াদী পতনের গতি স্বল্পমেয়াদী থেকে শক্তিশালী, প্রস্থান সংকেত।

গতিশীলতা সূচক হল একটি প্রযুক্তিগত সূচক যা শেয়ারের দামের পরিবর্তনের গতি প্রতিফলিত করে।

গতিশীল মান = আজকের সমাপ্তি মূল্য - N দিন আগের সমাপ্তি মূল্য

যেখানে N সাধারণত 10 নেয়। যখন আজকের সমাপ্তি মূল্য N দিন আগের তুলনায় বেড়ে যায়, তখন গতিশীল মানটি ইতিবাচক হয় এবং স্টকটি উচ্চতর প্রবণতাতে থাকে; যখন আজকের সমাপ্তি মূল্য N দিন আগের তুলনায় কম হয়, তখন গতিশীল মানটি নেতিবাচক হয় এবং স্টকটি নিম্নমুখী হয়।

এই কৌশলটি MACD সূচক এবং গতিশীলতার সূচকগুলির সংমিশ্রণ ব্যবহার করে, ট্রেডিং সিগন্যাল গঠনের জন্য নির্ধারিত মানদণ্ডটি হ’লঃ যখন MACD পার্থক্য এবং গতিশীলতার পার্থক্যের পার্থক্য শূন্য অক্ষের উপরে অতিক্রম করে তখন ক্রয় সংকেত উত্পন্ন হয়, শূন্য অক্ষের উপরে একটি ক্রস গঠন করে; যখন MACD পার্থক্য এবং গতিশীলতার পার্থক্যের পার্থক্য শূন্য অক্ষের নীচে অতিক্রম করে তখন বিক্রয় সংকেত উত্পন্ন হয়, শূন্য অক্ষের নীচে একটি ক্রস গঠন করে। এটি একটি দ্বৈত-নিশ্চিত ট্রেডিং সিগন্যাল জেনারেশন প্রক্রিয়া যা কিছু মিথ্যা সংকেতগুলি ফিল্টার করে ট্রেন্ড ট্র্যাকিং সক্ষম করে।

কৌশলগত শক্তি বিশ্লেষণ

এই কৌশলটির সুবিধাগুলো হলঃ

MACD সূচক এবং গতিশীলতার সূচকগুলির সমন্বয়, প্রবণতা অনুসরণ করে, যখন সম্পদের দামগুলি কেবলমাত্র অস্থিরতার অভাবের দিকনির্দেশনা থাকে তখন অকার্যকর লেনদেনের ঘটনা এড়ানো যায়।

ডাবল কনফার্মেশনের উপর ভিত্তি করে ট্রেডিং সিগন্যাল তৈরি করা হয়, যা কিছু শব্দকে ফিল্টার করে এবং ভুয়া সংকেত থেকে বিরত রাখে।

MACD সূচক প্যারামিটারগুলি সামঞ্জস্যযোগ্য, বিভিন্ন জাত এবং ট্রেডিং চক্রের উপর ভিত্তি করে প্যারামিটার অপ্টিমাইজ করা যায়, এবং এটির সাথে মানিয়ে নেওয়া যায়।

ট্রেডিং সিস্টেম ব্যবহার করে, ট্রেডিং মেশিনগুলি কেনা এবং বিক্রি করা হয়, যার ফলে ট্রেডিং ট্রেন্ডগুলিকে দুই দিকে ধরা যায়।

কৌশলগুলি সহজেই বোঝা যায়, প্যারামিটারগুলি কম এবং এটি শিক্ষানবিশদের জন্য উপযুক্ত।

কৌশলগত ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

MACD এবং গতিশীলতা সূচক উভয়ই প্রবণতা-অনুসরণকারী সূচক, যখন বাজারে তীব্র ওঠানামা হয় বা কোনও সুস্পষ্ট প্রবণতা না থাকে, তখন আরও বেশি অকার্যকর লেনদেন হতে পারে।

যদিও ডাবল ইন্ডিকেটর পোর্টফোলিওগুলি মিথ্যা সংকেতগুলিকে ফিল্টার করতে পারে, তবে ব্যবসায়ের সুযোগগুলিও মিস করতে পারে। ঝুঁকিগুলি ভারসাম্য করার জন্য প্যারামিটারগুলি যথাযথভাবে সামঞ্জস্য করা উচিত।

মেগা-চক্রীয় প্রবণতা বিপরীত হওয়ার সময়, MACD সূচকটি পিছিয়ে যায়, যার ফলে লেনদেনের ক্ষতি হয়।

ট্রেডিং ফ্রিকোয়েন্সি বেশি হতে পারে, তাই ফান্ড ম্যানেজমেন্ট এবং ফি কন্ট্রোলের দিকে মনোযোগ দিতে হবে।

ভুল প্যারামিটারগুলি অত্যধিক সংবেদনশীল বা অত্যধিক পিছিয়ে থাকতে পারে, বাজার পরিস্থিতি অনুসারে ক্রমাগত পরীক্ষার এবং অপ্টিমাইজেশনের প্রয়োজন।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যায়ঃ

MACD সূচকের প্যারামিটারগুলিকে অপ্টিমাইজ করুন, বিভিন্ন ট্রেডিং জাত এবং সময়কালের জন্য প্যারামিটারগুলির সর্বোত্তম সংমিশ্রণটি সন্ধান করুন।

সংবেদনশীলতা এবং নয়েজ ফিল্টারিংয়ের মধ্যে ভারসাম্য বজায় রাখার জন্য গতির সূচকের দিন প্যারামিটারগুলি অনুকূলিত করুন।

একক লেনদেনের সর্বাধিক ক্ষতি নিয়ন্ত্রণের জন্য স্টপ লস মেশিন যুক্ত করা হয়েছে।

ট্রেডিং স্কেল ট্রেন্ডের সাথে সামঞ্জস্য রাখতে পজিশন ম্যানেজমেন্ট মডিউল যোগ করা হয়েছে।

কংক্রিট ইন্ডিকেটরের মতো ফিল্টার যুক্ত করুন যাতে বক্ররেখায় ভুল লেনদেন এড়ানো যায়।

অন্যান্য সূচকগুলির সাথে মিলিত, যেমন ব্রিন ব্যান্ড, আরএসআই ইত্যাদি একাধিক নিশ্চিতকরণ ট্রেডিং সংকেত গঠন করে।

অপ্টিমাইজেশান চক্র যোগ করুন যাতে প্যারামিটারগুলি ক্রমাগত পুনরাবৃত্তি এবং অপ্টিমাইজ করা যায়।

সারসংক্ষেপ

গতিশীলতা একচেটিয়া MACD কৌশল MACD সূচক এবং গতিশীলতার সূচক ব্যবহার করে Strengths ট্রেডিং ট্রেন্ড অনুসরণ করে। এর দ্বৈত নিশ্চিতকরণ প্রক্রিয়াটি কার্যকরভাবে বাজারের শব্দকে মুছে ফেলতে পারে এবং অকার্যকর ব্যবসায়ের ঘটনা এড়াতে পারে। এই কৌশলটি সহজ সরল, সহজেই বোঝা যায়, বিশেষত শিক্ষানবিসদের জন্য উপযুক্ত। তবে MACD সূচকের পিছিয়ে পড়া এবং ঝাঁকুনির পুরো পর্যায়ে অকার্যকর ব্যবসায়ের ঝুঁকি সম্পর্কেও সতর্কতা অবলম্বন করা দরকার। সূচক প্যারামিটারগুলি এবং সহায়ক প্রযুক্তিগত সূচকগুলি ক্রমাগত অনুকূলিতকরণের মাধ্যমে আরও শক্তিশালী কৌশলগত সিস্টেম তৈরি করা যেতে পারে।

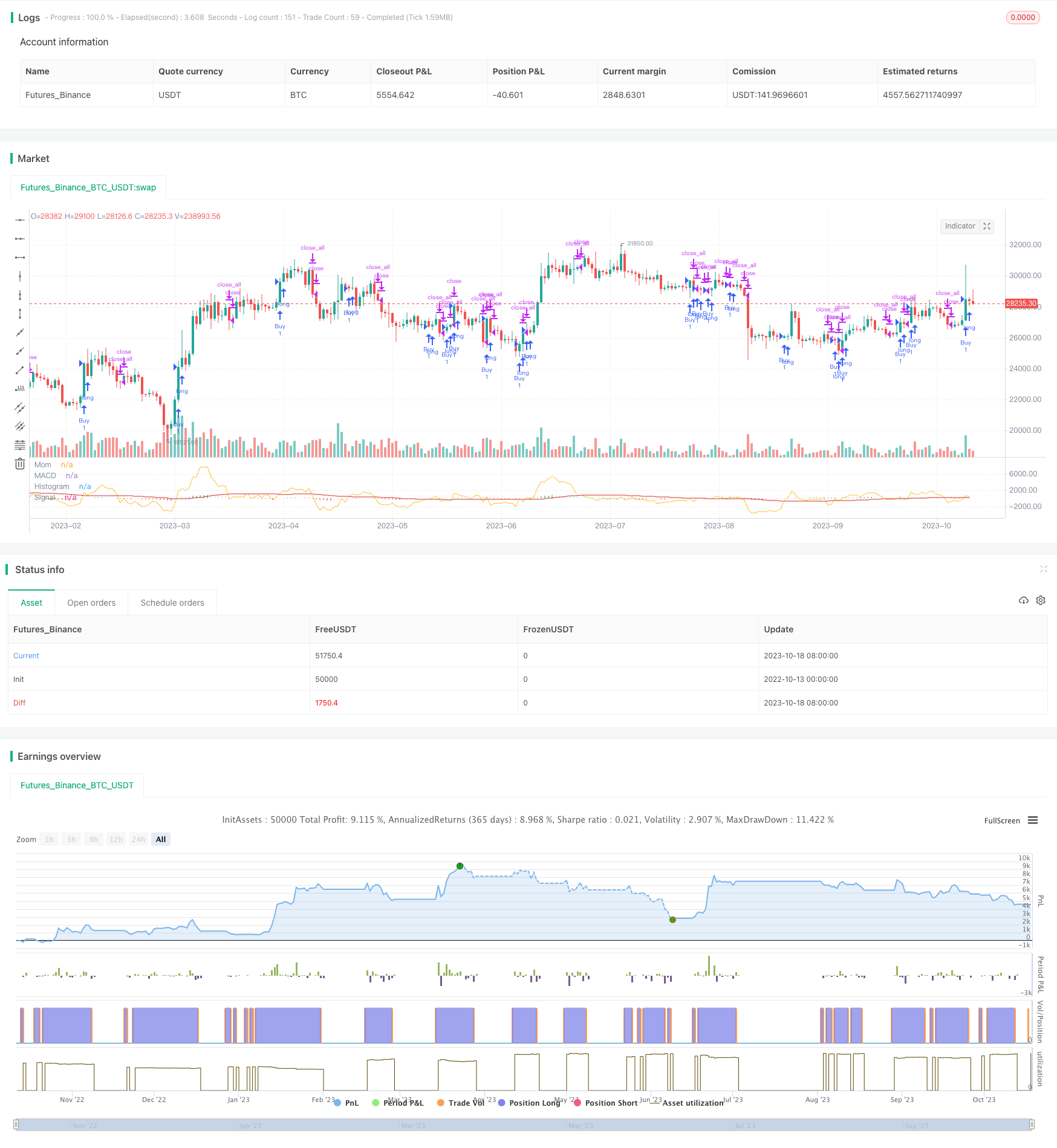

/*backtest

start: 2022-10-13 00:00:00

end: 2023-10-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="MACD MOMENTUM TEST", shorttitle="MACD MOM TEST")

// Getting inputs

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

len = input(title="Momentum", type=input.integer, defval=10)

src1 = input(title="Source MACD", type=input.source, defval=close)

src2 = input(title="Source MOMENTUM", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 14)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Plot colors

col_grow_above = #0c8e61

col_grow_below = #ffcdd2

col_fall_above = #b2dfdb

col_fall_below = #d42f28

col_macd = #ffffff

col_signal = #d42f28

col_mom = #fbc02d

// Calculating

fast_ma = sma_source ? sma(src1, fast_length) : ema(src1, fast_length)

slow_ma = sma_source ? sma(src1, slow_length) : ema(src1, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

mom = src2 - src2[len]

ma(s,l) => ema(s,l)

sema = ma( src1, fast_length )

lema = ma( src1, slow_length )

i1 = sema + mom + ma( src1 - sema, fast_length )

i2 = lema + mom + ma( src1 - lema, slow_length )

macdl = i1 - i2

macd1 =sema - lema

delta = mom - macd1

// Strategy

// Backtest

FromYear = input(defval = 2001, title = "From Year", minval = 2009)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2009)

ToMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

// Function exampel

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

if (crossover(delta, 0))

strategy.entry("Buy", true, when=window(), comment="Buy")

if (crossunder(delta, 0))

strategy.close_all(when=window())

// Plot

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)

plot(hist, title="Histogram", style=plot.style_histogram, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below) ), transp=0 )

plot(macd, title="MACD", color=col_macd, transp=0)

plot(signal, title="Signal", color=col_signal, transp=0)

plot(mom, color=col_mom, title="Mom")