স্টোকাস্টিক মোমেন্টাম ব্রেকআউট কৌশল

ওভারভিউ

গতিশীলতা বিরতি কৌশলটি মূলত স্টোক্যাস্টিক দোলক নির্দেশক ব্যবহার করে বাজারের প্রবণতা দিক নির্ধারণ করে, ADX নির্দেশকের সাথে মিলিত প্রবণতা দৃ strong়তা নির্ধারণ করে, ট্রেডিং সংকেত গঠন করে। এই কৌশলটি মূলত মাঝারি এবং দীর্ঘ লাইন প্রবণতা ব্যবসায়ের জন্য প্রযোজ্য।

কৌশল নীতি

এই কৌশলটি মূলত দুটি প্রযুক্তিগত সূচকের উপর ভিত্তি করে তৈরি করা হয়েছেঃ

Stochastic oscillator indicator: বাজার প্রবণতার দিকনির্দেশনা নির্ধারণের জন্য ব্যবহৃত হয়। স্টোক্যাস্টিক ওসিলিটরের মান 0 থেকে 100 এবং যখন চক্রটি 14 হয়, তখন 45 থেকে 55 এর মধ্যে মানটি বোঝায় যে কোনও স্পষ্ট প্রবণতা নেই। স্টোক্যাস্টিক 55 এর উপরে একটি বিউটিফুল সিগন্যাল এবং 45 এর নীচে একটি বিউটিফুল সিগন্যাল।

এডিএক্স সূচকঃ প্রবণতা শক্তিশালী কিনা তা নির্ধারণ করার জন্য ব্যবহৃত হয়। 20 এর নীচে এডিএক্স প্রবণতা দুর্বল বলে।

কৌশলটি প্রথমে স্টোক্যাস্টিক দোলকের মানের উপর ভিত্তি করে বাজারটি বর্তমানে একটি সুস্পষ্ট উত্থান বা পতনের প্রবণতা রয়েছে কিনা তা নির্ধারণ করে। যখন স্টোক্যাস্টিক 55 এর উপরে থাকে, তখন এটি একটি মুদ্রাস্ফীতির প্রবণতা বলে মনে করা হয়; যখন স্টোক্যাস্টিক 45 এর নীচে থাকে, তখন এটি একটি মুদ্রাস্ফীতির প্রবণতা বলে মনে করা হয়।

কৌশলটি তখন সনাক্ত করবে যে এডিএক্স 20 এর উপরে রয়েছে কিনা, যদি এডিএক্স 20 এর উপরে থাকে তবে ট্রেন্ডটি শক্তিশালী, ট্রেন্ডটি ট্রেড করা যেতে পারে। যদি এডিএক্স 20 এর নীচে থাকে তবে ট্রেন্ডটি যথেষ্ট স্পষ্ট নয়, তবে কৌশলটি কোনও ট্রেডিং সংকেত তৈরি করবে না।

Stochastic oscillator এবং ADX এর সমন্বিত বিচার অনুসারে, কৌশলটি একটি ক্রয়/বিক্রয় সংকেত তৈরি করে যখন নিম্নলিখিত দুটি শর্ত একই সাথে পূরণ করা হয়ঃ

- স্টোক্যাস্টিক ৫৫ এর উপরে, যা একটি নেতিবাচক প্রবণতা নির্দেশ করে

- এডিএক্স ২০ এর উপরে, যা দেখায় যে মুদ্রাস্ফীতির প্রবণতা শক্তিশালী

যখন নিম্নলিখিত দুটি শর্ত একই সাথে পূরণ করা হয়, তখন কৌশলটি একটি বিক্রয় সংকেত তৈরি করেঃ

- স্টোক্যাস্টিক 45 এর নিচে, একটি নেমে যাওয়ার প্রবণতা দেখায়

- এডিএক্স ২০ এর ওপরে, যার অর্থ এটি শক্তিশালী পতনের দিকে যাচ্ছে

এই নিয়মের মাধ্যমে, কৌশলটি একটি প্রবণতা-চালিত মাঝারি-দীর্ঘ লাইন ট্রেডিং কৌশল গঠন করে।

কৌশলগত সুবিধা

এই কৌশলটির সুবিধাগুলো হলঃ

মাঝারি ও দীর্ঘ লাইন ট্রেন্ড ক্যাপচারঃ Stochastic এবং ADX এর সাথে মিলিত হয়ে, বাজারের মধ্যবর্তী দীর্ঘ লাইন প্রবণতার দিকনির্দেশ এবং শক্তি কার্যকরভাবে নির্ধারণ করতে পারে, মূল প্রবণতা ধরে রাখতে পারে।

প্রত্যাহার নিয়ন্ত্রণঃ ট্রেডিং যখন ট্রেন্ডটি স্পষ্ট হয় তখনই কার্যকরভাবে নিয়ন্ত্রণ করা যায়।

প্যারামিটার অপ্টিমাইজেশান স্পেসঃ স্টোক্যাস্টিক চক্র এবং এডিএক্স চক্র উভয়ই অপ্টিমাইজ করা যায় এবং বিভিন্ন বাজারের জন্য প্যারামিটারগুলি সামঞ্জস্য করা যায়।

সহজ এবং স্বজ্ঞাতঃ এই কৌশলটির সামগ্রিক যুক্তি সহজ এবং স্পষ্ট, দুটি সাধারণ প্রযুক্তিগত সূচক দ্বারা গঠিত, যা সহজেই বোঝা যায়।

universality:The strategy can be applied to different markets with parameter tuning.

কৌশলগত ঝুঁকি

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

ব্রেক পয়েন্ট মিস করাঃ স্টোক্যাস্টিক এবং এডিএক্স উভয়ই প্রবণতা-অনুসরণকারী সূচক, যা সম্ভাব্য প্রবণতা-পরিবর্তনের পয়েন্টগুলি মিস করতে পারে এবং প্রাথমিক ব্যবসায়ের সুযোগগুলি মিস করতে পারে।

প্রবণতা বিপরীত ঝুঁকিঃ প্রবণতার শেষের দিকে, স্টোক্যাস্টিক এবং এডিএক্স ভুলভাবে অনুমান করতে পারে যে প্রবণতা অব্যাহত রয়েছে এবং সময়মত প্রস্থান করার সুযোগ মিস করে, যার ফলে ক্ষতির পরিমাণ বৃদ্ধি পায়।

প্যারামিটার অপ্টিমাইজেশনের অসুবিধাঃ স্টোক্যাস্টিক এবং এডিএক্স প্যারামিটারগুলি বিভিন্ন বাজারের জন্য অপ্টিমাইজ করার প্রয়োজন, যার কিছু অসুবিধা রয়েছে।

whipsaws: কোন স্পষ্ট ট্রেন্ড নেই এমন বাজারে, এই কৌশলটি বারবার অকার্যকর ট্রেডিং সিগন্যাল তৈরি করতে পারে।

Divergence:When the price trend conflicts with the Stochastic oscillator trend, divergence emerges, which may lead to losing trades.

নিম্নলিখিত উপায়ে ঝুঁকি কমাতে পারেনঃ

অন্যান্য সূচকগুলির সাথে মিলিত হয়ে স্থানীয় প্রবণতা নির্ণয় করা এবং সম্ভাব্য ব্রেকিং পয়েন্টগুলি সনাক্ত করা।

ট্রেন্ড রিভার্স সিগন্যাল যোগ করুন এবং ট্রেন্ডের স্পষ্ট বিপরীত হওয়ার সময় সময়মত বেরিয়ে আসুন।

মেশিন লার্নিং এবং অন্যান্য পদ্ধতির মাধ্যমে প্যারামিটারগুলিকে স্বয়ংক্রিয়ভাবে অপ্টিমাইজ করুন।

Increase the ADX threshold to filter out weak trend signals in ranging markets.

Apply additional indicators to confirm the Stochastic signals and avoid divergence trades.

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে উন্নত করা যেতে পারেঃ

স্টোক্যাস্টিক প্যারামিটার অপ্টিমাইজ করুন: কে, ডি, ইত্যাদি প্যারামিটারগুলিকে সামঞ্জস্য করুন এবং ক্রয়-বিক্রয় পয়েন্টের অবস্থানকে অনুকূলিত করুন।

ADX প্যারামিটার অপ্টিমাইজ করুনঃ ADX চক্রের সমন্বয় করুন এবং প্রবণতা শক্তিশালী বা দুর্বল হওয়ার জন্য সর্বোত্তম প্যারামিটারগুলি নির্ধারণ করুন।

ট্রেন্ড রিভার্স সিগন্যাল বাড়ানঃ স্টোক্যাস্টিক ওভারবয় ওভারসোল্ড অঞ্চলে অবস্থান বাড়ান এবং স্টপ লস সেট করুন।

অন্যান্য সূচকগুলির সাথে মিলিতঃ RSI, MACD ইত্যাদির সাথে মিলিত হয়ে, কেনার সময় নির্ধারণ করুন।

মেশিন লার্নিং: মেশিন লার্নিং ব্যবহার করে সর্বোত্তম প্যারামিটার সমন্বয় প্রাপ্তি।

ক্রমবর্ধমান স্টপ স্ট্র্যাটেজিঃ সরানো স্টপ বা স্টপ স্ট্র্যাটেজিতে স্যুইচ করুন, একক ক্ষতি নিয়ন্ত্রণ করুন

Trailong stop loss: Add trailing stop loss to lock in profits as the trend extends.

Money management: Optimize the risk management by adjusting position sizing based on ADX strength.

সারসংক্ষেপ

সংক্ষেপে বলা যায়, এই গতিশীল বিরতি কৌশলটি সামগ্রিকভাবে প্রবণতা-চালিত, স্টোক্যাস্টিক ট্রেন্ডের দিকনির্দেশনা, এডিএক্স ট্রেন্ডের শক্তি নির্ধারণের জন্য, মধ্য ও দীর্ঘ লাইন ট্রেডিং কৌশল গঠন করে। কৌশলটির সুবিধা হ’ল প্রবণতা ধরা, নিয়ন্ত্রণ প্রত্যাহার, সহজ অন্তর্দৃষ্টি, ত্রুটিটি হ’ল প্রবণতা বিপরীত হওয়ার ঝুঁকি রয়েছে। আমরা প্যারামিটারগুলি সামঞ্জস্য করে, সংকেত যুক্ত করে, স্টপ লস ইত্যাদি পদ্ধতিগুলি ব্যবহার করে এই কৌশলটি অনুকূলিত করতে পারি, ঝুঁকি নিয়ন্ত্রণ করার সময় আরও ভাল লাভের রিটার্ন পেতে পারি।

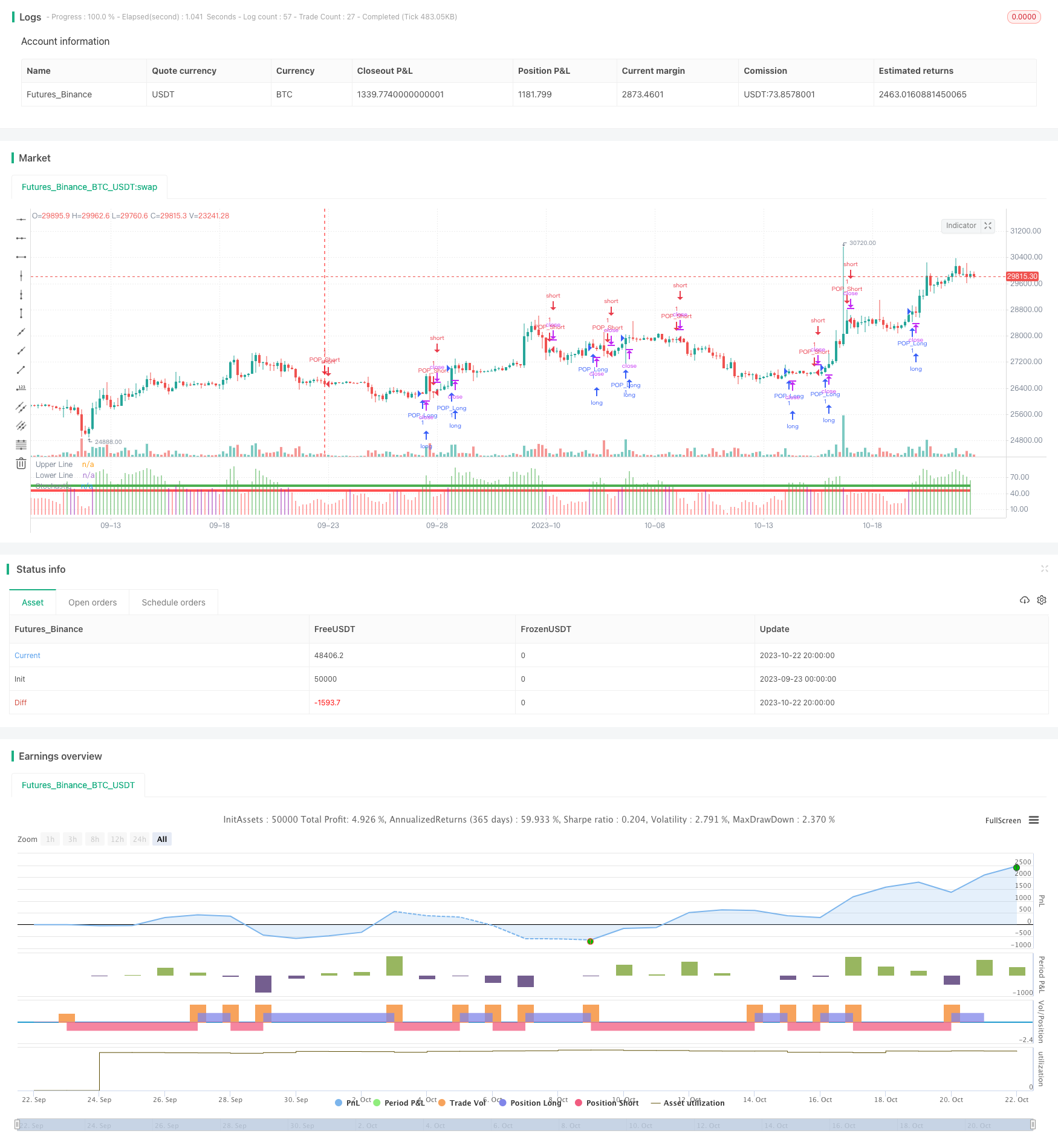

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Created by Bitcoinduke

//Original Creator is Jake Bernstein

// Link: https://school.stockcharts.com/doku.php?id=trading_strategies:stochastic_pop_drop

// Tested: XBTUSD 3h | BTCPERP FTX 3h

//@version=4

// strategy(shorttitle="Stochastic Pop and Drop", title="Pop and Drop", overlay=false,

// calc_on_every_tick=false, pyramiding=0, default_qty_type=strategy.cash,

// default_qty_value=1000, currency=currency.USD, initial_capital=1000,

// commission_type=strategy.commission.percent, commission_value=0.075)

upper_threshold_buy = input(55, minval=50, title="Buy Entry/Exit Line")

lower_threshold_sell = input(45, maxval=50, title="Sell Entry/Exit Line")

oscillator_length = input(14, minval=1, title="Stochastic Length - Default 14")

sma_length = input(2, minval=1, title="SMA Length - 3-day (3 by default) simple moving average of stoch")

stoch_oscillator = sma(stoch(close, high, low, oscillator_length), sma_length)

//Upper and Lower Entry Lines

upper_line = upper_threshold_buy

lower_line = lower_threshold_sell

stoch_color = stoch_oscillator >= upper_line ? green : stoch_oscillator <= lower_line ? red : purple

//Charts

plot(stoch_oscillator, title="Stochastic", style=histogram, linewidth=4, color=stoch_color)

upper_threshold = plot(upper_line, title="Upper Line", style=line, linewidth=4, color=green)

lower_threshold = plot(lower_line, title="Lower Line", style=line, linewidth=4, color=red)

// Strategy Logic

LongSignal = stoch_oscillator >= upper_line and not (stoch_oscillator > lower_line and stoch_oscillator < upper_line) ? true : false

ShortSignal = stoch_oscillator <= lower_line and not (stoch_oscillator > lower_line and stoch_oscillator < upper_line) ? true : false

strategy.entry("POP_Short", strategy.short, when=ShortSignal)

strategy.entry("POP_Long", strategy.long, when=LongSignal)

// === Backtesting Dates === thanks to Trost

testPeriodSwitch = input(true, "Custom Backtesting Dates")

testStartYear = input(2019, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testStartHour = input(0, "Backtest Start Hour")

testPeriodStart = timestamp(testStartYear, testStartMonth, testStartDay, testStartHour, 0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(1, "Backtest Stop Month")

testStopDay = input(5, "Backtest Stop Day")

testStopHour = input(0, "Backtest Stop Hour")

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, testStopHour, 0)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

testPeriod_1 = testPeriod()

isPeriod = testPeriodSwitch == true ? testPeriod_1 : true

// === /END