হেইন আশু এবং সুপার ট্রেন্ড কৌশল

ওভারভিউ

হাই-এসি এবং সুপারট্রেন্ড কৌশল হল একটি ট্রেন্ড ট্র্যাকিং কৌশল যা হাই-এসি চার্ট এবং সুপারট্রেন্ড সূচককে একত্রিত করে। এই কৌশলটি ট্রেন্ডের দিকনির্দেশনা সনাক্ত করতে, ট্রেন্ডের অঞ্চলে ট্রেড করতে এবং যখন ট্রেন্ডটি বিপরীত হয় তখন দ্রুত প্রস্থান করতে, যাতে অ-ট্রেন্ডিং ট্রেডিংয়ের ক্ষয়ক্ষতি সর্বাধিক করা যায়।

কৌশল নীতি

হাইনাথোরিয়াম চার্ট একটি বিশেষ K-লাইন চার্ট যা খোলার, বন্ধের, সর্বোচ্চ এবং সর্বনিম্ন মূল্যের গড় মান ব্যবহার করে একটি ক্রেডিট সত্তা আঁকতে পারে, যা বাজারের গোলমালকে ফিল্টার করে এবং চিত্রটি আরও স্পষ্ট করে তোলে। সুপার ট্রেন্ডিং সূচকটি দুটি কার্ভ নিয়ে গঠিত, যা গতিশীল সমর্থন এবং প্রতিরোধের লাইনগুলির মাধ্যমে প্রবণতার দিক নির্ধারণ করে।

এই কৌশলটি প্রথমে হেইন অ্যাসিওর চার্ট গণনা করে এবং তারপরে হেইন অ্যাসিওর কে লাইনের উপর ভিত্তি করে সুপার ট্রেন্ডের সূচক গণনা করে। যখন দাম সুপার ট্রেন্ডের সূচকটি ভেঙে দেয়, তখন একটি লেনদেনের সংকেত তৈরি করে। বিশেষত, এই কৌশলটি হেইন অ্যাসিওর কে লাইনের ব্যবহার করে প্রকৃত তরঙ্গের গণনা করে এবং তারপরে তরঙ্গের আকার এবং গড় মূল্যের সাথে মিলিত হয়ে সুপার ট্রেন্ডের উত্থান-পতন পায়। যখন দাম নীচের ট্র্যাকটি ভেঙে যায় তখন একটি বহু সংকেত উত্পন্ন হয় এবং যখন এটি উপরের ট্র্যাকটি ভেঙে যায় তখন একটি খালি সংকেত উত্পন্ন হয়।

কৌশলটি সুপার ট্রেন্ড সূচকগুলির জন্য প্যারামিটার অপ্টিমাইজেশানও করেছে, সর্বোত্তম প্যারামিটার সমন্বয় ব্যবহার করে, যার ফলে সূচকের সংবেদনশীলতা বৃদ্ধি পায়। তদতিরিক্ত, কৌশলটি স্টপ লস মেশিন যুক্ত করেছে, যা লাভের গ্যারান্টি দেওয়ার সাথে ঝুঁকি নিয়ন্ত্রণ করতে পারে।

সামর্থ্য বিশ্লেষণ

- হাইনা অ্যাসোসিয়েশন মানচিত্রের সাহায্যে শব্দ ফিল্টার করা যায়, যাতে সংকেত আরো স্পষ্ট হয়।

- সুপার ট্রেন্ডিং সূচকগুলি ট্রেন্ডের পরিবর্তনগুলি দ্রুত ধরতে এবং সময়মতো ট্রেডিং সংকেত পাঠাতে পারে।

- প্যারামিটার অপ্টিমাইজেশান সূচকের নির্ভরযোগ্যতা বাড়ায়।

- বিল্ট-ইন স্টপ লস ম্যানেজমেন্ট, যা ঝুঁকিকে কার্যকরভাবে নিয়ন্ত্রণ করে।

- ট্রেন্ড ট্র্যাকিং এবং যান্ত্রিক ট্রেডিং সিস্টেমের সাথে যুক্ত, স্বয়ংক্রিয়তার একটি উচ্চ স্তর রয়েছে।

ঝুঁকি বিশ্লেষণ

- ট্রেডিং সিস্টেমগুলি স্বয়ংক্রিয়ভাবে পরিচালিত হয়, এবং অস্বাভাবিকতা এড়াতে নিবিড়ভাবে পর্যবেক্ষণ করা হয়।

- হাইনাথিয়ো মানচিত্রটি শব্দকে ফিল্টার করে, কিন্তু এটি একটি ক্ষুদ্র বিপরীত সিগন্যালও বাদ দেয়।

- সুপার ট্রেন্ডিং সূচকগুলি ভুল সংকেত দিতে পারে, যা প্রারম্ভিক প্রবেশাধিকার বা ক্ষতির কারণ হতে পারে।

- স্টপ পয়েন্টের ভুল সেটিং অপ্রয়োজনীয় ক্ষতির কারণ হতে পারে।

- রিটার্নিং ডেটা অপর্যাপ্ততার কারণে ওভারফিট হতে পারে।

অপ্টিমাইজেশান দিক

- সুপারট্রেন্ডিং সূচকগুলিকে আরও উন্নত করার জন্য আরও প্যারামিটার সমন্বয় পরীক্ষা করা।

- অন্যান্য সূচক চেষ্টা করুন সুপারট্রেন্ডিং সূচক সংকেত নিশ্চিত করতে, ভুল সংকেত হার কমাতে।

- অপ্রয়োজনীয় ক্ষতি হ্রাস করার জন্য অপ্টিমাইজড স্টপ লস কৌশল।

- মেশিন লার্নিং অ্যালগরিদমের ক্ষমতা বাড়ানো এবং বড় ডেটা প্রশিক্ষণ ব্যবহার করে প্রকৃত প্রবণতা নির্ধারণ করা।

- দীর্ঘ সময়কাল এবং বিভিন্ন বাজারের ঐতিহাসিক তথ্য ব্যবহার করে পুনরাবৃত্তি করা, যা নির্ভরযোগ্যতা বৃদ্ধি করে।

সারসংক্ষেপ

হাইনাথিয়ো এবং সুপারট্রেন্ড কৌশল একটি প্রবণতা অনুসরণ কৌশল। এটি প্রবণতা দিক সনাক্ত করতে পারে, বড় প্রবণতার অধীনে বাণিজ্য করতে পারে এবং বিপরীত হওয়ার সময় দ্রুত বন্ধ হয়ে যায়। কৌশলটি হাইনাথিয়ো প্যাটার্নের গোলমাল ফিল্টারিং এবং সুপারট্রেন্ড সূচকগুলির দ্রুত প্রবণতা পরিবর্তনের ক্যাপচার করার ক্ষমতাকে সংহত করে। প্যারামিটার অপ্টিমাইজেশন এবং স্টপ লস মেশিনের নকশার মাধ্যমে রিটার্ন বাড়ানোর সাথে সাথে ঝুঁকি নিয়ন্ত্রণ করতে সক্ষম। ভবিষ্যতে প্যারামিটারগুলি আরও অপ্টিমাইজ করে, নিশ্চিতকরণ সূচকগুলি যুক্ত করে, ব্যাকমেটিং ডেটা প্রসারিত করে এই কৌশলটি অপ্টিমাইজ করা যেতে পারে, যা সিস্টেমের স্থায়িত্ব এবং নির্ভরযোগ্যতা উন্নত করে।

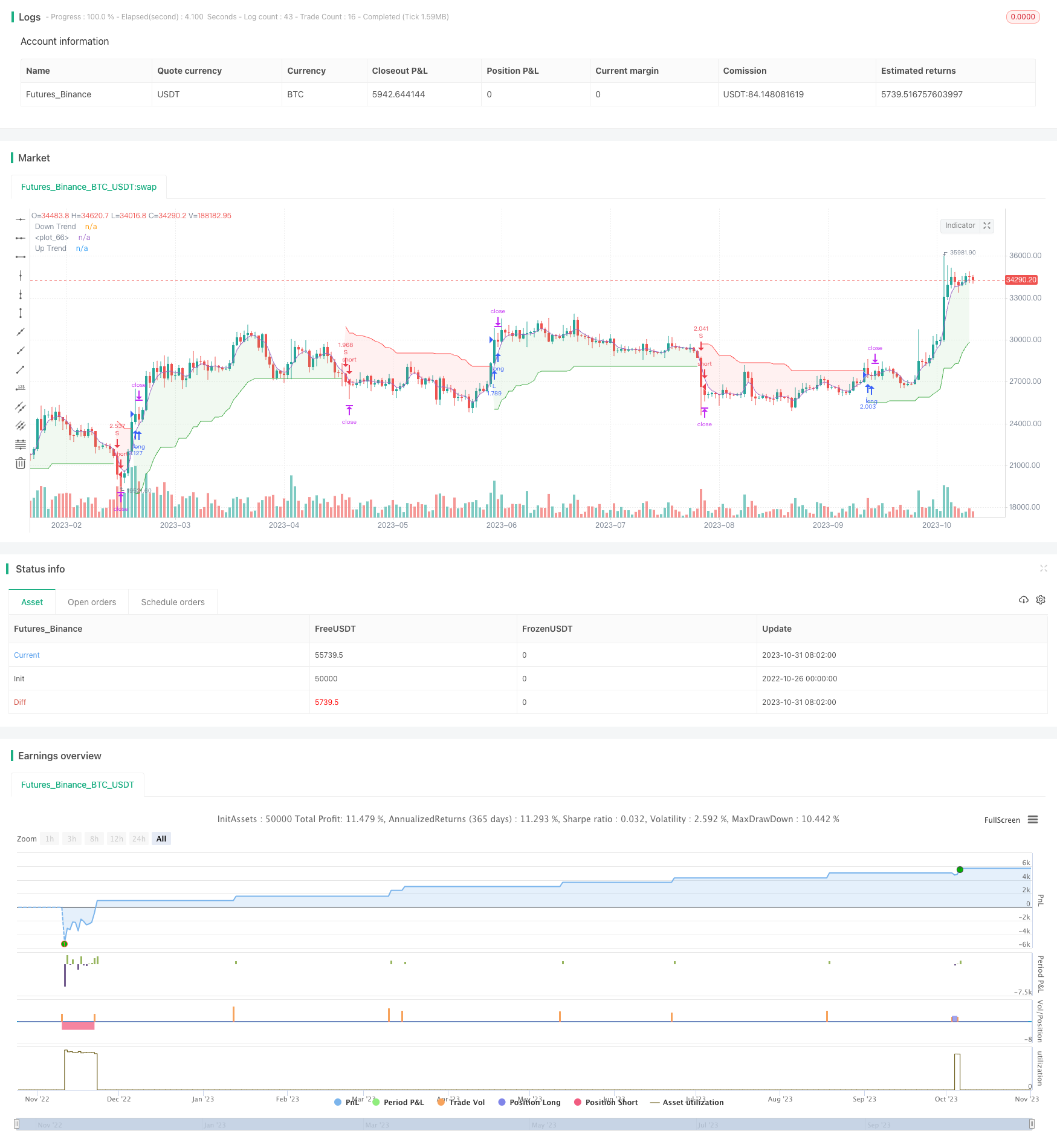

/*backtest

start: 2022-10-26 00:00:00

end: 2023-11-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Heiken Ashi & Super Trend_ARM", overlay=true, pyramiding=1,initial_capital = 10000, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.02)

///////////////////////////////////////////////////

////////////////////Function///////////////////////

///////////////////////////////////////////////////

heikinashi_open = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, open)

heikinashi_high = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, high)

heikinashi_low = request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, low)

heikinashi_close= request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close)

heikinashi_color = heikinashi_open < heikinashi_close ? #53b987 : #eb4d5c

// plotbar(heikinashi_open, heikinashi_high, heikinashi_low, heikinashi_close, color=heikinashi_color)

x_sma(x, y) =>

sumx = 0.0

for i = 0 to y - 1

sumx := sumx + x[i] / y

sumx

x_rma(src, length) =>

alpha = 1/length

sum = 0.0

sum := na(sum[1]) ? x_sma(src, length) : alpha * src + (1 - alpha) * nz(sum[1])

x_atr(length) =>

trueRange = na(heikinashi_high[1])? heikinashi_high-heikinashi_low : math.max(math.max(heikinashi_high - heikinashi_low, math.abs(heikinashi_high - heikinashi_close[1])), math.abs(heikinashi_low - heikinashi_close[1]))

//true range can be also calculated with ta.tr(true)

x_rma(trueRange, length)

x_supertrend(factor, atrPeriod) =>

src = (heikinashi_high+heikinashi_low)/2

atr = x_atr(atrPeriod)

upperBand = src + factor * atr

lowerBand = src - factor * atr

prevLowerBand = nz(lowerBand[1])

prevUpperBand = nz(upperBand[1])

lowerBand := lowerBand > prevLowerBand or heikinashi_close[1] < prevLowerBand ? lowerBand : prevLowerBand

upperBand := upperBand < prevUpperBand or heikinashi_close[1] > prevUpperBand ? upperBand : prevUpperBand

int direction = na

float superTrend = na

prevSuperTrend = superTrend[1]

if na(atr[1])

direction := 1

else if prevSuperTrend == prevUpperBand

direction := heikinashi_close > upperBand ? -1 : 1

else

direction := heikinashi_close < lowerBand ? 1 : -1

superTrend := direction == -1 ? lowerBand : upperBand

[superTrend, direction]

///////////////////////////////////////////////////

////////////////////Indicators/////////////////////

///////////////////////////////////////////////////

factor = input.float(3.0, "Factor", step = 0.01)

atrPeriod = input(10, "ATR Length")

[supertrend, direction] = x_supertrend(factor, atrPeriod)

bodyMiddle = plot((heikinashi_open + heikinashi_close) / 2, display=display.none)

upTrend = plot(direction < 0 ? supertrend : na, "Up Trend", color = color.green, style=plot.style_linebr)

downTrend = plot(direction < 0? na : supertrend, "Down Trend", color = color.red, style=plot.style_linebr)

fill(bodyMiddle, upTrend, color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, color.new(color.red, 90), fillgaps=false)

///////////////////////////////////////////////////

////////////////////Strategy///////////////////////

///////////////////////////////////////////////////

var bool longCond = na, var bool shortCond = na, longCond := nz(longCond[1]), shortCond := nz(shortCond[1])

var int CondIni_long = 0, var int CondIni_short = 0, CondIni_long := nz(CondIni_long[1]), CondIni_short := nz(CondIni_short[1])

var float open_longCondition = na, var float open_shortCondition = na

long = ta.change(direction) < 0

short = ta.change(direction) > 0

longCond := long

shortCond := short

CondIni_long := longCond[1] ? 1 : shortCond[1] ? -1 : nz(CondIni_long[1])

CondIni_short := longCond[1] ? 1 : shortCond[1] ? -1 : nz(CondIni_short[1])

longCondition = (longCond[1] and nz(CondIni_long[1]) == -1)

shortCondition = (shortCond[1] and nz(CondIni_short[1]) == 1)

open_longCondition := long ? close[1] : nz(open_longCondition[1])

open_shortCondition := short ? close[1] : nz(open_shortCondition[1])

//TP

tp = input.float(1.1 , "TP [%]", step = 0.1)

//BACKTESTING inputs --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

testStartYear = input.int(2000, title="start year", minval = 1997, maxval = 3000, group= "BACKTEST")

testStartMonth = input.int(01, title="start month", minval = 1, maxval = 12, group= "BACKTEST")

testStartDay = input.int(01, title="start day", minval = 1, maxval = 31, group= "BACKTEST")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input.int(3333, title="stop year", minval=1980, maxval = 3333, group= "BACKTEST")

testStopMonth = input.int(12, title="stop month", minval=1, maxval=12, group= "BACKTEST")

testStopDay = input.int(31, title="stop day", minval=1, maxval=31, group= "BACKTEST")

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, 0, 0)

testPeriod = time >= testPeriodStart and time <= testPeriodStop ? true : false

// Backtest ==================================================================================================================================================================================================================================================================================================================================

if longCond

strategy.entry("L", strategy.long, when=testPeriod)

if shortCond

strategy.entry("S", strategy.short, when=testPeriod)

strategy.exit("TP_L", "L", profit =((open_longCondition * (1+(tp/100))) - open_longCondition)/syminfo.mintick)

strategy.exit("TP_S", "S", profit =((open_shortCondition * (1+(tp/100))) - open_shortCondition)/syminfo.mintick)