দ্বিগুণ MACD পরিমাণগত ট্রেডিং কৌশল

ওভারভিউ

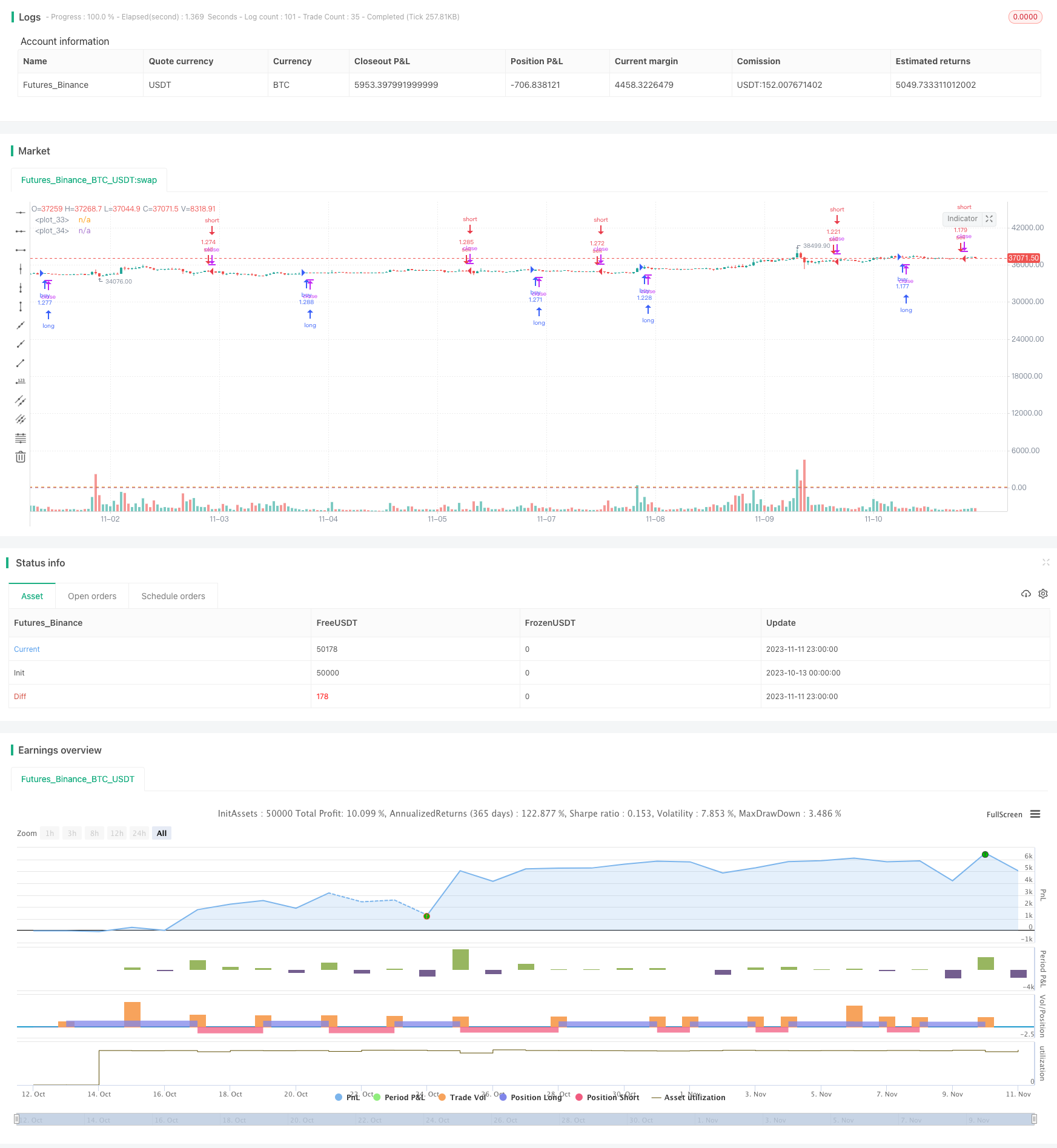

এই কৌশলটি ডাবল ইএমএ গড় লাইন সিস্টেম এবং আরএসআই সূচকগুলির সংমিশ্রণ ব্যবহার করে, বাজারের প্রবণতা নির্ধারণের পাশাপাশি ট্রেডিং সংকেত প্রেরণ করে। এটি একটি প্রবণতা অনুসরণকারী কৌশল। এই কৌশলটি সহজেই ব্যবহার করা যায়, এটি বিভিন্ন বড় স্টক সূচক এবং ডিজিটাল মুদ্রার জন্য প্রযোজ্য, যা ২০১৩ সাল থেকে এখন পর্যন্ত পুনরাবৃত্তির মধ্যে 500% এরও বেশি সংযোজন লাভ করেছে।

কৌশল নীতি

এই কৌশলটি প্রধান ট্রেডিং সূচক হিসাবে দুটি ভিন্ন প্যারামিটার সেট MACD ব্যবহার করে। প্রথম MACD 10 চক্রের সংক্ষিপ্ত গড় এবং 22 চক্রের দীর্ঘ গড় ব্যবহার করে, সহায়ক লাইনটি 9 চক্রের গড়। দ্বিতীয় MACD 21 চক্রের সংক্ষিপ্ত গড় এবং 45 চক্রের দীর্ঘ গড় ব্যবহার করে, সহায়ক লাইনটি 20 চক্রের গড়।

যখন প্রথম MACD এর DIFF লাইনে শূন্য অক্ষ অতিক্রম করা হয় তখন একটি ক্রয় সংকেত উত্পন্ন হয় এবং নীচের শূন্য অক্ষ অতিক্রম করার সময় একটি বিক্রয় সংকেত উত্পন্ন হয়। দ্বিতীয় MACD এর DIFF লাইনে প্রেরিত সংকেত প্রথম MACD সংকেতকে নিশ্চিত করার জন্য কাজ করে।

একই সময়ে, কৌশলটি দামের গতিশীলতার জন্য একটি সূত্র ব্যবহার করে, সর্বশেষ কে লাইনের ক্লোজিং মূল্য + সর্বোচ্চ মূল্যকে পূর্ববর্তী একটি কে লাইনের ক্লোজিং মূল্য + সর্বোচ্চ মূল্য দ্বারা ভাগ করে, ফলাফলটি 1 এর চেয়ে বড় বলে যে এটি বর্তমানে একটি উত্থান প্রবণতা রয়েছে, একটি কেনার সংকেত উত্পন্ন করে এবং বিপরীতভাবে একটি বিক্রয় সংকেত উত্পন্ন করে।

শেষ পর্যন্ত, স্টোক আরএসআই এর কে লাইন ২০ এর চেয়ে বড় হলে এটি একটি বিক্রয় সংকেত হিসাবেও চিহ্নিত হবে।

সামর্থ্য বিশ্লেষণ

এই কৌশলটি ডাবল ইএমএ সমন্বয় প্রবণতা নির্ধারণের জন্য ব্যবহার করা হয়, যা মিথ্যা ব্রেকআউটগুলিকে কার্যকরভাবে ফিল্টার করতে পারে। সহায়ক গতিশীল সূত্রটি ঝাঁকুনির কারণে ভুল সংকেত তৈরি করা এড়াতে পারে। স্টচ আরএসআই সূচকটি ব্যবহার করা হয়, যা ওভারবোর ওভারসোল জোনগুলিতে বিক্রয় সংকেত দিতে পারে, যাতে শীর্ষস্থানটি এড়ানো যায়।

এই কৌশলটি কেবলমাত্র কয়েকটি সাধারণ সূচকের সহজ সংমিশ্রণ ব্যবহার করে, খুব জটিল লজিকাল সম্পর্ক নেই, খুব সহজেই বোঝা এবং পরিবর্তন করা যায়। প্যারামিটার সেটিংও খুব সাধারণ, বিভিন্ন জাতের জন্য অপ্টিমাইজ করার দরকার নেই, এবং এটি খুব অভিযোজিত।

রিটার্নিংয়ের ফলাফল অনুসারে, এই কৌশলটি স্টক সূচক, ডিজিটাল মুদ্রা ইত্যাদির মতো বিভিন্ন জাতের উপর ভাল ক্রমবর্ধমান লাভ অর্জন করেছে। সর্বাধিক প্রত্যাহার নিয়ন্ত্রণও আদর্শ। এটি একটি খুব সাধারণ প্রবণতা অনুসরণ কৌশল হিসাবে ব্যবহার করা যেতে পারে।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির প্রধান ঝুঁকি হ’ল সমান্তরাল লাইন ব্যবহার করে বিচার করা হয়, যখন দামের তীব্র ঝাঁকুনি হয় তখন হুইপসাগের প্রবণতা থাকে, যার ফলে ক্ষতি হয়। এছাড়াও, কোনও একক ক্ষতি নিয়ন্ত্রণের জন্য কোনও স্টপ-অফ সেট করা হয় না।

Stoch RSI সূচকটি ওভার-বই ওভার-সোল্ডের উপর প্রভাব ফেলে না, যা একটি বিপরীত সিগন্যাল মিস করার জন্য সহজ।

যদি দামের তীব্র পতন ঘটে তবে MACD সূচকটি এখনও একটি মৃত ফর্ক তৈরি করেনি, তবে এই কৌশলটি পজিশনটি হারাতে থাকবে।

অপ্টিমাইজেশান দিক

একক ক্ষতি নিয়ন্ত্রণের জন্য একটি স্টপ সেট করার কথা বিবেচনা করা যেতে পারে। যেমন এটিআর স্টপ সেট করা বা বন্ধের দামের চেয়ে কম গড়ের উপর স্টপ করা।

অন্যান্য সূচক যোগ করা যেতে পারে, যেমন কেডি সূচক বা ব্রিনের সূচকটি স্টোক আরএসআইয়ের সাথে একত্রিত করা যায়, যাতে ওভারবাইট ওভারসোল্ডের আরও নির্ভরযোগ্য বিচার করা যায়।

লেনদেনের পরিমাণ বিশ্লেষণ করতে পারে, যেমন প্রচুর পরিমাণে হ্রাস করার সময় স্টপ লস বাড়ানো বা পর্যাপ্ত পরিমাণে না থাকলে স্টোর তৈরি করা এড়ানো।

বিভিন্ন প্যারামিটার সমন্বয় পরীক্ষা করে MACD-র সময়কালের প্যারামিটারগুলিকে অপ্টিমাইজ করা যায়। একাধিক নিশ্চিতকরণ গঠন করে বিভিন্ন সময়কালের MACD যোগ করার জন্যও পরীক্ষা করা যেতে পারে।

সারসংক্ষেপ

ডাবল এমএসিডি কোয়ান্টাম ট্রেডিং কৌশলটির সামগ্রিক ধারণাটি সহজ এবং পরিষ্কার, ডাবল ইএমএ সমন্বিত বিচার প্রবণতা গ্রহণ করে, গতিশীল সূচকগুলিকে সহায়তা করে যাতে ভুল সংকেত এড়ানো যায়, যাতে ভাল ট্রেডিংয়ের সময় নির্ণয় করা যায়। এই কৌশলটির প্যারামিটারগুলি সাধারণ, বাস্তব পারফরম্যান্সের স্থিতিশীলতার জন্য সেট করা হয়েছে, যা বেসিক কৌশল হিসাবে অনুকূলিতকরণ করতে পারে। পরবর্তী পদক্ষেপটি হ’ল স্টপ লস পদ্ধতি সংশোধন করে, পরিমাণ বিশ্লেষণ যুক্ত করে এবং অন্যান্য সূচকগুলির সমন্বয় করে কৌশলটির স্থিতিশীলতা এবং উপার্জনের হার আরও বাড়িয়ে তুলতে পারে।

/*backtest

start: 2023-10-13 00:00:00

end: 2023-11-12 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Multiple MACD RSI simple strategy", overlay=true, initial_capital=5000, default_qty_type=strategy.percent_of_equity, default_qty_value=80, pyramiding=0, calc_on_order_fills=true)

fastLength = input(10)

slowlength = input(22)

MACDLength = input(9)

MACD = ema(close, fastLength) - ema(close, slowlength)

aMACD = sma(MACD, MACDLength)

delta = MACD - aMACD

fastLength2 = input(21)

slowlength2 = input(45)

MACDLength2 = input(20)

MACD2 = ema(open, fastLength2) - ema(open, slowlength2)

aMACD2 = sma(MACD2, MACDLength2)

delta2 = MACD2 - aMACD2

uptrend = (close + high)/(close[1] + high[1])

downtrend = (close + low)/(close[1] + low[1])

smoothK = input(2, minval=1, title="K smoothing Stoch RSI")

smoothD = input(3, minval=1, title= "D smoothing for Stoch RSI")

lengthRSI = input(7, minval=1, title="RSI Length")

lengthStoch = input(8, minval=1, title="Stochastic Length")

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

h0 = hline(80)

h1 = hline(20)

yearin = input(2018, title="Year to start backtesting from")

if (delta > 0) and (year>=yearin) and (delta2 > 0) and (uptrend > 1)

strategy.entry("buy", strategy.long, comment="buy")

if (delta < 0) and (year>=yearin) and (delta2 < 0) and (downtrend < 1) and (d > 20)

strategy.entry("sell", strategy.short, comment="sell")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)