পুলব্যাকের পরে চক্র বিপরীতকরণের জন্য ট্রেন্ড অনুসরণকারী কৌশল

ওভারভিউ

এই কৌশলটি দুটি সূচক ব্যবহার করেঃ মুভমেন্টাল লাইনের বিপরীতমুখী এবং মূল্যের ঝড়ের সূচক, একটি ট্রেডিং সংকেত তৈরি করে, একটি ট্রেডিং কৌশল যা চক্রের বিপরীতমুখী হওয়ার পরে বিপরীতমুখী ট্রেডিং কৌশলকে ধরে রাখে।

মূলনীতি

এই কৌশলটি মূলত নিম্নলিখিত দুটি প্রযুক্তিগত সূচক ব্যবহার করে ট্রেডিং সংকেত নির্ধারণ করেঃ

- বিপরীত গড় সরানো

এই অংশটি গত দুই দিনের মধ্যে বন্ধের দামের পতন গণনা করে, দ্রুত লাইন কে মানের সাথে বড় বা ছোট সংমিশ্রণ করে, সিদ্ধান্ত নিতে পারে যে বিপরীত সিগন্যাল রয়েছে কিনা। যখন দাম গত দুই দিনের মধ্যে ক্রমাগত বৃদ্ধি পায় এবং দ্রুত লাইন কে মান ধীর লাইন কে মানের নীচে থাকে তখন একটি কেনার সংকেত উত্পন্ন হয়; যখন দাম গত দুই দিনের মধ্যে ক্রমাগত হ্রাস পায় এবং দ্রুত লাইন কে মান ধীর লাইন কে মানের উপরে থাকে তখন একটি বিক্রয় সংকেত উত্পন্ন হয়।

- মূল্য বিচ্ছিন্নতা

Detrend Price Oscillator নির্দেশক একটি সমতল চলমান গড় অঙ্কন করে এবং দামের সাথে তার সম্পর্কের উপর ভিত্তি করে মূল্য চক্র সনাক্ত করে। এটি গণনা চক্রের চেয়ে দীর্ঘতর প্রবণতা ফিল্টার করে, তাই চলমান গড়ের মধ্যে লুকানো স্বল্প-চক্রের ওঠানামা সনাক্ত করতে পারে। দাম গড়ের চেয়ে বেশি হলে এটি একটি ক্রয় সংকেত এবং গড়ের নীচে থাকলে এটি একটি বিক্রয় সংকেত।

এই কৌশলটি দুটি সূচকের সংকেতকে সমন্বিত করে, অর্থাৎ যখন মুভিং মিডল লাইন বিপরীত সংকেত উপস্থিত হয়, যখন দামের বিচ্ছিন্নতা সূচকটিও একটি নিশ্চিত বিপরীত সংকেত দেয়, তখন একটি লেনদেনের নির্দেশনা উত্পন্ন হয়। এইভাবে কিছু অকার্যকর বিপরীত সংকেত ফিল্টার করা যায়, বিপরীত হওয়ার পরে বিপরীত হওয়ার প্রবণতা সুযোগ ধরা যায়।

সুবিধা

এই কৌশলটির সবচেয়ে বড় সুবিধা হল যে এটি দুটি সূচকের সুবিধাগুলিকে যুক্তিসঙ্গতভাবে ব্যবহার করে, যা পরস্পরের পরিপূরক নিশ্চিতকরণ করে, যা কার্যকরভাবে অকার্যকর সংকেতগুলিকে ফিল্টার করতে পারে এবং সংকেতের নির্ভরযোগ্যতা বাড়ায়।

মুভমেন্টাল লাইনের বিপরীতমুখী সূচকটি নিজেই ভুল সংকেত তৈরি করতে পারে, কেবল এটির উপর নির্ভর করে বিচার করা সহজ, উচ্চতা হত্যা করা সহজ। দামের বিচ্ছিন্নতা সূচকটি সংমিশ্রণের জন্য প্রবর্তন করা, অ-আদর্শ ঝাঁকুনি অঞ্চলে বিপরীতমুখী অপারেশন এড়ানো যায়।

মূল্য বিচ্ছিন্নতা সূচকটির প্যারামিটার সেটিংগুলিও সিদ্ধান্ত নেয় যে এটি কেবলমাত্র স্বল্প-চক্রের ওঠানামা সনাক্ত করতে পারে, যা মুভিং এভারেজ লাইনের বিপরীত সিদ্ধান্তের সাথে খুব মিলিত, যুক্তিসঙ্গত বিপরীত সময় সনাক্ত করতে পারে।

ঝুঁকি

এই কৌশলটি নিম্নলিখিত ঝুঁকির সাথে জড়িতঃ

- এর ফলে কোলাহল সৃষ্টি হতে পারে।

সরানো গড় লাইন বিপরীতকরণ সহজেই কম্পন অঞ্চলটি সংশোধন করতে পারে। যদি প্রতিরোধের শক্তি অপর্যাপ্ত হয় তবে আবারও পুনরায় সংশোধন করা সহজ। এটি স্টপ লোনকে স্পর্শ করে এবং লাভ করতে পারে না।

- ভুল প্যারামিটার সেট

মূল্য বিচ্ছিন্নতা সূচকটির প্যারামিটারটি খুব বড় সেট করা হলে, মধ্য-দীর্ঘ-রেখা চক্রের প্রবণতা সনাক্ত করা হবে; খুব ছোট হলে ভুল সিদ্ধান্তের ঝুঁকি বাড়বে। বিভিন্ন জাতের জন্য সতর্কতার সাথে পরীক্ষা করা দরকার।

- হঠাৎ ঘটনার ফলে বিপর্যয়

গুরুত্বপূর্ণ সংবাদ ইভেন্টের মধ্যে হস্তক্ষেপের ফলে প্রবণতার মূল্যায়ন বিঘ্নিত হয়, যার ফলে বিপরীত সিগন্যালের কার্যকারিতা নষ্ট হয়ে যায়।

অপ্টিমাইজেশান দিক

এই কৌশলটি আরও উন্নত করা যেতে পারে নিম্নলিখিত দিকগুলি থেকেঃ

- ক্ষতিপূরণ বাড়ানো

একক ক্ষতি নিয়ন্ত্রণের জন্য যুক্তিসঙ্গতভাবে মোশন স্টপ বা টাইম স্টপ সেট করুন।

- ট্রেডিং ভলিউম সূচক সহ

ট্রেডিং ভলিউম বৃদ্ধি নিশ্চিতকরণ, উদাহরণস্বরূপ গড় লেনদেনের ভলিউম অতিক্রম করার সময় একটি সংকেত প্রেরণ করা হয়, যা কম পরিমাণে ক্ষমতার অকার্যকর বিরতি এড়াতে পারে।

- ডায়নামিক প্যারামিটার অপ্টিমাইজেশন

বাজারের পর্যায়ে প্যারামিটারগুলির গতিশীল অপ্টিমাইজেশন করুন, প্রবণতা স্পষ্ট হলে প্যারামিটারগুলি যথাযথভাবে শিথিল করুন এবং ঝড়ের সময় প্যারামিটারগুলি কঠোর করুন।

- মেশিন লার্নিং পদ্ধতি ব্যবহার করে গতিশীল অপ্টিমাইজেশন

মেশিন লার্নিং পদ্ধতি যেমন র্যান্ডম ফরেস্ট ব্যবহার করে প্যারামিটার সমন্বয়গুলি মূল্যায়ন এবং নির্বাচন করুন, গতিশীল বুদ্ধিমান অপ্টিমাইজেশান অর্জন করুন।

সারসংক্ষেপ

এই কৌশলটি দুটি সূচকের সুবিধাগুলিকে ভালভাবে একত্রিত করে, বিপরীত দিকের বিপরীত প্রবণতাকে ধরে রাখে। যদিও প্যাটার্নাল অপ্টিমাইজেশনের মতো সমস্যাগুলি এখনও রয়েছে, তবে সামগ্রিক ধারণাটি পরিষ্কার, যুক্তিসঙ্গত এবং স্থিতিশীল লাভ অর্জনের জন্য আরও পরীক্ষার এবং অপ্টিমাইজেশনের জন্য উপযুক্ত।

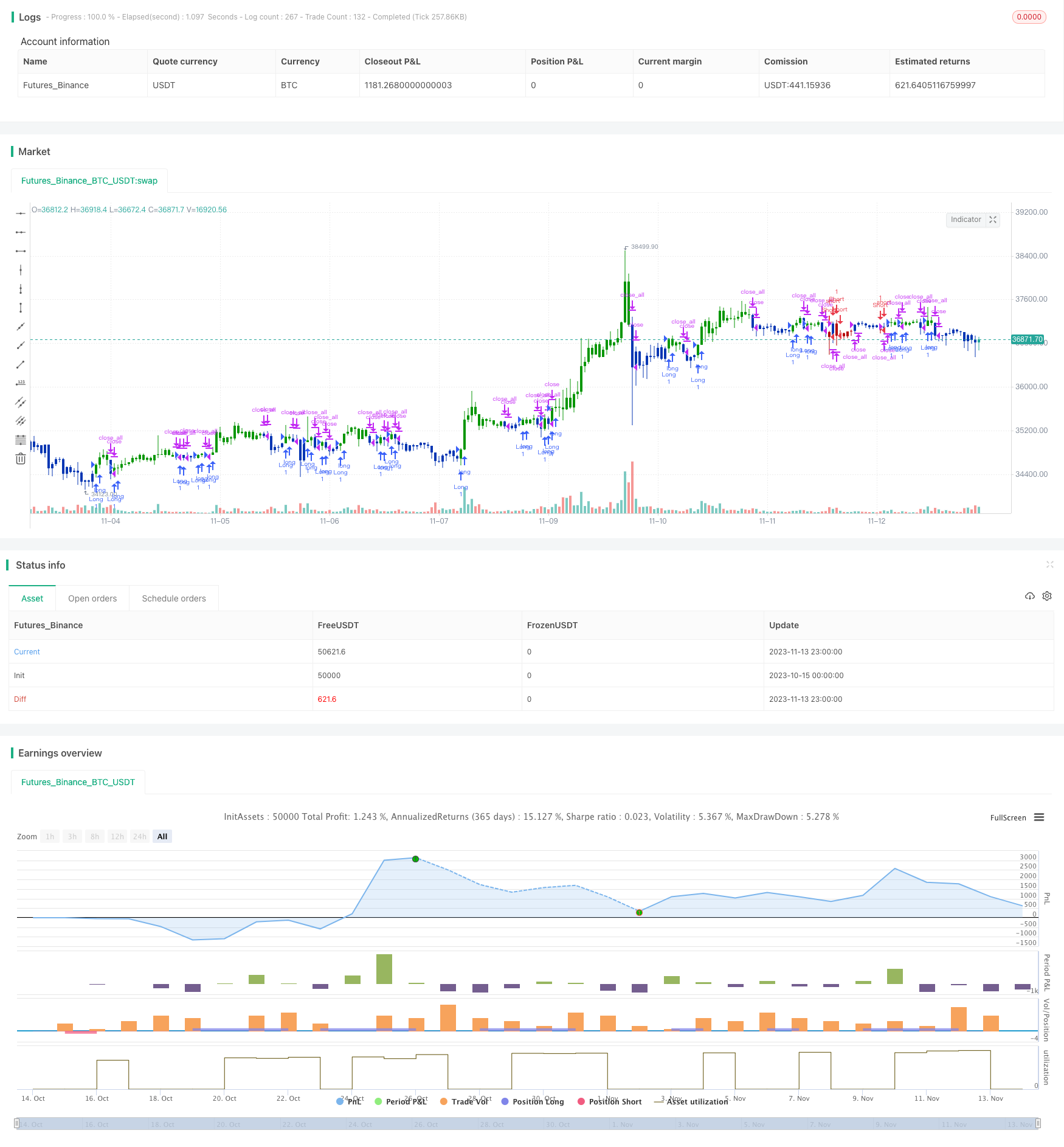

/*backtest

start: 2023-10-15 00:00:00

end: 2023-11-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 30/12/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The Detrend Price Osc indicator is similar to a moving average,

// in that it filters out trends in prices to more easily identify

// cycles. The indicator is an attempt to define cycles in a trend

// by drawing a moving average as a horizontal straight line and

// placing prices along the line according to their relation to a

// moving average. It provides a means of identifying underlying

// cycles not apparent when the moving average is viewed within a

// price chart. Cycles of a longer duration than the Length (number

// of bars used to calculate the Detrend Price Osc) are effectively

// filtered or removed by the oscillator.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DPO(Length) =>

pos = 0.0

xPrice = close

xsma = sma(xPrice, Length)

nRes = xPrice - xsma

pos := iff(nRes > 0, 1,

iff(nRes < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Detrended Price Oscillator", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthDPO = input(14, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDPO = DPO(LengthDPO)

pos = iff(posReversal123 == 1 and posDPO == 1 , 1,

iff(posReversal123 == -1 and posDPO == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )