ওসিলেশন কৌশল অনুসরণ করে গতির প্রবণতা

লেখক:চাওঝাং, তারিখঃ ২০২৩-১১-১৬ ১৬ঃ৪৬ঃ৫১ট্যাগঃ

সারসংক্ষেপ

এই কৌশলটি চলমান গড়, ভলিউম-প্রাইস এবং ওসিলেশন সূচকগুলিকে একত্রিত করে ত্রিগুণ ফিল্টার গঠন করে, যার লক্ষ্য মধ্যমেয়াদী প্রবণতা ক্যাপচার করা এবং ট্রেন্ডিং বাজারের সময় ভাল রিটার্ন অর্জন করা।

নীতিমালা

কৌশলটি তিনটি প্রধান উপাদান নিয়ে গঠিতঃ

- চলমান গড় সূচক

একটি ট্রেন্ড ফিল্টার তৈরি করতে 20 দিনের ইএমএ এবং 60 দিনের ইএমএ ব্যবহার করুন। যখন স্বল্পমেয়াদী এমএ দীর্ঘমেয়াদী এমএ এর উপরে অতিক্রম করে তখন একটি ক্রয় সংকেত উত্পন্ন হয়। যখন স্বল্পমেয়াদী এমএ দীর্ঘমেয়াদী এমএ এর নীচে অতিক্রম করে তখন একটি বিক্রয় সংকেত উত্পন্ন হয়।

- ভলিউম-প্রাইস ইন্ডিকেটর

মূলধন প্রবাহের দিকনির্দেশনা বিচার করে ভিপি সূচক গণনা করতে টার্নওভারের উপর ভলিউম ব্যবহার করুন। ভিপি বৃদ্ধি নেট প্রবাহকে নির্দেশ করে যখন ভিপি হ্রাস নেট আউটফ্লোকে নির্দেশ করে। ভিপি বিপরীতমুখী প্রবণতা শিফটকে নির্দেশ করতে পারে।

- বোলিংজার ব্যান্ড

উপরের এবং নীচের ব্যান্ড গঠনের জন্য বোলিংজার ব্যান্ড প্যারামিটার গণনা করতে 20 দিনের ডনচিয়ান চ্যানেলের প্রস্থ ব্যবহার করুন। উপরের ব্যান্ডের কাছাকাছি দামগুলি প্রত্যাহারের চাপের মুখোমুখি হতে পারে, যখন নিম্ন ব্যান্ডের কাছাকাছি দামগুলি ফিরে আসতে পারে।

তিনটি উপাদান একত্রিত করে একটি প্রবণতা অনুসরণকারী কৌশল তৈরি করা হয়। এটি ক্রয় সংকেত তৈরি করে যখন সংক্ষিপ্ত এমএ দীর্ঘ এমএ এর উপরে ক্রস করে, ভিপি আপট্রেন্ডে থাকে এবং দামটি উপরের ব্যান্ডটি ছেড়ে চলে যায়। বিক্রয় সংকেত তৈরি হয় যখন সংক্ষিপ্ত এমএ দীর্ঘ এমএ এর নীচে ক্রস করে, ভিপি ডাউনট্রেন্ডে থাকে এবং দামটি নীচের ব্যান্ডটি ছেড়ে চলে যায়।

সুবিধা

এই কৌশলটির নিম্নলিখিত সুবিধা রয়েছে:

-

ত্রৈমাসিক সূচক ফিল্টার ভুল বিরতি এড়াতে সাহায্য করে।

-

প্রবণতা, মূলধন প্রবাহ এবং অত্যধিক ক্রয়/অতিরিক্ত বিক্রয়কে বিবেচনা করে সিগন্যালের নির্ভরযোগ্যতা বৃদ্ধি পায়।

-

বিভিন্ন সময়কাল এবং পণ্যের জন্য অনুকূলিত পরামিতি।

-

নিয়ন্ত্রিত আয় এবং স্থিতিশীল আয়।

-

পরিষ্কার যুক্তি এবং নমনীয় পরামিতি সমন্বয়.

ঝুঁকি

এছাড়াও কিছু ঝুঁকি আছেঃ

-

প্রবণতা বিপরীত ঝুঁকি। প্রবণতা পরিবর্তন স্টপ লস হতে পারে।

-

ভিপি বিলম্বিত ইস্যু। ভিপি মূল্য পরিবর্তন বিলম্বিত এবং প্রবেশ বা প্রস্থান পয়েন্ট মিস করতে পারে।

-

প্যারামিটারগুলি বিভিন্ন পণ্য এবং সময়সীমার জন্য সামঞ্জস্য করা প্রয়োজন।

-

ড্রাউডাউন কন্ট্রোলের উন্নতি প্রয়োজন। ডায়নামিক স্টপ বা পজিশনের আকারের সাথে আরও অপ্টিমাইজ করুন।

উন্নতির নির্দেশাবলী

কৌশলটি নিম্নলিখিত দিকগুলিতে উন্নত করা যেতে পারেঃ

-

স্টপ লস পদ্ধতি যোগ করুন যেমন ট্রেলিং স্টপ আরও নিয়ন্ত্রণ ড্রডাউন করার জন্য।

-

পজিশন সাইজিং মডিউল যোগ করুন ভোল্টেবিলিটির উপর ভিত্তি করে আকারগুলিকে গতিশীলভাবে সামঞ্জস্য করতে।

-

বিভিন্ন পণ্য এবং সময়ের জন্য সেরা সেটগুলি খুঁজে পেতে পরামিতিগুলি অনুকূল করুন।

-

সিগন্যালের নির্ভুলতা বাড়াতে মেশিন লার্নিং মডেল বাড়ানো।

-

আকস্মিক ঘটনা বিচার করার জন্য অনুভূতি এবং সংবাদ বিশ্লেষণ অন্তর্ভুক্ত করুন।

সিদ্ধান্ত

এই কৌশলটি মাঝারি মেয়াদী প্রবণতা ধরার জন্য এমএ, ভিপি এবং বলিংজার ব্যান্ড সূচকগুলিকে একত্রিত করে। স্টপ লস, পজিশন সাইজিং এবং প্যারামিটার টিউনিংয়ের আরও উন্নতি আরও ভাল ফলাফল অর্জন করতে পারে। যুক্তি পরিষ্কার এবং প্যারামিটারগুলি কাস্টমাইজেশনের জন্য নমনীয়।

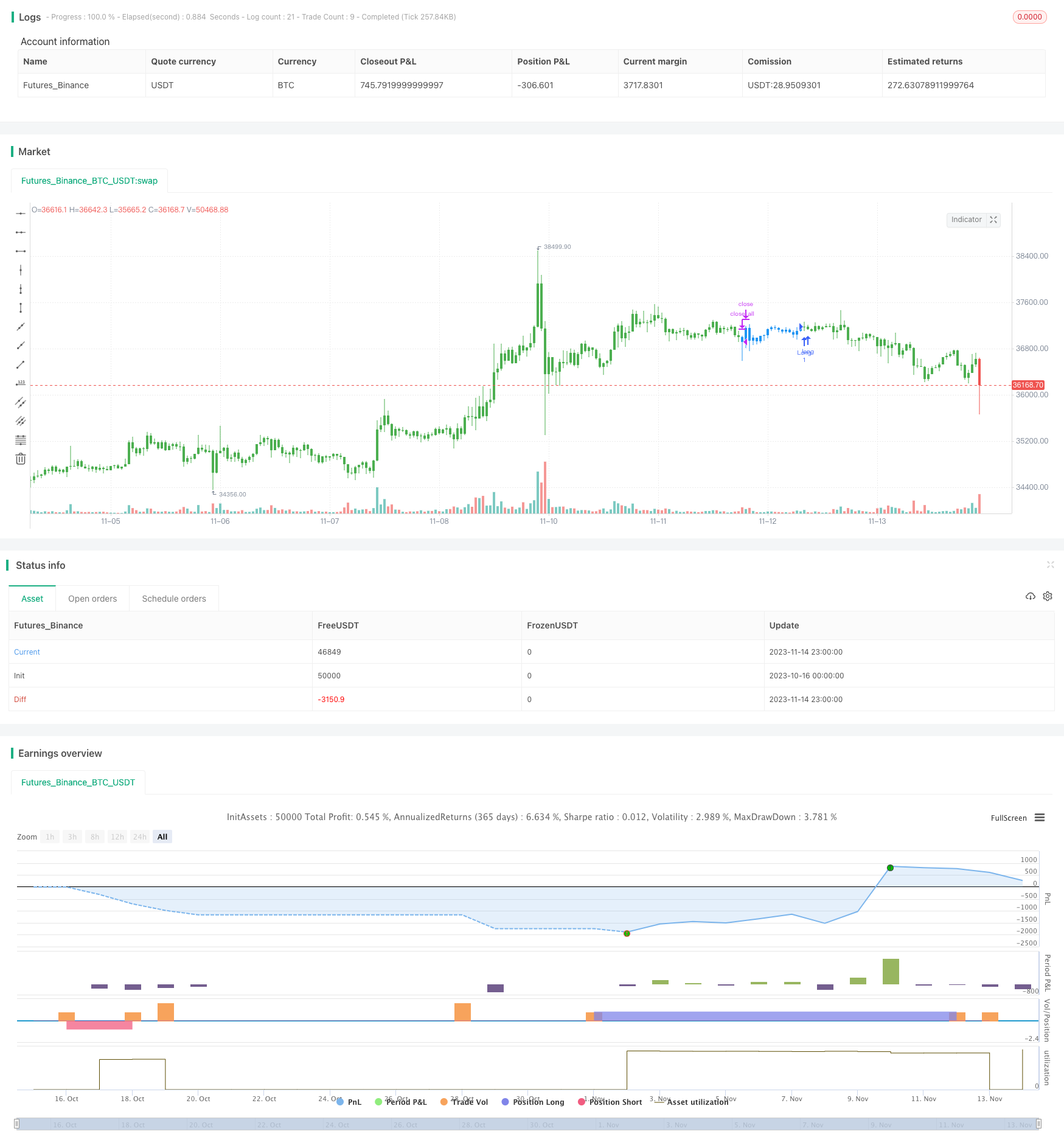

/*backtest

start: 2023-10-16 00:00:00

end: 2023-11-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 29/04/2019

// This is combo strategies for get

// a cumulative signal. Result signal will return 1 if two strategies

// is long, -1 if all strategies is short and 0 if signals of strategies is not equal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Secon strategy

// The Average Directional Movement Index Rating (ADXR) measures the strength

// of the Average Directional Movement Index (ADX). It's calculated by taking

// the average of the current ADX and the ADX from one time period before

// (time periods can vary, but the most typical period used is 14 days).

// Like the ADX, the ADXR ranges from values of 0 to 100 and reflects strengthening

// and weakening trends. However, because it represents an average of ADX, values

// don't fluctuate as dramatically and some analysts believe the indicator helps

// better display trends in volatile markets.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

fADX(Len) =>

up = change(high)

down = -change(low)

trur = rma(tr, Len)

plus = fixnan(100 * rma(up > down and up > 0 ? up : 0, Len) / trur)

minus = fixnan(100 * rma(down > up and down > 0 ? down : 0, Len) / trur)

sum = plus + minus

100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), Len)

ADXR(LengthADX, LengthADXR, Signal1, Signal2) =>

xADX = fADX(LengthADX)

xADXR = (xADX + xADX[LengthADXR]) / 2

pos = 0.0

pos := iff(xADXR < Signal1, 1,

iff(xADXR > Signal2, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal and Average Directional Movement Index Rating", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

LengthADX = input(title="Length ADX", defval=14)

LengthADXR = input(title="Length ADXR", defval=14)

Signal1 = input(13, step=0.01)

Signal2 = input(45, step=0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posADXR = ADXR(LengthADX, LengthADXR, Signal1, Signal2 )

pos = iff(posReversal123 == 1 and posADXR == 1 , 1,

iff(posReversal123 == -1 and posADXR == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

- ডাবল-ট্র্যাক বোলিংজার ব্যান্ড মোমেন্টাম ট্রেডিং কৌশল

- ইচিমোকু কিঙ্কো হিও ট্রেডিং কৌশল

- MZ MA ক্রস মাল্টিপল টাইমফ্রেম কৌশল

- ডাবল মুভিং এভারেজ ক্রসওভার মম্পটম কৌশল

- ডাবল মুভিং এভারেজ ট্র্যাকিং স্টপ লস স্ট্র্যাটেজি

- ক্যান্ডেলস্টিক বডি ভিত্তিক ডুয়াল থ্রাস্ট কৌশল

- ফিক্সড গ্রিড ট্রেডিং কৌশল

- আপেক্ষিক শক্তি সূচক দীর্ঘ/স্বল্প কৌশল

- ডাবল ইমপুটাম ব্রেকআউট কৌশল

- বোলিংজার ব্যান্ড এবং গোল্ডেন রেসিওর উপর ভিত্তি করে গড় রিভার্সন ট্রেডিং কৌশল

- WaveTrend এবং CMF ভিত্তিক ট্রেন্ড অনুসরণকারী কৌশল

- অ্যাডাপ্টিভ বোলিংজার ট্রেন্ড ট্র্যাকিং কৌশল

- মাল্টি-টাইমফ্রেম আরএসআই মুভিং এভারেজ ক্রসওভার কৌশল

- বোলিংজার ব্যান্ডের উপর ভিত্তি করে ট্রেন্ড ব্রেকআউট কৌশল

- অ্যাডাপ্টিভ রেগুলারাইজড মুভিং এভারেজ ক্রস মার্কেট আর্বিট্রেজ স্ট্র্যাটেজি

- ডাবল স্ট্রং ট্রেন্ড ট্র্যাকিং স্টপ লস কৌশল

- গতির সূচক কৌশল

- হেকিন-আশি বিপরীত কৌশল

- ডায়নামিক ওসিলেশন ব্রেকআউট কৌশল

- ৫ মিনিটের ইএমএ ক্রসওভার কৌশল অনুসরণ করে প্রবণতা