ডুয়াল স্ট্র্যাটেজি কম্বো - স্টোকাস্টিক স্লো এবং আপেক্ষিক শক্তি সূচক

ওভারভিউ

এই কৌশলটি ক্লাসিক র্যান্ডম ধীর গতির সূচক কৌশল এবং তুলনামূলকভাবে শক্তিশালী সূচক কৌশলগুলির সমন্বয় করে একটি দ্বৈত কৌশল গঠন করে। যখন র্যান্ডম সূচকটি 80 এর উপরে থাকে, তখন 20 এর নীচে বেশি হয়; যখন RSI 70 এর উপরে থাকে, তখন 30 এর নীচে বেশি হয়, তখন কেবলমাত্র যখন উভয়ই একই সাথে ট্রিগার হয় তখনই পজিশন খোলা হয়।

কৌশল নীতি

এই কৌশলটি মূলত দুটি ক্লাসিক সূচকের উপর ভিত্তি করে - র্যান্ডম ধীর গতির সূচক এবং আরএসআই সূচক, এবং ওভার-বই ওভার-সোল্ডের জন্য থ্রেশহোল্ড সেট করে।

এলোমেলো গতির সূচক অংশঃ

- স্টচলেংথ 14 সেট করুন, র্যান্ডম সূচক গণনা জন্য lookback দৈর্ঘ্য

- StochOverBought ৮০ এবং StochOverSold ২০ সেট করুন, যা ওভারবয় ওভারসোল্ডের থ্রেশহোল্ড হিসেবে কাজ করে

- smoothK = 3 এবং smoothD = 3 সেট করুন, %K লাইন এবং %D লাইনের সমতলতা পরামিতি

%K লাইন এবং %D লাইন কোডে k এবং d ≠ নামে নামকরণ করা হয়।

যখন %K লাইনটি নীচে থেকে উপরে%D লাইনটি ভেঙে যায় তখন এটি একটি অতিরিক্ত সংকেত। যখন এটি উপরের থেকে নীচে অতিক্রম করে তখন এটি একটি উদাসীন সংকেত। এটি ওভার-বই ওভার-বিক্রয় সিদ্ধান্তের সাথে একত্রিত হয়ে সুযোগ নির্ধারণের জন্য ব্যবহার করা যেতে পারে।

RSI অংশঃ

- আরএসআই দৈর্ঘ্য 14 সেট করুন, আরএসআই সূচক গণনা করার জন্য লুকব্যাক দৈর্ঘ্য

- আরএসআইওভারবাইট ৭০ এবং আরএসআইওভারসোল্ড ৩০ সেট করুন, যা ওভারবাইট ওভারসোল্ডের জন্য একটি থ্রেশহোল্ড

আরএসআই সূচকটি ভিআরএসআই নামে পরিচিত।

যখন RSI সূচক 70 এর উপরে উঠে যায় তখন এটি একটি ওভার-বই সংকেত এবং 30 এর নীচে নেমে গেলে এটি একটি ওভার-সেল সংকেত।

ডাবল স্ট্র্যাটেজি ট্রিগার শর্তঃ

এই কৌশলটি শুধুমাত্র তখনই পজিশন খুলবে যখন র্যান্ডম এবং আরএসআই উভয়ই ওভার-বই বা ওভার-সেলের সংকেত দেয়, অর্থাৎ যখন উভয়ই তাদের নিজ নিজ প্রান্তিক মান অতিক্রম করে।

এই সংমিশ্রণটি দুটি সূচকের সমন্বয় ব্যবহার করে, যা ভুয়া সংকেত হ্রাস করে এবং সংকেতের নির্ভরযোগ্যতা বাড়ায়।

সামর্থ্য বিশ্লেষণ

এই দ্বৈত কৌশল সমন্বয়, যা র্যান্ডম ধীর গতির সূচক এবং RSI সূচক দুটি ক্লাসিক কৌশল একত্রিত করে, নিম্নলিখিত সুবিধাগুলি রয়েছেঃ

- দ্বৈত সূচক সমন্বয়, যা একে অপরকে যাচাই করতে পারে, মিথ্যা সংকেত হ্রাস করে, সংকেতের গুণমান এবং নির্ভরযোগ্যতা বাড়ায়

- র্যান্ডম সূচকগুলি ওভারব্লড ওভারসোল্ডের জন্য এবং আরএসআই ওভারব্লড ওভারসোল্ডের জন্য কাজ করে, যা ফলাফলকে আরও নির্ভরযোগ্য এবং নির্ভুল করে তোলে

- এলোমেলো সূচক% কে এবং% ডি পদ্ধতি ব্যবহার করে, মসৃণ প্যারামিটারগুলি সামঞ্জস্যযোগ্য, পৃথক চরম মান দ্বারা প্রভাবিত হওয়া এড়ানো যায়

- আরএসআই সূচকগুলি দ্রুত প্রতিক্রিয়াশীল, এলোমেলো সূচকগুলি মাঝারি এবং দীর্ঘমেয়াদী প্রবণতা এবং বিপরীত দিকগুলি বিচার করে, যা কৌশলটিকে আরও সম্পূর্ণ করে তোলে

- ট্রেডিং স্টাইল সংরক্ষণশীল, শুধুমাত্র যখন সূচকটি জোড়া জোড়া প্রদর্শিত হয় তখনই পজিশন খোলার জন্য, প্রবেশ এড়ানো এবং ট্রেডিং ফ্রিকোয়েন্সি হ্রাস করা

ঝুঁকি ও সমাধান

এই কৌশলটির কিছু ঝুঁকিও রয়েছে, যার মধ্যে রয়েছেঃ

- ঝুঁকি সেট করুন

থ্রেশহোল্ডের প্যারামিটারগুলি ভুলভাবে সেট করা হলে, ভুল সুযোগ বা মিথ্যা সংকেত তৈরি হতে পারে। অপ্টিমাইজেশন এবং পুনরাবৃত্তিমূলক পরীক্ষার মাধ্যমে সর্বোত্তম প্যারামিটারগুলি খুঁজে পাওয়া যায়।

- দ্বি-কৌশল সংকেত কম

দ্বৈত কৌশলের কারণে, সংকেত উত্পাদনের ফ্রিকোয়েন্সি তুলনামূলকভাবে কম হবে, পজিশনের ব্যবহারের হার কম। সংকেতের সংখ্যা বাড়ানোর জন্য প্যারামিটারগুলি যথাযথভাবে শিথিল করা যেতে পারে।

- সূচক পিছিয়ে

এলোমেলো এবং আরএসআই সূচক উভয়ই কিছুটা পিছিয়ে রয়েছে এবং দ্রুত পরিবর্তনের সুযোগগুলি মিস করতে পারে। এটি আরও সংবেদনশীল সূচকের সাথে একত্রিত হতে পারে।

- নির্দিষ্ট জাতের জন্য প্রযোজ্য নয়

এই কৌশলটি আরও কিছু স্থিতিশীল জাতের জন্য উপযুক্ত, যেমন স্টক সূচক, মূল্যবান ধাতু ইত্যাদি। কিছু জাতের জন্য কম ওঠানামা নাও হতে পারে।

অনুকূলিতকরণ

এই নীতিটি নিম্নলিখিত দিকগুলি থেকেও উন্নত করা যেতে পারেঃ

- প্যারামিটার অপ্টিমাইজেশান

অ্যালগরিদম দ্বারা স্বয়ংক্রিয়ভাবে বা ম্যানুয়ালি অপ্টিমাইজ করা প্যারামিটারগুলির জন্য সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে পাওয়া যায়।

- ক্ষতিপূরণ বাড়ানো

মোবাইল স্টপ লস বা শতাংশ স্টপ লস সেটআপ করে একক ক্ষতি নিয়ন্ত্রণ করা যায়।

- অন্যান্য সূচকের সাথে মিলিত

সংকেতের গুণমান নির্ধারণে সহায়ক সূচক হিসেবে ক্যাপাসিটি ইন্ডিকেটর, মুভিং এভারেজ ইত্যাদি অন্তর্ভুক্ত করা যেতে পারে।

- ডাবল স্ট্র্যাটেজি শর্তাবলী যথাযথভাবে শিথিল করা

ডাবল স্ট্র্যাটেজির ট্রিগার থ্রেশহোল্ডকে যথাযথভাবে শিথিল করা যেতে পারে, সংকেতের সংখ্যা বাড়ানো যায়।

সারসংক্ষেপ

এই কৌশলটি এলোমেলো ধীর গতির সূচক এবং আরএসআই সূচকগুলির দ্বৈত সমন্বয় ব্যবহার করে, যখন উভয়ই একই সাথে ওভার-বই ওভার-সেল সংকেত প্রদর্শন করে তখন ট্রিগার হয়, যার সংকেত নির্ভুলতা এবং ট্রেডিং শৈলীর সংরক্ষণের মতো সুবিধাগুলি রয়েছে। কিছু প্যারামিটার সেটিং ঝুঁকি এবং সংকেত সংখ্যা কম হওয়ার মতো সমস্যাও রয়েছে। আমরা প্যারামিটার অপ্টিমাইজেশন, স্টপ লস সেটিং এবং অন্যান্য সূচক সেটিংয়ের মাধ্যমে কৌশলটিকে আরও স্থিতিশীল এবং নির্ভরযোগ্য করার জন্য সংশোধন এবং অপ্টিমাইজ করতে পারি।

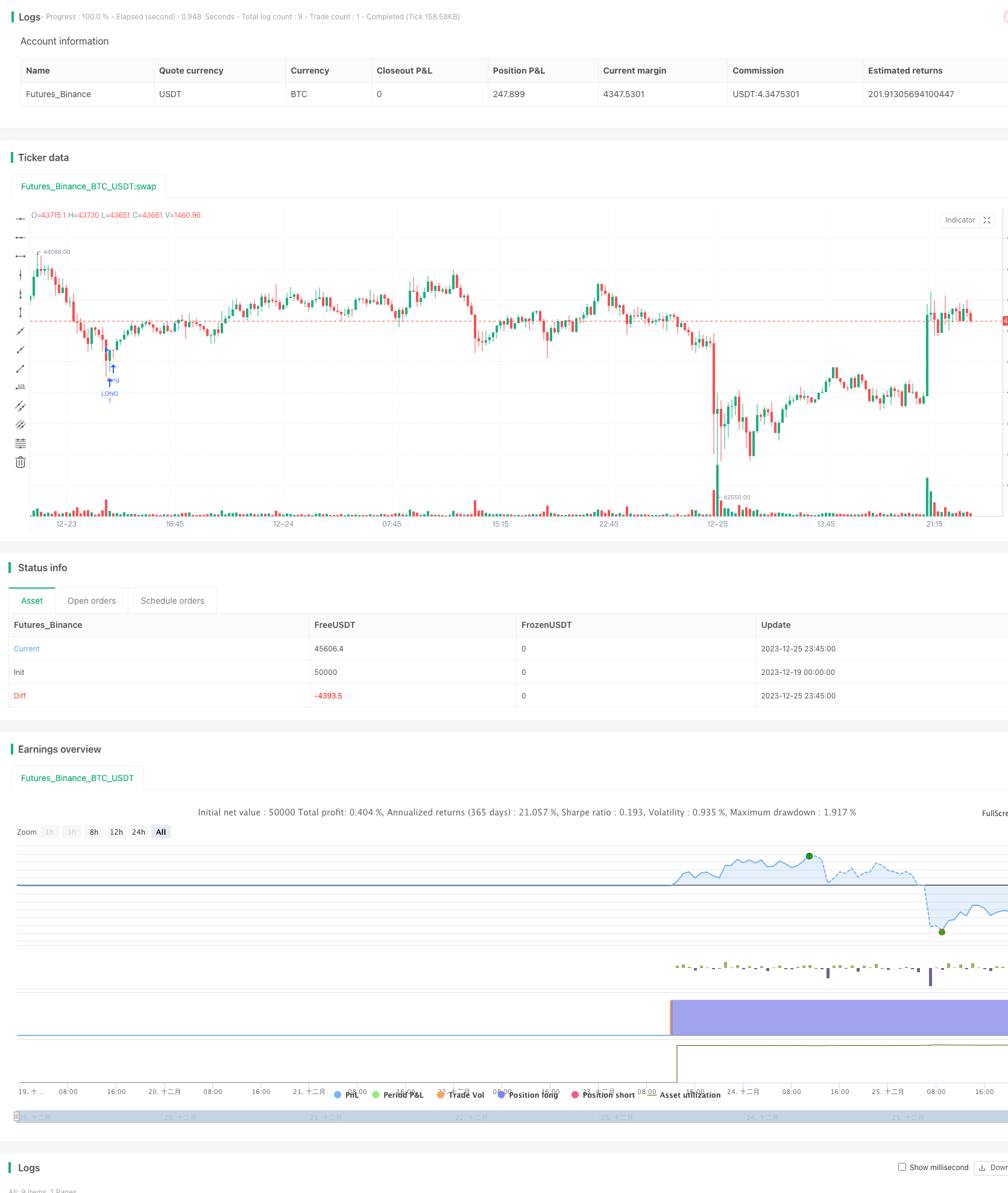

/*backtest

start: 2023-12-19 00:00:00

end: 2023-12-26 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Stochastic + RSI, Double Strategy (by ChartArt)", shorttitle="CA_-_RSI_Stoch_Strat", overlay=true)

// ChartArt's Stochastic Slow + Relative Strength Index, Double Strategy

//

// Version 1.0

// Idea by ChartArt on October 23, 2015.

//

// This strategy combines the classic RSI

// strategy to sell when the RSI increases

// over 70 (or to buy when it falls below 30),

// with the classic Stochastic Slow strategy

// to sell when the Stochastic oscillator

// exceeds the value of 80 (and to buy when

// this value is below 20).

//

// This simple strategy only triggers when

// both the RSI and the Stochastic are together

// in overbought or oversold conditions.

//

// List of my work:

// https://www.tradingview.com/u/ChartArt/

///////////// Stochastic Slow

Stochlength = input(14, minval=1, title="lookback length of Stochastic")

StochOverBought = input(80, title="Stochastic overbought condition")

StochOverSold = input(20, title="Stochastic oversold condition")

smoothK = input(3, title="smoothing of Stochastic %K ")

smoothD = input(3, title="moving average of Stochastic %K")

k = sma(stoch(close, high, low, Stochlength), smoothK)

d = sma(k, smoothD)

///////////// RSI

RSIlength = input( 14, minval=1 , title="lookback length of RSI")

RSIOverBought = input( 70 , title="RSI overbought condition")

RSIOverSold = input( 30 , title="RSI oversold condition")

RSIprice = close

vrsi = rsi(RSIprice, RSIlength)

///////////// Double strategy: RSI strategy + Stochastic strategy

if (not na(k) and not na(d))

if (crossover(k,d) and k < StochOverSold)

if (not na(vrsi)) and (crossover(vrsi, RSIOverSold))

strategy.entry("LONG", strategy.long, comment="StochLE + RsiLE")

if (crossunder(k,d) and k > StochOverBought)

if (crossunder(vrsi, RSIOverBought))

strategy.entry("SHORT", strategy.short, comment="StochSE + RsiSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)WQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQ